米国株式投資10年目の振り返り

米国株式を始めてから10年目に入った2010年。月ごとの状況は以下を参照。

購入状況

2010年の購入状況は以下の通り。

2010年3月:C(シティグループ)3,500株 購入単価@3.9125ドル

2010年6月:C(シティグループ)2,500株 購入単価@3.6931ドル

2010年9月:C(シティグループ)4,000株 購入単価@3.9823ドル

2010年12月:GE(ゼネラル・エレクトリック)700株 購入単価@18.0375ドル

購入回数はいつもの通り4回。意図したわけではないのだが、2009年の購入と同じくシティグループ(C)を3回、ゼネラル・エレクトリック(GE)を1回購入していた。ドルベースでの総購入価額は51,482ドル、手数料合計は252ドル。総購入に占める手数料の割合は0.49%。

2010年は世界金融恐慌に続いて欧州債務危機という流れになってしまい、シティグループは購入時はいずれも3ドル台。ただし、後半にかけて多少持ち直してはいたか。ゼネラル・エレクトリックの株価も低調ではあったが、2010年10月には一株あたりの四半期配当が@0.12ドルと、2010年7月の@0.1ドルから増配していたので、最悪の時期は脱していたかもしれない。

シティグループ

シティグループはこの年の購入で保有株数が24,000株にまで増えてしまった。シティグループの2010年株価推移は以下の様な感じ。右側の軸が10ドル、20ドル、30ドル…となっているが、これはこの後に株式併合をしているためで、実際には1ドル、2ドル、3ドル…に該当することに留意。

3月、4月と上昇基調だったのが、4月の後半に急落してそこからは4ドル前後で推移。これは4月27日に投資格付け会社S&Pがギリシャ国債を3段階引き下げて投資不適格にしたことだろう。その後はEUを中心に対応策が打ち出されるものの、新たにネガティブなデータが出るなどしてシティグループの株価もぱっとしないまま。後半には多少落ち着いてきたのかやや上昇傾向で年末を迎えたようだ。配当の方はまだ無配当を継続。

ゼネラル・エレクトリック

ゼネラル・エレクトリックの2010年株価推移は以下の通り。

これと上述のシティグループのチャートを見ると6月から7月にかけてGEに何かイベントがあったのかと思ったのだが、ダウ平均を確認してみたところ、

といった具合で概ねGEとダウ平均は同じ様な動きをしており、特にGEに限ったネガティブなイベントが発生していた訳ではなかったようだ。

投資資金/資産状況

2001年投資資金:835,000円(累計投資資金:835,000円)

2002年投資資金:3,265,000円(累計投資資金:4,100,000円)

2003年投資資金:2,416,033円(累計投資資金:6,516,033円)

2004年投資資金:1,536,287円(累計投資資金:8,052,320円)

2005年投資資金:1,950,000円(累計投資資金:10,002,320円)

2006年投資資金:2,500,000円(累計投資資金:12,502,320円)

2007年投資資金:3,160,000円(累計投資資金:15,662,320円)

2008年投資資金:3,100,000円(累計投資資金:18,762,320円)

2009年投資資金:4,000,000円(累計投資資金:22,762,320円)

2010年投資資金:3,000,000円(累計投資資金:25,762,320円)

2010年の投資300万円と2009年に比べて100万円の減少。これは2010年1月にサン・マイクロシステムズ(JAVA)がオラクル(ORCL)に現金買収されたのに伴い100万円程が2月に入金されたため。今思えばいつもの通り定期的な入金もして良かった様な気もするが、当時の状況を考えると、まだまだ不安な状態だったので入金は控えたのだろう。あくまで時間が経ってその後持ち直したからこう言える訳で、当時はその時なりに妥当な判断だったのではないだろうか。ちなみに累計投資額が2,500万円を超えている。

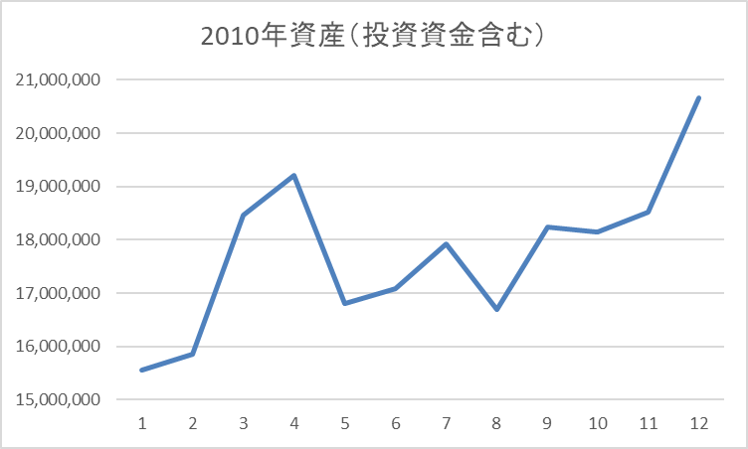

2010年の資産状況は以下の通り。

月によって方向感が定まらない感じのグラフとなっている気がするが、12月に大きく資産額を伸ばしており、年初に比べると投資金を含んだ資産はまずまずの上昇だったようだ。

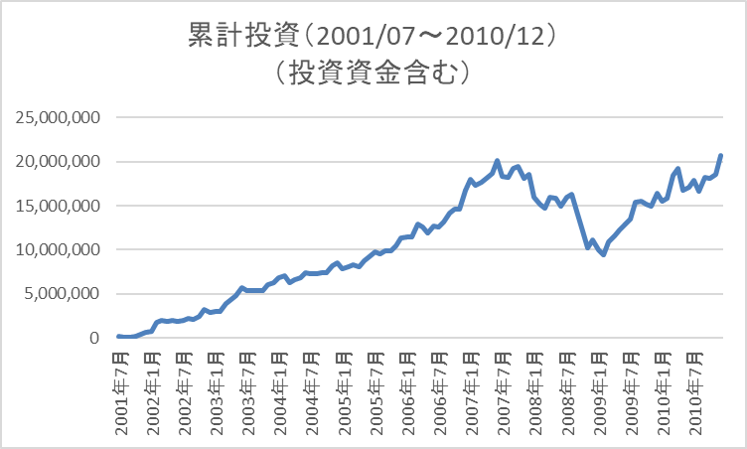

続いて累計資産のグラフ。

一応円ベースの資産では2010年12月が2007年6月を上回って3年半ぶりに最高額を更新してはいる。いるのだがあくまで投資資金を含んでいるので、投資が上手くいっている訳ではない。それでも2009年2月からは回復傾向にあったようだ。

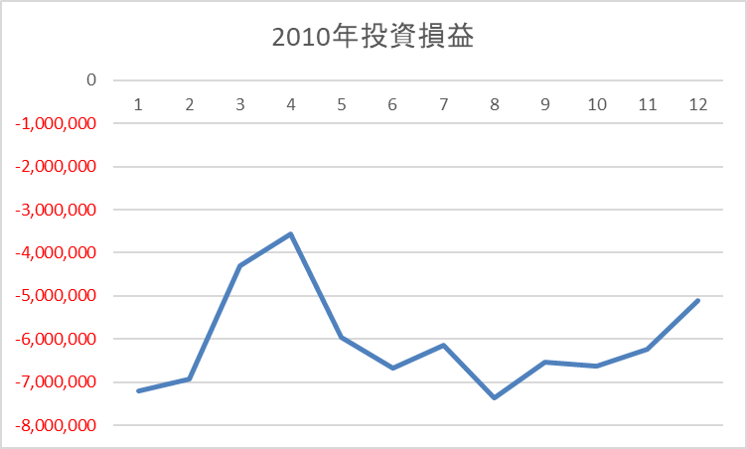

投資資金を除いた損益ベースでの2010年のグラフは以下の通り。

3、4月に損益を大きく改善したのだが、5月に大きくマイナス。その後はほぼマイナス600~700万円の間を推移していたのだが、12月に何とかマイナス500万円ほどに持ち直していた。年初から比べると約200万円ほど改善していたのか。

続いて累計損益のグラフ。

累計の損益を確認してみると、2010年単年では損益が約200万円改善していたはずなのだが、どうもそれほど良かったようには見えない。世界金融危機に続いて欧州債務危機となり、まだまだ累計損益がプラスになるには時間がかかりそうな状況だったようだ。

配当金

2001年総配当金額(税引後):0円

2002年総配当金額(税引後):19,436円

2003年総配当金額(税引後):66,616円

2004年総配当金額(税引後):108,972円

2005年総配当金額(税引後):162,596円

2006年総配当金額(税引後):248,963円

2007年総配当金額(税引後):352,701円

2008年総配当金額(税引後):446,275円

2009年総配当金額(税引後):309,206円

2010年総配当金額(税引後):314,511円

2009年には年間受取配当が2008年に比べて約15万円ほど下がったのだが、2010年は約5,000円程の上昇。2年連続で下がるという事は無かったのだが、ほぼ変わらない状態。2010年に購入した株が、当時無配当のシティグループと、2009年に配当減をしたゼネラル・エレクトリックなので仕方のないところだろうか。

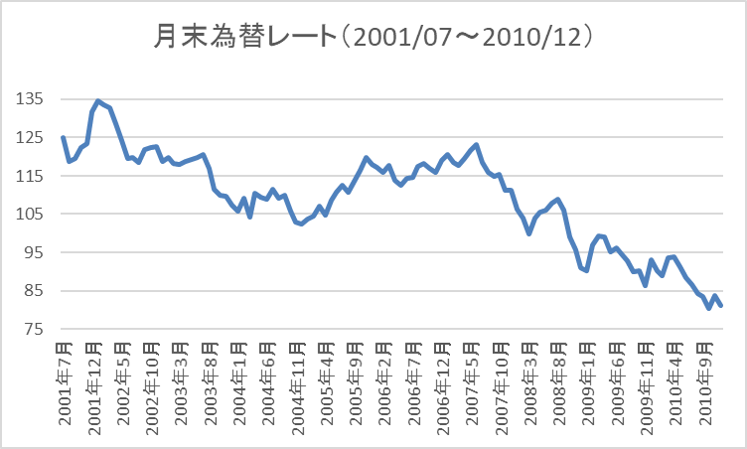

為替

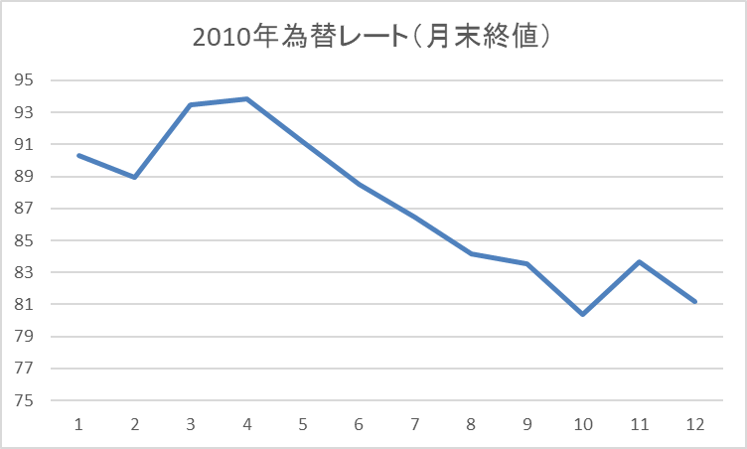

2010年の為替レートは以下の様であった。

こうしてグラフにしてみると、4月以降はほぼ右肩下がりでドル安が続いていたことがよく分かる。しかも年間で見ると約10円ほどドル安になっており、割合で言うと10%を超えるドル安だったということになる。

既述のように2010年の円ベースの資産、損益は一応回復していたのだが、この2010年の為替レートの変動を見ると、如何に為替の影響が大きかったが分かる。為替がこれほどドル安になっていなければ、2010年の円ベースの資産、損益のグラフは違ったものになっていただろう。

米国株式投資をしている以上為替の変動は仕方がないと繰り返し述べてはいるが、この年の為替は今見ても受け入れがたいものがあるなあ。

投資開始からの為替レートは以下の様になっている。

サブプライムローン問題、世界金融危機、欧州債務危機に伴って円に対してのドル安傾向が続いている状態。何時になったらドル高に転じたのだろうか。

まとめ

2010年の投資結果をまとめてみる。

①何と言っても1年で為替が約10円ほどドル安に変動したこと。思ったよりも欧州債務危機の影響が大きかったということだろうか

②2010年12月に2007年6月以来の円ベース資産2,000万円に到達

③ただし累計損益ベースではまだマイナス500万円

④1月にはサン・マイクロシステムズの現金買収が完了(入金は2月)。結局サン・マイクロシステムズは100万円位のマイナスとなってしまった

⑤年間の税引後配当は前年とほぼ変わらず

⑥累計投資額が2,500万円に到達

2010年は為替に翻弄された年だったと言えるだろう。こうやって情報を整理してみると為替の影響が大きかったのを再認識させられる。またその要因の一つである欧州債務危機が思っていたよりも自分の資産にインパクトを与えていたと言える。

12月に大幅に上昇したので持ち直したように見えるが、まだまだ先行きが不安な要素がたくさんあった2010年だったのではないだろうか。