はじめに

1月半ばに楽天証券で令和4年分の上場株式配当等・特定割引債の償還金の支払通知書が提供されたので、例年の様にそれをインプットとして2022年分の確定申告の手続きを行った。以下2022年の確定申告手続きについてまとめておく。

以下の画像は、国税庁の確定申告書作成コーナー(https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl)のものを利用している。

確定申告提出方法、書式等

レイアウト等は微妙に変わっていたが特に昨年と大きな変化は無し。

例年通りPCからICカードリーダライタを使用して、マイナポータルと連携はせず、所得税の確定申告書を作成し、e-Taxで提出することにする。

以下で触れている入力項目は主なもので全てではなく、自分はこの様に入力したという例で正確性は保証できない点に注意。

収入金額・所得金額の入力

収入金額・所得金額として入力するものは基本的に

- 完全リタイア後の配当金生活のために、米国株配当金をドル円変換した際の雑所得(為替差益)

- 米国株等の配当金

の2つ。1については昨年11月に生活費充当をした際に確認しておいたデータ、2については楽天証券の年間支払通知書を使用する。

雑所得(為替差益)

これまで米国株を購入する際に円をドルに変換してきた際のレートは1ドル=105.3868円。2022年はさらにドル高が進行したため、ドル配当を円に変換する際の雑所得(為替差益)が増加している

【2022年】22,800ドルを変換して2,973,644円。為替差益が570,825円

【2021年】30,000ドルを変換して3,319,713円。為替差益が184,461円

ドル高となると自分の円ベース資産は増えるのだが、上記の様に2021年には気にせずに済んでいた為替差益が増加し、住民税・所得税・国民健康保険料への影響を気にしなければならなくなった(米国株配当金は分離課税、上場株式等の住民税に関する申告不要制度を利用しているため影響無い)。

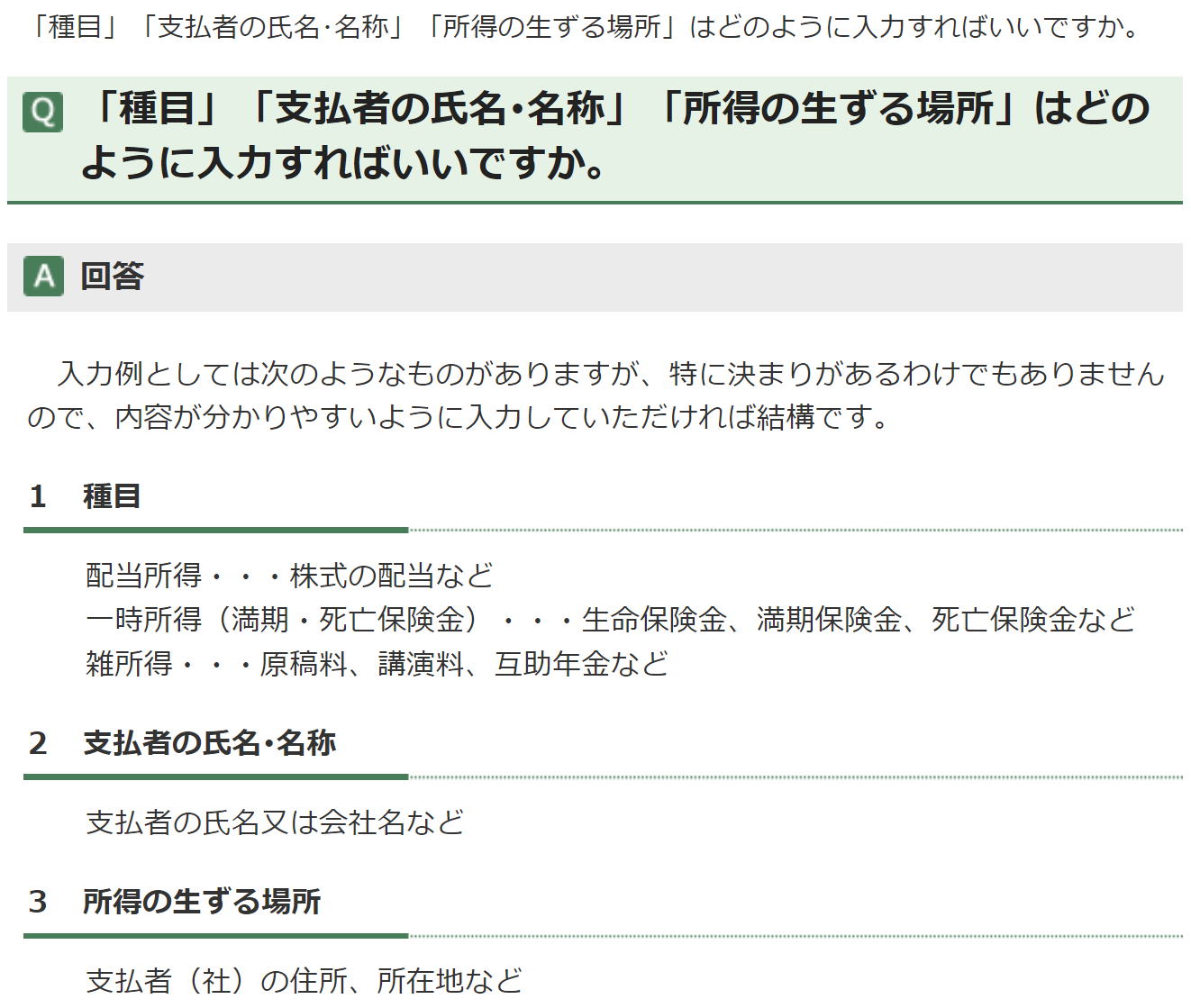

金額に関しては570,825円だが、それ以外の雑所得に関する入力項目は以下の下記の国税庁の「よくある質問」を参考に

わかりやすいように入力している。

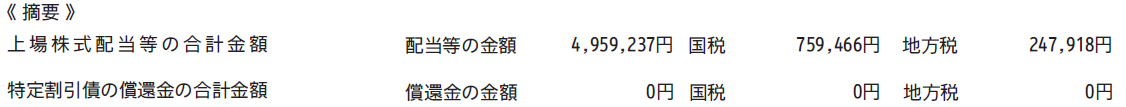

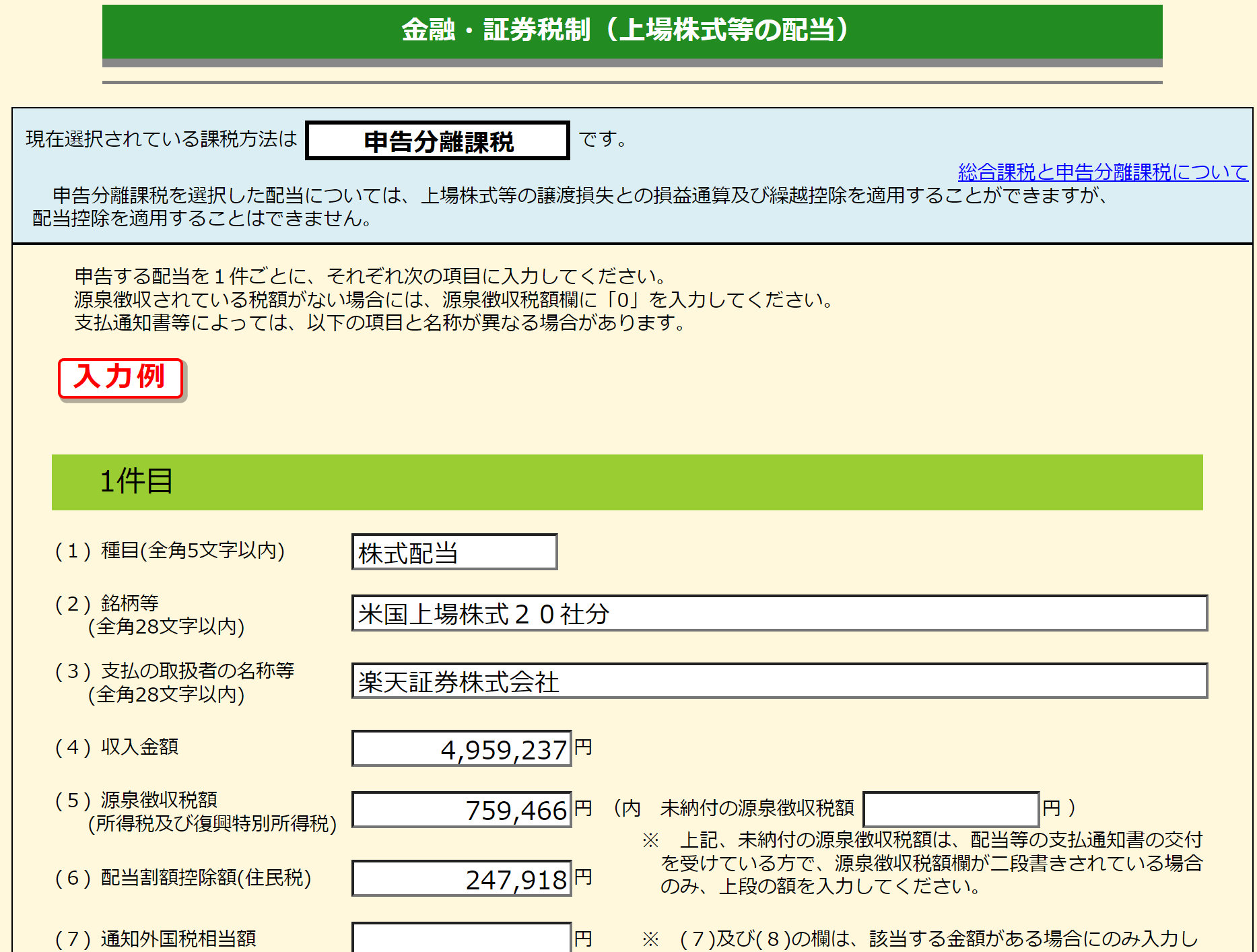

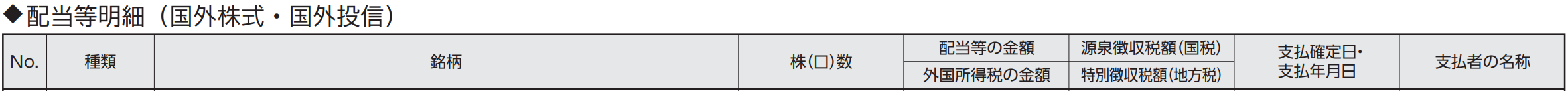

上場株式等に係る配当所得等

これは例年通り米国株配当の金額。

令和4年分の上場株式配当等・特定割引債の償還金の支払通知書に記載されている

を元に申告分離課税として入力。

所得控除

続いて所得控除の入力。

社会保険料控除

これは国民年金保険料と健康保険(任意継続)の2つ。

本来は2022年11月から加入の国民健康保険料も含まれるのだろうが、支払は2022年12月から発生予定で2022年12月末日が土曜日だったため翌月引き落としとなり2022年中に発生していないため含まず。

国民年金保険料は令和3年に2年分を前納しているため、昨年の控除証明書を探し出して令和4年分の控除分を入力(昨年は令和3年分のみ入力)。

生命保険料控除

例年通り終身保険と個人年金2つ分を控除額として申告。

税額控除・その他の項目の入力

外国税額控除等

例年通り年間支払通知書をベースに日本と米国両方で所得税を二重に徴収されている配当所得に関して、米国分の税額控除を申請・入力。

544,024円(外国所得税の金額)が二重課税分。

昨年は外国税控除の額が所得税の控除限度額より大きかったため所得税の控除限度額が優先され、二重課税分全ては外国税額控除等に含まれなかったが、今年は所得税の控除限度額より外国税控除の額が大きかったため外国税額控除等に入力した結果と一致している。

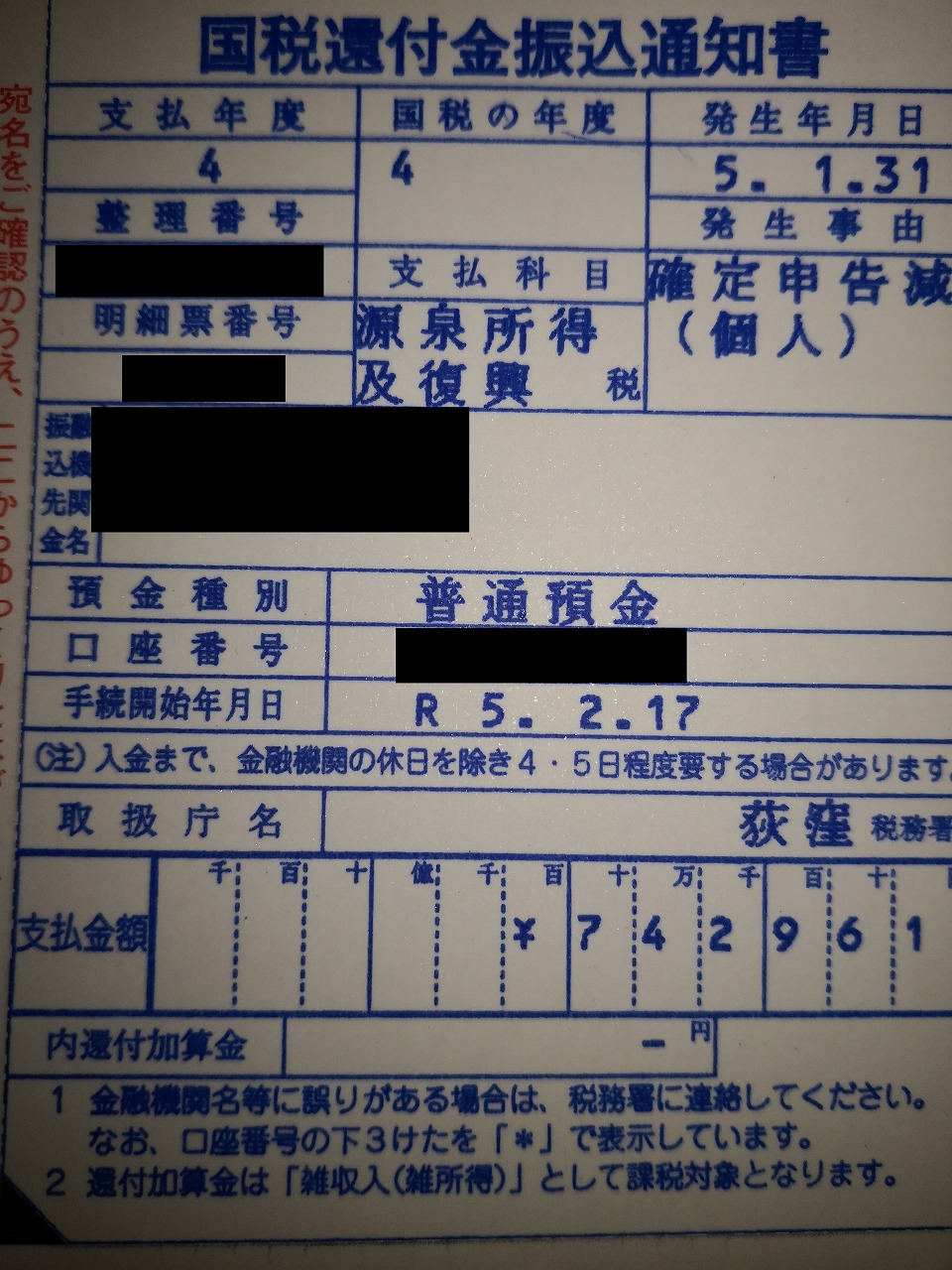

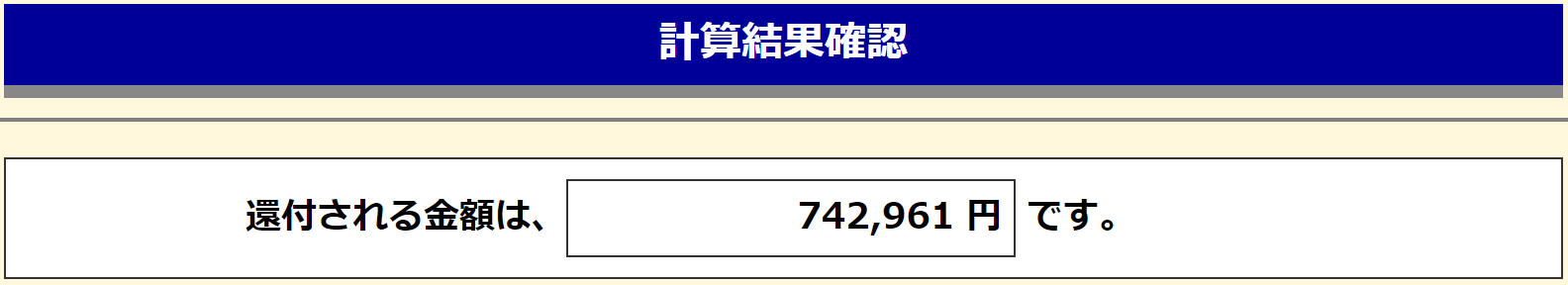

2022/令和4年の確定申告による還付金

上述した様な主な項目以外も漏れなく国税庁の確定申告書作成コーナーで入力した場合の還付金は

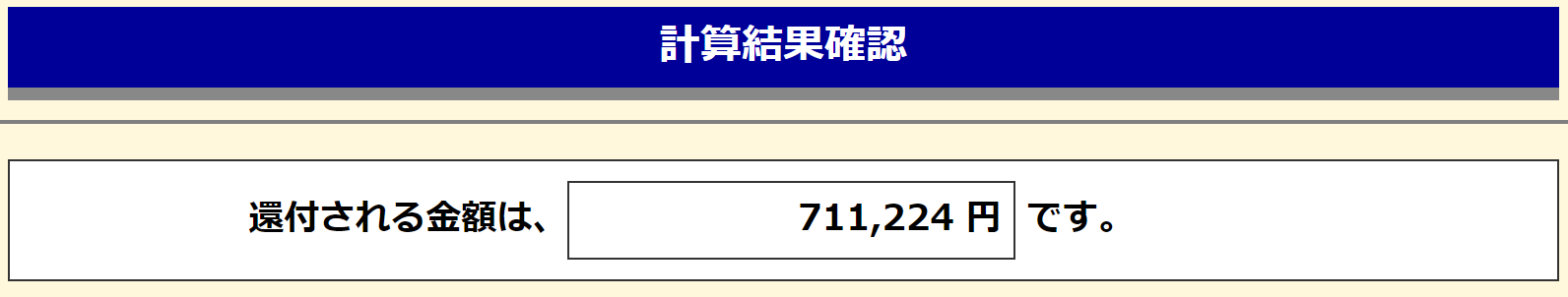

約74万円。昨年は

約71万円だったのでやや増加。受取円配当金額がドル高により前年より増えているからだろうか。

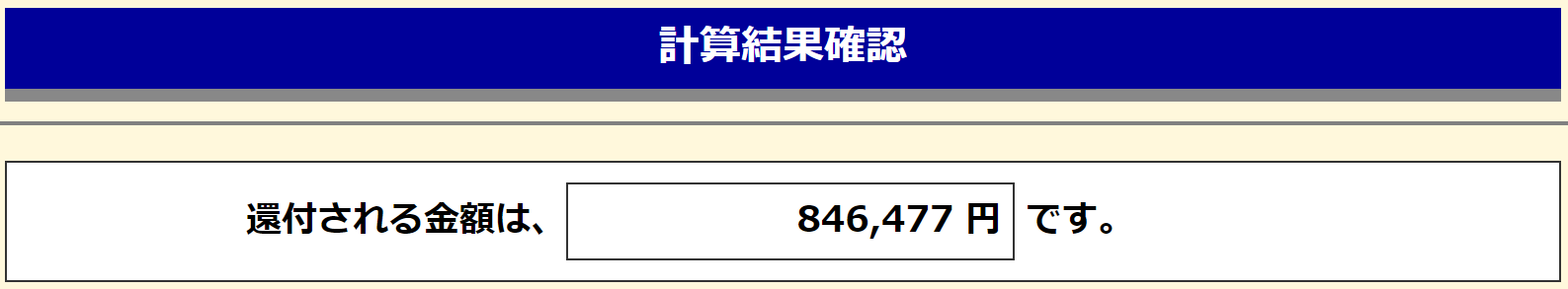

米国株配当を申告分離課税から総合課税へ変更した場合のシミュレーション

上記に挙げた項目は確定申告として変更できる余地のない項目がほとんどであるが、いくつか自分で恣意的に変更できる項目もあるので、米国株配当の課税方法を変更した場合に還付金等がどう変わるかについてシミュレートしてみる。

先述の様に米国株配当は申告分離課税を選択しているのだが、これは任意で総合課税にすることもできる。総合課税にした場合の還付金は

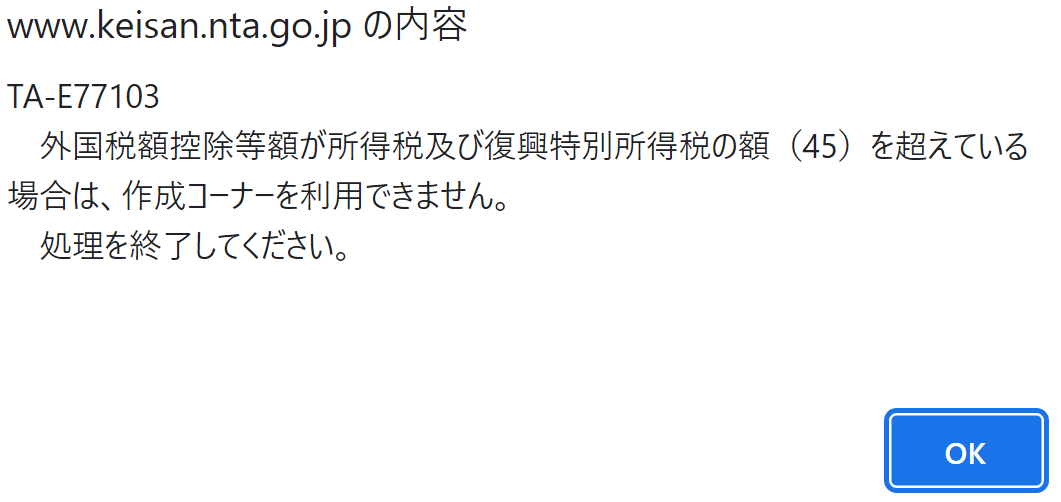

と申告分離課税を選択した場合よりも約10万円多くなる。ただし今年気が付いたのだが、このまま処理を進めようとすると

とのポップアップメッセージが出てきて、外国税額控除等額が所得税及び復興特別所得税の額を超えているため、e-Taxが利用できないとのこと。

昨年までも申告分離課税と総合課税の場合の差異は確認していたのだが、総合課税はその先のプロセスまで進めていなかったので気が付いておらず、結局自分の場合はe-Taxで総合課税の確定申告が出来なかったのだろう。また単純に書類にして入力データを転記すればいいのか、再計算が必要なのかも不明である。

また昨年まで自分が還付金が多い総合課税を選ばなかった理由は、配当に関する住民税の申告不要制度を利用してはいるが本当に住民税ひいてはそれを元にする国民健康保険料の算定額に確定申告内容が含まれない事に確信が持てなかったため。

今年は結局自分の場合、総合課税ではe-Taxでの申告は出来ず、また総合課税で配当に関する住民税の申告不要制度が機能するかどうか確信が持てず、さらに手書きでの提出にかかる手間が発生することが判ったので例年通り申告分離課税で提出することにしたい。

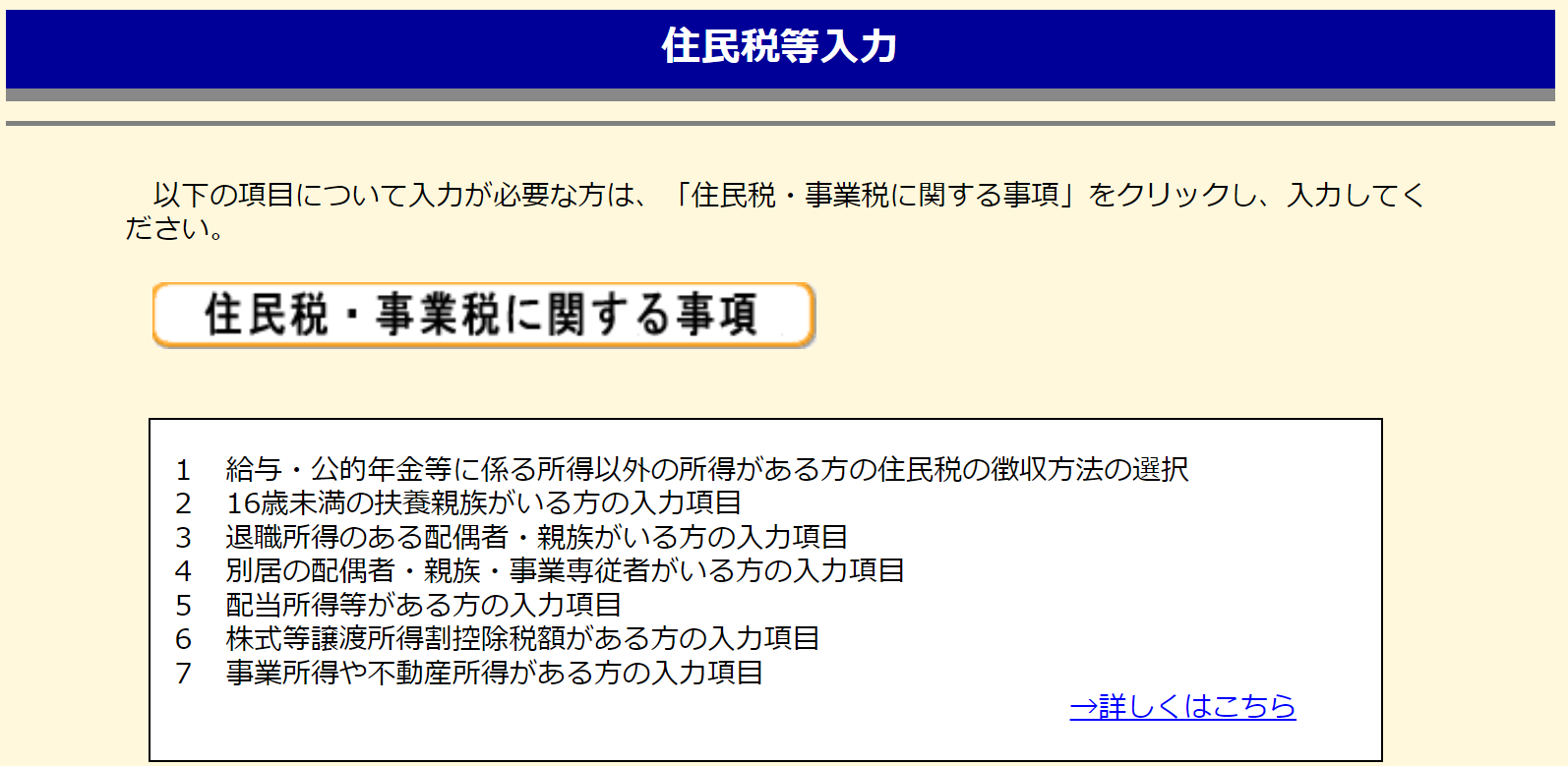

住民税等入力

還付金が確定した後も入力項目があり、

自分の場合は1と6が対象となる。

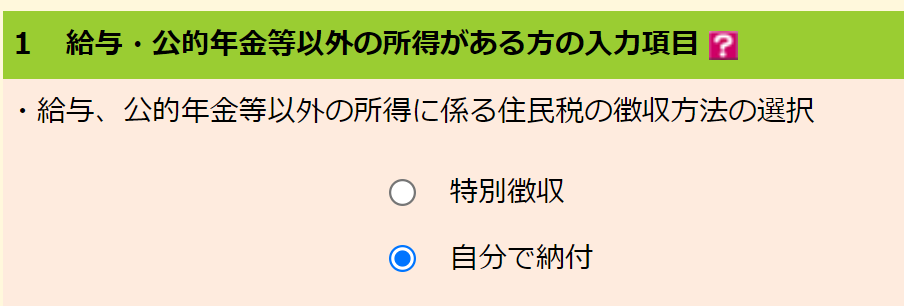

給与・公的年金等以外の所得がある方の入力項目

給与・公的年金等に係る所得がないので自分で納付を選択。

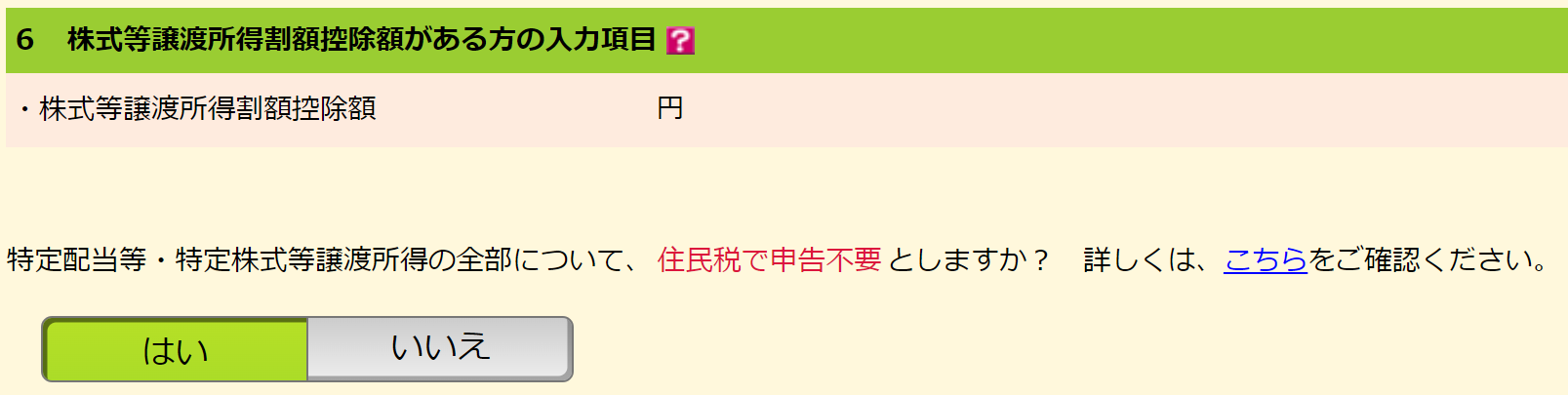

株式等譲渡所得割額控除額がある方の入力項目

これが上場株式等の配当等及び譲渡所得等に係る住民税の課税方式の選択(いわゆる配当に関する住民税の申告不要制度)に影響すると思われる。

ここで「はい」を選択すれば配当所得に関して住民税で申告不要とされるだろうが、自分の自治体の説明が今一つ分かりにくく、徒歩圏内に役所があるので例年通り別途書類も提出することにしておく。

そして自治体の説明を確認していた際に、上場株式等の配当等及び譲渡所得等に係る住民税の課税方式の選択が令和5年度(つまり今回)までで、来年からは上場株式等の配当等及び譲渡所得等に係る住民税の課税方式の選択が出来なくなる(正確には上場株式等の配当等及び譲渡所得等に係る住民税の課税方式を所得税と一致させる)。

これについては自分への影響大なのでよく調べて別途まとめることにしたい。

まとめ

2022/令和4年分の確定申告手続きを整理してみた。

結果的には昨年と同程度の約74万円が還付されることが見込まれ、完全リタイア後のキャッシュフローで想定している30万円よりも大きい金額となっているのは好材料。

ただし、

- 自分の場合は総合課税でのe-Taxは利用できないこと

- 来年からは上場株式等の配当等及び譲渡所得等に係る住民税の課税方式の選択が出来なくなる

という2点大きな気付きがあった。

1点目は既述の理由の通りで、かつ2が新たに判明したため恐らく来年は2との関連で新たに考える必要があるので深堀りする必要は無い。

問題は2で、こちらは何を選択すれば最も税金及び社会保険料(国民健康保険料)が最も安価になるかを考えなければならない。単純に考えて来年から還付金が減るだろうから気が滅入る。

取り合えず今年は作成した確定申告書をe-Taxで提出し、配当に関する住民税の申告不要を忘れずに役所に提出することにしよう。

追記

2023年2月に以下の様に上述した通りの還付金が振り込まれていた。これで今年の確定申告は一段落。