はじめに

1月半ばに楽天証券で令和3年分の上場株式配当等・特定割引債の償還金の支払通知書が提供され、例年の様にそれをインプットとして2021年分の確定申告の手続きを1月下旬に行い、2月半ばに税務署から還付金の振込の連絡があった。以下2021年の確定申告についてまとめておく。

以下の画像は、国税庁の確定申告書作成コーナー(https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl)のものを利用している。

確定申告提出方法、書式等

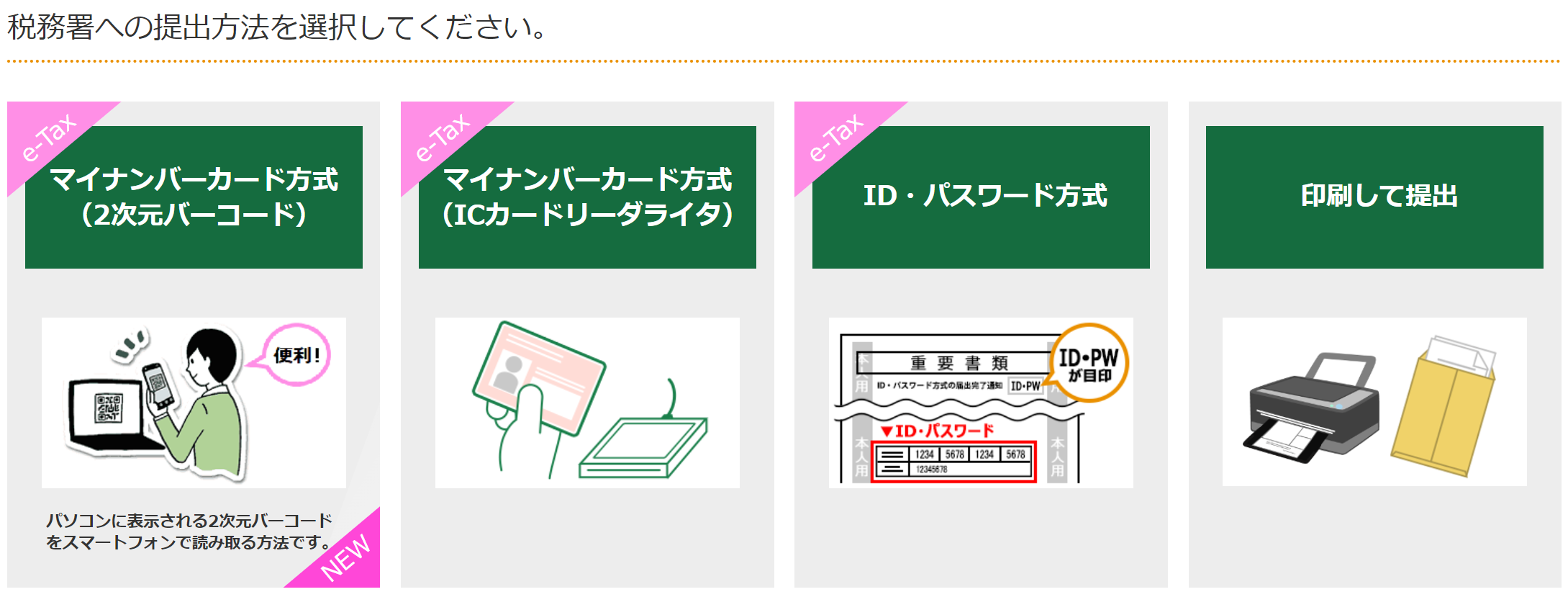

まずは確定申告の提出方法等だが、今年は昨年と1点違った点があった。

左端にマイナンバーカード方式(2次元バーコード)という提出方法が追加されていた。

これによりスマートフォンがありマイナポータルをインストールすれば、ICカードリーダライタが無くともマイナンバーカード方式によるe-Tax送信ができるようになったようだ。

最初だけ試してみたのだが色々と設定や連携が煩雑な割には今一つの使用感。

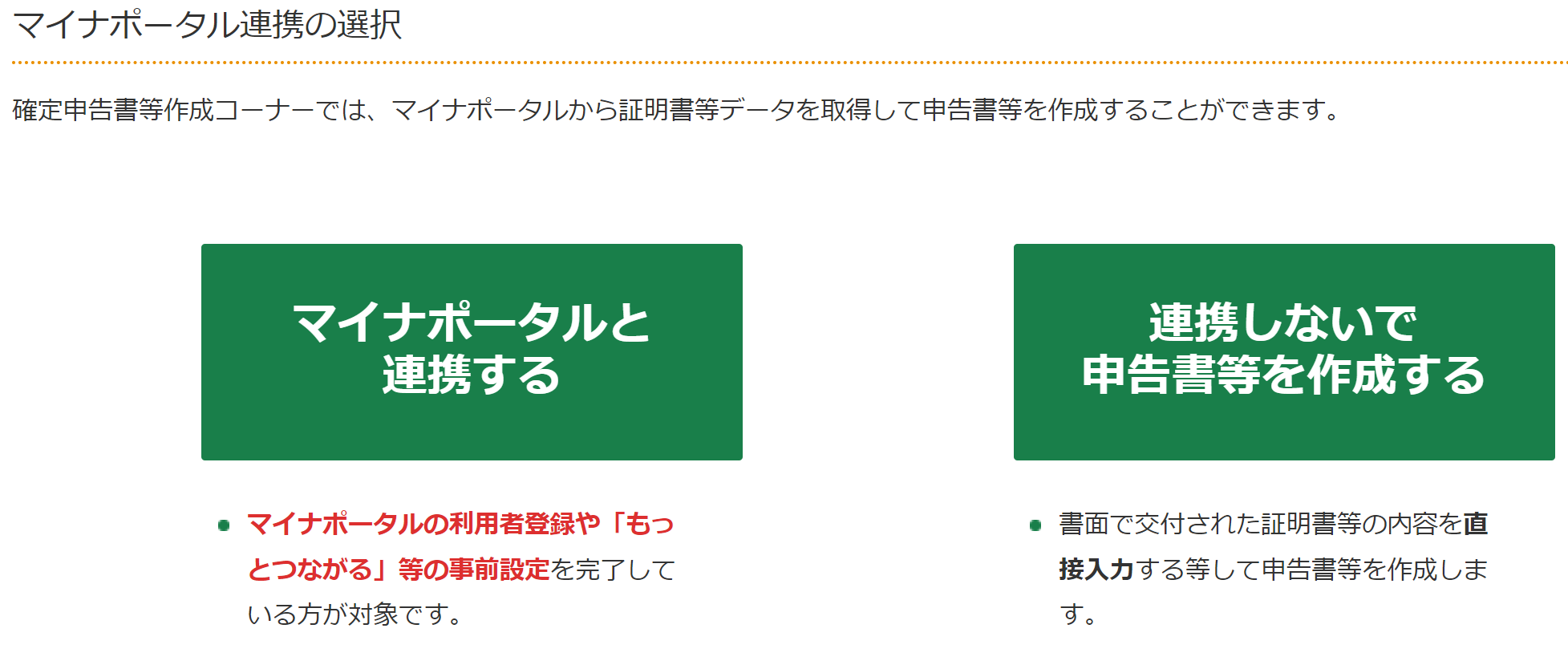

ICカードリーダライタを所持していなければ、マイナポータルと連携しないで申告書を作成するのは良いのかもしれない。マイナポータルとの連携は非常に手間がかかりそうな上に大して確定申告作業の軽減にはならなさそう。

自分は既にICカードリーダライタを持っているので、例年通りマイナンバーカード方式(ICカードリーダライタ)で作成することにした。

以下で触れている入力項目は主なもので全てではない点に注意。

収入金額・所得金額の入力

2021年は2020年10月に退職したため給与所得が無いため、所得金額は分離課税にしている米国株配当金だけだと思っていた。

しかしながら確定申告手続きをしている内に

米株配当金生活に伴うドル売却の為替損益と確定申告(2022/1)

でまとめた様に配当金生活を送るために米国株のドル配当を円に変換する際の為替損益についても確定申告する必要があった。

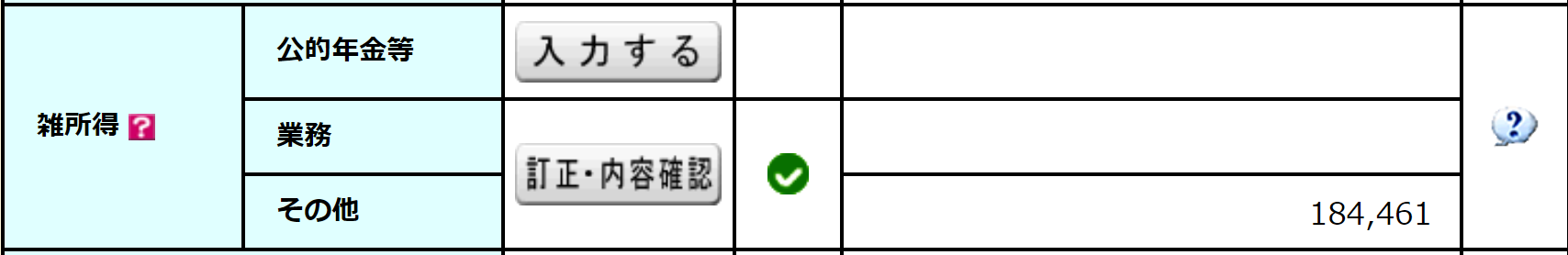

雑所得

外貨の売却益は雑所得(その他)に分類される模様。為替の売却に関しては

ドル平均取得価額:1ドル=105.3868

2021年ドル売却時平均為替レート:110.6571

2021年ドル売却額:3万ドル

だったので

(110.6571-105.3868)×35,000=184,461円

が確定申告すべき雑所得となるはず。初めての事なので間違いがあるかもしれない。

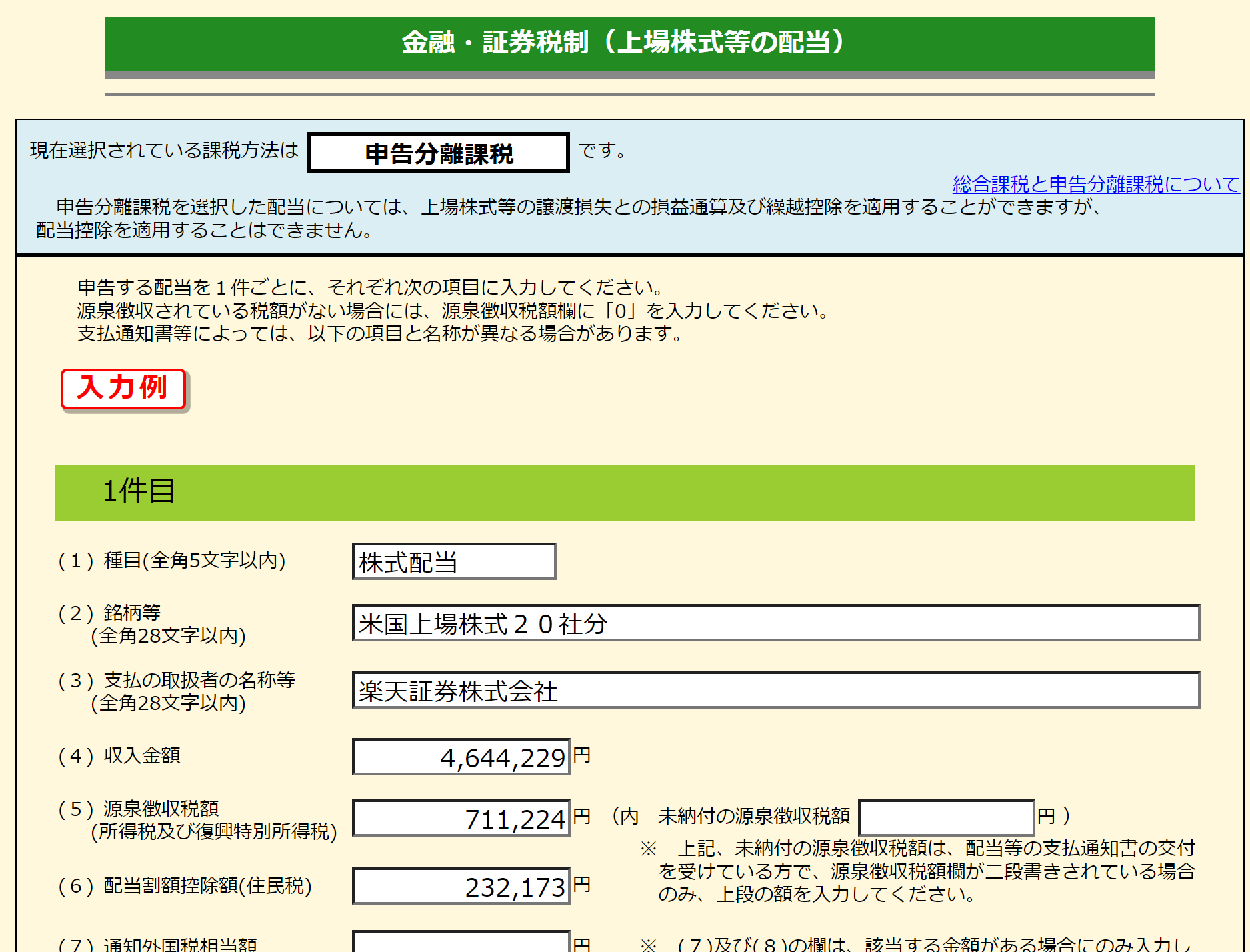

上場株式等に係る配当所得等

これは例年通り米国株配当の金額。

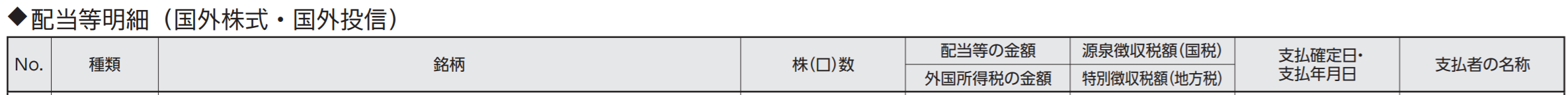

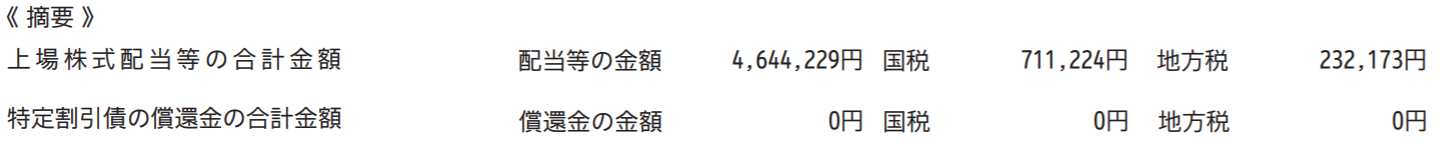

令和3年分の上場株式配当等・特定割引債の償還金の支払通知書に記載されている

を元に申告分離課税として入力。

所得控除

社会保険料控除

これは国民年金保険料と健康保険(任意継続)の2つ。

健康保険(任意継続)は2021年3月に支払った分はそのままなのだが、国民年金保険料は2年前納しておりそれを各年度分に分割することができる。今回は2年前納分全てではなく令和3年分のみを控除額として確定申告している。

生命保険料控除

例年通り終身保険と個人年金2つ分を控除額として申告。

寄付金控除

2020年は給与所得に応じた限度額までふるさと納税をしていたのだが、2021年は所得額がゼロであると想定していたためふるさと納税は無しのため寄付金控除も無し。

またコロナの影響があり旅行も出来なかったので寺社への寄付金なども無かったので寄付金控除は発生しなかった。

税額控除・その他の項目の入力

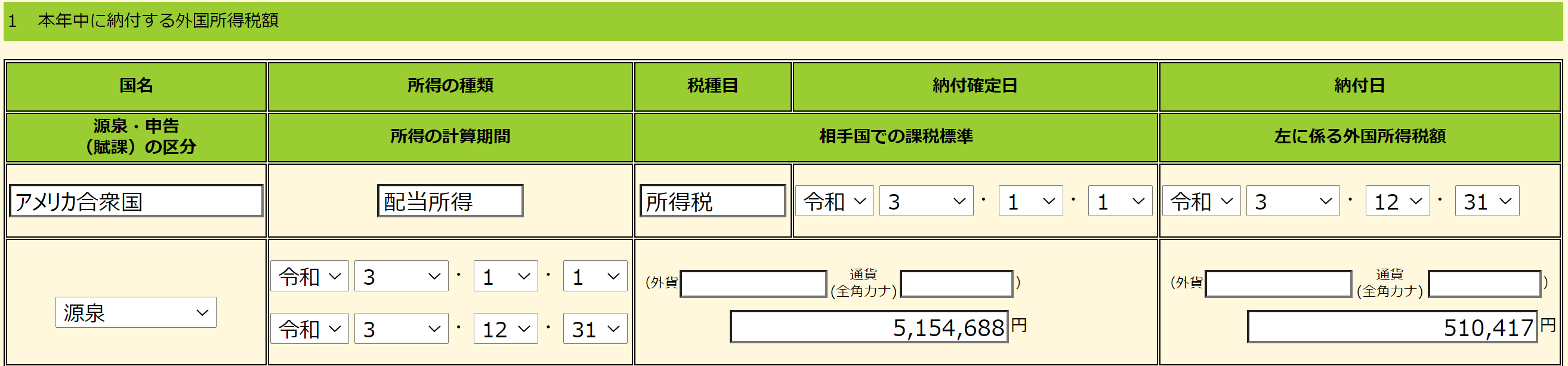

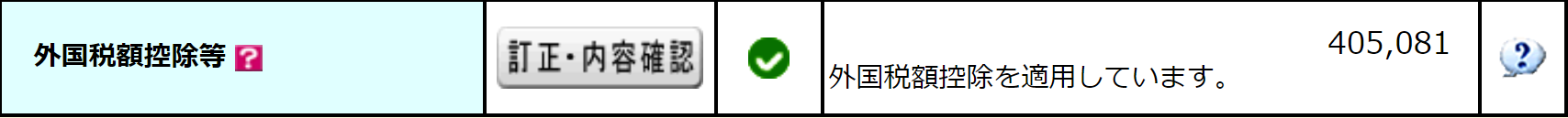

外国税額控除等

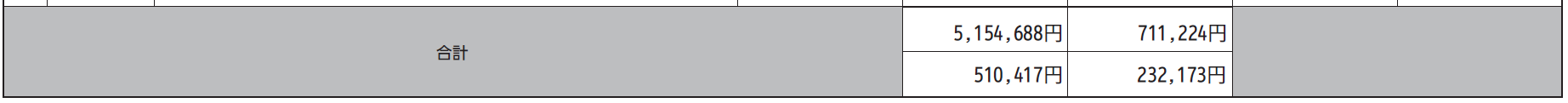

例年通り年間支払通知書をベースに日本と米国両方で所得税を二重に徴収されている配当所得に関して、米国分の税額控除を申請・入力。

510,417円が2021年の二重課税分。

ただ実際に入力してみた結果は

405,081円が2021年の外国税控除額となり、二重課税の510,417円よりやや減少している。

これは2021年も外国税控除の額が所得税の控除限度額より大きかったため、「所得税の控除限度額+復興特別所得税の控除限度額」が適用されたものと思われる。

昨年の確定申告時に懸念していた様に

「2021年以降は上限金額内に収まってこの外国税額控除が二重課税分そのまま還付されるか気に掛かる。2021年は配当金以外に所得がないので大丈夫だとは思うのだが。」

米国株の二重課税分がそのまま還付されることにはならなかった。ただ自分の完全リタイア後のキャッシュフローでは確定申告における還付金を30万円と見込んでいるので良しとすべきだろう。

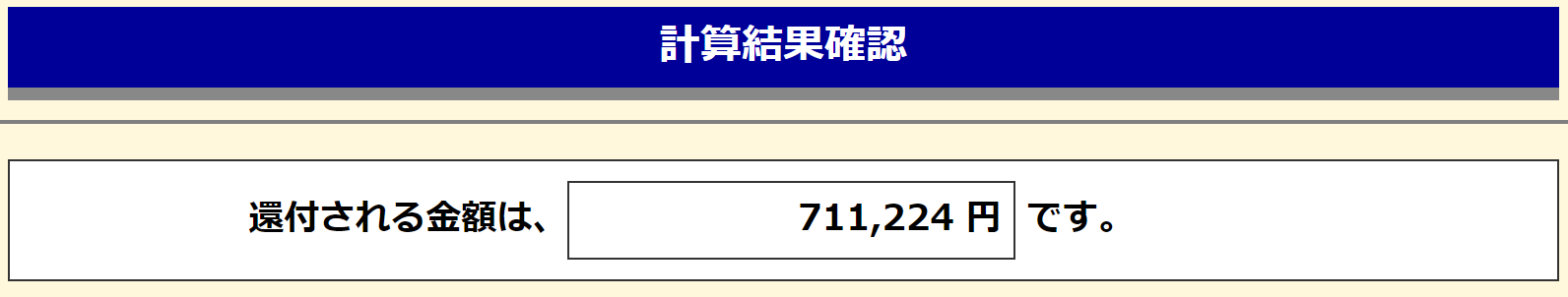

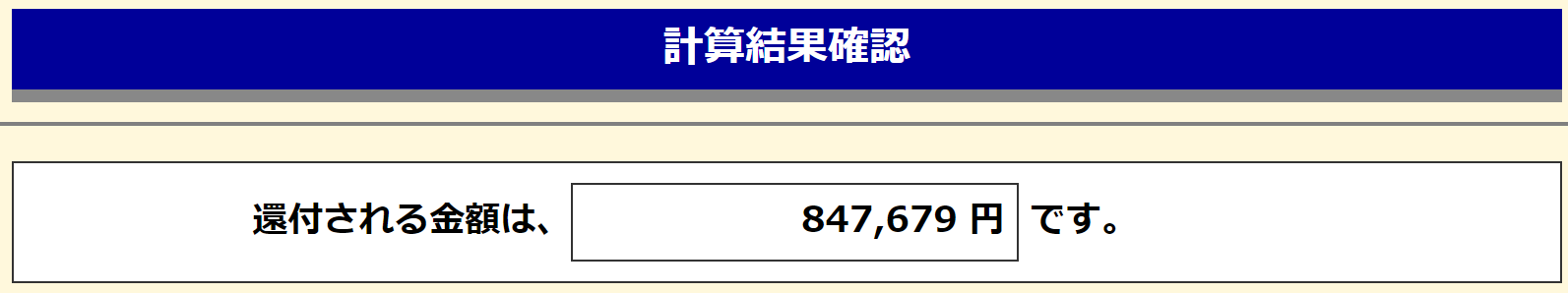

2021/令和3年の確定申告による還付金

上述した様な主な項目以外も漏れなく国税庁の確定申告書作成コーナーで入力した場合の還付金は

約71万円となる。何故米国株配当の二重課税分以外にこれ程還付されるのかは作成された申告書を見てもよく分からないのだが、源泉徴収されている米国株配当に対しても所得控除が適用されて二重課税分の還付以外にも各種控除の還付金があったためなのだろう。

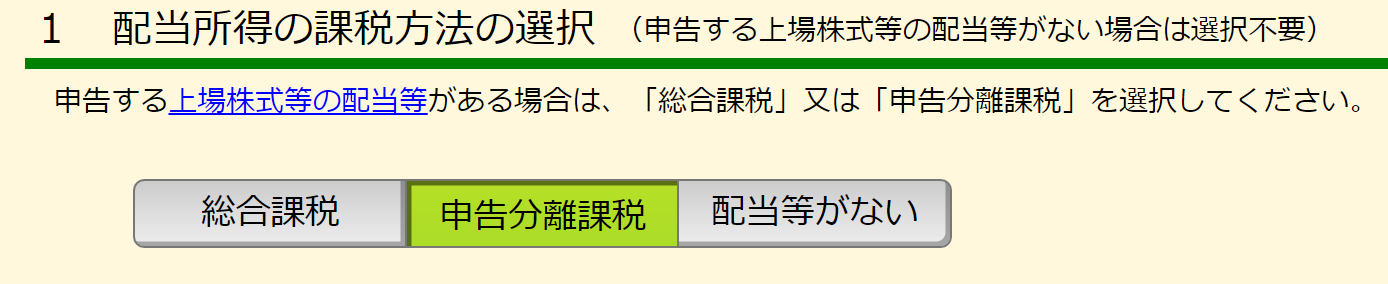

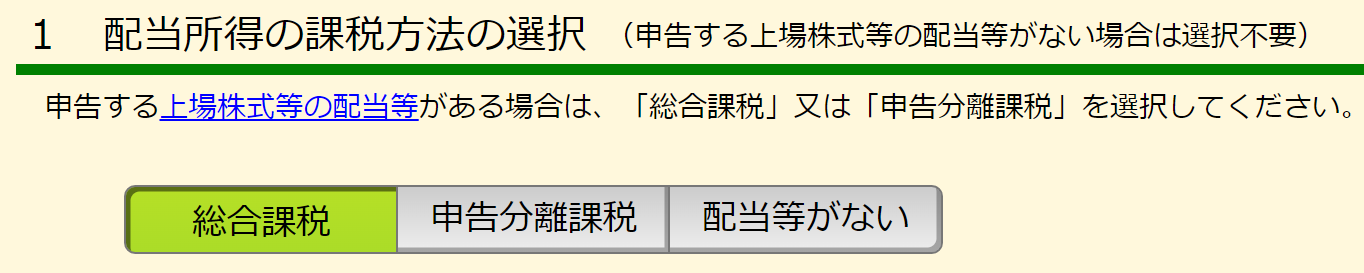

米国株配当を申告分離課税から総合課税へ変更した場合のシミュレーション

上記に挙げた項目は確定申告として変更できる余地のない項目がほとんどであるが、いくつか自分で恣意的に変更できる項目もあるので、米国株配当の課税方法を変更した場合に還付金等がどう変わるかについてシミュレートしてみる。

先述の様に米国株配当は

申告分離課税を選択しているのだが、これは任意で総合課税にすることもできる。総合課税にした場合の還付金は

還付金が10万円以上増加することになる。

これは自分の米国株配当額の場合、申告分離課税で源泉徴収された場合の米国株配当への税率が総合課税にした場合の税率よりも高いためであると思われる。

従って今回総合課税で申告した方が得に見えるのだが、昨年役所に確認した様に総合課税にした場合は住民税及び国民健康保険料の算出の元となる所得等金額(下記の赤線部分)に配当金分が含まれてしまう(分離課税の場合は含まれないはず)ため、住民税及び国民健康保険料の総額は総合課税にした場合に還付される金額よりも高額になってしまうと思われる。

ただ配当所得に関する住民税申告不要制度を利用しているため、実際には住民税及び国民健康保険料の算出の元となる所得等金額に含まれない可能性が高いのだが確信が持てないため今回も申告分離課税を選択しておく。

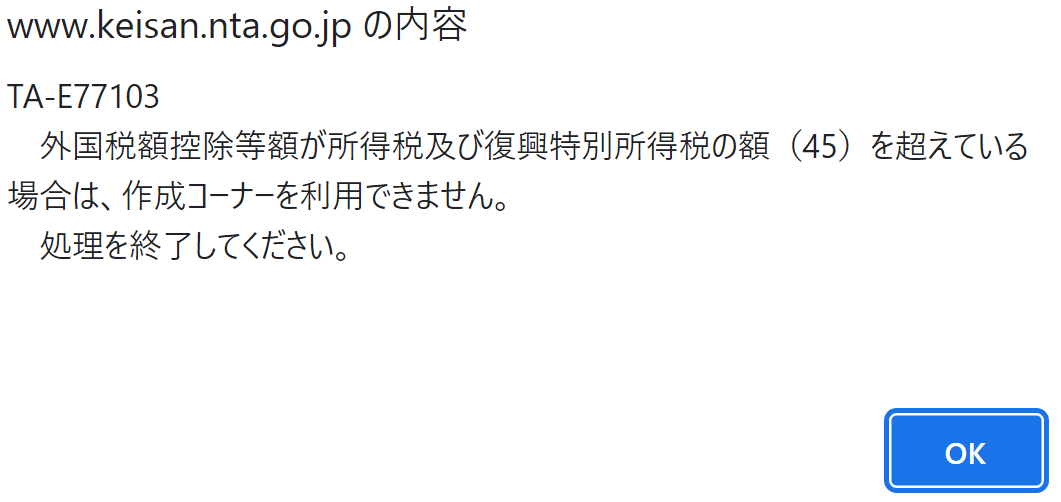

注:

翌年(2022年)の確定申告をした際に、総合課税を選択した場合計算結果から先にプロセスを進めようとすると

というポップアップメッセージが現れe-Taxでは処理が出来なかったことが判明。手間暇等も含めると申告分離課税の方が正解だったのだろう。

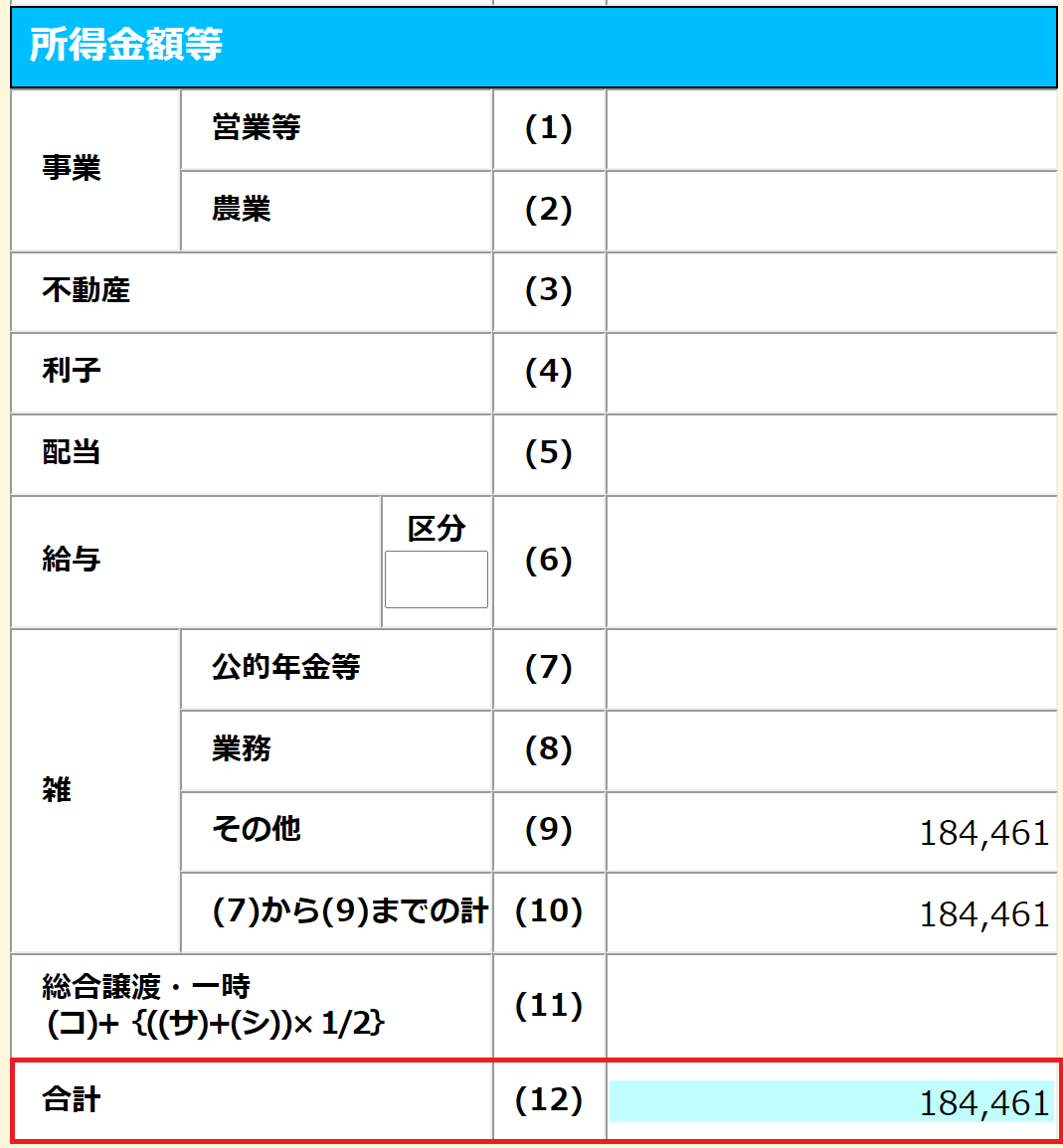

【申告分離課税にした場合の所得金額等合計】

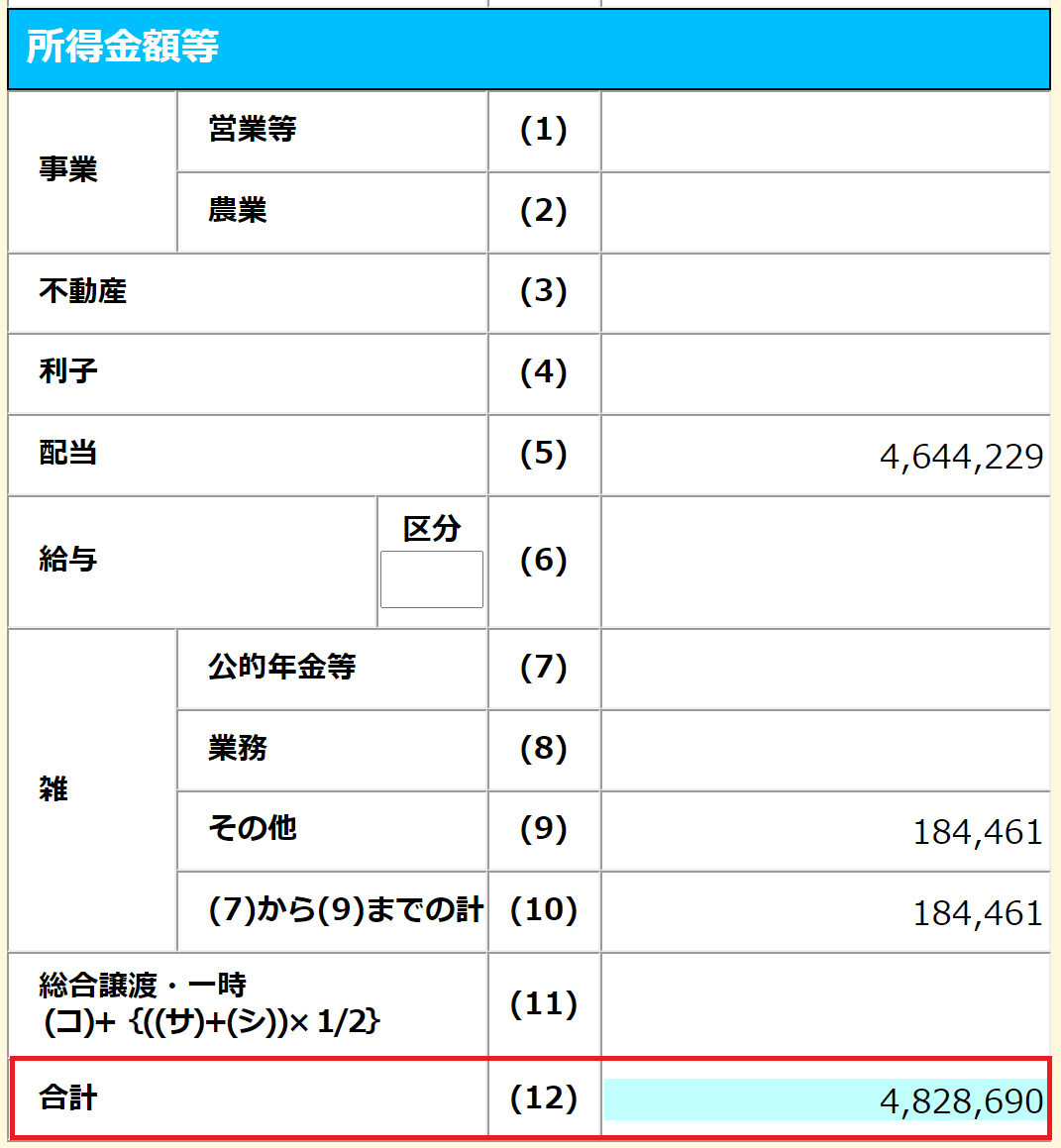

【総合課税にした場合の所得金額等合計】

まとめ

自分の場合の主な確定申告手続きをしながら整理してみた。

2020年11月に退職/完全リタイアしたので、今回の2021年確定申告は給与所得が無い初めての確定申告となるのだが、

- 完全リタイア後の米国株配当金生活における受取ドル配当の為替によって雑所得を申請しなければならない点

- 想定していたよりも確定申告による還付金が大きい点

- 米国株配当を総合課税にした場合申告分離課税より還付金は増えるが、総合課税を元に算出される国民健康保険料は還付金増額分を上回ってしまう点

といった点が大きな気付きとなった。3点目については退職後の任意継続保険が切れて国民健康保険料の支払いが始まる2022年11月にならないと実際には判らないのだが。

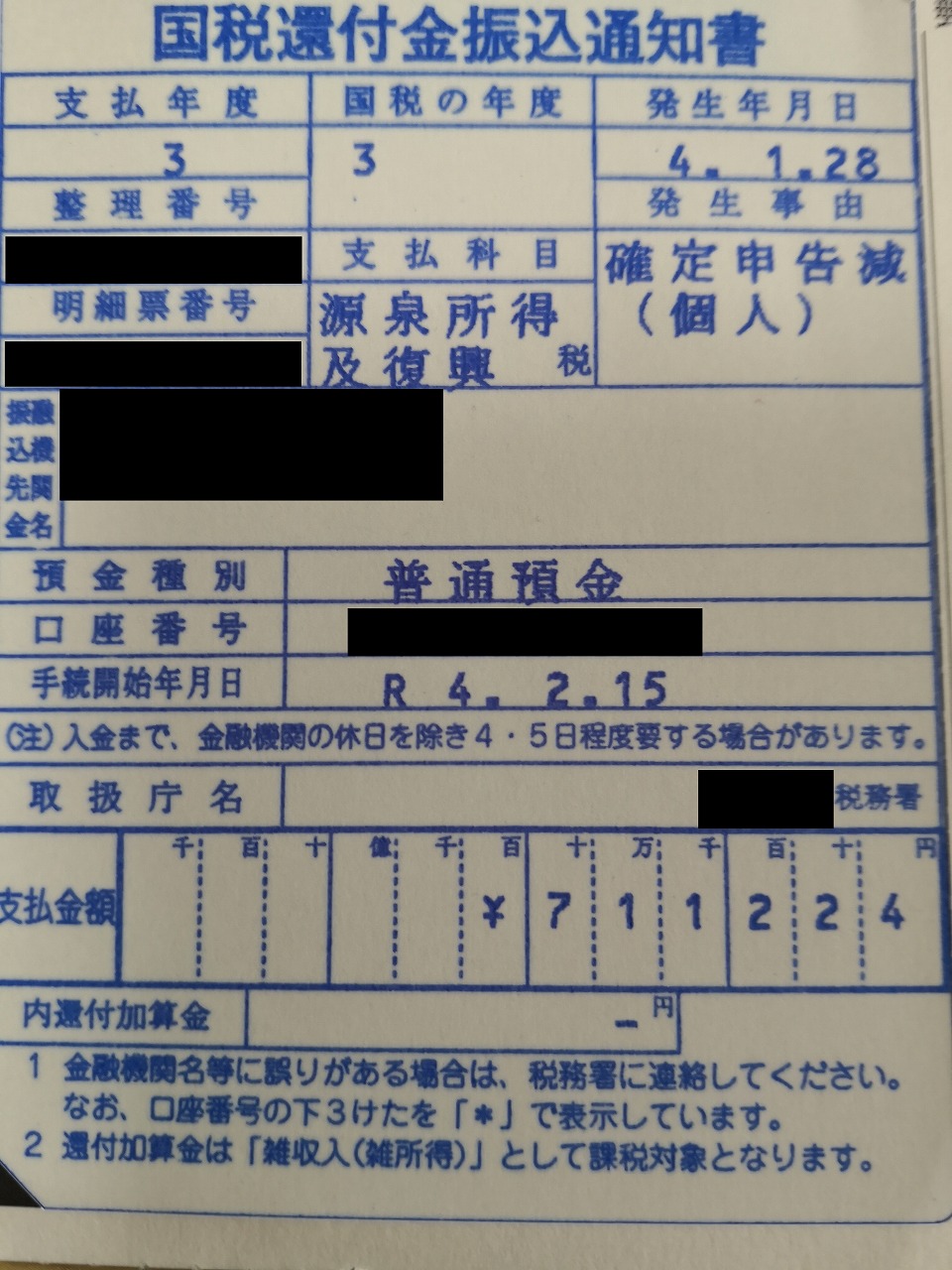

結果として上記を踏まえた提出内容で特に問題はなかったようで税務署からの振込通知書が届いた。

「来年の確定申告は給与所得が無くなるので、今年とはまた違った形になるのだろうか。手間暇かけずに終わらせたいものだ。」

と書いていたのだが、まだまだやってみないと分からない事は多いものだ。来年もまた新たな気付きがあるのだろうか。