投資開始からの期間

2001年7月から数えて239ヶ月目(19年11ヶ月目)。

資産動向考察

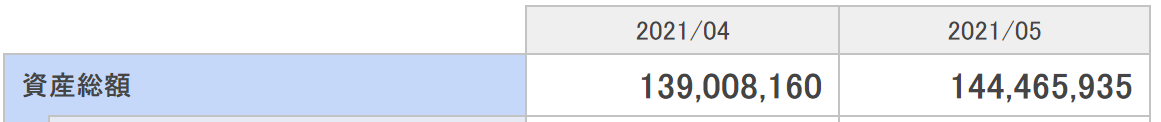

2021年5月末の円ベース資産は以下の通り。

2021年5月の資産は円ベースで前月比約540万円の増加。

2021年5月は前半は所有株の決算結果の確認、そして配当金生活のキャッシュフロー再計算をした後にAT&T(T)のスピンオフ発表に伴う将来的な(2022年半ば以降)配当減から色々考えることが多く、資産額についてはあまり気にしていなかった、というよりは正直気にする余裕が無かったのでこの結果は意外な結果だった。

5月の市場推移

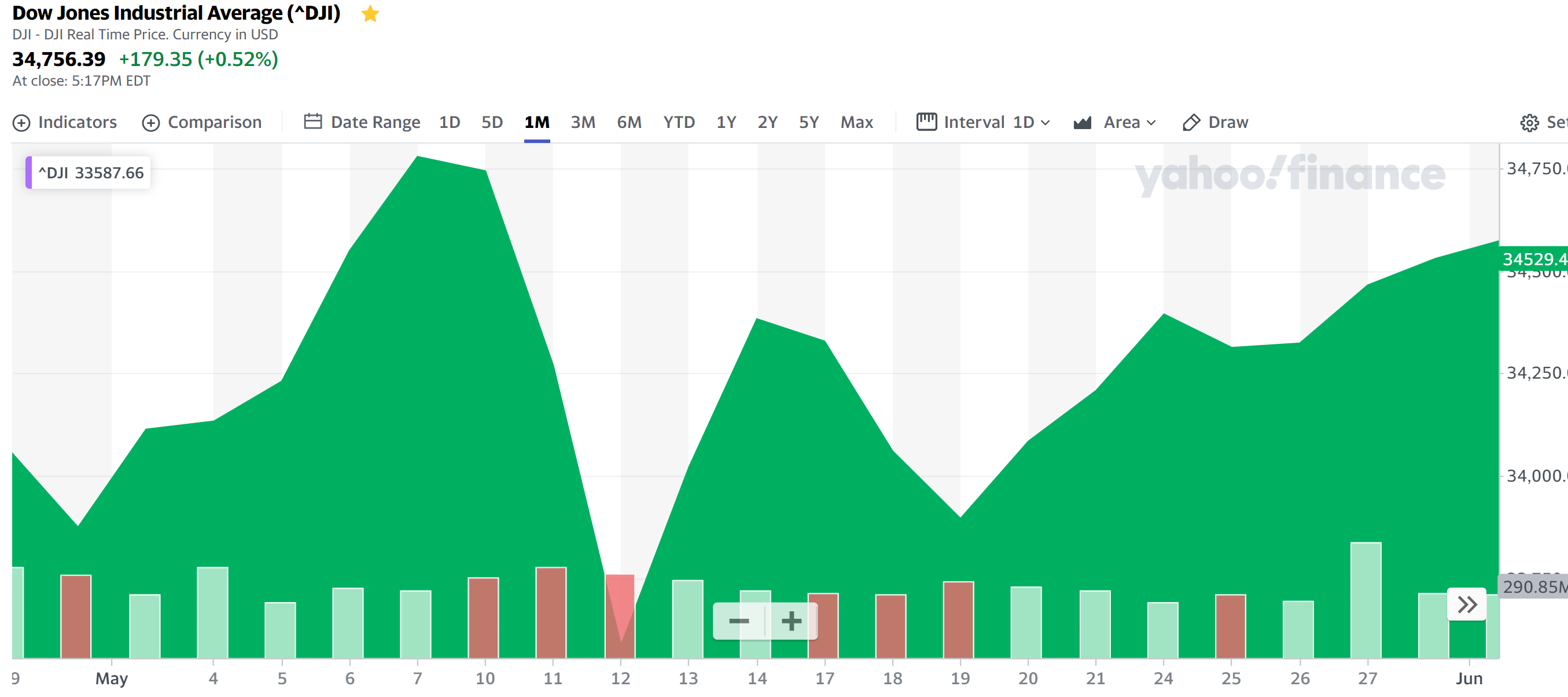

【ダウ工業平均】

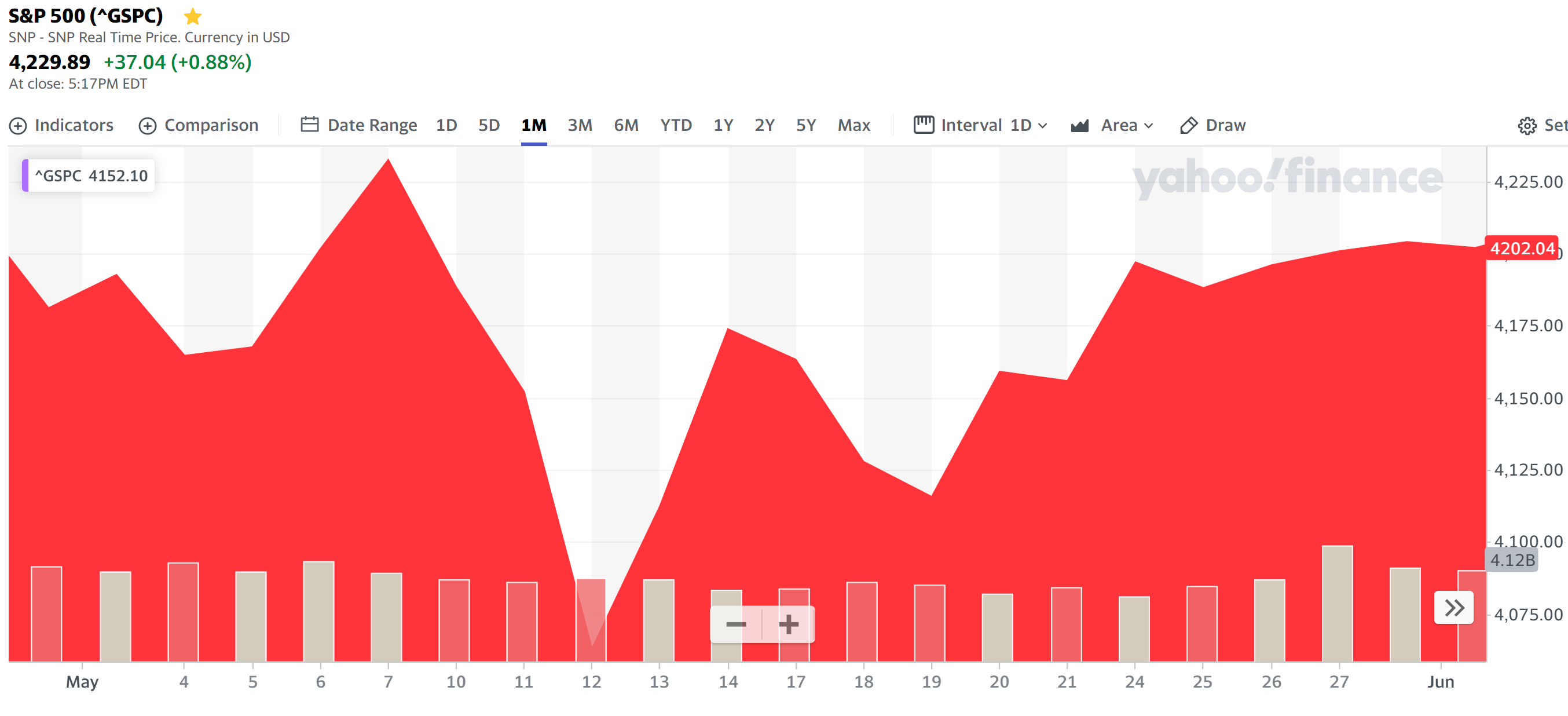

【S&P 500】

ダウ工業平均、S&P 500とも5月10~12日、17~19日の3営業日続落というのが目に付く。そういえば5月は先に挙げた以外にもこのインフレ懸念での米株安という事もあったのだった。この時の下落が印象に残ったために、自分の5月末の資産が500万超増加というのを意外に感じたのかもしれない。

5月にあった主な出来事

- 上旬は先月に続き米国で2021年1~3月期の決算発表

実際には自分の所有主力銘柄は4月に決算発表を終えていたのだが、4月末に集中したためその整理・確認に5月上旬を費やした印象がある。概ね無難に乗り切ってくれて何より。

- インフレ懸念による不安定な市場

先にも書いたがインフレ懸念で市場の上下動が激しかった月でもあった。これが今後どうなっていくのかは懸念材料ではある。まだインフレ懸念が落ち着いた感じは個人的にはしていない。こういった上下動を繰り返しながら、緩やかに市場全体が上昇してくれると良いのだがどうなるか。

- AT&T(T)のワーナーメディア事業の将来的なスピンオフ発表

5月はこれが一番自分にとって影響が大きかった。既に以下の様にまとめてはいるが

AT&Tがメディア事業スピンオフ(発表まとめ)(2021/5)

AT&Tがメディア事業スピンオフ(実質配当減か)(2021/5)

AT&Tがメディア事業スピンオフ(市場の評価等)(2021/5)

AT&Tがメディア事業スピンオフ(配当関連追加)(2021/5)

何せ配当金生活に対するインパクトが大きい。現時点で発表されている情報からすると、

- スピンオフ後のAT&Tの配当額は、現在の配当に比べて約43%減少する(発表情報の中間値の場合。実際の取引完了は2022年半ば(mid-2022))

- 43%減と仮定した場合、自分のスピンオフ後のAT&Tの配当は直近の四半期を基準とすると四半期で「138,799円減」、年間で「555,197円減」

となり、自分が想定していた配当金生活のベースが年間約350万円から295万円へと約16%減少する想定となる。

色々確認した結果、AT&T株をそのまま何もしなくても配当金生活は続けられそうな事が確認できたが、5月はこの発表に基づく配当金生活への影響を考えてばかりいた印象が強い。

- エクソン・モービル(XOM)の株主総会で物言う株主(アクティビスト)側の候補者が取締役に選出

これも既に下記でまとめており、

エクソンの委任状争奪戦暫定結果と気候変動対策関連(2021/5)

エクソンの委任状争奪戦暫定結果更新とエクソン株価(2021/6)

直近のエクソン・モービル株への影響はあまりなかったのだが、中長期的な観点でどうなるかが懸念材料。特に配当を維持するかに注目している。7月末の四半期決算発表までに何かアップデートがあるのかどうか。

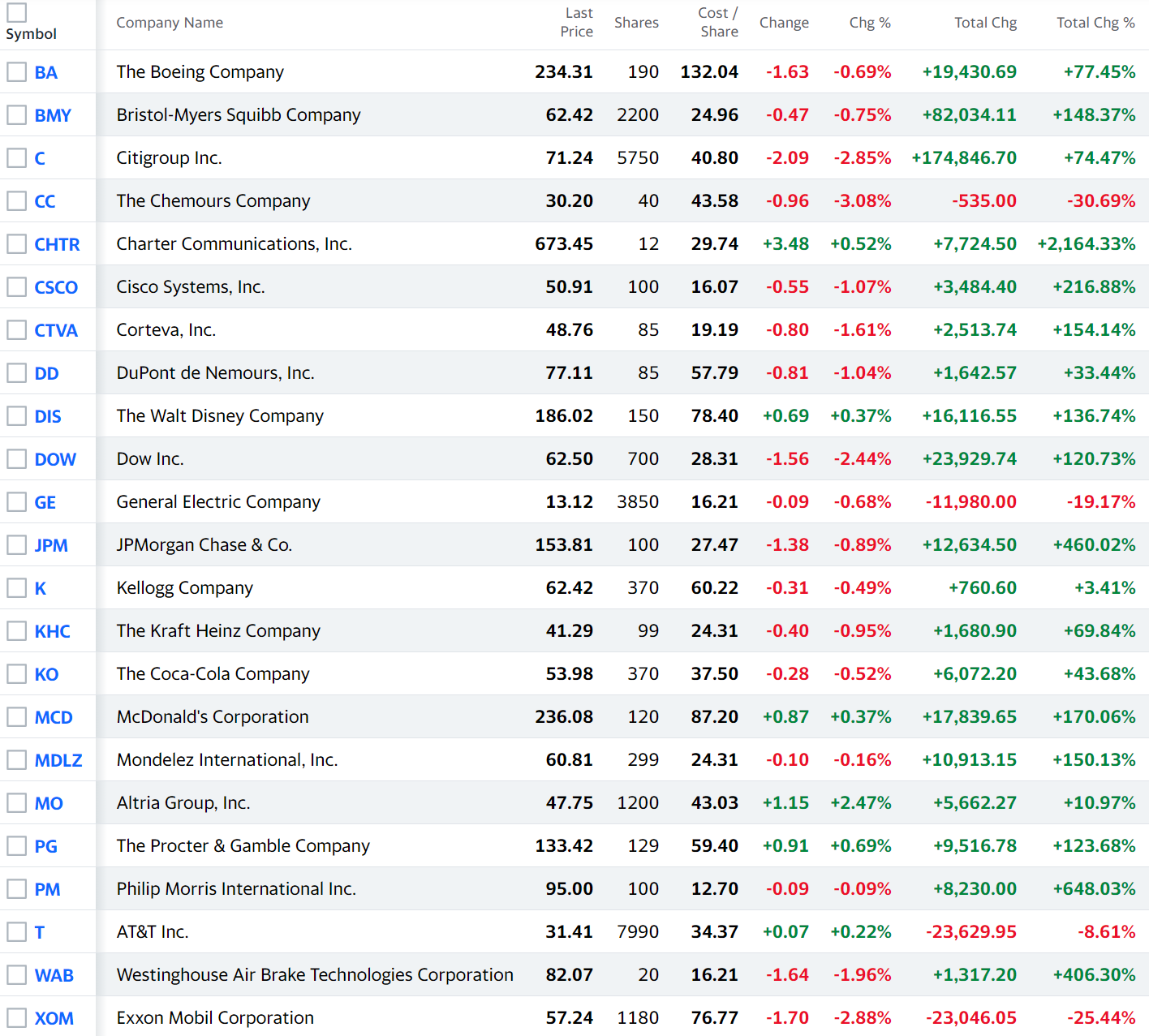

ポートフォリオ

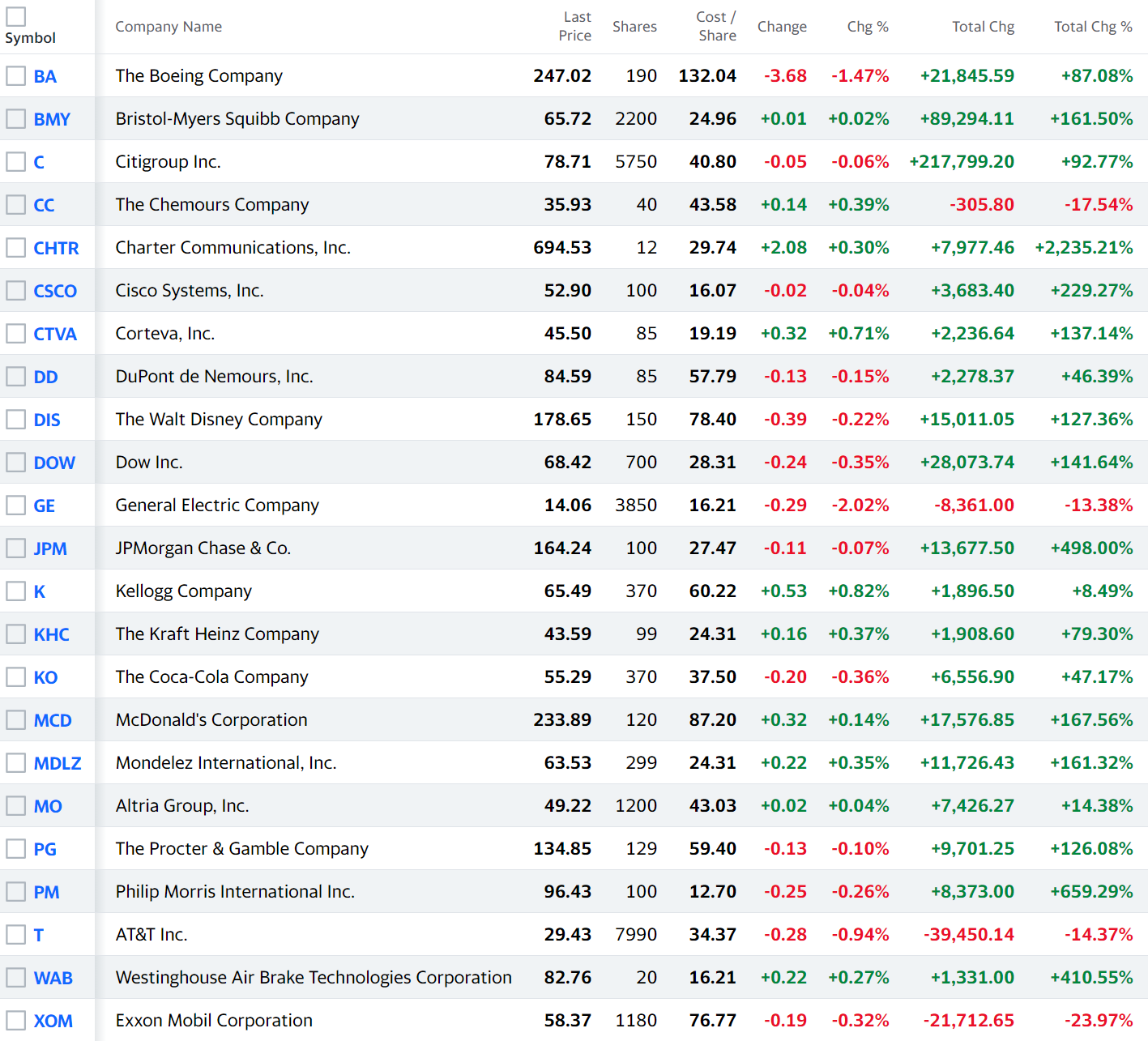

2021年4月末と2021年5月末の自分のポートフォリオは以下の通り。

【2021年4月30日】

【2021年5月28日】

2021年5月に10%以上の上下動があった銘柄は以下2銘柄。

シティグループ(C):4月末株価@71.24ドル ⇒ 5月末株価@78.71ドル。10.49%上昇

ケマーズ(CC):4月末株価@30.20ドル ⇒ 5月末株価@35.93ドル。18.97%上昇

自分の24所有銘柄中前月よりマイナスだったのはコルテバ(CTVA)、ウォルト・ディズニー(DIS)、マクドナルド(MCD)、AT&T(T)の4銘柄と市場がインフレ懸念に揺れたにしてはまずまずだったと言えるだろう。

ドルベース資産は前月比約51000ドル、割合では4.1%の増加で上のシティグループ(C)が前月比42,952ドル増加しているのが大きい。ただ一方で先に挙げたAT&T(T)はスピンオフ発表を受けて前月比15,820ドル(6.3%)マイナスとなっている。一応下げ止まった感はあるのだが、まだしばらくは注意が必要な気がする。

為替

先月終値:2021年4月30日1ドル=109.27円

今月終値:2021年5月31日1ドル=109.54円

1ドルあたり0.27円、割合で言うと0.25%のドル高。月末終値ベースではほぼ変わらなかった事になる。これ位の水準で為替レートが安定してくれるといいのだが。

まとめ

累計投資:80,000,000円(今月追加投入なし)

米国株:142,908,198円

外貨MMF:36,706円

USドル:1,365,308円

日本円:155,723円

資産:144,465,935円

累計損益(累計投資と資産より):64,465,935/80.6%

累計引落額:2,000,000円(今月引落なし)

AT&Tの来年以降の配当減の方に目が行ってしまい資産額が増えたという感じがしない月ではあったが、実際には2021年5月は掲題の通り円ベースの月末最高額を更新する結果となった。

月末の円ベース資産が1億4000万円を超えたのは、

2021年5月:144,465,935円(累計損益64,465,935/80.6%)

2021年3月:140,940,844円(累計損益60,940,844円/76.2%)

2020年1月:140,472,106円(累計損益62,472,106円/80.1%)

2019年12月:143,865,609円(累計損益65,865,609円/84.4%)

と4回目の事になる。時期を見るとコロナ禍で急減した自分の資産が市場に遅ればせながらも、ようやくコロナ前水準に戻ってきた感じだろうか。

もっとも2021年5月は配当金の入金が多かった月でもあったし、先に挙げたシティグループ(C)が5月上昇分の大部分を占めている。シティ株の上昇はインフレ懸念に絡む長期金利の動向に拠る所が大きいので、2021年5月という区切りではたまたま10%超の上昇となっただけで、今後どうなるかはまだ不透明だと個人的には思っているので注意が必要だろう。

6月は下旬に米銀ストレステストの結果が公表されるので、その結果が自分の所有米銀株(特にシティグループ)に良い影響を及ぼすことを期待したいのだがどうなるか。落ち着いた月となって欲しいものだがなあ。