米国株式投資13年目の振り返り

米国株式を始めてから13年目となった2013年。月ごとの状況は以下を参照。

購入状況

2013年の購入状況は以下の通り。

2013年3月:JCP(JCペニー)740株 購入単価@15.225ドル

2013年6月:DD(デュポン)190株 購入単価@53.188ドル

2013年9月:K(ケロッグ)220株 購入単価@61.164ドル

2013年12月:K(ケロッグ)140株 購入単価@60.975ドル

購入回数は4回。昨年、一昨年と2年間はシティグループ(C)のみの購入だったのだが、2013年はようやく別銘柄を購入している。

2013年のドルベースの購入総額は43,365.30ドル。手数料合計は105ドル。総購入に占める手数料の割合は0.25%。昨年に比べて購入総額が少ない(54,800ドル)のは、何故か2013年12月の購入を円ベースで行ったため。

2013年の購入はJCペニー、デュポン、ケロッグとも購入前は、ごく初期にポートフォリオを揃えるために購入した10株のみ。この年になってようやくシティグループ(C)が持ち直したため、銘柄を分散する投資がようやくできるようになった年だった。

投資資金/資産状況

2001年投資資金:835,000円(累計投資資金:835,000円)

2002年投資資金:3,265,000円(累計投資資金:4,100,000円)

2003年投資資金:2,416,033円(累計投資資金:6,516,033円)

2004年投資資金:1,536,287円(累計投資資金:8,052,320円)

2005年投資資金:1,950,000円(累計投資資金:10,002,320円)

2006年投資資金:2,500,000円(累計投資資金:12,502,320円)

2007年投資資金:3,160,000円(累計投資資金:15,662,320円)

2008年投資資金:3,100,000円(累計投資資金:18,762,320円)

2009年投資資金:4,000,000円(累計投資資金:22,762,320円)

2010年投資資金:3,000,000円(累計投資資金:25,762,320円)

2011年投資資金:4,000,000円(累計投資資金:29,762,320円)

2012年投資資金:4,000,000円(累計投資資金:33,762,320円)

2013年投資資金:4,000,000円(累計投資資金:37,762,320円)

2013年も前年と同様に年間400万円の投資を実施。

2013年の資産状況は以下の通り。

2013年中程に多少の上下はあったが、基本的には右肩上がり。昨年2012年6月以降の上昇基調が続いていたと言える。年末には初めて円ベースの資産が6,000万円を超えている。

以下は累計資産のグラフ。

累計のグラフで見ると、2013年の資産増加の伸びが今までに比べて突出して大きくなっているのが分かる。参考として2012年の累計資産のグラフを再掲載する。

2012年もそれまでに比べれば大きな資産増加をしているのだが、2013年までの累計資産のグラフを見るとその差は明らか。

2013年に大きく円ベースの資産が伸びた原因は以下の2点だろう。

①為替がドル高基調になった

②世界金融危機時に取得価額比マイナスで買い続けていたシティグループ(C)がプラスに転じた

①の為替については後述するとして、②のシティグループは大きいだろう。例えば、最後にシティグループ株を購入した2012年12月の月末終値は@39.56ドルだったのが、2013年12月の月末終値は@52.11ドルとなっている。つまり

(52.11 – 39.56)×5,750=72,162.5ドル

1年間で増加したということ。結果的には、世界金融危機時に色々な状況判断の下でシティグループを購入し続けていたことが功を奏した形になった。

続いて投資資金を除いた損益ベースでの2013年グラフ。

2012年12月は損益が-15,347円だったのを含めると、2013年で一気に2,000万円超の増加という事になる。ただ、注意してみると5月から6月で500万円近く下落しており、好調な年ではあったが、必ずしも安定していた訳ではない。

累計損益のグラフは以下の様になった。

今までの累計損益の最高が、2007年6月の約630万円だったのを一気に大幅に更新している。このグラフで見ると2013年6~8月は利益確定や調整が入ったように思われる。その後も上昇しているが、ちょっと上がり過ぎの感もする。

配当金

2001年総配当金額(税引後):0円

2002年総配当金額(税引後):19,436円

2003年総配当金額(税引後):66,616円

2004年総配当金額(税引後):108,972円

2005年総配当金額(税引後):162,596円

2006年総配当金額(税引後):248,963円

2007年総配当金額(税引後):352,701円

2008年総配当金額(税引後):446,275円

2009年総配当金額(税引後):309,206円

2010年総配当金額(税引後):314,511円

2011年総配当金額(税引後):336,760円

2012年総配当金額(税引後):377,505円

2013年総配当金額(税引後):511,893円

2013年は初めて年の受取配当が50万円を超えた年となった。2008年以降はパッとしない配当が続いていたのだが、久々に大きく上昇。この時点ではまだ保有株数の多いシティグループの四半期一株あたり配当が@0.01ドルだったので、この上昇は為替の影響に拠るところが大きかったのだろう。

為替

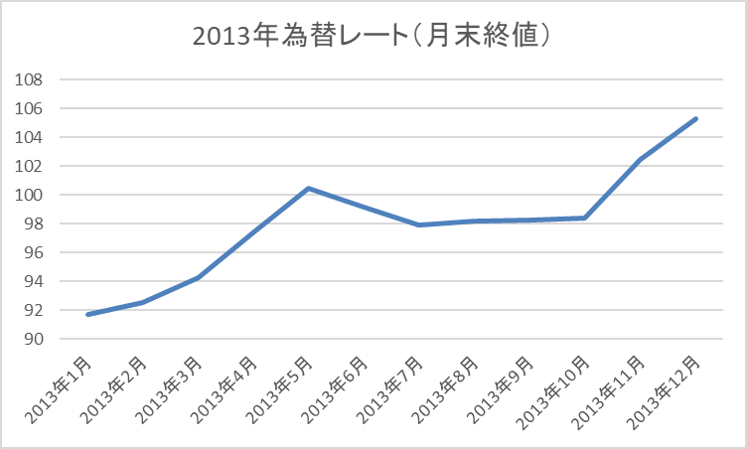

2013年の為替レートは以下。

2013年1月が1ドル=92円程だったのが、2013年12月には1ドル=105円と、10円以上ドル高になっており、為替だけで約10%は円ベースの資産/損益に影響しているということになる。絶対額で言うと累計投資額が約3,700万円なので、保有米国株の株価とは別に約370万円ほどが為替のおかげ。

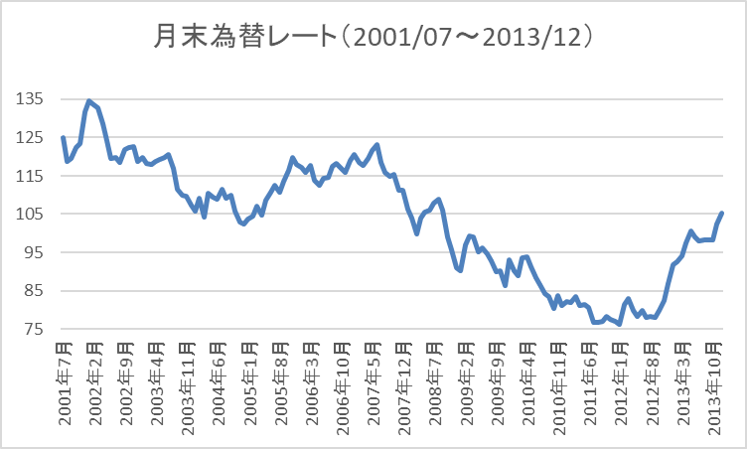

投資開始からの為替レートは以下の通り。

2012年の後半からのドル高基調が継続して、サブプライムローンの頃の為替レートに近くなっていることがわかる。

まとめ

2013年の投資をまとめてみると以下の様な点がポイントだろう。

①2013年12月末に円ベース資産が初めて6,000万円を突破

②累計損益も2013年12月末には初めて2,000万円を突破

③為替レートもドル高が継続し、年末には1ドル=105円

④年間の税引後配当も2009~2012年の4年間低調だったのが、大きく増加し初めて50万円を突破

以上の様に2013年は資産、損益、配当いずれの面でも、「投資開始以来初めて」という言葉が付いていることからも分かるように、今までで一番投資結果が良かった年であった。過去のデータを振り返ってみても、この年は昨年まであった欧州債務危機という言葉がほとんど出て来なかったように思われるし、特段の悪いニュースも無かった。

ただ、これは正直出来すぎの年だっただろう。2008年から2012年まで続いた約5年間のマイナス期間がようやく終わってほっと一安心、そして長期投資/バイアンドホールドをやっていて良かったと感じた2013年だっただろう。