投資開始からの期間

2001年7月から数えて271ヶ月目(22年7ヶ月目)。

資産動向考察

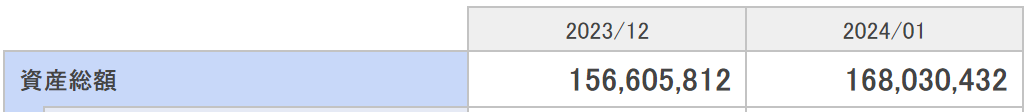

2024年1月末の円ベース資産は以下の通り。

2024年1月末の円ベース資産は前月末に比べて約1140万円の増加(約7.3%)。米現地時間2024年1月31日にはFOMC会合を受けての政策金利発表があり、それを受けて米国市場は大きく下がったのだが、この円ベースの(恐らく)〆のタイミングである日本時間2024年1月31日時点では時差によりFOMC会合結果を受けての下落が含まれていない(日本時間では2月1日になる)ことや、後述する為替変動により円ベースの資産は前月に比べて大きく増えている。

2024年1月の市場推移

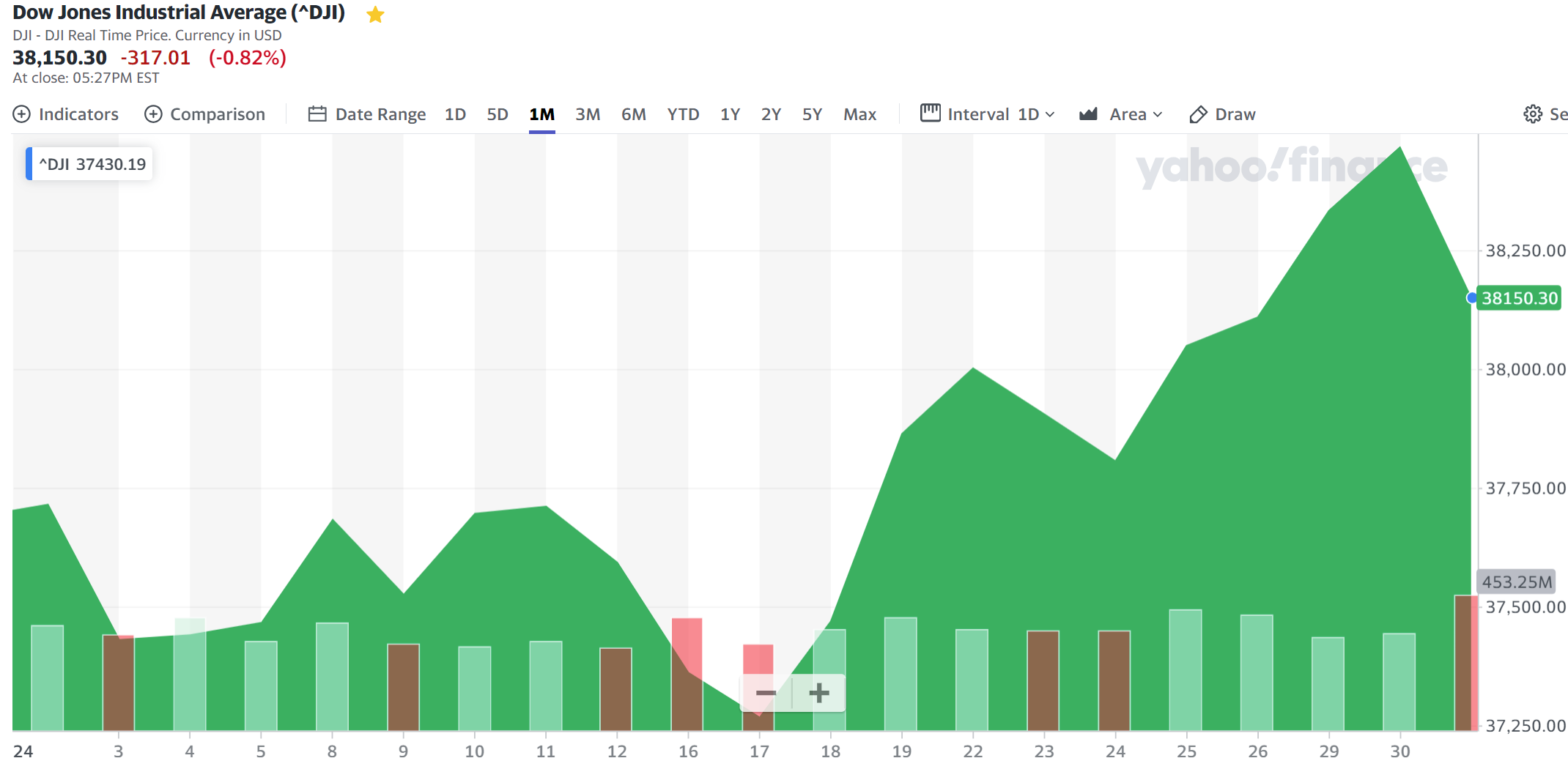

【ダウ工業平均】

2023年12月末終値:37,689.54

2024年1月末終値:38,150.30

2023年12月末/2024年1月末終値差異:1.22%上昇

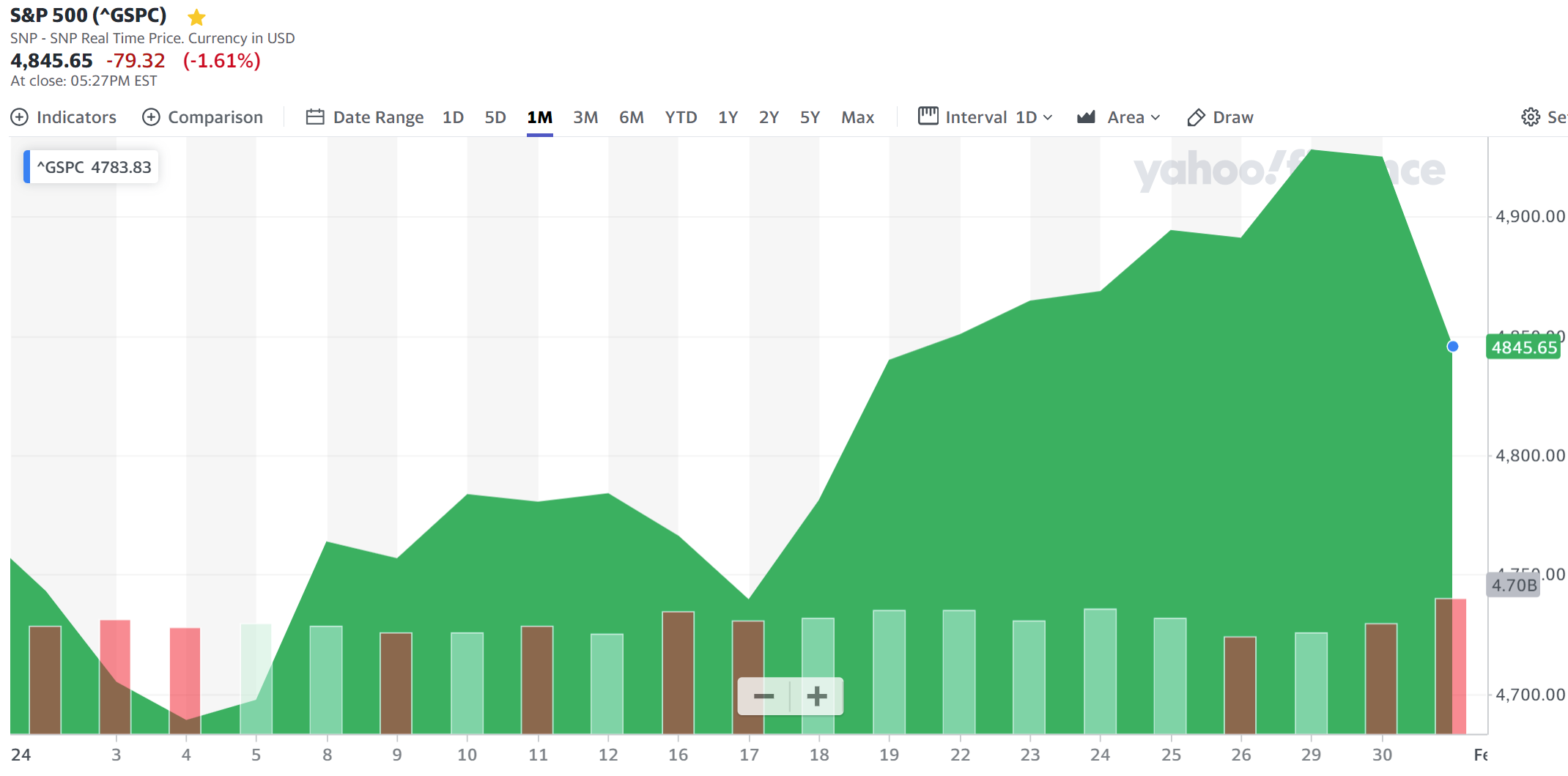

【S&P 500】

2023年12月末終値:4,769.83

2024年1月末終値:4,845.65

2023年12月末/2024年1月末終値差異:1.59%上昇

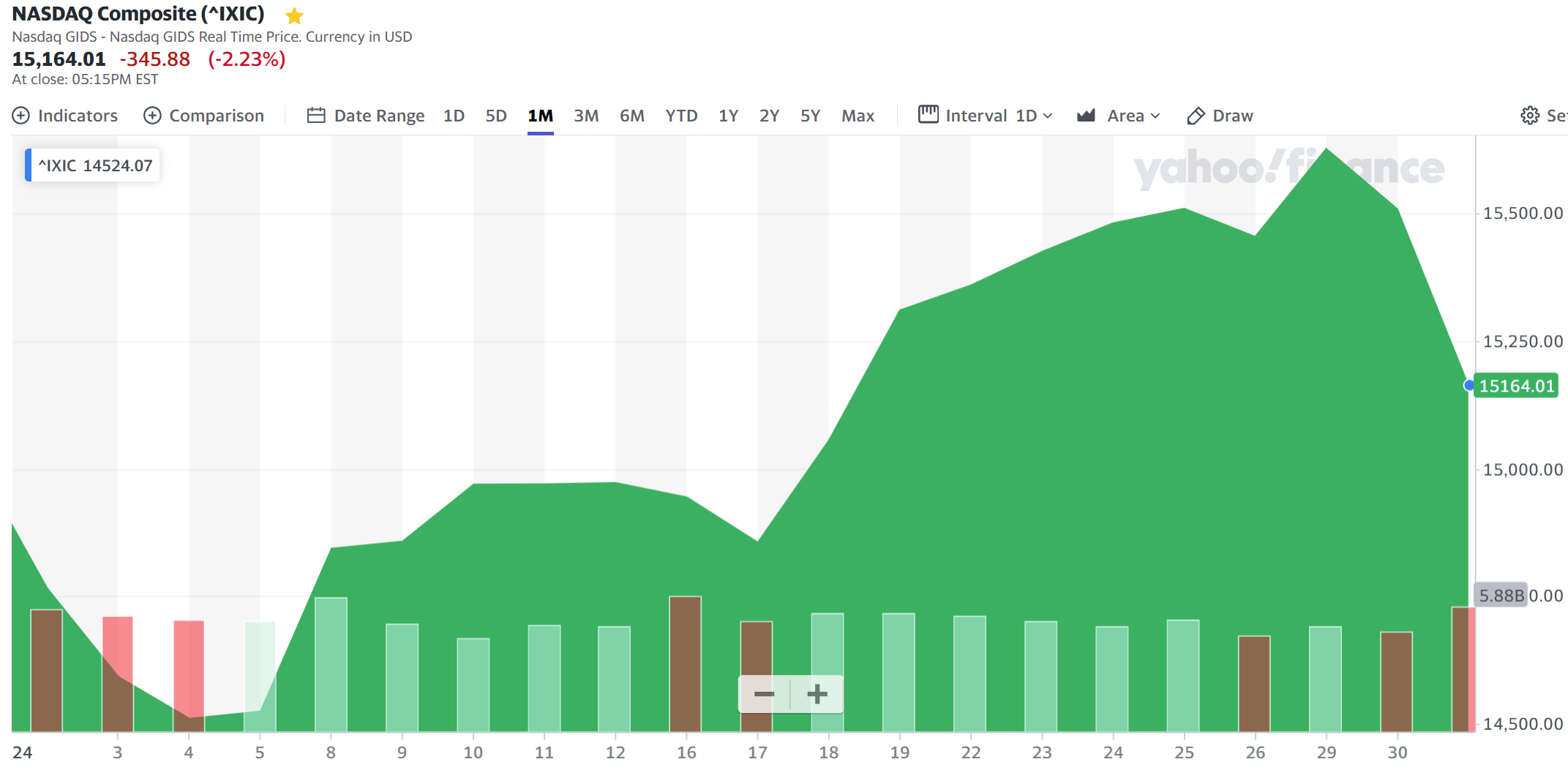

【NASDAQ】

2023年12月末終値:15,011.35

2024年1月末終値:15,164.01

2023年12月末/2024年1月末終値差異:1.02%上昇

1月にあった主な出来事

- ボーイング737MAXの事故

1月早々の5日にボーイング737MAX9型機が飛行中に事故を起こし、ボーイング株は急落。1月末のボーイング決算は無難に乗り切ったものの、1月月間でボーイング株は約19%下落し、737MAXに係る諸問題は未だ解決していない。

現在FAA(連邦航空局)の許可が出るまでは737MAX型機の増産が禁止されており、いつ許可されるかのタイムラインも明確ではない。今後の動きには引き続き注目が必要だろう。

- 米国企業の決算が本格化

1月半ばから米国企業の決算が本格化。自分が所有している銘柄の多くは2023年第4四半期決算発表だが、その内容はまちまち。また後述する2社の様に決算発表に先んじて情報開示をした企業もある。2月も残りの銘柄の決算が発表されるので、引き続きそれらの動向には注意しておきたい。

前回12月時点のFOMCでは3月利下げが有力視されていたのだが、2024年最初のFOMC会合では、会合結果特にパウエル議長の会見で次回3月の利下げ観測が大きく後退したことで米国株は下落、国債利回りも低下、ドル円為替はドル上昇となっている。

1月のFOMC結果を受けて利下げの時期がより不透明になってきたこともあり、今後のFOMC政策に影響する経済指標で市場が大きく動く可能性があることは覚悟しておいた方がいいだろう。

- 米2024年度予算の3回目のつなぎ予算案が可決

議論が紛糾してつなぎ予算が可決されない可能性も視野に入れていたのだが、1月半ばに今回もつなぎ予算が可決。ただ依然として本予算までは至っておらず、今回のつなぎ予算のうち3月1日が期限のものもある。

従って2月末には予算関連の動きがあり、その動向次第では市場が大きく動く可能性があることは頭に入れておくべきだろう。

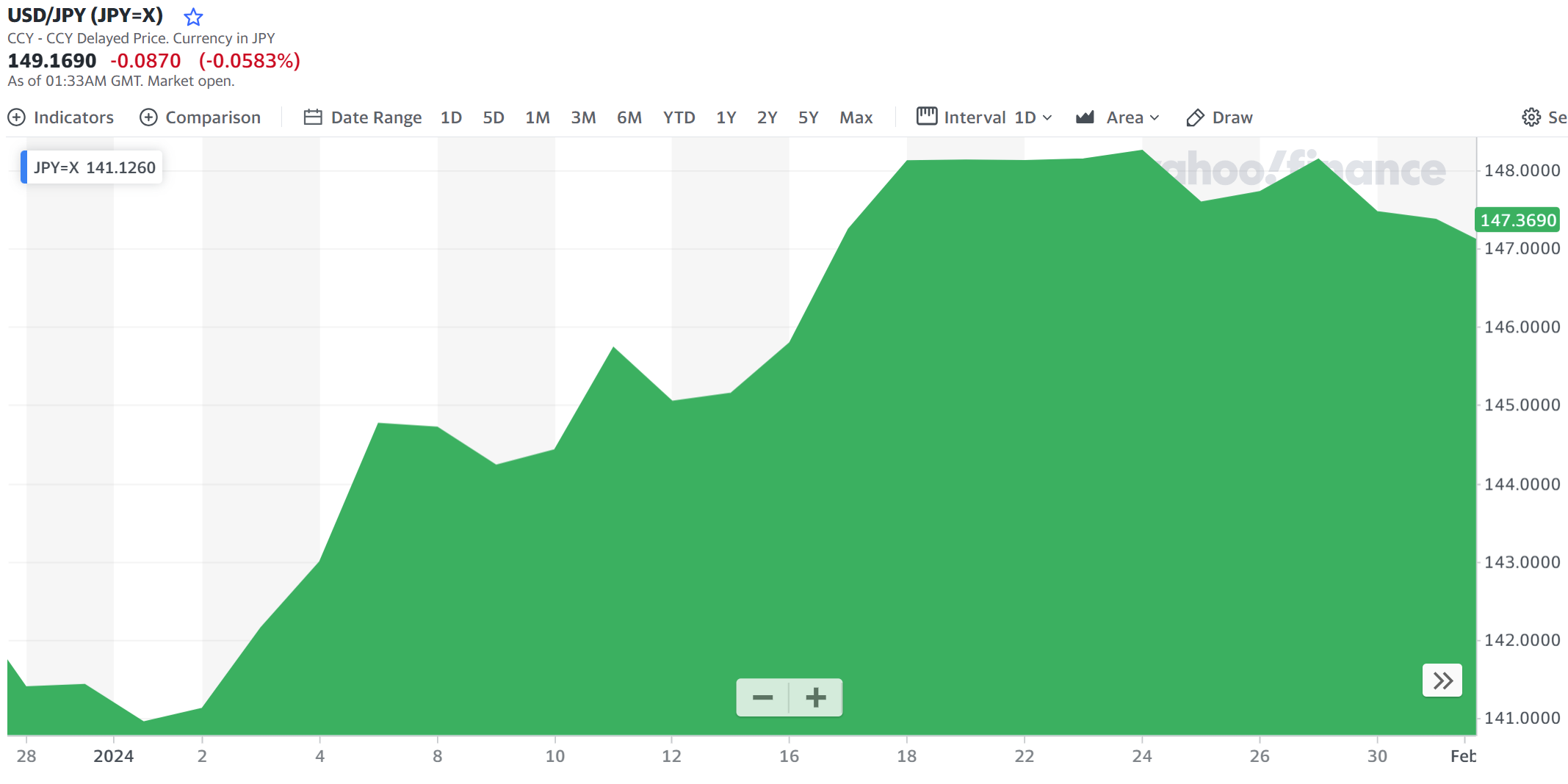

- 先月に続いてドル円為替の大幅変動

先月2023年12月は月間で約7円、割合では約5%ほどドル安と大きく為替が変動していたのだが、先月時点ではドル安が進行すると思っていたのだが、思った以上に各種経済指標が底堅く、1月はFOMC前から徐々に利下げ観測が後退したことで

といった推移となっている。結局今月は逆に月間で約5.8円、割合では約4.1%のドル高。

- その他自分所有の個別株関連

先に挙げた本決算前に状況を開示したのは以下の2銘柄。

【シティグループ(C)】

シティは2024年1月13日(金)に2023年第4四半期の決算発表があったのだが、それに先んじて1月10日(水)の時間外後に費用計上を発表し、翌日の取引では約1.8%の下落となっていた。ただ決算発表では約1%の上昇で、費用計上の影響は意外にも軽微だった模様。

1月月間では上下動が激しかったものの、約9.2%の上昇で終えている。

【デュポン・ドゥ・ヌムール(DD)】

デュポンは2024年1月24日(水)に暫定決算を発表し、費用計上や2024年第1四半期の見通しが低調なこともあって約14%の大幅下落。その影響もあって1月月間では約19.7%の下落。

ちなみにデュポンの本決算は2月に行われており、暫定決算発表である程度悪材料が吸収されたためか決算発表後の取引では約7.4%上昇している。

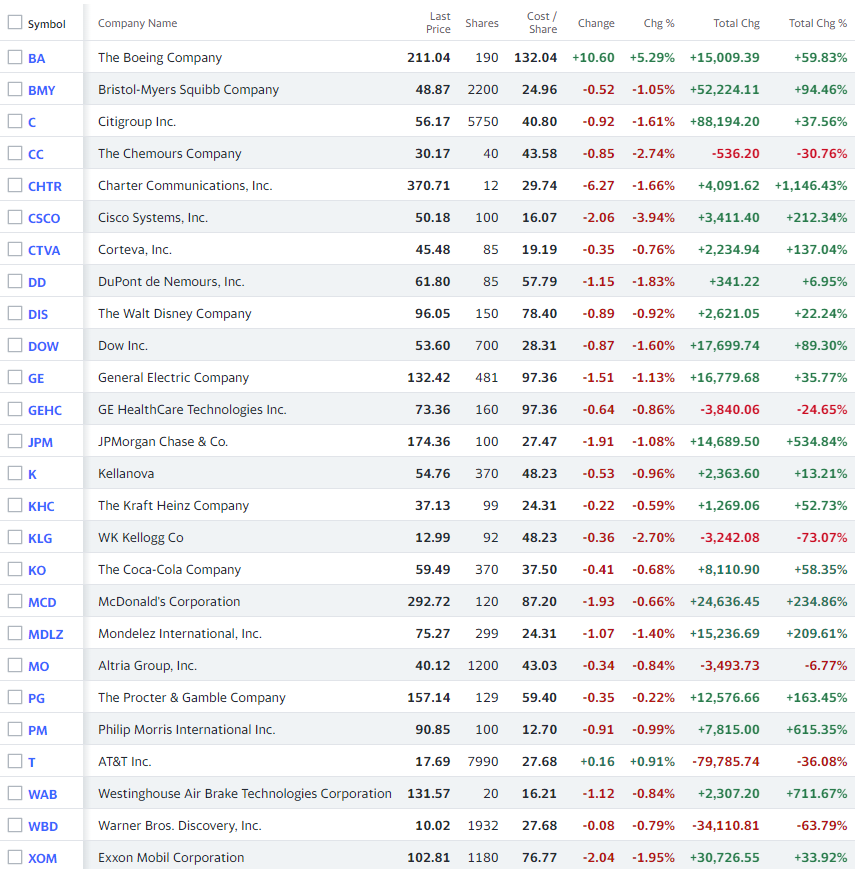

ポートフォリオ

2023年12月末と2024年1月末の自分の米国株ポートフォリオは以下の通り。

【2023年12月29日】

【2024年1月31日】

2024年1月に10%を超える上下動のあった銘柄は以下の3銘柄。

ボーイング(BA):19.0%下落

デュポン・ドゥ・ヌムール(DD):19.7%下落

ワーナーブラザース・ディスカバリー(WBD):12.0%下落

10%を超える上下動のあった3銘柄はいずれも下落。ボーイングとデュポンの下落理由は既に上述した通り。ワーナーブラザースは特段の理由は無かったように思うが、1月にあった投資格付けの下方修正2つが影響したのだろう。

2024年1月は所有26銘柄中上昇したのは11銘柄、下落が15銘柄。ポートフォリオ全体では前月比約2万1700ドルの増加、割合にすると2.0%の上昇となっており、米国株式市場のパフォーマンスとほぼ同等。

下落した銘柄が多かった割にポートフォリオ全体で増加したのは、自分のポートフォリオに占める割合の多いシティグループ(C)が約9%の上昇だったことが主な要因。

為替

先月終値:2023年12月29日 1ドル=141.06円

今月終値:2024年1月31日 1ドル=146.88円

2024年1月末のドル円為替レートは前月に比べて1ドルあたり5.82円、割合で言うと4.13%のドル高。

1月にあった主な出来事で上述した様に12月の自分の想定とは異なった動きとはなっているが、短期的にこの様なドル高傾向となったとしても2024年年間ではドル安が進行するだろうという想定は個人的に変わってはいない。

まとめ

累計投資:80,000,000円(今月追加投入なし)

米国株:164,106,279円

外貨MMF:51,943円

USドル:2,139,082円

日本円:1,733,128円

資産:168,030,432円

累計損益(累計投資と資産より):88,030,432円/110.0%

累計引落額:10,500,000円(今月引落しなし)

2024年1月は前月に比べて円資産は7.3%、米国株ドル資産は2.0%の増加。

冒頭に述べた様に円ベースの月次締めタイミングがズレているので一概には言えないが、それを差し引いても為替がドル高に振れたことが円資産の増加に大きく寄与している。実際所有26銘柄のうち1月に下落したのは15銘柄と過半数を超えており、変動も大きく落ち着いた月であったとは言えない。

とはいえ円/ドル双方で資産が増加したのは事実であり、また円ベースで1億6000万円台で月末を迎えたのは2022年10月以来1年以上振りの事。自分が米国株投資に費やした総額は8000万円であり1.6億円は投資額の2倍という一つの大きな目安となるので、結果だけ見ればよい月だったと言えるだろう。

ただ2月も経済指標に市場は敏感に反応することがあり、月末には予算案折衝もあるので、先行きは不透明で神経質な動きが続きそうだ。何とか2月もこの1.6億円台を維持できることを願いたい(2022年10月は翌11月に減少して維持できなかった)。