投資開始からの期間

2001年7月から数えて214ヶ月目(17年10ヶ月目)。

資産動向考察

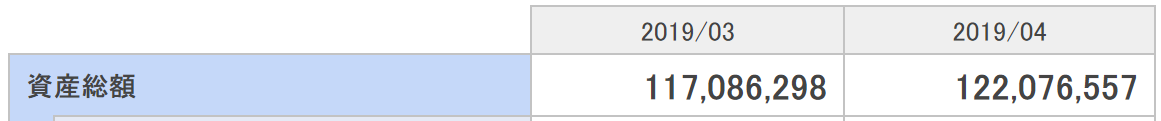

2019年4月末の資産は以下の様になった。

今月は先月に比べて4,990,259円、約500万円の増加。2018年9月以来の1億2000万円台を回復した。ただ2018年9月末はほぼ1億3000万円だったし、その後2018年12月、2019年3月に100万円ずつ追加投資しているので、2018年9月にはまだまだ及ばない。

という風にどうしても最高到達点を比較の対象として考えてしまうのだが、2018年10月、12月の下落っぷりや、2018年12月には1億円を割ったことを考えれば、よく回復したと言える。比較対象をどこに置くかで、自分の受け止め方も変わってくるものだ。

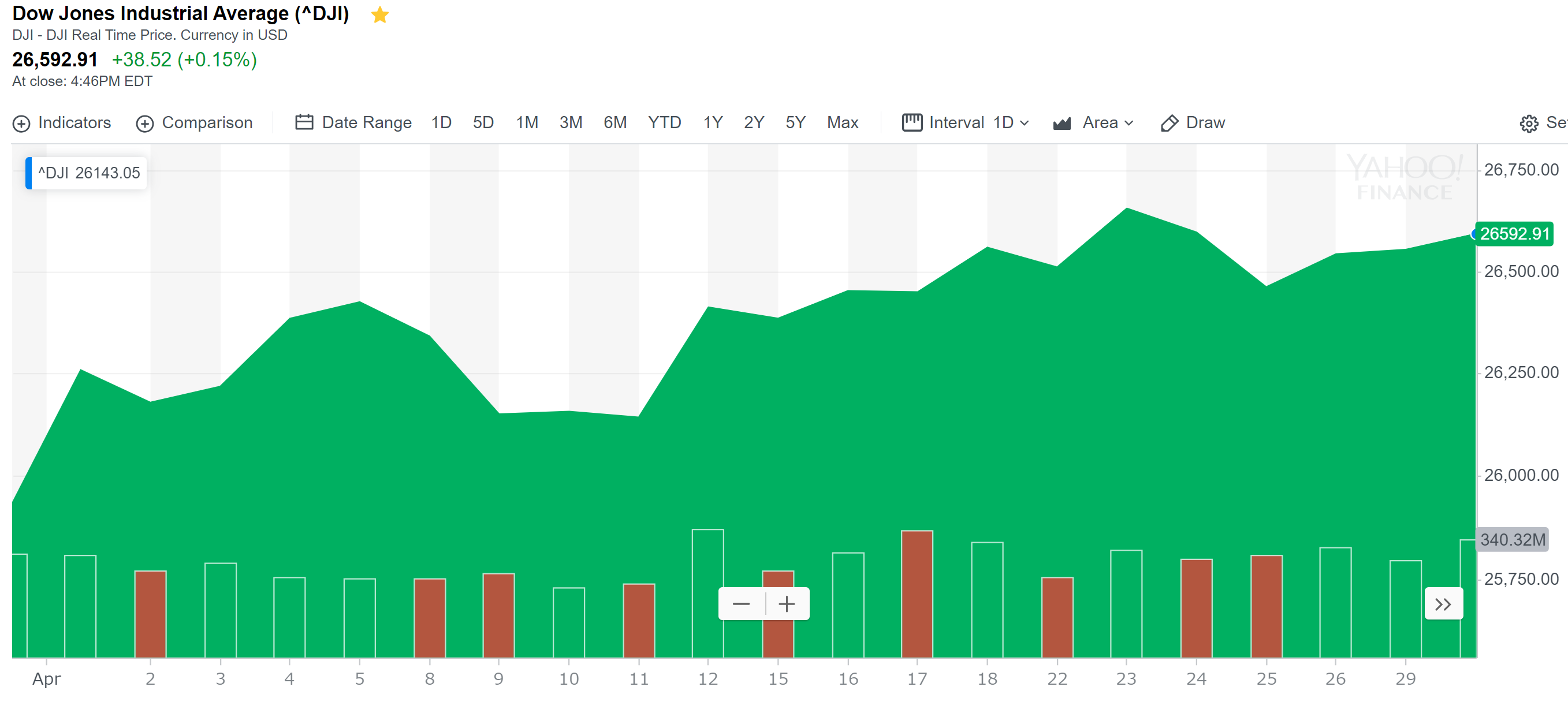

以下は4月のダウ工業平均のチャート。

9日に国際通貨基金(IMF)が最新の世界経済見通し(WEO)で、2019年の世界成長率見通しを3.3%と、金融危機以降の最低水準に下方修正した(1月時点の予測は3.5%)ことなどで大きく下がって以降は、概ね右肩上がり。4月下旬には自分が所有している銘柄の四半期決算発表が続いており、どうなるか心配していたのだが資産全体に大きく影響を及ぼすことは無かった。

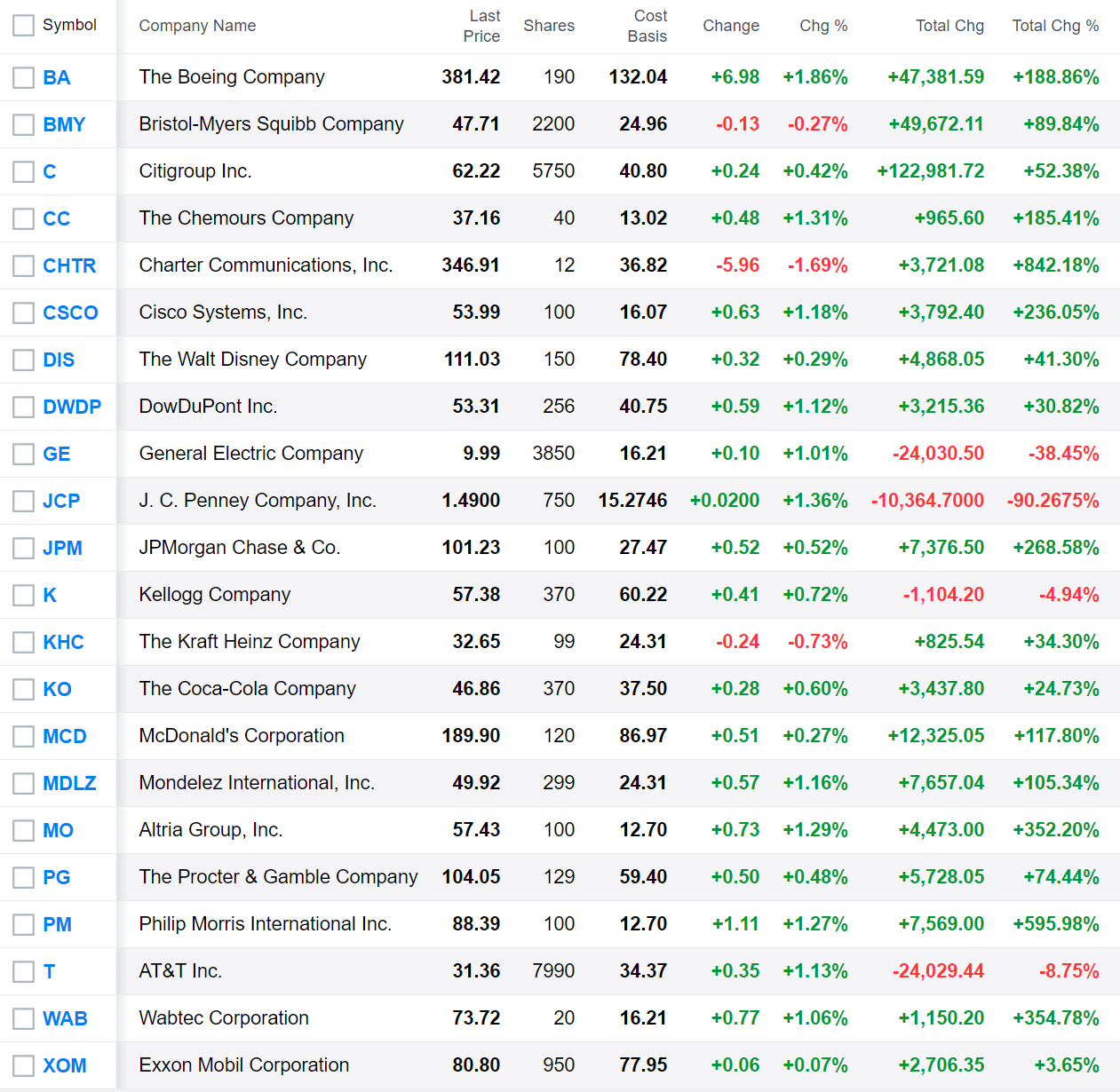

自分の3月末と4月末のポートフォリオは以下の通り。

【2019年3月29日】

【2019年4月30日】

大きく貢献したのはシティグループ(C)。3月終値が@62.22ドル、4月終値が@70.70ドルだったので、(70.70 – 62.22)×5,750=48,760ドル。シティグループが無ければ4月はマイナスになっていた可能性もある。

個別株

4月にあった所有個別株の気になる主な動きは以下の通り。

ボーイング(BA)

やはり2019年3月にあった737MAX機の墜落事故の影響が1ヶ月経ってどうなったか、また株価がどうなったかが気になるところ。

主な所は2019年4月24日の第1四半期決算発表で触れられているので、以下ロイターの記事より引用・抜粋する。

- 2019年の業績見通しを取り下げ、自社株買いを停止すると発表した

- 2件の墜落事故を起こした旅客機「737MAX」の運航停止に伴う生産ペース引き下げで、少なくとも10億ドルのコスト増となったことも明らかにした

- 同社によると、737MAXを巡る問題がより明確になった時点で、新しい見通しを発表する。自社株買いは第1四半期に23億ドル相当を実施しており、全て3月半ばまでに行ったという

- 生産ペースの引き下げだけでもこれまでに10億ドルの費用が発生した。部品価格は購入量に基づき設定されており、生産ペースが落ちると支払額がかさむ

- 同社は、昨年10月と今年3月の737MAXの墜落事故の原因ともされる失速防止装置のソフトウエア修正やパイロット訓練の関連費用も計上。額は明らかにしていない

- ミューレンバーグ最高経営責任者(CEO)はアナリストとの電話会見で、ソフトウエア修正に自信を示し、米連邦航空局(FAA)の認証飛行が近く行われると見通した

- ただ、737MAXの商業運航が再開する時期は世界の規制当局や航空会社に引き続き委ねられているとして、見通しを示さなかった

- 同氏は「航空機がどのように設計され、認証を受けているのか正確に把握している。(737)MAXが復帰すれば、これまでで最も安全な機種の1つになるだろう」と話した

- ミューレンバーグCEOはまた、新しい大型旅客機「777X」は年内の試験飛行、来年の納機を引き続き予定しているとした

- 3月のエチオピア航空の737MAX墜落事故以降でみると、株価は約10%安で、250億ドル近くの時価が消失した

- 同社は運航停止を受けて737MAXの製造を月間52機から同42機に削減。第1四半期の営業キャッシュフローは前年同期比で約3億5000万ドル減少した

- 第1四半期の特別項目を除いたコア1株利益は前年同期の3.64ドルから3.16ドルに減少。アナリスト予想平均と一致した

- 売上高は2%減の229億2000万ドルで、アナリスト予想平均の229億8000万ドルに届かなかった

- 営業キャッシュフローは31億4000万ドルから27億9000万ドルに減少し、市場予想の平均28億2000万ドルを下回った

ボーイングの2019年4月の株価チャートは以下の通り。

4月8日に大きく株価が下がっているのは、上にも挙げた737型機の生産を減産すると発表したことと、バンク・オブ・アメリカ・メリル・リンチがボーイングの投資判断を「バイ」から「ニュートラル」に引き下げたためだろう。ただそれ以降は第1四半期決算発表も含めてそれほど大きな動きは無かった。3ヶ月単位のチャートも見てみると、

墜落事故直後と4月末はほぼ同じぐらいの株価となっているので、後は着実に上に挙がっている施策を実行できれば株価も落ち着いた動きになるのだろうか。直近では5月15日に開催される方針の米下院運輸経済基盤委員会が気になるところ。

ゼネラル・エレクトリック(GE)

ゼネラル・エレクトリックに関しては既にまとめているので、そちらを参照。

ウォルト・ディズニー(DIS)

ウォルト・ディズニーに関しては既にまとめているので、そちらを参照。3月末から4月末にかけて25ドルほど上昇している。

ダウ・デュポン(DWDP)、ダウ・インク(DOW)

ダウ・デュポンは3月末に楽天証券からの連絡があるまで、スピンオフに気が付かなったのは反省するべきところ。無事にダウ・インクが4月に入庫。予定ではダウ・デュポンに残った事業を特殊化学と農業事業に分割し、6月1日にそれぞれ「デュポン」、「コルテバ・アグリサイエンス」とする計画。

シティグループ(C)

上に4月に大きく貢献したと書いたシティグループなのだが、実は特筆すべきニュースがあった訳ではない。

第1四半期決算発表(2019年4月15日)の主だったところをロイターの記事より引用・抜粋しておく。

- 第1四半期(3月31日まで)決算は減収となったが、経費削減や投資銀行部門の好調、純金利マージンの拡大などで利益は予想を上回った

- 継続事業からの利益は実際にはわずかに減少したものの、実効税率が前年同期の24%から21%に低下したため、純利益が増加した

- シティは米国内での預金獲得に向け、デジタル分野に投資しており、マイク・コーバット最高経営責任者(CEO)は声明で、同社の取り組みが初期段階では良い結果を出しているとしたが、今四半期の預金残高の伸び率は海外で3%増、北米で1%増と、海外が上回った

- CEOはまた、今四半期には平均有形自己資本利益率が11.9%に改善したことや、51億ドルの株主還元を実施したことも指摘。「消費者向け事業、機関投資家向け事業ともに好調に推移し、これまで投資してきた分野でも好調な勢いが見られた」と述べた

- 投資銀行部門の収入は20%増の14億ドルとなった。株式引受業務は減少したが、アドバイザリー業務や投資適格債引受業務が伸長した

- 一方、株式取引部門での24%減が重しとなり、全体の収入は2%減の185億8000万ドルと、アナリスト予想をわずかに下回った

- 同行最大であるコンシューマー・バンキング部門の収入は、アジア市場の低迷を受け85億ドルと横ばいだった

- 純利益は、前年同期の46億2000万ドル(1株当たり1.68ドル) から47億1000万ドル(同1.87ドル)に増加した。アナリストの予想は1株当たり1.8ドルだった

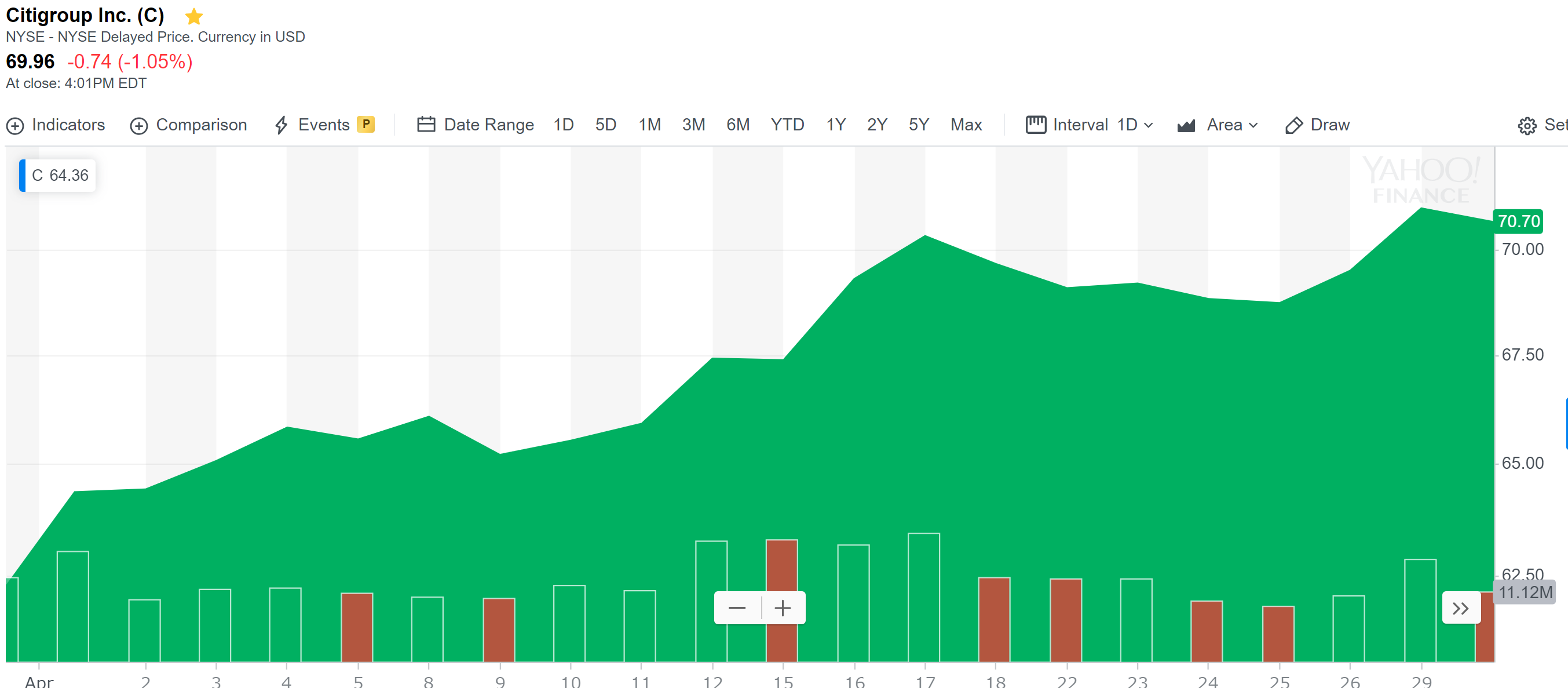

シティグループの2019年4月の株価チャートは以下の通り。

単純に4月のシティグループの株価は好調で良かったと言えなくもないのだが、決算発表の後に株価が下がっているにもかかわらず、4月という視点で見ると株価が上昇しているのは、実は結構不味いような気がする。

シティ単体の第1四半期決算は今一つだったが、JPモルガン・チェース(JPM)も10%ほど上昇しているので、金融業界全般が好調だったということだろう。金融業界全体が好調だったのに引っ張られた可能性があるのではないのだろうか。

金融業界も今後の米連邦準備理事会(FRB)の米連邦公開市場委員会(FOMC)で、政策金利がどうなるかによって大きく下がる可能性もあるしなあ。

為替

先月終値:2019年3月31日 1ドル=110.99円

今月終値:2019年4月30日 1ドル=111.42円

1ドルあたり0.43円、割合で言うと0.39%ドル高。今月も月末終値で見るとほぼ変わらずと小幅な動き。

まとめ

累計投資:75,000,000円(今月追加投入なし)

米国株:121,932,781円

外貨MMF:37,018円

USドル:50,991円

日本円:55,767円

資産:122,076,557円

累計損益(累計投資と資産より):47,076,557円/62.8%

今月は円ベースの資産、累計損益が約500万円の増加。今月は所有銘柄の多くの企業が第1四半期決算発表をしていたのだが、それに大きない影響を受けることが無くて良かった。

ただし、昨年からずっと続いている米中の貿易交渉は4月も決着つかず。これを書いている2019年5月2日も米中協議が続いているのだが、いい加減早く決着して欲しいものだ。勿論株価にとって良い方に、だが。