はじめに

2024年8月7日(木)の米国市場閉場後には自分が所有しているワーナーブラザース・ディスカバリー(WBD)の2024年第2四半期決算発表があった。

前回の決算発表では前日比上昇したものの

「今後のワーナーブラザース株だが、決算発表で目立った好材料が無く株価上昇も限定的だったことを考えると相変わらず株価上昇は望めない日々が続くのだろう。ディズニーとの協業も起爆剤になるとは思えない。何とか次四半期決算で良い結果を示して欲しいものだ。」

と書いていたのだが、7月に入って部門売却の可能性などでやや持ち直したものの第1四半期決算でも話題に上がったNBA放映権の更新に結局失敗している。

そんな状況の中今回の決算及び株価はどうなったのか。以下ワーナーブラザースの決算内容と株価を確認し整理しておく。

ワーナーブラザース・ディスカバリー2024年第2四半期決算概要

以下の内容は、ワーナーブラザース・ディスカバリーの企業サイトより引用・抜粋。

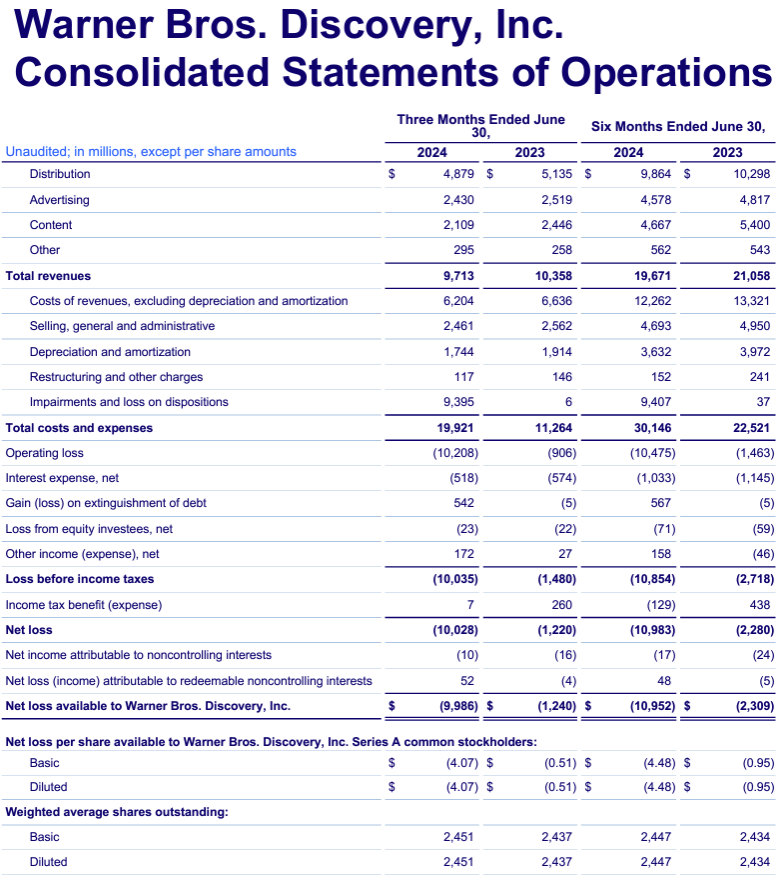

- 2024年第2四半期の総売上高(Total Revenues)は97億1300万ドル、前年同期は103億5800万ドルで為替の影響を除いて5%減少

- 2024年第2四半期のシリーズA株希薄化後1株当たりの純(損失)利益(Net (loss) income per share allocated to Warner Bros. Discovery, Inc. Series A common stockholders Diluted)は4.07ドルの損失、前年同期は0.51ドルの損失

純損失が前年同期に比べて大きく拡大したのは今四半期に

- ネットワーク部門の非現金のれん減損費用91億ドル

- 買収関連無形資産の税引前償却費、コンテンツ公正価値の引き上げ、再編費用として21億ドル

を計上したため。

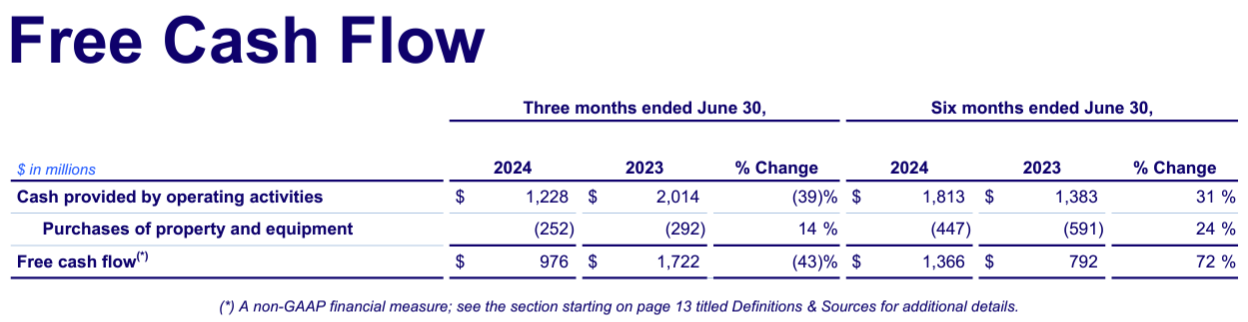

- 2024年第2四半期のフリーキャッシュフローは9億7600万ドル、前年同期は17億2200万ドルで43%減少。ただし上半期では前年比72%増加

事業部別業績

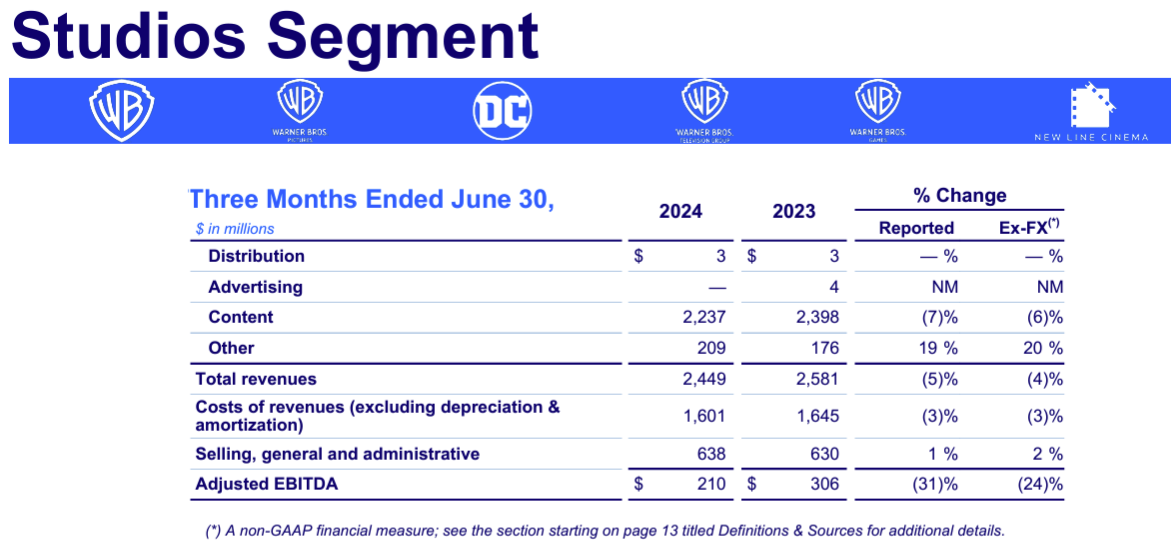

【スタジオ部門】

売上は24億4900万ドルで前年同期比5%減(恒常為替ベースでは4%減)、Adjusted EBITDAは2億1000万ドルで前年同期比31%減(恒常為替ベースでは24%減)。

TVの売上が放送タイミングとライセンス収入減少により前年比27%減、ゲームの売上は昨年「Hogwarts Legacy」が好調だった反動から前年比41%減少、劇場収入は「Dune: Part Two」、「Godzilla x Kong: The New Empire」が好調で前年比19%増、その他収入は 2023年6月にオープンしたWarner Bros. Studio Tour Tokyoが貢献して前年比20%増(いずれも恒常為替ベース)。

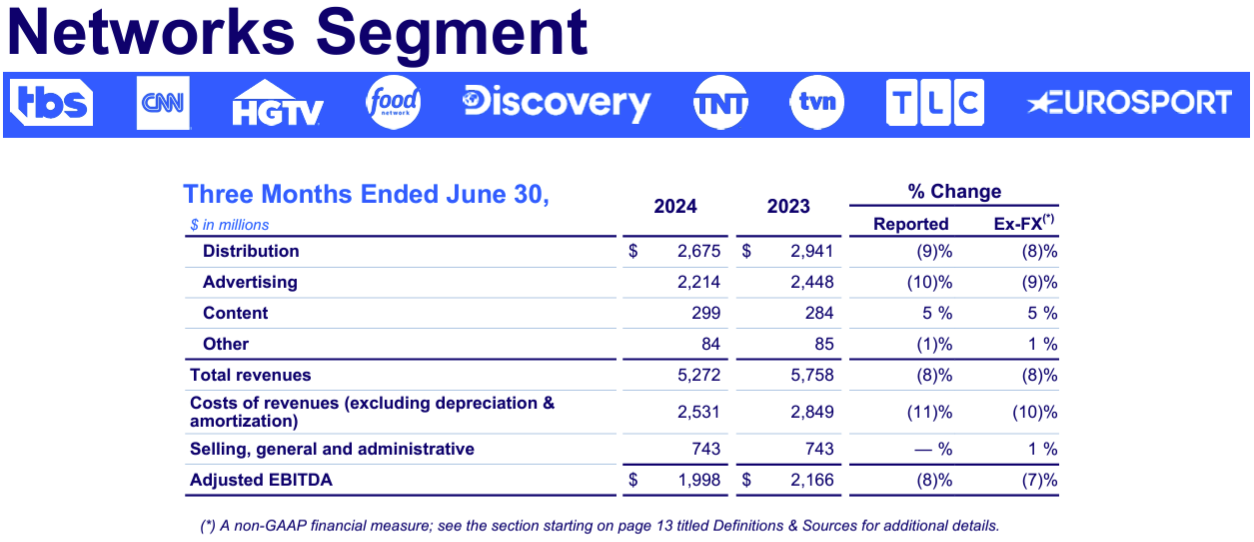

【ネットワーク部門】

売上は52億7200万ドルで前年同期比8%減(恒常為替ベースでも8%減)、Adjusted EBITDAは19億9800万ドルで前年同期比8%減(恒常為替ベースでは7%減)。

AT&T SportsNetからの撤退、有料TV視聴者の減少が売上減少の主な要因。

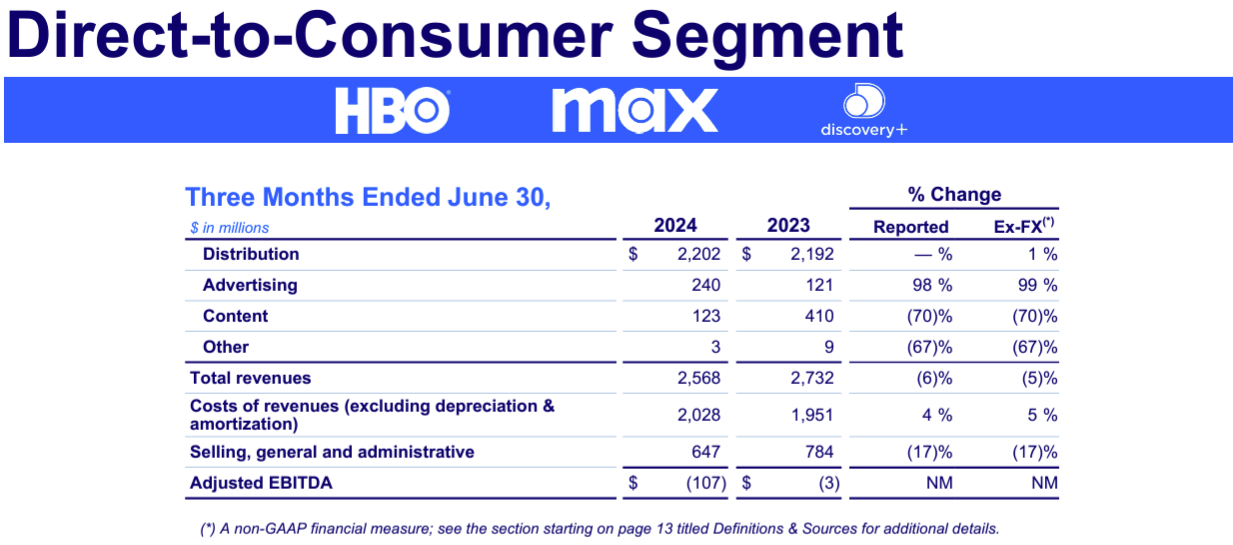

【DTC部門】

売上は25億6800万ドルで前年同期比6%減(恒常為替ベースでは5%減)、Adjusted EBITDAは1億700万ドルの損失で前年同期は300万ドルの損失。

広告収入は増加したもののコンテンツ収入が70%減少となり、米国のスポーツ関連コストが増加したこともあって前四半期プラスだったAdjusted EBITDAが再びマイナスになっている。

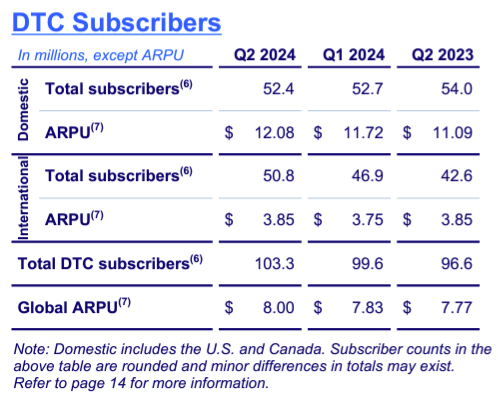

DTC加入者数

- 有料ストリーミング加入者の総数は今四半期370万増加し合計1億330万

2024年見通し

2024年の見通しについては前回と同様資料での発表は無く

- Warner Bros. Discovery, Inc. may provide forwardlooking commentary in connection with this earnings announcement on its quarterly earnings conference call.

とカンファレンスコールで言及する可能性があると述べるに留まっている。

その他

その他決算発表及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- (2022年4月の)会社設立から2年以上が経過したがまだ長期の移行期にあり、多くの注目すべき進捗といくつかの厳しい課題に直面している

- オリンピックへの注目を最大限に活用するために、ヨーロッパでのMaxリリース時期を意図的に設定(2024年6月にフランスなどで開始)

- オリンピック開始以来、加入者数の増加と視聴者数の両面で当社の最高の期待を上回っている

- ストリーミング加入者は第1四半期には200万、第2四半期には360万以上を獲得し、第3四半期には更に増加する見通し

- 第2四半期末の純負債は378億ドルで純レバレッジの約4倍で、当社のフリーキャッシュフローの主な用途は引き続き負債の返済

- 加重平均償還期間は約14年、平均コストは4.6%であり、当面のところ当社の強力なフリーキャッシュフローはどの年でも償還期間を大幅に上回っているため、当社は変革と今後の成長機会を支える有利な資本構成を備えている

- 重要なのは、当社が総レバレッジの2.5倍から3倍の目標を達成するという決意を変えていないこと。当初の予想よりも長い時間枠になっていることは認めるが、投資適格格付けを維持することにも固くコミットしている

- ネットワーク部門の減損費用に関して

- まずバランスシートには、2022年のWBD設立を含む過去の一連のM&A取引でにおける多額ののれん代が含まれている

- 第2四半期には、現在の時価総額と会社の帳簿価格の差、米国の広告市場の継続的な低迷、関連会社およびスポーツの権利更新に関する不確実性など、いくつかのきっかけとなる出来事により計画の想定を調整し、ネットワーク部門の帳簿価格に対して90億ドルの非現金減損を計上する必要があった

- この減損の規模を軽視しているわけではないが、ビジネスモデル全体の価値シフトを反映していること、そしてスタジオ部門の成長と価値機会、当社のグローバルなDTCビジネスに対する確信と自信がかつてないほど強まっていることを認識することも同様に重要である

- DTCは投資が集中した上半期にもかかわらず予想を上回る軌道に乗っている。主要な立ち上げを終えた今、下半期のEBITDA収益性に向けて方向転換し始めるはず

- オリンピックについては、主にネットワークでEBITDAに1億ドル強のマイナスの影響があると予想している。これは2015年に締結した契約に基づくため

- フリーキャッシュフローは当四半期に10億ドル近くを生み出したが、これは前年比で7億 5000万ドルの減少

- 前年のストライキに伴う制作コスト削減に対する純コンテンツ投資の増加

- 下半期のフリーキャッシュフローに関する考慮事項

- 第1四半期と同様に第3四半期には半年ごとの現金利息支払いが発生

- 昨年のストライキの影響が最も大きかった四半期と比較することになる

- オリンピックが第3四半期のフリーキャッシュフローに大きく影響する

- キャッシュコンバージョンは昨年の非常に高いレベルより確実に低くなるが、下半期に意味のあるフリーキャッシュフローを引き続き生み出し、負債を返済する能力に自信を持っている

- のれんの減損に関する詳細についての質問

- 減損を引き起こしている要因は1つではなく、当社が保有するのれんの量に応じて四半期ごとに体系的なプロセスを実行し、いわゆるトリガーイベントを監視しているという仕組み

- 今回はNBA放映権に関する話し合いがトリガーイベントとして作用し、最新の仮定に基づいて戦略計画プロセスで事業計画を再評価した結果、第2四半期にネットワーク部門の帳簿価格を91億ドル引き下げた

- のれんの減損は業界の状況と私たちの戦略を会計的に反映したもの

- NBA放映権喪失に関する質問

- 特定の交渉、コンテンツやIPについて話すつもりはない

- 現在訴訟中であり、弁護士に任せている

- ここ最近の小規模な資産売却から会社の分割に関する報道についての質問

- WBDを設立して以来過去 2 年半にわたって「ワン・ワーナーブラザース・ディスカバリー」戦略に基づいて運営してきた

- 私たちは現状に満足しているが、最優先事項はこの会社を可能な限り効率的に運営することであり、すべてを見て、すべての選択肢を検討する必要がある

- ケーブルTV業界の衰退を補い連結ベースで成長していけるのかという質問

- 経営陣としてその質問に対する答えがイエスであることに疑いの余地はない。DTC 事業とスタジオ事業の双方に大きな上昇のチャンスがあると考えており、それはリニア事業で起こっていることを相殺するのに十分である

- 重要な点は、DTC側では2年間の多額の投資と懸命な努力を経て、ようやく加速する準備が整い、我々は売上高の加速が見込まれると考えている

- スタジオ側については効果が出るまでにはもう少し時間がかかるが、非常に高いレベルのパフォーマンスで運営できる

- 2025年にEBITDA10億ドルという目標は出発点であり、終点ではない。そして、我々は大きな自信を持っている

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2024年第2四半期の総売上高(Total Revenues)は97億1300万ドル、市場予想の100億7000万ドルを下回っている

- 2024年第2四半期の希薄化後一株あたり利益(Diluted EPS)は4.07ドルの損失、市場予想の0.22ドルの損失より悪くなっている(ただし、のれん代などの一時的な項目を除くと損失は1株あたり36セントと推定される)

となっている。

まとめ

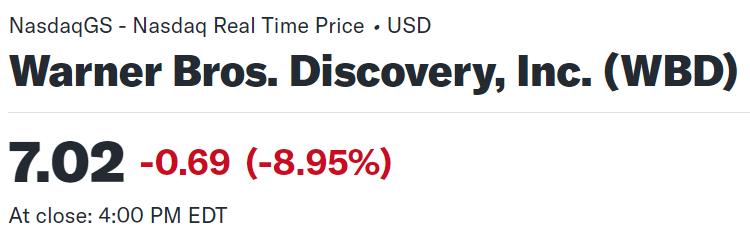

上記の様な決算発表を受けてワーナーブラザース・ディスカバリーの株価は

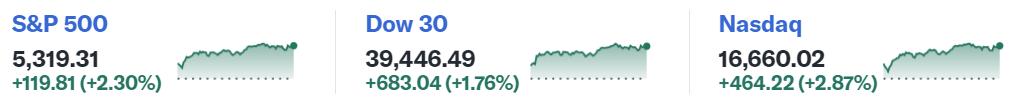

前日比8.95%の下落。同日の米国市場が

労働省発表の週間新規失業保険申請件数が予想以上に減少したことで景気減速懸念が和らいだため大幅上昇したのと比べると、WBD株の大幅下落は際立っている。市場予想を下回る売上、EPSに加えて予想外の巨額な一時費用の計上が嫌忌されたのだろう。

決算後数日を含めた年初来のWBD株の推移を市場(S&P 500)と比べてみると

年初来から基本的には右肩下がりで冒頭の第1四半期決算時に関した推移が続いていた。7月に入ってからは一時盛り返すタイミングもあったが、8月に入ってからの市場下落に伴い下落。そして今回の決算で下げ幅を更に拡大し、その後も冴えない株価て年初来安値を更新した後は市場の上昇のおかげ、あるいは下がり過ぎの反発でやや値を戻して年初来約35%の下落となっている。

今後のワーナーブラザース株だが今回決算を受けての市場の反応を考えると、年初来からの流れは変わらないだろう。NBA放映権の喪失が裁判で完全に無くなった場合は更に下落するであろうし。上昇の可能性としては、7月に上昇した要因となった資産売却などが実現した場合だけだろう。次回四半期決算でこれ以上の悪材料が出てこないことを願いたい。