はじめに

日銀は2022年12月20日(火)の昼頃にこれまでの大規模な金融緩和策を修正し、長期金利の変動幅の上限をこれまでの0.25%程度から0.5%程度に引き上げることを発表した。

これを受けて自分が長期投資をしている米国株式市場及びそれに関連するドル円為替、米債券市場はどうなったのかについて確認しておくことにする。

日銀発表を受けての米国市場

日銀の発表

日銀の決定及びその後の黒田総裁の会見を簡単に整理しておくと以下の様になる。

- 日銀は20日午前の金融政策決定会合で、10年物国債金利の許容変動幅をプラスマイナス0.25%からプラスマイナス0.5%に拡大するとした一方で、長期国債の買い入れを増額することを決定

- 黒田総裁は会見で今回の決定について、市場機能を改善し緩和効果をより円滑に波及させることが狙いとし、利上げや金融引き締めではないと強調

今回の決定についての見方は多数の識者が見解を述べているのでここでは割愛。

個人的には、10年物国債金利の許容変動幅をプラスマイナス0.25%からプラスマイナス0.5%に拡大するとしたのは金融引き締めに見える一方で、国債買い入れ額を従来の月間7.3兆円から9兆円程度に増額し、10年債だけでなく2、5、20年債にも適用するとしているのは金融緩和に見える、と正直なところ全体的な方向性がよく分からない。

米国市場

米国市場は

とほぼ前日と変わらずで米市場において日銀の決定の影響は限定的だったと言える。ちなみにそれまではFOMC会合結果を受けて4営業日連続で下落している。

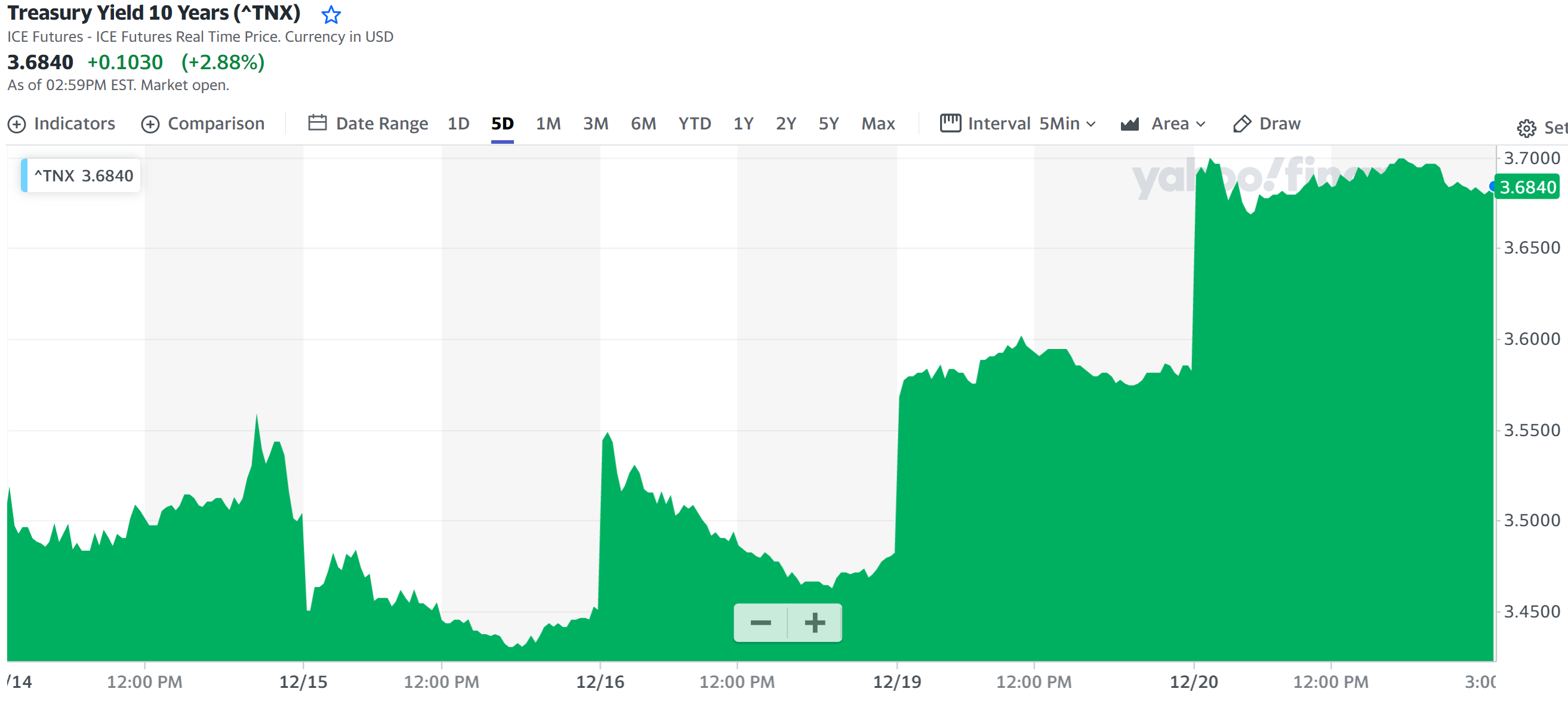

米債券市場(10年債)

過去5日間の米10年債の動きを見てみると

とやはり日銀の政策決定を受けて、日米金利差が縮まるとの思惑から20日の米10年債の利回りは大きく上昇している。それまでの4日間に方向感が乏しいのは、先週のFOMC会合で政策金利が0.5%利上げとこれまでの0.75%から減速した一方で、2023年の政策金利予想中央値は上昇するという今後の政策金利判断が難しいことが原因だろう。

ドル円為替

ドル円為替レート(チャートの時間はGMT:グリニッジ標準)も

日米金利差が縮まるとの思惑からドルを売り円を買う動きが強まって円が急騰。

日本時間の終値ベースでは1ドル=131.70円となり前日比3.78%のドル安円高(136.88円から5.18円変動)となっている。これは2022年11月10日発表の米消費者物価指数を受けて前日比3.75%ドル安円高(146.44円から140.95円へ5.49円変動)となった割合を超えている。

まとめ

ということで日銀の政策転換発表は、米10年債、ドル円為替には大きな変動があったものの、米国株式市場にはさほど影響は及ぼさなかったということになる。

米10年債が一日でこれだけ大きく変動すると米市場にもそれなりに影響を及ぼすことが多い気がするのだが、今回の米国市場は上述の様に前日比ではほぼ変わらずとなったのは意外の感がある。

ただ米国市場は終値ベースでは変わらずとなっただけで日中は上下動を激しく繰り返しており方向感は定まっていないようにも見受けられる。

個人的には日銀の発表の影響が一日のみで消化された感じはせず、今後の日銀の方向性観測から米国金利、ドル円為替そして米国市場へ及ぼす影響はしばらく続きそうな気がする。そしてこれに米FRBの方向性観測も加わって、方向感が判らない神経質な相場となりそうでもある。早く先週のFOMC会合からの米国市場下落傾向が止まり、為替も大幅な変動がなくなることを期待したい。