投資開始からの期間

2001年7月から数えて251ヶ月目(20年11ヶ月目)。

資産動向考察

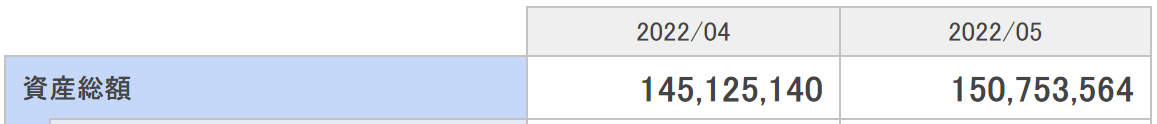

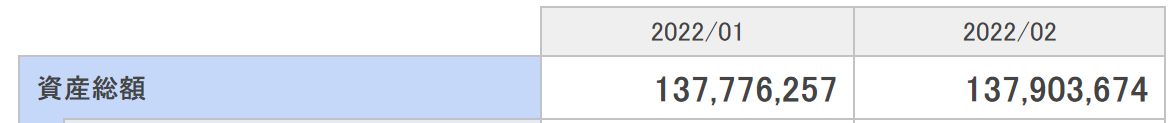

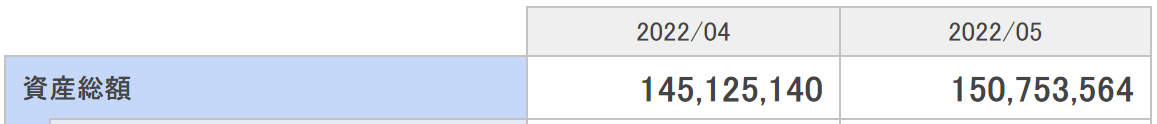

2022年5月末の円ベース資産は以下の通り。

2022年5月末の円ベース資産は前月末に比べて450万円ほど増加。2022年5月も市場は振るわなかった印象があるのでこの結果は意外。月末為替レートも円ベース資産にさほど有利に働かなったと思うのだが以下で確認していこう。

5月の市場推移

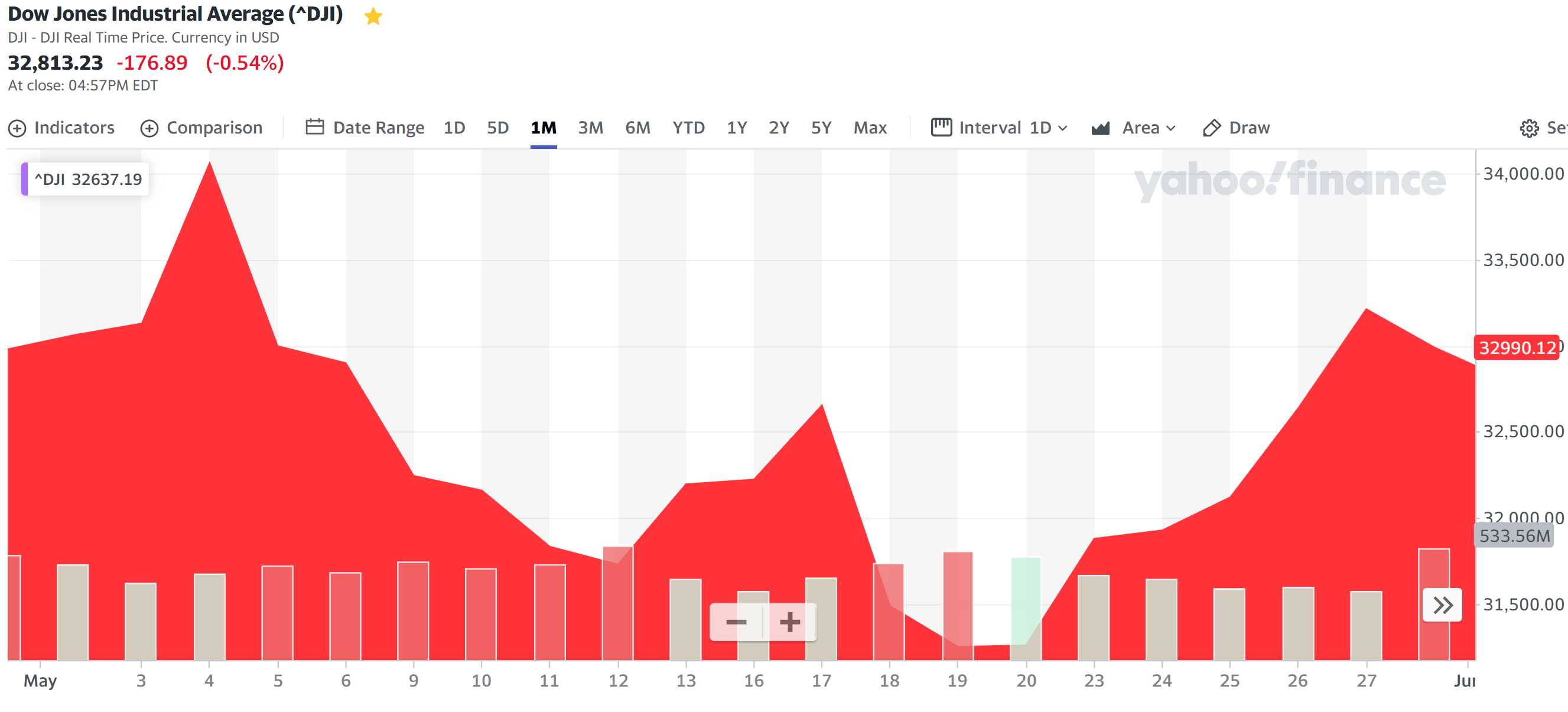

【ダウ工業平均】

2022年4月末終値:32,977.21

2022年5月末終値:32,990.12

2022年4月末/2022年5月末終値差異:0.04%上昇

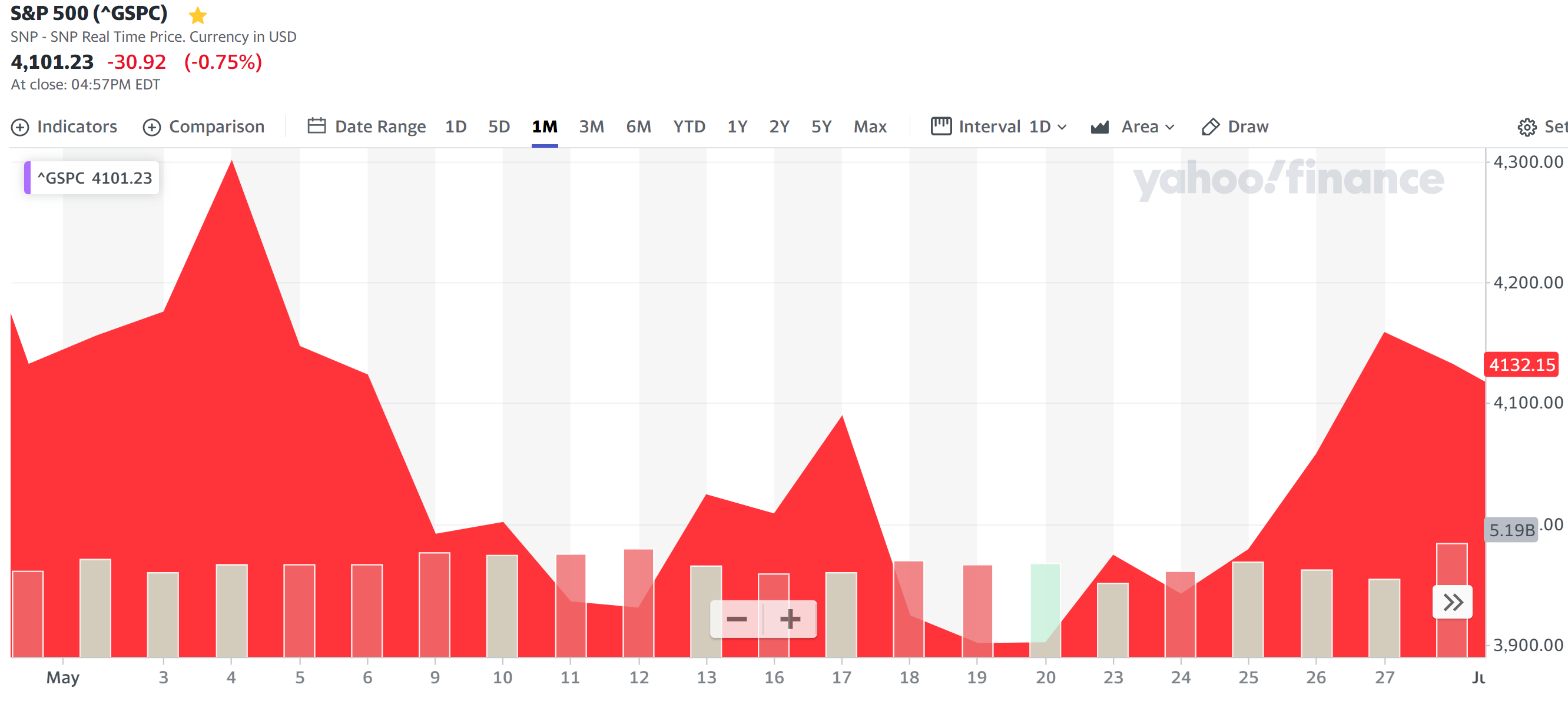

【S&P 500】

2022年4月末終値:4,131.93

2022年5月末終値:4,132.15

2022年4月末/2022年5月末終値差異:0.005%上昇

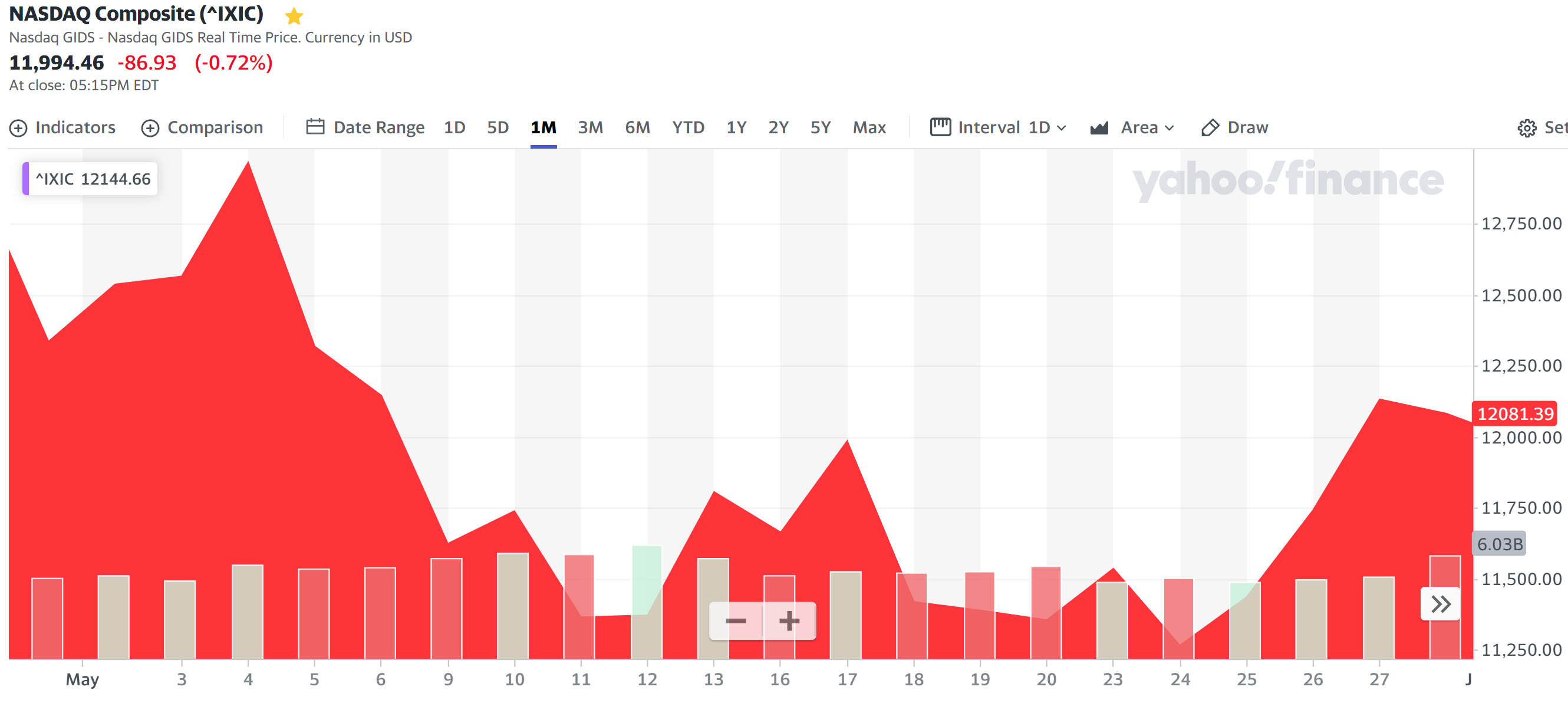

【NASDAQ】

2022年4月末終値:12,334.64

2022年5月末終値:12,081.39

2022年4月末/2022年5月末終値差異:2.05%下落

2022年5月の米国市場はダウ工業平均、S&P 500は4月末とほぼ変わらずでNASDAQ総合は2%程の下落となった。各市場とも週間下落が先月から続いていたのだが最終週に上昇となった事で盛り返し、先にも述べた自分の印象とは異なる結果となっている。

5月にあった主な出来事

- S&P 500、NASDAQ総合が7週連続下落、ダウ工業平均は8週連続下落

4月のまとめをした際はいずれの市場も下落率が高い(ダウ:4.91%下落、S&P 500:8.80%下落、NASDAQ総合:13.26%下落)のは認識していたが、5月に報道されるまで週間で連続して下落していることには気付いていなかった。

そして

S&P 500が2001年以来の7連続週間下落(2022/5)

でまとめた5月20日(金)時点での主要3市場を4月末に比べると、ダウは5.20%下落、S&P 500は5.58%下落、NASDAQ総合は7.95%下落していたのだが、そこからの約1週間でいずれの市場も約5%程上昇して先述の通りダウとS&P 500はほぼ4月末と変わらず、NASDAQ総合も2%程度の下落に留まった。この5月終盤の傾向が6月も続くかどうか。

- AT&Tのワーナーメディア分離に伴う受取配当減始まる

配当に関しては基本的にこの月次米国株資産まとめでは触れないのだが、配当金生活に影響が大きいので一応簡単に記述しておく。

2021年5月のワーナーメディア分離発表があってからAT&Tの配当減については情報のアップデートがある度に確認してきたが、2022年5月にはワーナーメディア分離後のAT&T配当受取が行われた。

AT&T個別株の配当については

AT&Tのワーナーメディア分離後の初配当確認(2022/5)

実際のAT&T配当減を加味した所有ポートフォリオの年間総配当については

でそれぞれまとめたが概ね予定通りで一安心。

- サプライチェーンに関する懸念

4月中旬から5月にかけて多かった米国企業の四半期決算発表では、サプライチェーンに関する問題・懸念について触れている企業はあったが、決算期が1~3月だったこともあり具体的な数値までは出ていなかった気がする。

それが決算期が2~4月期と少しズレているシスコ・システムズ(CSCO)の決算では上海のロックダウンに関するサプライチェーン問題の具体的な影響を述べていたり、ボーイングのサプライチェーンに関する報道がなされたりと、サプライチェーンに関する問題は自分が思っているよりも大きいのかもしれないというのがここ最近の懸念。

ポートフォリオ

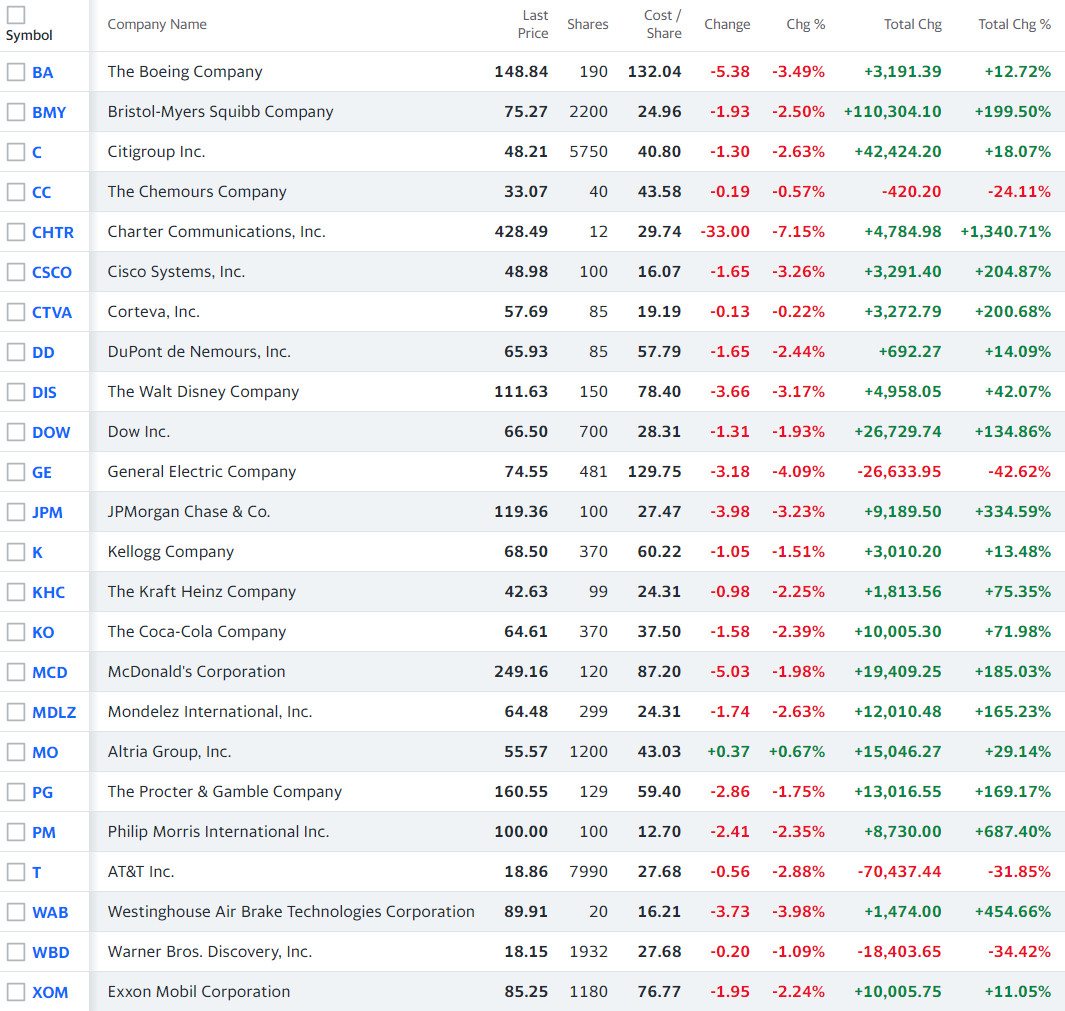

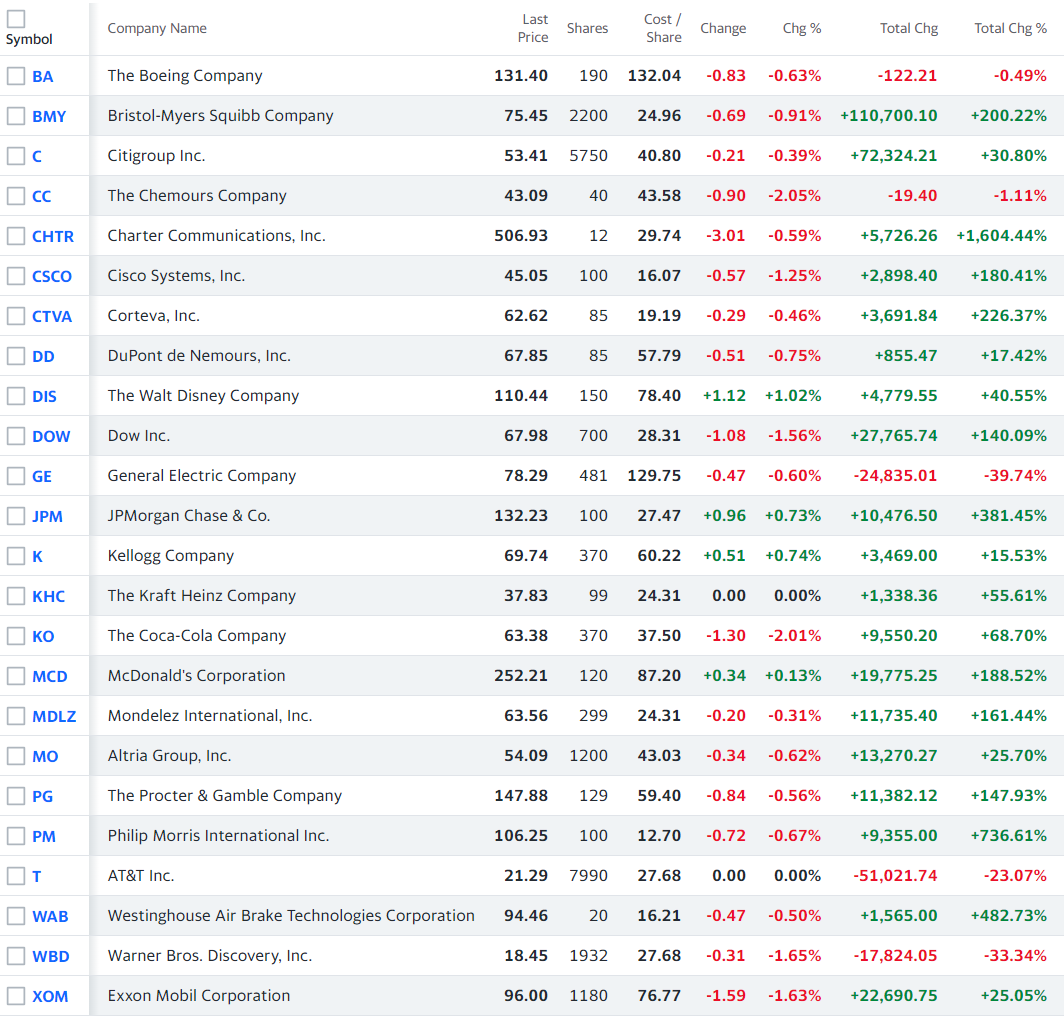

2022年4月末と2022年5月末の自分のポートフォリオは以下の通り。

【2022年4月29日】

【2022年5月31日】

2022年5月に10%を超える上下動のあった銘柄は以下の8銘柄。

ボーイング(BA):11.7%下落

シティグループ(C):10.8%上昇

ケマーズ(CC):30.3%上昇

チャーター・コミュニケーションズ(CHTR):18.3%上昇

JPモルガン・チェース(JPM):10.8%上昇

クラフト・ハインツ(KHC):11.3%下落

AT&T(T):12.9%上昇

エクソン・モービル(XOM):12.6%上昇

10%を超える動きがあった銘柄は8銘柄だったが、通常は全部上昇あるいは全部下落のケースが多いのと異なり、上昇が6銘柄、下落が2銘柄と明暗が分かれる結果となった。

下落したボーイングは先も触れたサプライチェーンに関する問題、クラフト・ハインツは投資格付け下方修正などが影響したのだろう。

シティグループとJPモルガンの米銀株がいずれも10%超の上昇となっているが、先月2022年4月はいずれも10%前後の下落だったので2ヶ月単位で見ればほぼ変わらず。単に4月分の下落分を取り戻しただけなのか、6月以降引き続き上昇するのかが気に掛かるところ。

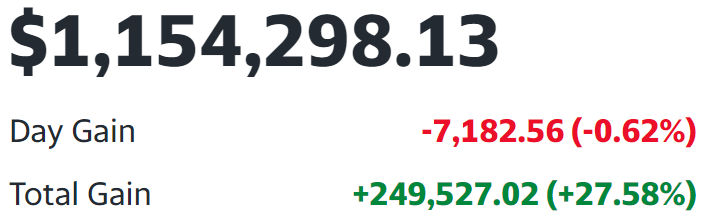

所有24銘柄中上昇が16銘柄、下落が8銘柄で、ドルベースでは前月に比べて約6.2万ドルの増加、割合にすると約5.7%の上昇という結果になっている。珍しく米国市場に比べて自分のポートフォリオのパフォーマンスが良い月となった。資産額の大きいシティ、AT&T、エクソンなどが10%を超える上昇だったのが寄与している。

冒頭に挙げた円ベース資産は配当増分も含まれているにもかかわらず、それよりもドルベース米国株資産の増加が大きくなっている。これは恐らく楽天証券の月次締めのタイミングにより円ベース資産とドルベースポートフォリオの計算タイミングがズレているためだろう。

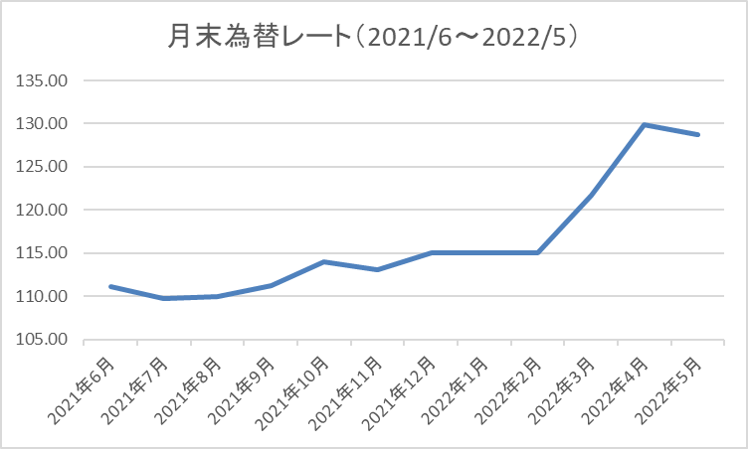

為替

先月終値:2022年4月29日1ドル=129.83円

今月終値:2022年5月31日1ドル=128.68円

2022年5月は前月に比べて1ドルあたり1.15円、割合で言うと0.89%ドル安。印象ではドル安がしばらく続いている気がしたのだが、月末為替が前月に比べてドル安となったのは2022年2月以来3ヶ月振りと割と短い。

過去1年の月末為替レートを見てみると

2022年2月までは110~115円のレンジで推移していたのが、2022年3月、4月の2ヶ月で大幅に円安ドル高となっていることが判る。2月の月末レートを115円、4月の月末レートを130円とすると僅か2ヶ月で13%程の円安ドル高となった事になる。

取り合えず5月末のレートは落ち着いたが今後どうなるのか。

まとめ

累計投資:80,000,000円(今月追加投入なし)

米国株:148,711,966円

外貨MMF:42,846円

USドル:1,461,159円

日本円:537,593円

資産:150,753,564円

累計損益(累計投資と資産より):70,753,564円/88.4%

累計引落額:5,500,000円(今月引落無し)

2022年5月の円ベース資産は月末ベースで初めて1.5億円台となった。のだが素直に喜べないところであるのも事実。というのも先に述べた3、4月の為替レートが急激にドル高になった恩恵を受けているだけで、ドルベースの資産が同様に増えている訳ではない。

例えば2022年2月末の米国株ドル資産(配当やMMFなどを除く)は

であり、2022年5月末の米国株ドル資産は

とほぼ変わっていないのに対し、円ベース資産では

と1300万円程増加している。2022年3月には100万円程配当金を生活費に充当しているが、3~5月の配当金を考えるとぼぼ相殺されるので、やはり為替レートによる見かけの円ベース資産増と捉えるべきだろう。上述の通り5月の月末為替レートは4月末に比べてドル安になっていることもあり、流石にこれ以上は為替レートの恩恵は期待しない方が良い。

4月のまとめでは

「5月に関しては、短期的なロシア/ウクライナの影響は決算発表を見る限りある程度業績や株価に織り込み済みに思えるが、米国のインフレ抑制策としての金利上昇に伴う経済の停滞可能性、サプライチェーンのハブである上海で続くロックダウンなどを考えると、基本的には下げ基調が続くのではないかと思う。どこかで下げ止まって欲しいところだが、明確なきっかけとなりそうなものが無いので期待しない方が良さそうだ。」

と書いていたのに反して自分の資産は増加した訳だが6月はどうなるか。

5月の自分の資産増加は先述の保有資産額の大きい銘柄が上昇した部分が大きく、それら銘柄の2ヶ月続けての上昇は明確な上昇理由があった訳ではないので期待できない気がしている。逆に上昇分の反動があるような気もしており、過度な期待はしない方が良さそうだ。例年6月に結果が発表される米銀ストレステストでシティグループが無難に乗り越えてくれるといいのだが。