投資開始からの期間

2001年7月から数えて237ヶ月目(19年9ヶ月目)。

資産動向考察

2021年3月末の円ベース資産は以下の通り。

2021年3月の資産は円ベースで前月比約1400万円増加し、1億3000万円台を飛ばして1億4000万台に到達。月末ベースでの円ベース資産が1億4000万円台だったのは、COVID前の2020年1月以来。更に言うと月末終値が1億4000万円台だったのは、2020年1月と2019年12月しかなかったので、今回が3度目という事になる。

3月の市場推移

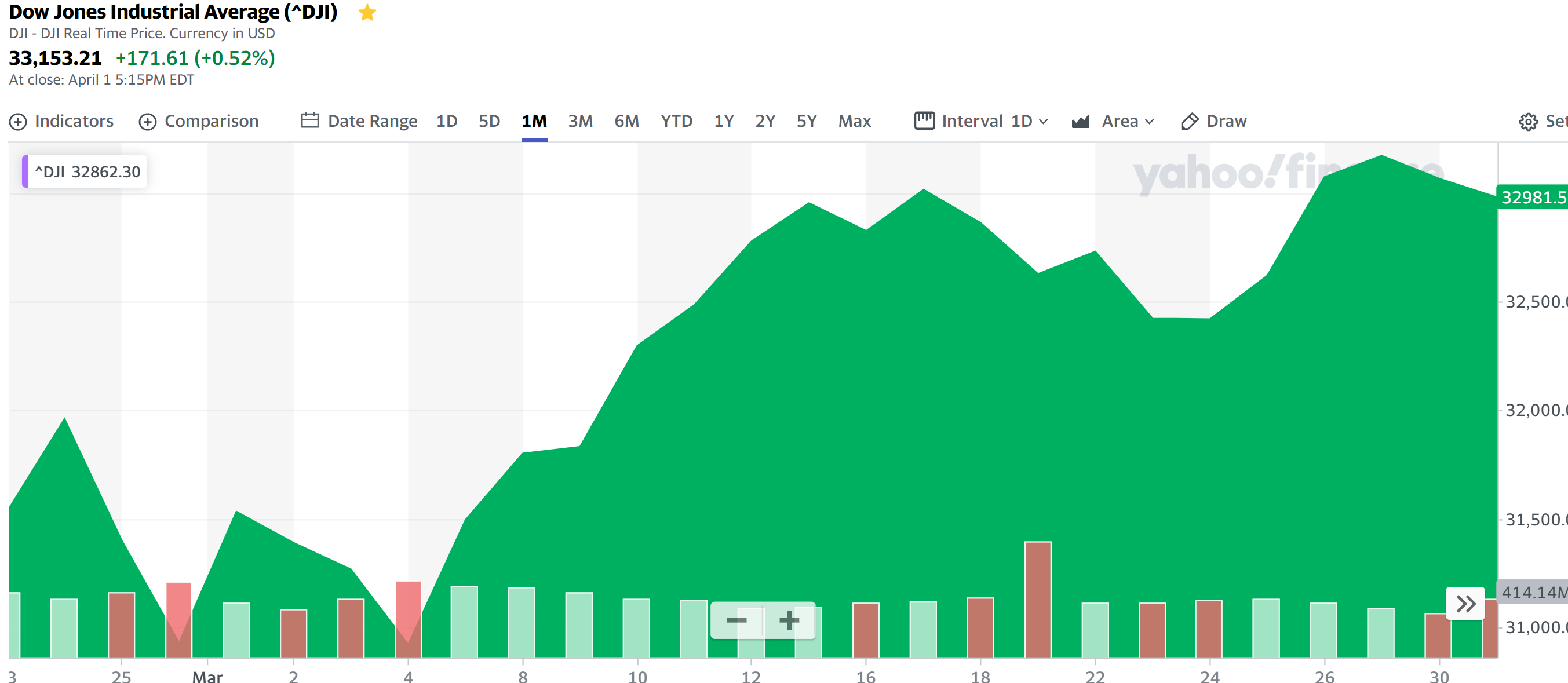

【ダウ工業平均】

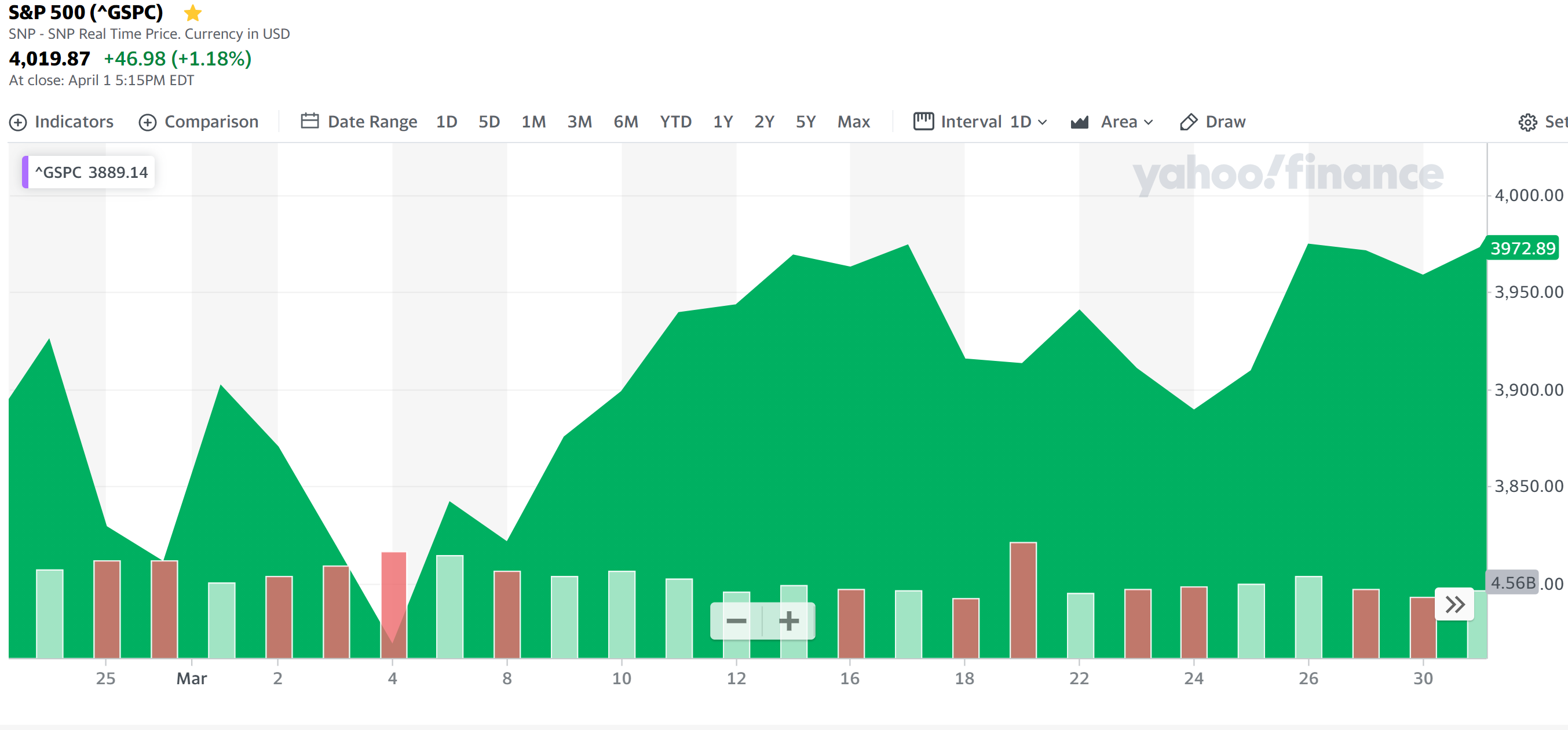

【S&P 500】

ダウ工業平均もS&P 500も3月頭は、前月2月末からの米国債金利上昇の影響を受けて落ち着かない動き。ただその後は中旬まで上昇。そしてまた下落傾向が続いた後26日は前日25日の時間外後に、バイデン米大統領が就任後100日の新型コロナウイルスワクチン接種目標を2倍に引き上げたことを受けワクチン普及による景気回復期待から大きく上昇している。

結果ダウ工業平均は前月比6.6%、S&P 500は前月比4.2%それぞれ上昇となった。

3月にあった主な出来事

- 2月に引き続き米10年債の利回り上昇

2月末の米10年債利回りに関しては、

FRBがパンデミック対処の大手銀優遇措置終了発表(2021/3)

でも言及していたが、結局月末ベースで見ると米国10年債の金利は2月末:1.44、3月末:1.74と今月も上昇している。

月中、さらに言うと日中でも3月は10年債の金利が大きく変動し、それにつれて市場が上下するという事が多かった様に思える。

- 米国のCOVID感染者数下げ止まり

これについては

アメリカでのCOVID-19感染状況確認(2021/3/31)

で確認したのだが、感染者数は2月末と3月末での7日間平均で1月、2月に比べると顕著な現象が見られないのが気に掛かる(2月28日の7日間平均:67,087人、3月31日の7日間平均:68,777人)。ただ死亡者数は2月28日の7日間平均:1,936人、3月31日の7日間平均:897人とまだ減少傾向が続いているので、その点が評価されて市場が月末ベースでは上昇したのかもしれない(数値はいずれもCDC(Centers for Disease Control and Prevention):アメリカ疾病予防管理センターのサイトより)。

自分が感じるアメリカにおけるCOVIDへの懸念は、単なる自分の気にし過ぎであってくれれば良いのだが。

- 銀行・金融株に関する色々

2021年3月は先に挙げた米10年債利回りが銀行・金融株に影響を及ぼしている(短期債と長期債の金利差で稼ぐため)のだが、それ以外にも以下の様なニュースがあった。

FRBがパンデミック対処の大手銀優遇措置終了発表(2021/3)

前者は米連邦準備理事会(FRB)が大手銀行を対象にした自己資本規制である「補完的レバレッジ比率(SLR)」の算出規定の緩和措置を3月末で打ち切ったこと。この緩和措置のおかげでSLRを算出する際に保有米国債と準備預金を分母となる対象資産から除外出来ていたため米国債を大量購入出来ていたのだがそれが出来なくなる。

後者は2021年度のストレステストで問題が無い事が前提だが、2020年6月のストレステストから制限されてきた配当・自社株買いが解除となる。

COVID-19のダメージから経済が回復してきたため制限が解除されてきたと捉えるべきなのだろうが、思惑通り上手く行くのかやや不安。

- ドル円為替レートが1ドル=110円台に

これについては

約1年ぶりの1ドル=110円台と米国株投資(2021/3/30)

でまとめている。円ベースの資産が1年振りに1億4000万円台になったのにも寄与している。

ポートフォリオ

2021年2月末と2021年3月末の自分のポートフォリオは以下の通り。

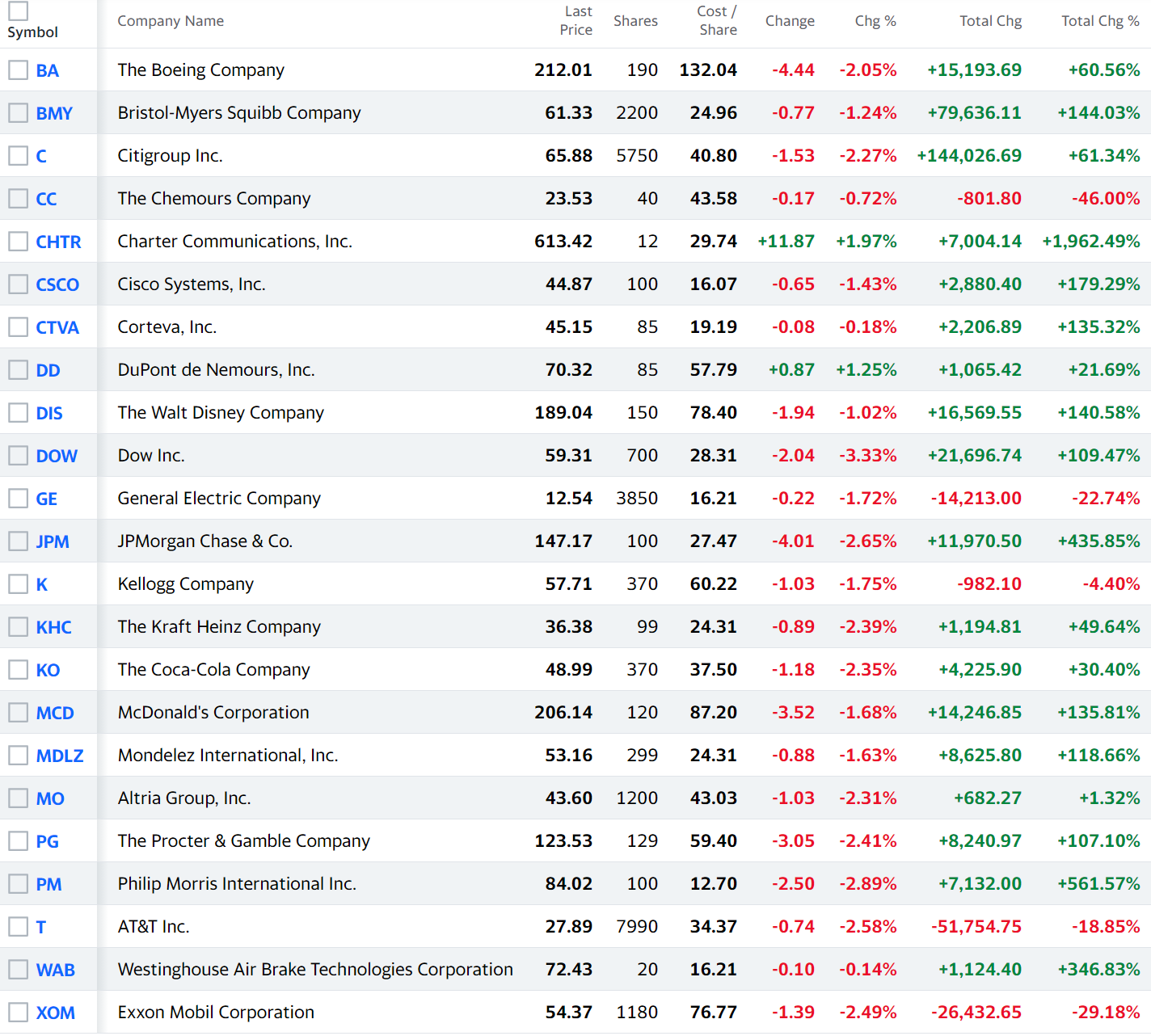

【2021年2月26日】

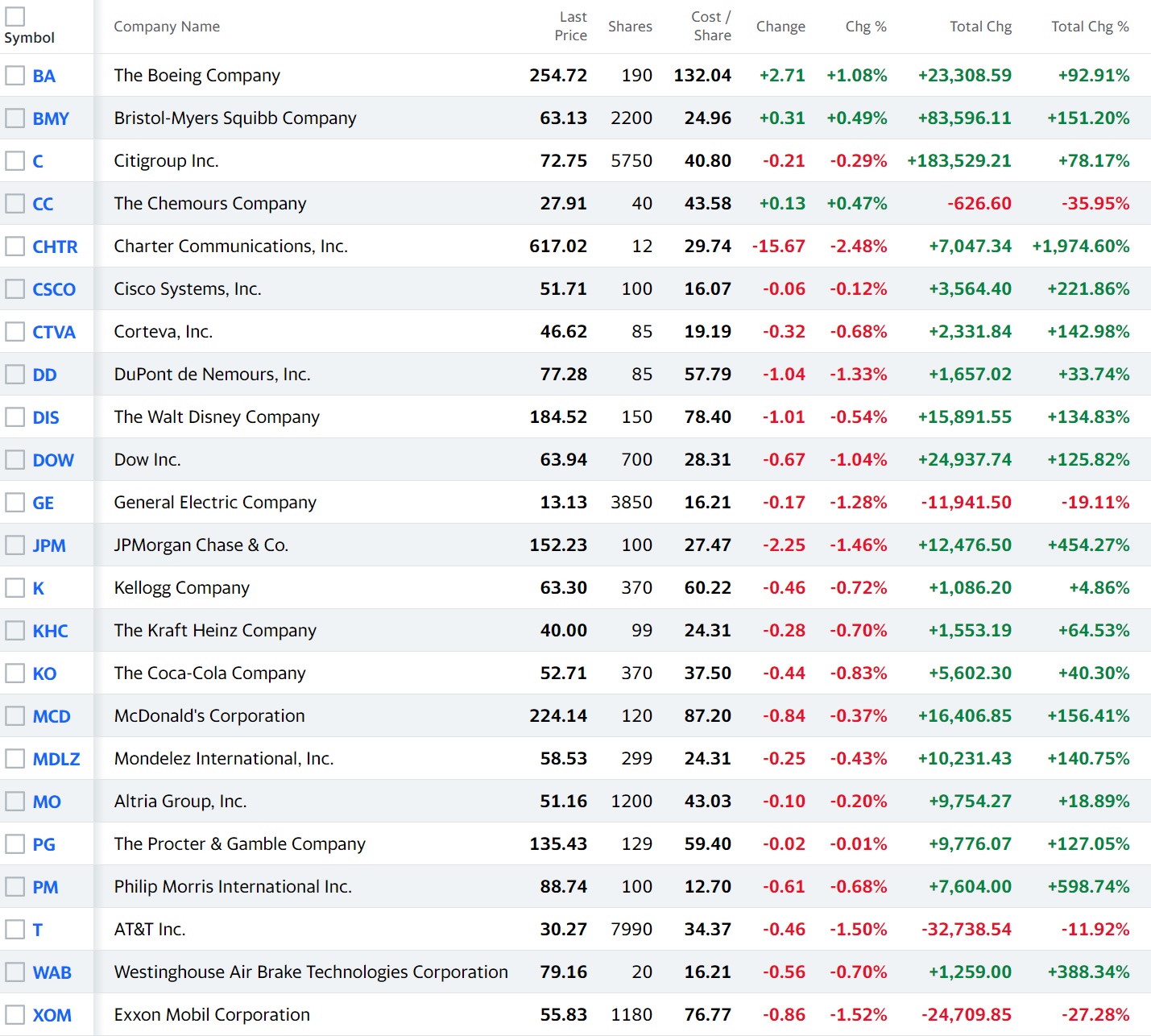

【2021年3月31日】

ウォルト・ディズニー(DIS)以外は2月末から全て上昇。

2021年3月に10%以上上昇したのは以下の6銘柄。

ボーイング(BA):2月末株価@212.01ドル ⇒ 3月末株価@254.72ドル。20.15%上昇

シティグループ(C):2月末株価@65.88ドル ⇒ 3月末株価@72.75ドル。10.42%上昇

ケマーズ(CC):2月末株価@23.53ドル ⇒ 3月末株価@27.91ドル。18.68%上昇

シスコ・システムズ(CSCO):2月末株価@44.87ドル ⇒ 3月末株価@51.71ドル。15.24%上昇

モンデリーズ・インターナショナル(MDLZ):2月末株価@53.16ドル ⇒ 3月末株価@58.53ドル。10.1%上昇

アルトリア・グループ(MO):2月末株価@43.60ドル ⇒ 3月末株価@51.16ドル。17.34%上昇

所有株数に応じた実際のドル資産は、シティが39,500ドル、AT&T(T)が19,000ドル増加しており、全体の91,000ドル増の半分以上をこの2銘柄で占めていた。

為替

先月終値:2021年2月28日1ドル=106.49円

今月終値:2021年3月31日1ドル=110.70円

1ドルあたり3.95円、割合で言うと4.21%のドル高。これで3ヶ月連続のドル高となった。急激にドル高になり過ぎた気がしないでもないので、この1ドル110円台を維持できるのかに注目している。

まとめ

累計投資:80,000,000円(今月追加投入なし)

米国株:140,151,780円

外貨MMF:37,098円

USドル:596,243円

日本円:155,723円

資産:140,940,844円

累計損益(累計投資と資産より):60,940,844円/76.2%

累計引落額:2,000,000円(今月引落なし)

2021年3月は最初に書いた通り、円ベースの資産が1億4000万円台となりCOVID前の水準に戻る結果となった。市場がCOVID前の水準どころか最高値を更新という状況に比べると戻りが遅かった気がするが、1年前の惨状を思えば御の字だろう。

ただ懸念されるのはこの好調がいつまで続くのか、という点。自分の円ベースの資産は2020年11月以降5ヶ月連続で増加しているが、そろそろその反動が起こりそうな気もする。

というのも自分の資産が5ヶ月連続で増加したのは2014年6月~12月(6ヶ月連続上昇)以来で5年以上も前のこと。それより長い期間連続で上昇したのは過去10年以内では世界金融危機、欧州債務危機から脱却しつつあった2012年6月~2013年5月の1年間。

現在が本当にコロナの影響から脱して本格的な経済回復への途上であるのなら、まだ上昇は続くかもしれないがどうなのだろう。こういう事はしばらく経ってから過去を振り返って分かる事で、現時点ではどうなのかという事は分からないからなあ。それが分かるようであれば誰も株式投資で苦労しない。

この状況がどういうものなのかについては、4月半ばから本格化する各企業の1~3月期決算発表である程度言及されるであろうから、それに注目しておくことにしよう。