前回購入時からの状況整理

米国株の購入をするにあたって、まずは前回購入時からの状況の整理が必要だろう。

前回購入時の2018年9月からは以下の様な流れだろうか。

- 2018年10月:暴落と言ってもいい位の全体的な下落が発生。それに対する雑感や2018年10月末の結果は少し触れた

- 2018年11月:アメリカの中間選挙があった割には10月に比べれば落ち着いた感じ

- 2018年12月:日次での下落は10月よりはマシな気もするが、上がり下がりではなくて下落が続く感じ。目安の証券口座資産1億円も約2年振りに割ってしまっている現在

こういった状況を踏まえてどうするか、という事になる。

そもそも今月に米国株を購入するか、しないか

この点も検討に値するのかもしれないが、自分に取っては今まで通りのタイミングで購入という点は変わらない。何故なら、

①ここ10年位3、6、9、12月に定期的に米国株を買い足している

②確かに株価は全体的に下がっているが、いつ上がるか(あるいは下がるか)というのを自分では判断できない

③②と関連するが、全体的に株価が下がっているので、購入できる株数が増える

というロジックが自分の中では成り立つから、という事になるだろうか。

特に大きいのはやはり②の「いつ上がるか(あるいは下がるか)というのを自分では判断できない」点になる。これに関しては、自分の市場/株価予想の正確性を信頼していないので、今までの自分の経験からバイアンドホールド/長期投資という投資スタンスを守っていた方が、長い目で見れば悪くはないだろう、と思っている。あくまで長い目で見ればではあるが。言い換えると、下手に動くと失敗/後悔する可能性の方が高いと言うのが個人的判断。自分の分析能力に自身が持てるのであれば別の手段もあるのだろうが。

今月はどの米国株を購入するのか

上で触れたように2018年10月から現在まで、軒並み(あるいは全て?)保有銘柄は下落している。その中で今回購入候補として主に検討したのは、ケロッグ(K)、AT&T(T)、エクソン・モービル(XOM)の3銘柄。下落率だけで言えば、平均取得価額の半分以下になっているゼネラル・エレクトリック(GE)も検討に値するのだが、前回2018年9月購入後に配当を12分の1に減らす(四半期配当1株あたり0.01ドル)ことを発表しており、ちょっと厳しい。これで自分の年齢が30代ぐらいであれば迷わずGE購入なのだろうが、実際には50歳手前であり、リストラされたら次に同等の職を見出すのが難しい身としては、配当重視になってしまう。

ケロッグ(K)

9月終値:70.02ドル → 10月終値:65.48ドル → 11月終値:63.65ドル → 直近終値:55.82ドル

所有株370株、平均取得価額@60.08、直近終値時点での損益%:-7.1%

配当率:4.01%

AT&T(T)

9月終値:33.58ドル → 10月終値:30.68ドル → 11月終値:31.24ドル → 直近終値:27.36ドル

所有株7,200株、平均取得価額@34.99、直近終値時点での損益%:-21.81%

配当率:7.45%

エクソン・モービル(XOM)

9月終値: 85.02ドル → 10月終値:79.68ドル → 11月終値:79.50ドル → 直近終値:65.51ドル

所有株790株、平均取得価額@80.27、直近終値時点での損益%:-18.38%

配当率:5.00%

株価の点からみると、3銘柄ともに9月終値から基本的には下落が続き、10月、12月に大幅な下落という傾向。エクソン・モービルは原油価格の下落に拠るところが大きい気もするが、基本的には個別株の要因よりは市場の動きに流されている様だ。

手持ちポートフォリオの観点からすると、AT&Tは自分のポートフォリオにおける資産が約20万ドルで2番目、エクソン・モービルは約5万ドルで5番目、ケロッグは約2万ドルで7番目となる。ポートフォリオ内での分散という事を考えると、エクソン・モービルとケロッグが購入の候補となるだろうか。

取得価額比損益の点からすると、ケロッグは-7.1%、AT&Tは-21.81%、エクソン・モービルは-18.38%となり、現時点ではAT&Tとエクソン・モービルの割安感が比較的高い気がする。

配当率の点を見ると、ケロッグは4.01%、AT&Tは7.45%、エクソン・モービルは5%であり、AT&Tが突出して高い。

以上の様な点を主に踏まえて、非常に簡素化した比較表にしてみる。

| ケロッグ | AT&T | エクソン・モービル | |

| 株価 | △ | △ | △ |

| ポートフォリオ | 〇 | △ | 〇 |

| 取得価額比 | △ | 〇 | 〇 |

| 配当率 | △ | 〇 | △ |

〇の数だけで見るとAT&T、エクソン・モービルが2つで有力という事になる。本来は比較の観点が同じ重要度だった場合であれば、という前提が必要になるが、今回は重要度が同一である事にする。

となるとAT&Tとエクソン・モービルの二択になるのだが、一方を選ぶのは個人的に難しい状況。AT&Tは取得価額比や配当率で言えばよいのだが、投資を集中させればさせるほどAT&Tがこけた時の被害が大きくなる(一方で上手くいった際には利益は大きくなるのだが)。

エクソン・モービルは配当や下落率はAT&Tほどではないが、ポートフォリオに占める割合はAT&Tほどではない。ただ最近の原油価格の動向が安定しないのが気にかかるところ。

結局2018年12月はどの米国株を購入したのか?

今回2018年12月は久々にAT&T(T)とエクソンモービル(XOM)の2銘柄を購入した。一番大きい理由は上に書いた様に2銘柄の検討をしたものの、決めきれなかったというのが一番大きな理由となる。

その他の補足的な理由としては、今月は投資金額を切りがいい数字にしようと思い立って、ここ最近続いた100万円の追加投資ではなく、120万円強の入金をしたこと。その金額と四半期分の配当合計で約2万ドル位になったこともあり、TとXOMをそれぞれ購入することにした。

実際の購入は、

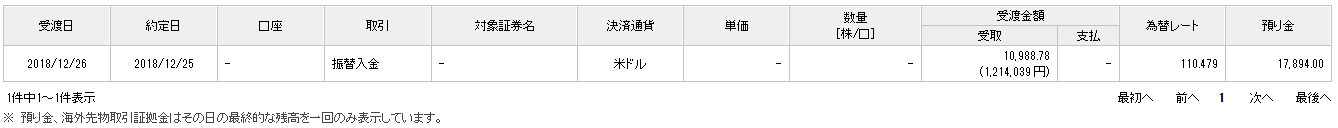

と1,237,680円を入金し、

ドルを購入。

そして既に述べた様にTとXOMの双方を購入。以下それぞれの銘柄の詳細を。

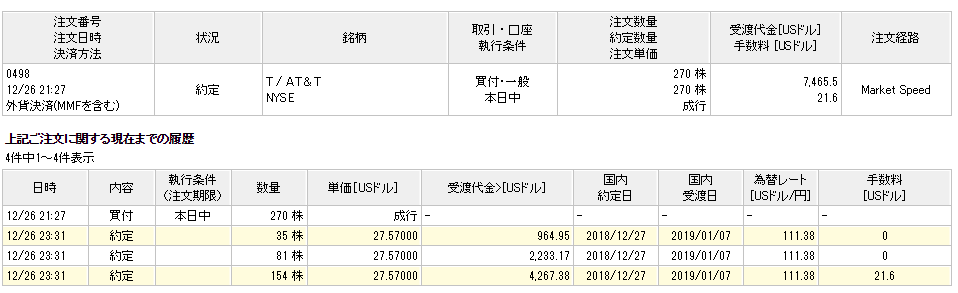

AT&T(T)購入

約定の受渡代金は7,465.5ドル。今回は270株購入で手数料は21.6ドル。手数料込みの購入価額は@27.65ドル、手数料の割合は0.29%ということになる。

結果、AT&Tの所有株数は7,470株になり、全平均取得単価は@34.59ドルになった。購入金額が7,500ドル程度であり、今までAT&Tに費やしてきた金額が大きいので平均取得価額はあまり変わらなかった。

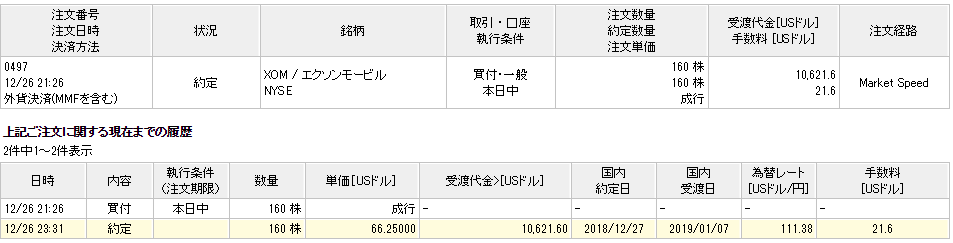

エクソンモービル(XOM)購入

約定の受渡代金は10,621.6ドルとAT&Tよりは多くなった。160株の購入で手数料は21.6ドル。手数料込みの購入価額は@66.385ドル、手数料の割合は0.20%ということになる。

エクソンモービルの所有株数は950株、全平均取得単価は@77.95ドルになった。こちらは前回までの平均取得価額が@80.29ドルだったので、取得価額は結構下がったことになる。

まとめ

今月は購入銘柄を1つに絞れず、結局2銘柄購入という事になってしまった。手数料の観点からすると1銘柄にするより21.6ドル余計にかかってしまうのであまりよろしくはないのだが、今回は手数料よりも、2銘柄に分散することを優先したことになる。

まだまだ神経質な相場が続きそうだが、今後どうなることやら。

【補足】

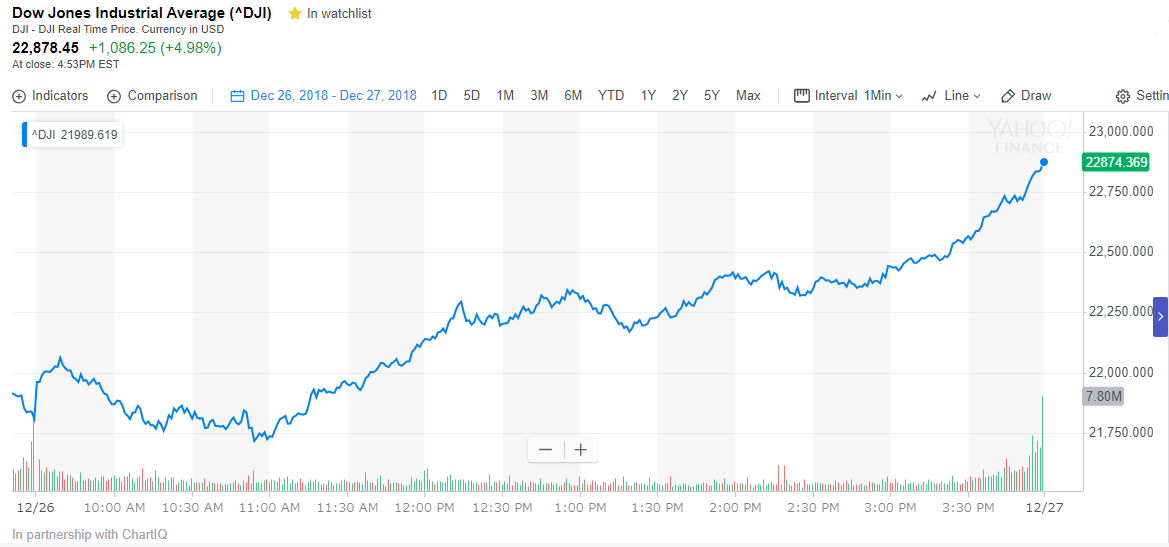

ちなみに昨日のダウ平均の動きは以下の様な感じだった。

先にあげた購入画像の様に、いつも通り米国市場開場前に成り行きで注文をしていたのだが、開場後一旦は上昇したが段々下がる傾向。特に購入したAT&Tとエクソンモービルはものの見事に下がっていた。他の作業をしながら日本時間の24時に発表になる12月のリッチモンド連銀製造業指数を待っていたのだが、予想15に対して結果‐8と予想を大幅に下回る結果だった。その結果を見て諦めて寝たのだが、起床したらなぜか上昇で終わっていた。やはり市場の動きは分からないものだ、と改めて思わされた。