はじめに

2024年7月12日(金)から米国企業の四半期決算発表(主に4~6月)が本格化した。いつもの様に自分の所有している銘柄ではJPモルガン・チェース(JPM)、シティグループ(C)の米銀株が先陣を切って決算を発表している。

前回2024年4月の2024年第1四半期決算及びその後数日の株価はあまりよろしくなく「シティの先行きには不安がある」と書いていたのだが、その後は方向感のつかめない印象。

株価自体は結果的に上昇したものの規制当局に破綻処理計画の不備を指摘されたり、今回の決算発表前の7月10日取引終了後には2020年に指摘されたデータ管理の問題を適切に解決していないとして、1億3600万ドルの罰金を科されている(2020年には既に4億ドルの罰金が科されている)。

米銀ストレステストは無難に乗り切ったものの、上記の様な状況の中で実際のシティ2024年第2四半期の決算内容はどうだったのか、そしてそれを受けて株価はどう動いたのか。以下確認し整理しておく。

シティグループ2024年第2四半期の決算概要

以下の内容はシティグループ企業サイトの発表資料より抜粋・引用。

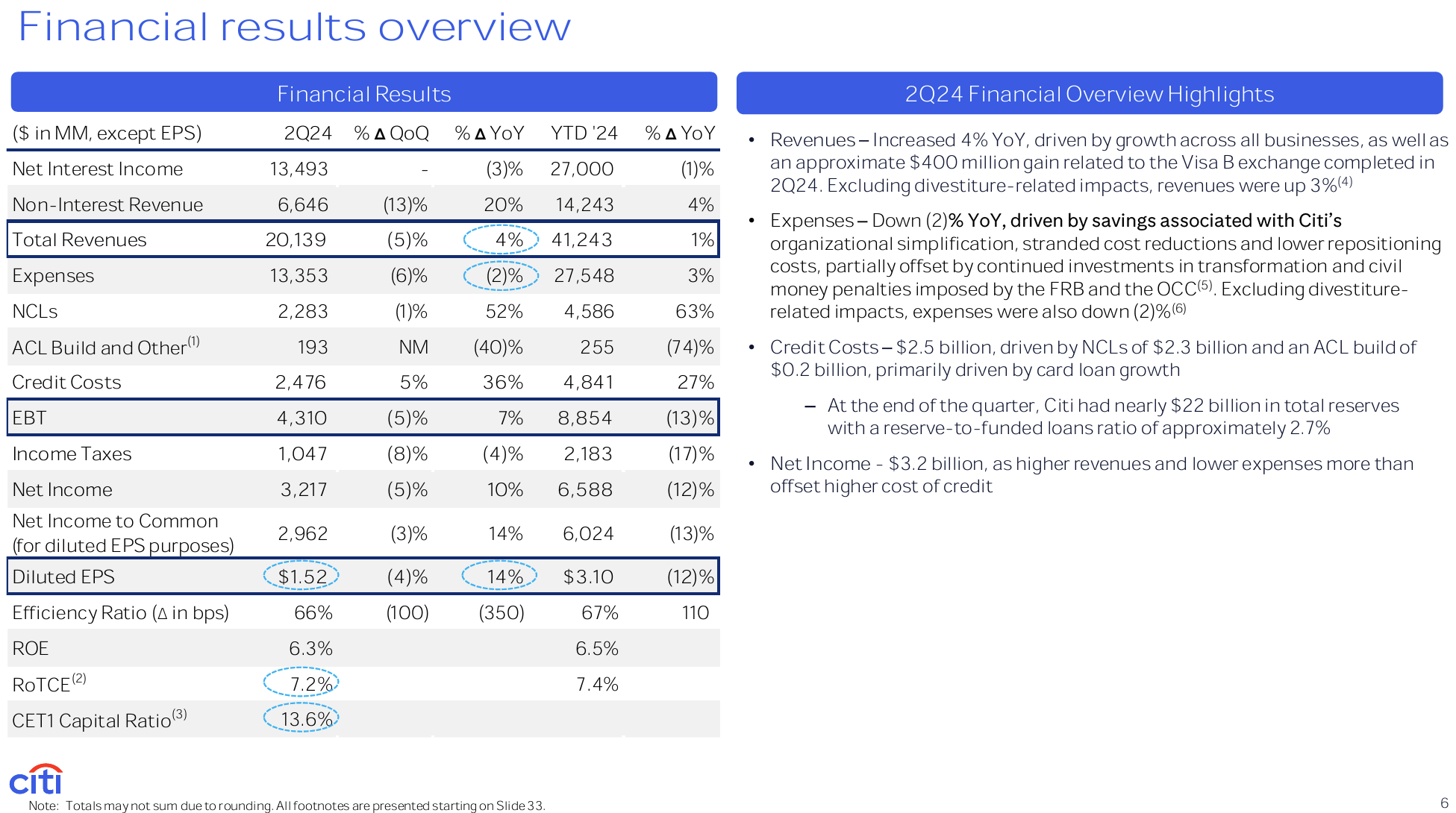

- 収入(Total Revenues)は201億3900万ドルで前四半期比5%減、前年同期比4%増

- 純利益(Net Income)は32億1700万ドルで、前四半期比5%減、前年同期比10%増

- 希薄化後1株あたり純利益(Diluted EPS)は1.52ドルで、前四半期比4%減、前年同期比14%増

今四半期の貸し倒れ引当準備金(ACL(Allowance for Credit Losses)Build and Other)は計1億9300万ドル(前四半期は6200万ドル)、総与信費用は24億7600万ドル(前四半期は23億6500万ドル)。

2024年通期見通し

2024年通期見通しは以下の通り。

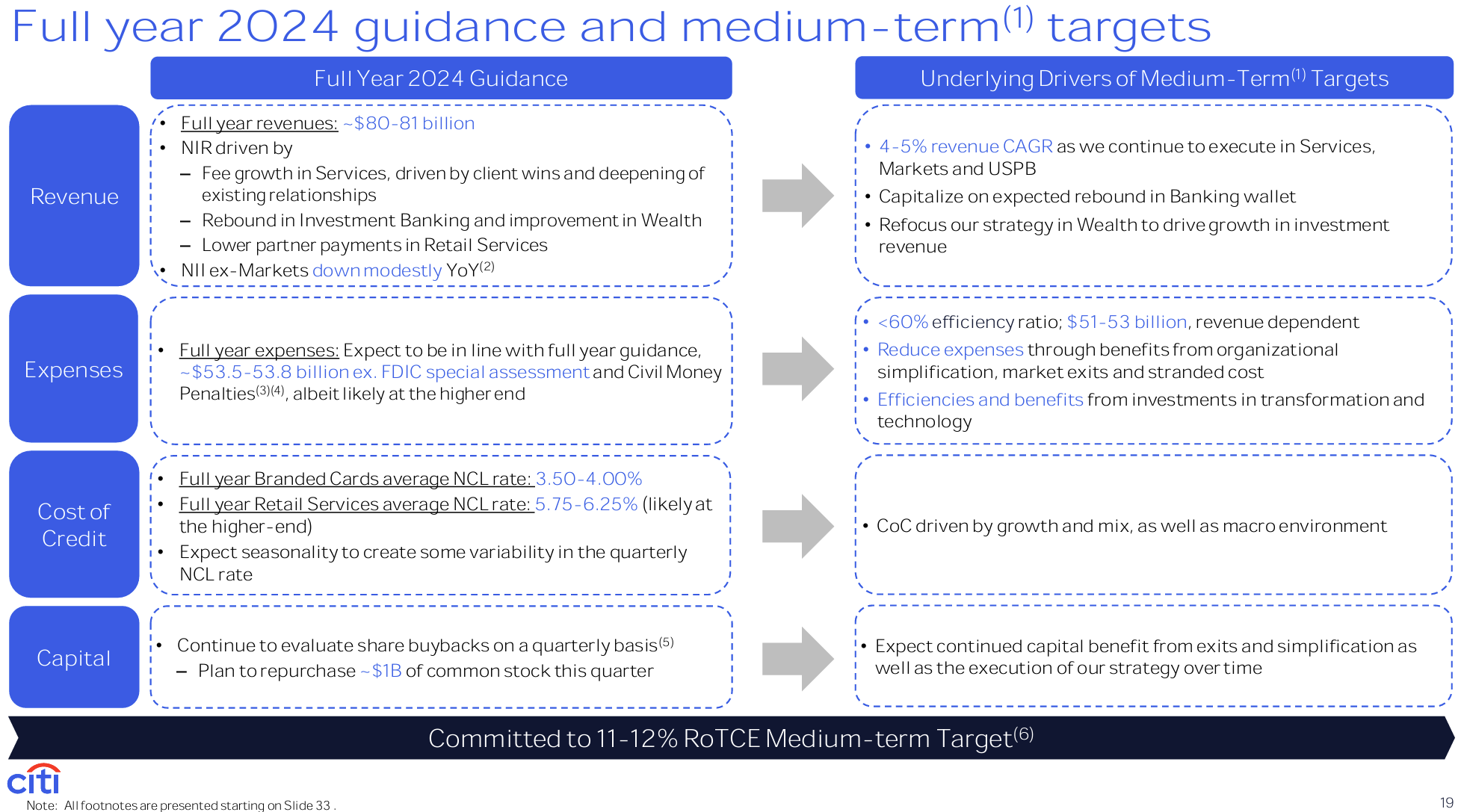

- Revenues(収入):800億ドル~810億ドル(前四半期から変わらず)

- Net interest income excluding Markets(Markets以外の純金利収入):前年比微減(前四半期から変わらず)

- Expenses(経費):535~538億ドル(前四半期から変わらず。ただしFDIC special assessment(特別賦課金)とCivil Money Penalties(民事罰金)は含まれていない)

その他

その他決算発表資料及びアナリストとのカンファレンスコール(今回のカンファレンスコールは株式市場開場前ではなく現地時間11時)で気になった点は以下の通り。

- 2024年第3四半期に10億ドル相当の自社株買い戻しを実施予定

- 部門別の業績は以下の通り

- Services:純利益14億7100万ドル(前四半期比1%減、前年同期比21%増)

- Markets:純利益14億4300万ドル(前四半期比3%増、前年同期比29%増)

- Banking:純利益4億600万ドル(前四半期比23%減、前年同期は5000万ドル)

- Wealth:純利益2億1000万ドル(前四半期比20%増、前年同期は8400万ドル)

- U.S. Personal Banking(USPB):純利益1億2100万ドル(前四半期比65%減、前年同期比74%減)

- カンファレンスコールでの主な発言

- 四半期の決算について語る前に水曜日に発表された連邦準備制度理事会と通貨監督庁による規制措置について(冒頭参照)の説明

- これらの措置は2020年に両機関と締結した同意命令に関係しており、リスク管理、データガバナンス、制御、コンプライアンスの4つの主要分野を対象としている

- 今週の措置は主にデータ品質管理に関するもの

- 規制措置は、民事罰金2件と修正同意命令に基づく改善マイルストーンを達成するために十分なリソースを割り当てていることを保証するための新しいプロセスで構成されており、現在提出するプロセス計画を作成中

- この措置ではシティグループが株主に支払う普通配当に制限はなく、自社株買いにも制限はない

- 明確にしておきたいのは、シティグループには変革に必要な投資を行ったとしても事業への投資や株主への資本還元を予定通りに行うのに十分なリソースがある

- 6月下旬に発表したとおり、シティグループは1株当たり配当を0.53ドルから0.56ドルに増額し、今四半期には控えめな自社株買いを再開する予定

- 私たちが行ってきた投資が結実し、リスクの軽減、管理の改善、そして非常に具体的な成果をもたらし始めていることは間違いない

- 今年後半に差し掛かる中、マクロ環境を見ると米国は依然として世界で最も構造的に健全な経済である

- インフレは一時停滞したものの現在は再び下降傾向にあるようだ

- 労働市場の軟化と消費者予算の引き締めの明確な兆候があるものの、サービス支出は引き続き上昇傾向にある

- 約25億ドルの信用コストは主にカードの純信用損失の増加によるもの

- 今四半期の費用134億ドルには規制当局に課された1億3600万ドルの民事罰金が含まれている

- (同意命令からほぼ4年が経ったが、なぜ解決されていないのか)私たちの変革は、シティのインフラの大部分とリスクおよび管理環境への何十年にもわたる投資不足に対処することで、同意命令をはるかに超える膨大な作業であるため

- (今年後半のNII(純金利収入)について)当社が示している通年では微減という見通しは変わらないが、今年後半のNIIはおそらく上半期よりも若干高くなると思われる

- (今年後半の経費について)今年後半の業績は第2四半期を上回る可能性が高く、それに応じて投資も増えるため、第3、第4四半期の経費は第2四半期より増加するだろう

- (規制に関する計画の完了までにどのくらいの時間がかかるかの見通し)私たちはすでに計画に取り組んでおり、これは監督上の機密情報であり開示することはできないが長くはかからないと予想している

- (通年の経費見通しについての確認)535億~538億ドルという見通しにはFDIC の特別賦課金4億8300万ドルと規制措置に関する民事罰金1億3600万ドルは含まれていないが、規制措置に関する計画に必要なリソースは含まれている

- 四半期の決算について語る前に水曜日に発表された連邦準備制度理事会と通貨監督庁による規制措置について(冒頭参照)の説明

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2024年第2四半期の収入(Total Revenues)は201億3900万ドル、市場予想の200億3000万ドルを上回っている

- 2024年第2四半期の希薄化後1株あたり純利益(Diluted EPS)は1.52ドル、市場予想の1.39ドルを上回っている

となっている。

まとめ

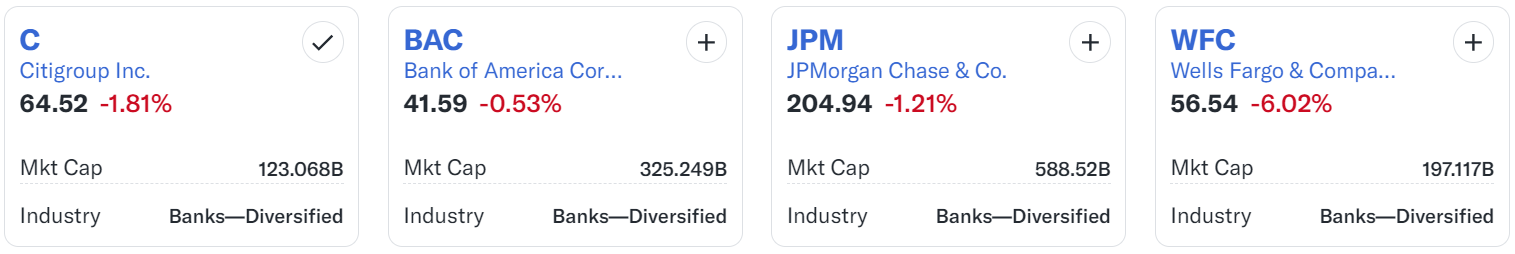

上記の様な決算結果を受けてシティグループの株価は

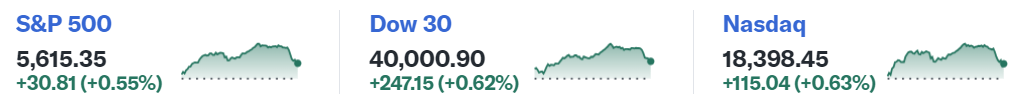

1.81%の下落。同日の米国市場が

いずれも前日比プラスで終えているのと比べるとかなり見劣りのする結果となった。

ただ日中の動きを見てみると

開場直後は前日比プラスで始まったもののその後一時3%を超える下落、その後昼前に前日比マイナス1%程度に持ち直した後は、前日比1~2%のレンジでの推移となっている。更に付け加えると決算が発表された後株式市場開場前には3%を超える局面もあった。

値動きからすると今回のシティ決算をどう受け止めるべきなのかは難しいところ。最初に上昇したのは売上、EPSが市場予想を上回ったためだろうが、同意命令/規制措置に関するタイムラインが明示されなかったことや第2四半期に自社株買い戻しが行われなかったことなどが嫌忌されたのだろうか。同日決算発表のあった同じ米銀のウェルズ・ファーゴ(WFC)が

6.02%と大きく下落したことが影響した可能性もある。

それでも年初来のシティ株の推移を市場(S&P 500)と比べてみると

第1四半期決算発表後数日の下落から直ぐに大きく回復し、5月後半から6月半ばにかけて市場(S&P 500)とは逆に下落傾向となったもののその後は決算前まで上昇傾向となっていた。今回の下落を含めても年初来ではS&P 500を上回るパフォーマンスとなっている。

今後のシティ株だが、相変わらず2020年から続く同意命令/規制措置の問題がいつ解決されるかのタイムラインが無いのは大きな不安要素。カンファレンスコールでそれなりの説明はなされたが、シティの思惑通り物事が進むとは限らない。それでも市場予想を上回る売上、EPSだったこともまた事実で、それら悪材料/好材料の判断が難しい(それ故日中の動きが大きくブレたのだろう)。決算を受けての下落が限定的なものであることを願いたい。