はじめに

2023年7月26日(水)には自分の所有しているAT&T(T)の2023年第2四半期決算の発表があった。

前回2023年第1四半期の決算発表ではフリーキャッシュフローが市場予想を大きく下回ったこともあって10%を超える大幅下落。その後もAmazonのプライム会員向け格安携帯サービス参入報道や鉛被覆ケーブル問題が報道されるなど、第1四半期決算から大きく株価を下げていた。

ここでフリーキャッシュフローが再び市場予想を下回ることになれば更なる株価下落に繋がる可能性が高く、何とか維持できている配当にも減配懸念が生じて自分の完全リタイア生活にも影響を及ぼすため、非常に重要な決算となる。

実際の決算内容とそれを受けてのAT&T株はどう動いたか。以下に内容を確認し整理しておく。

AT&T2023年第2四半期決算概要

以下の内容はAT&Tの企業サイトより引用・抜粋。

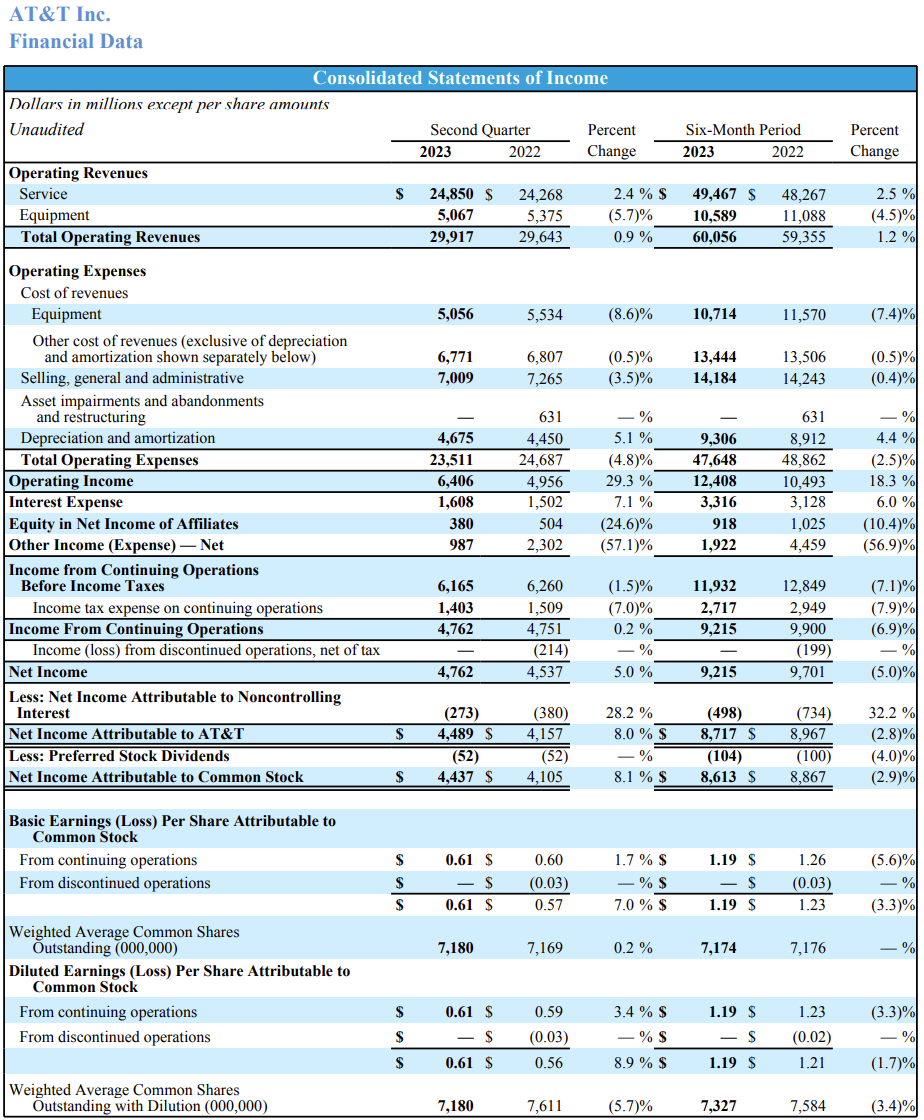

- 2023年第2四半期の総売上高(Total Operating Revenues)は299億1700万ドル、前年同期の296億4300万ドルから0.9%増加

- 2023年第2四半期のAT&T帰属の純利益(Net Income Attributable to AT&T)は44億8900万ドル、前年同期の41億5700万ドルから0.8%増加

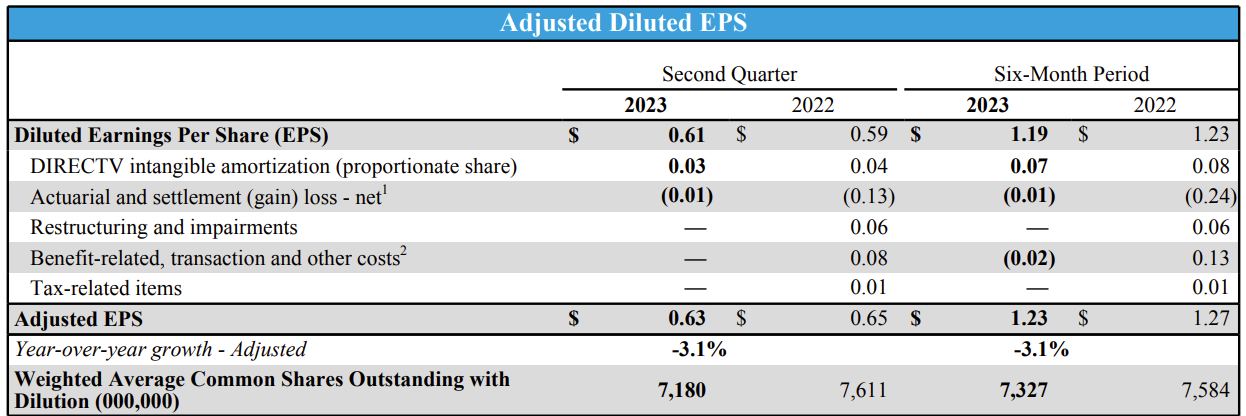

- 2023年第2四半期の調整後一株当たり利益(Adjusted EPS)は0.63ドル、前年同期の0.65ドルから3.1%減少

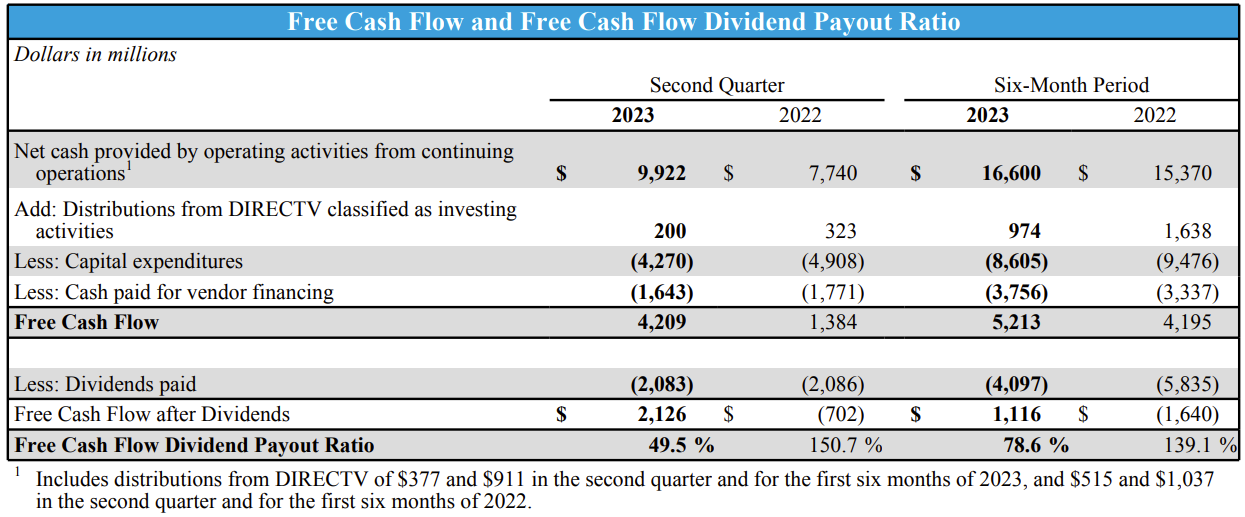

- 2023年第2四半期のフリーキャッシュフローは42億900万ドル、前年同期は13億8400万ドル

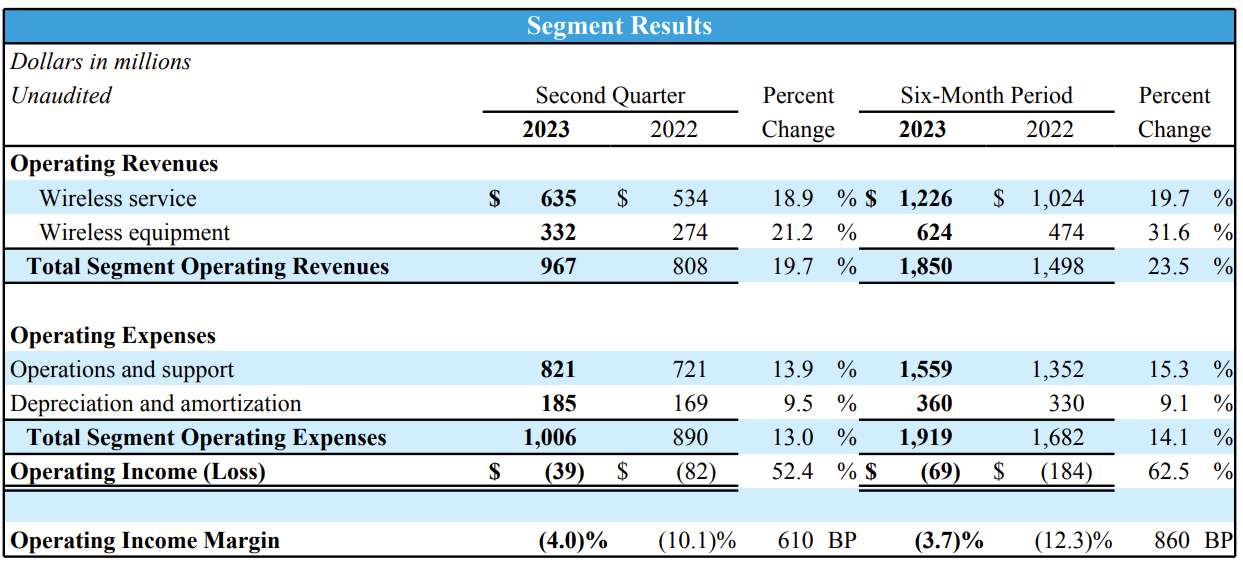

事業部業績

【Communications(通信)事業】

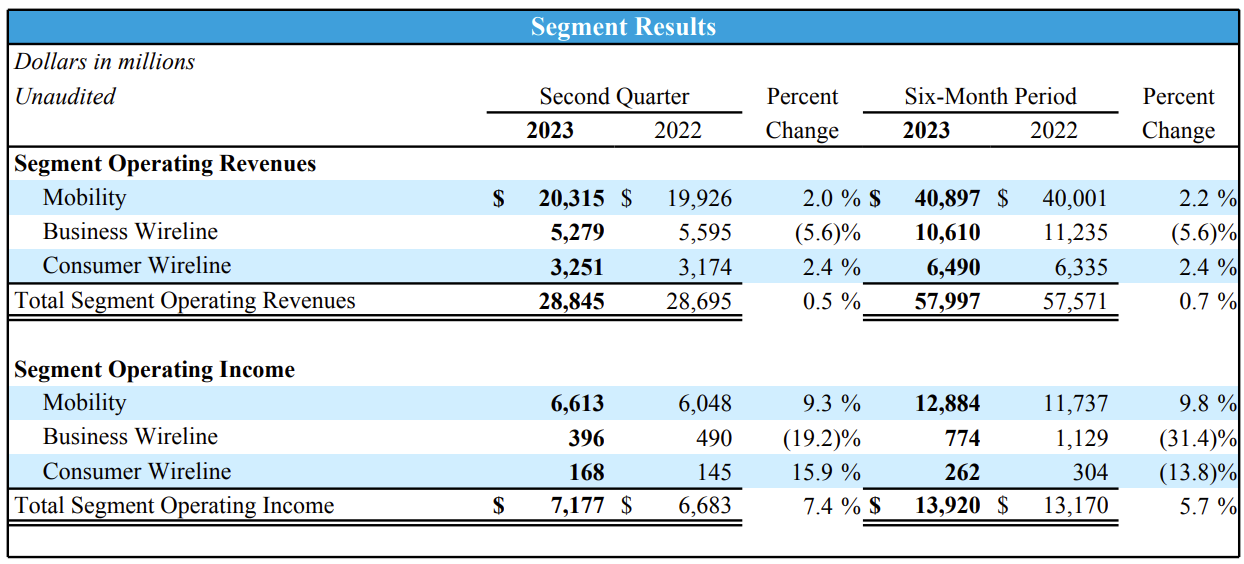

Communications(通信)事業のOperating Revenues(売上)は前年同期比0.5%増の288億4500万ドル。

モビリティの売上は203億1500万ドルで前年同期比2.0%の増加、内訳はサービス収益が前年同期比4.9%増の157億4500万ドル、機器収益が前年比7.2%減の45億7000万ドル。

月額料金を支払う携帯電話契約数(Postpaid phone)は32万6000増、月額携帯電話以外も含めた月額料金支払い契約数(Postpaid)は46万4000増。

Business Wirelineの売上は相変わらず高度なIPベースへ移行のため5.6%減少して52億7900万ドル。

Consumer Wirelineの売上はファイバーブロードバンドの増加により2.4%増の32億5100万ドル。

【ラテンアメリカ事業】

ラテンアメリカ事業はコミュニケーション事業に比べて事業規模が極めて小さいので参考程度。

2023年通期見通し

2023年の通期見通しについては決算資料中で「第2四半期の結果は通年見通し達成に十分な自信を与える(Our results give us full confidence in delivering our full-year financial guidance) 」と述べ、以下の見通しから特に変更はなし。

- Revenue Growth(売上成長率)

- Wireless Service Revenues:4%

- Broadband Revenues:5%

- Adjusted EBITDA(調整後EBITDA):3%

- EPS – Adjusted(調整後EPS):2.35~2.45ドル

- Capital Investment/Capital Expenditure(設備投資):2022年と同レベル

- Free Cash Flow:160億ドル超

その他

その他決算及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- 今後3年間で20億ドル以上という新たなコスト削減目標を設定

- これは60億ドルのコスト削減目標を予定より前倒しで達成したことを受けて設定

- 2023年下半期のフリーキャッシュフローは第4四半期を中心に約110億ドルになると予想

- 潜在的な為替影響を除いて、今年末までに純負債を約40億ドル削減すると予想

- 鉛被覆通信ケーブルについてのQA前コメント

- 独立した専門家や長年の科学から、これらのケーブルが公衆衛生上のリスクを引き起こすと信じる理由は何も得られていない

- それでも最近の報道によって提起された懸念に対応するため、選択したサイトで追加のテストを行っている

- 鉛被覆通信ケーブルについての質疑(Bank of America Merrill LynchのアナリストDave Barden氏のみが質問)

- 尋ねられる必要があると思っていた質問をしてくれてありがとう

- タホ湖の一部に関して現在実際に係争中の訴訟があり、言えることには限界がある

- 我々はあらゆる安全問題に関して連邦および州の規制当局と非常に長い間関係を築き協力している

- 彼らと共有したことや、彼らに提供していないことは、現在あなた方と共有しているものと何ら異なるものではないと思う

- この問題が配当の資本配分についての考え方に影響を及ぼすことはないと考えている

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2023年第2四半期の総売上高(Total Operating Revenues)は299億1700万ドルで、市場予想の300億ドルを下回っている

- 2023年第2四半期の調整後一株当たり利益(Adjusted EPS)は0.63ドルで、市場予想の0.60ドルを上回っている

- 2023年第2四半期の月額料金を支払う携帯電話契約数(Postpaid phone)は32万6000増で、市場予想の39万7000増を下回っている(ただし6月のアップデートでは30万件をわずかに上回る見込みとしており、それとはほぼ一致)

- 2023年第2四半期のフリーキャッシュフローは42億900万ドル、市場予想の36億ドルを上回っている

となっている。

まとめ

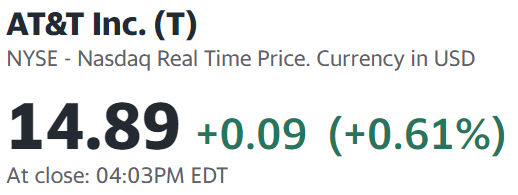

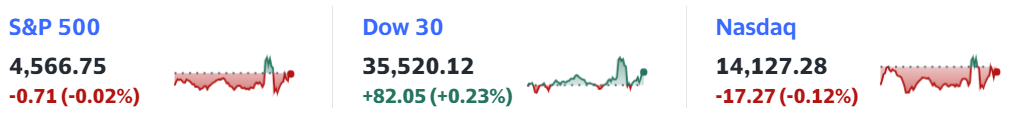

上記の様な決算結果を受けてAT&T株は

前日比0.61%の上昇。同日の米国市場が

FOMC会合結果を受けたパウエル議長の会見で一時大きく変動したものの結局は前日比ほぼ横ばいとなったのとそれ程変わらない結果で終えている。

第1四半期決算で懸念されたフリーキャッシュフローは市場予想を上回り、このペースであれば通年のフリーキャッシュフローも目標達成できそうな点はプラス材料だったが、鉛被覆ケーブルに関するポジティブなアップデートが無かったことや、携帯電話契約数(Postpaid phone)の下半期見込みが明確には提示されなかったことなどが、それ程株価が伸びなかった原因なのだろう(ちなみに最初に挙げたAmazonのプライム会員向け格安携帯サービスに関してはカンファレンスコールの質疑を含めても話題にはされなかった)。

決算後数日を含めた年初来のAT&T株は

となっており7月の鉛被覆ケーブル問題報道での年初来安値から多少回復したとはいえ、決算を契機として上昇に転じる形とはなっていない。やはり先に挙げた決算発表後に株価がそれ程伸びなかった理由が懸念材料として残っているのだろう。

気になる今後のAT&T株だが、株価自体は鉛被覆ケーブルの問題、Amazonのプライム会員向け格安携帯サービス参入の可能性、今後の携帯電話契約純増数の見通し不透明などが重しになりって、ここ最近の動きの様に冴えない動きが続いてしまう可能性が高いと思われる。

一方でフリーキャッシュフローがAT&Tの想定通りであれば、長期負債を削減しつつも配当を維持するには十分であり、一時懸念した配当削減/停止などの事態までには至らないと考えられる。

いずれにせよAT&T株には上記の様に懸念すべき事柄が他銘柄に比べて多くあるので、今後も情報のアップデートには注意しておきたい。