はじめに

2022年10月19日(水)には自分の保有しているプロクター・アンド・ギャンブル(PG)の2023年第1四半期決算の発表があった。

PGの今回の四半期決算は7~9月と他の多くの米企業と同じだが、PGは期の違いにより2023年第1四半期(他の多くは2022年第3四半期)となっていることに注意しておきたい。

以下決算の内容について確認・整理しておく。

P&G2023年第1四半期決算概要

以下は、プロクター・アンド・ギャンブルの企業サイトより引用・抜粋。

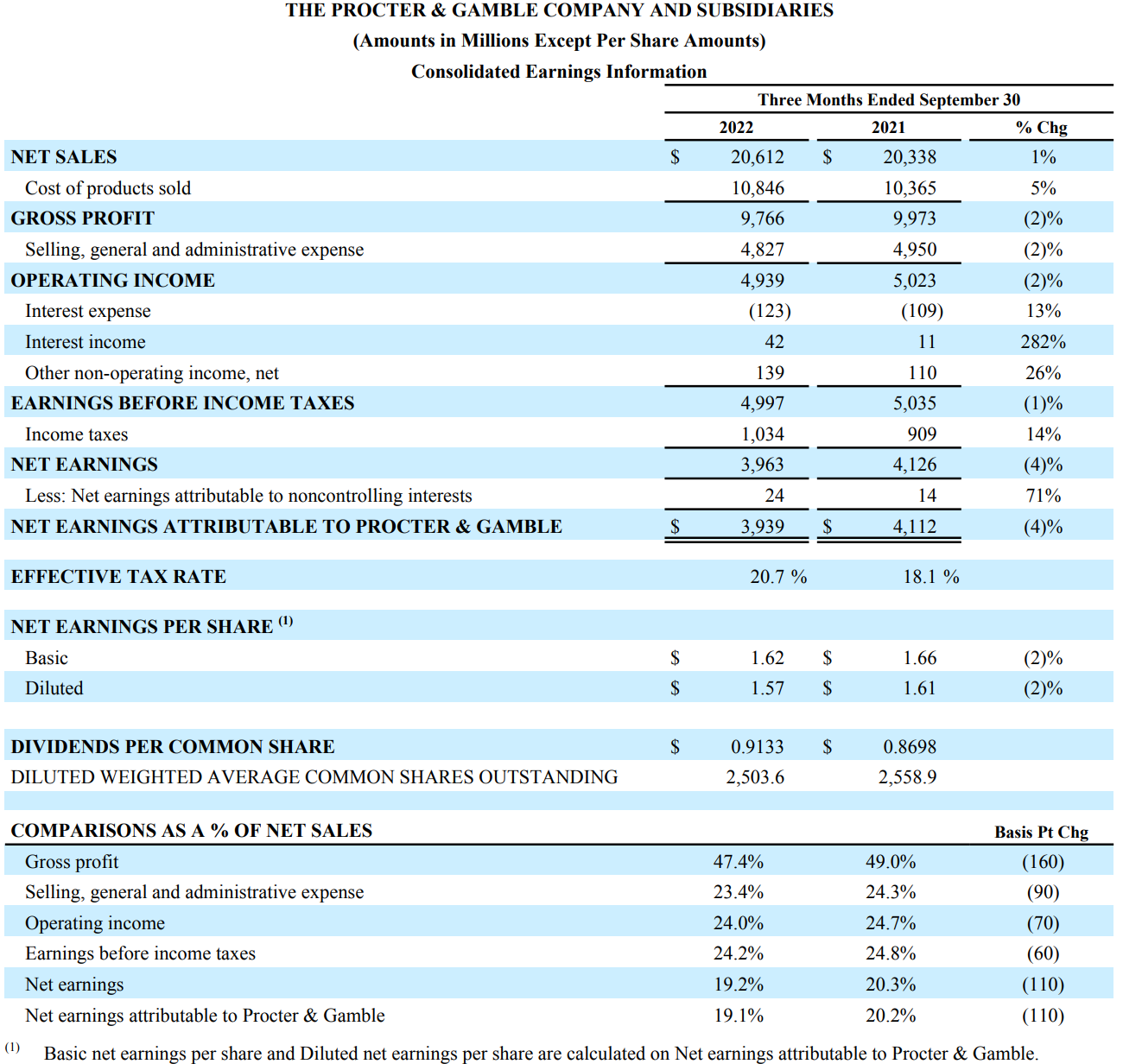

- 2023年第1四半期の総売上高(Net Sales)は206億1200万ドル、前年同期は203億3800万ドルで前年同期比1%の増加

- 2023年第1四半期の希薄化後一株当たり利益(Net EPS Diluted)は1.57ドル、前年同期は1.61ドルで前年同期比2%の減少

2023年第1四半期の主な結果は以下の通り。

既存事業の販売量が減少しているにもかかわらず売上が増加しているのは、主に価格設定を9%引き上げているため。またEPS成長率が2%減少しているがCurrency Neutral EPS Growth(恒常為替ベースでの成長率は7%増加していることから、為替の影響が大きい事も見て取れる。

2023年通期見通し

FY2023の見通しは以下の通り。

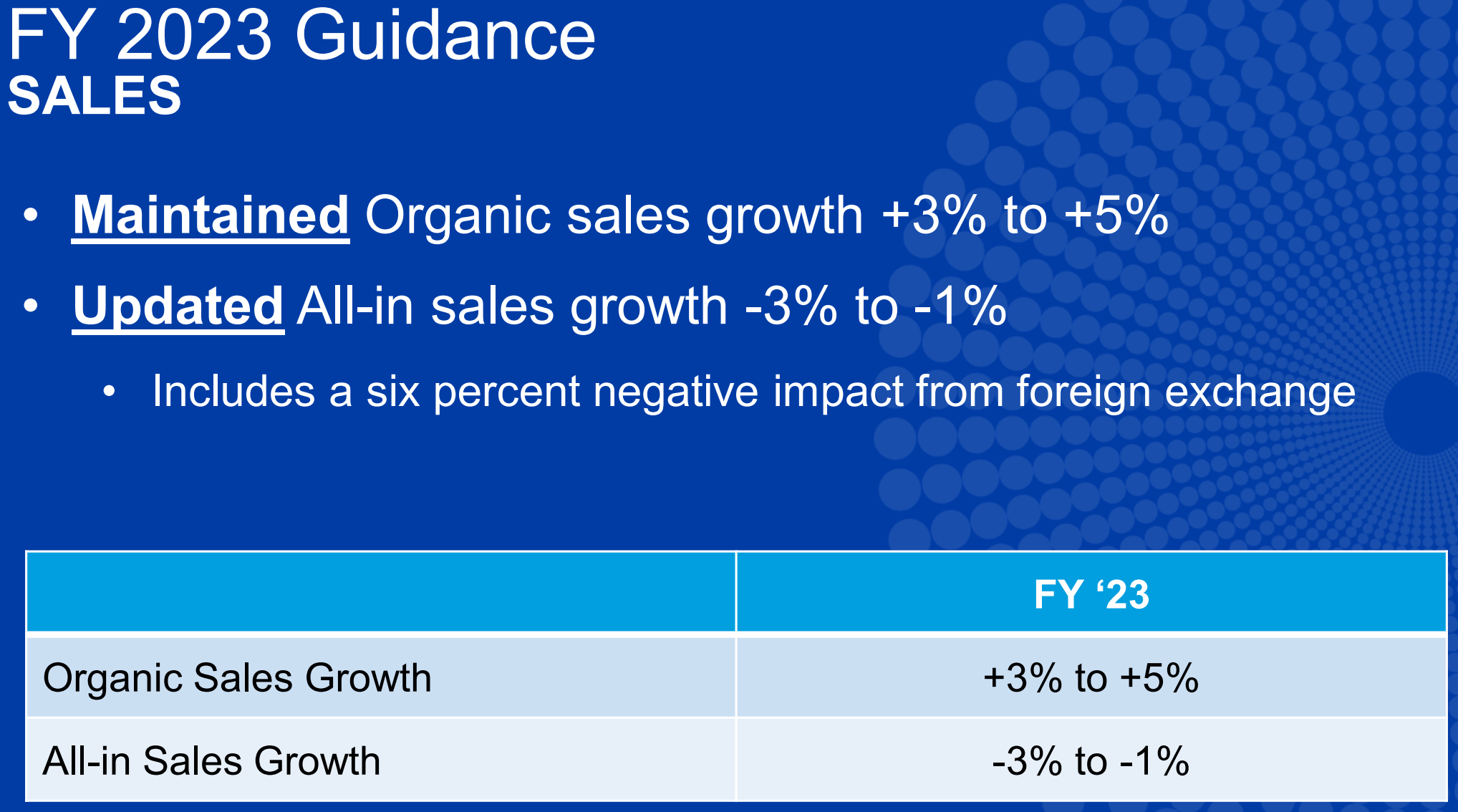

【売上(Sales)】

- Organic Sales Growth(既存事業売上成長率):+3%~+5%(前回と変わらず)

- All-in Sales Growth(全売上成長率):-3%~-1%(前回は0%~+2%。6%の不利な為替影響を含む)

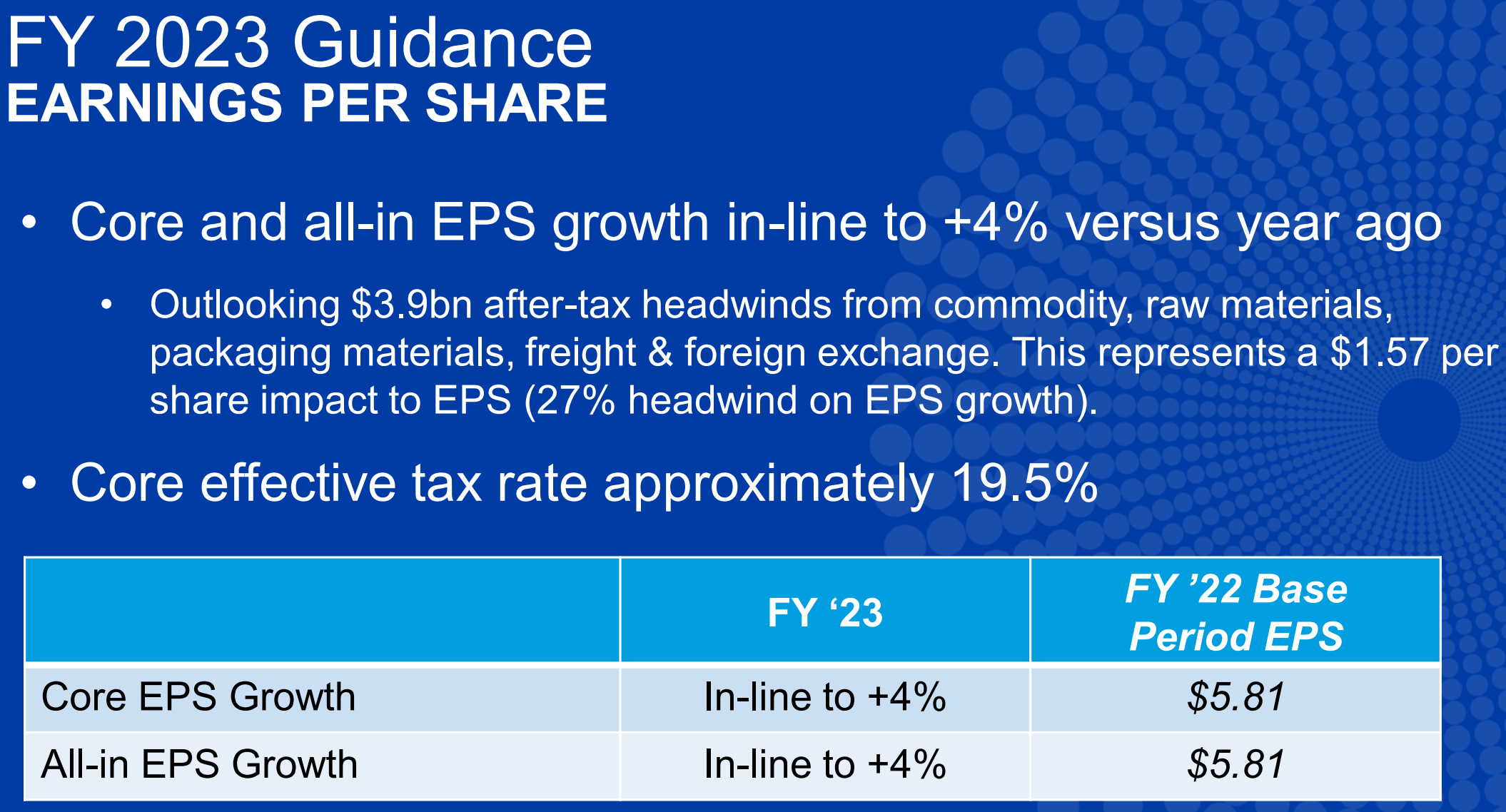

【一株当たり利益(EPS)】

- Core EPS Growth(中核事業EPS成長率):前年と変わらず~+4%(前回と変わらず)

- All-in EPS Growth(全EPS成長率):前年と変わらず~+4%(前回と変わらず)

コモディティ、原材料、包装材料、輸送そして外国為替から税引後39億ドル(前回は33億ドル)の悪影響が想定され、それらによりEPSに対して1株あたり1.57ドル(前回は1.33ドル)の悪影響が想定される(EPSに対して27%(前回は23%)の悪影響)。

前回から上記の通り悪影響の想定幅が拡大しているが、今回は年間見通し変更なし。

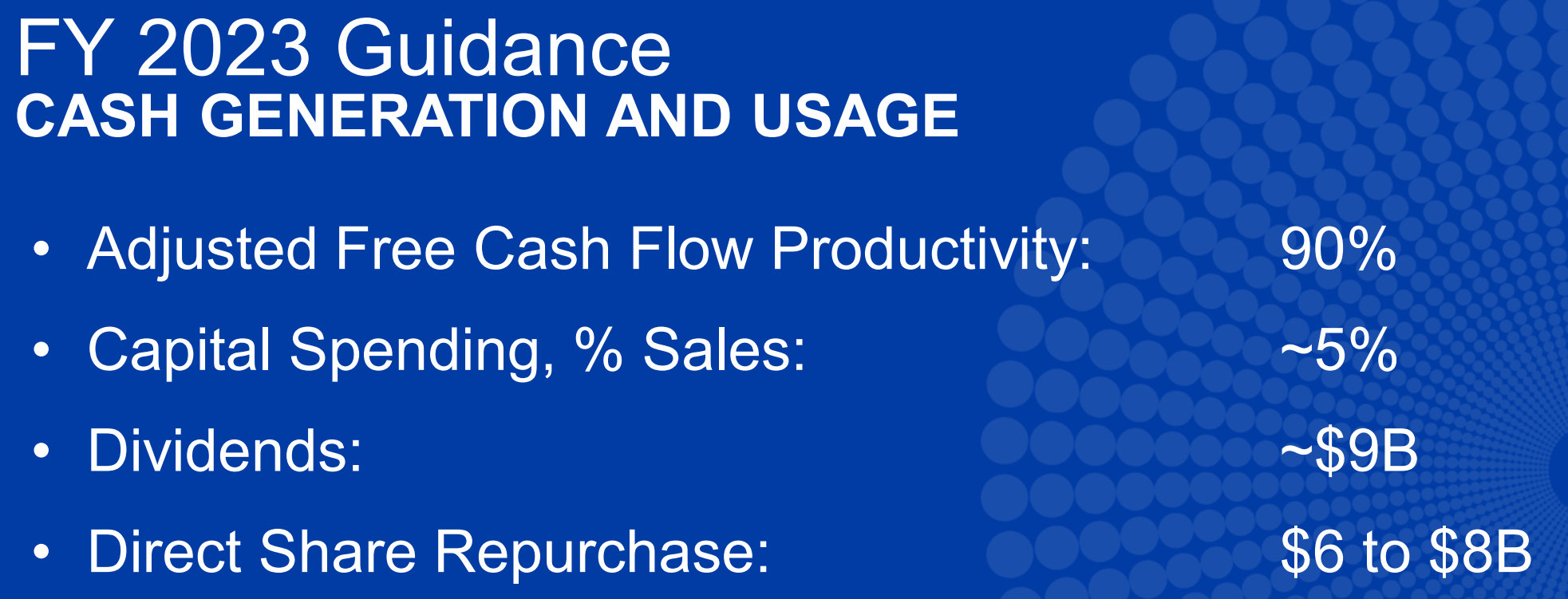

【現金(Cash)関連】

- Adjusted Free Cash Flow Productivity(調整後FCF生産性):90%

- Capital Spending, % Sales(設備投資、売上に対する割合):~5%

- Dividends(配当):90億ドル

- Direct Share Repurchase(直接自社株買い戻し):60億ドル~80億ドル

いずれも前回と変わらず。

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2023年第1四半期の総売上高(Net Sales)は206億1200万ドル、市場予想の202億8000万ドルを上回っている

- 2023年第1四半期のNon-GAAPベースの希薄化後一株当たり利益(Net EPS Diluted)は1.57ドル、市場予想の1.54ドルを上回っている

となっている。

まとめ

上記の様な決算結果を受けてP&G株は

0.93%の上昇。同日の米国市場は

いずれも前日比マイナスで終えていることを考えると、市場予想を上回ったこともありP&Gの決算結果は悪くなかったと言えるだろう。

とはいえ個人的には通年の見通しでAll-in Sales Growth(全売上成長率)を下方修正したり、EPS成長率は前回と変わらないが見込まれる悪影響要因が拡大されていたりと今後に不安を感じる内容だった。

ただP&Gは自分が所有している多くの米国企業株とはやや異なり、海外での売上比率が米国内より多いので為替の影響が出やすくなっており、下方修正したAll-in Sales Growth(全売上成長率)も今回の為替の影響を除くとほぼ変わらずとなる。

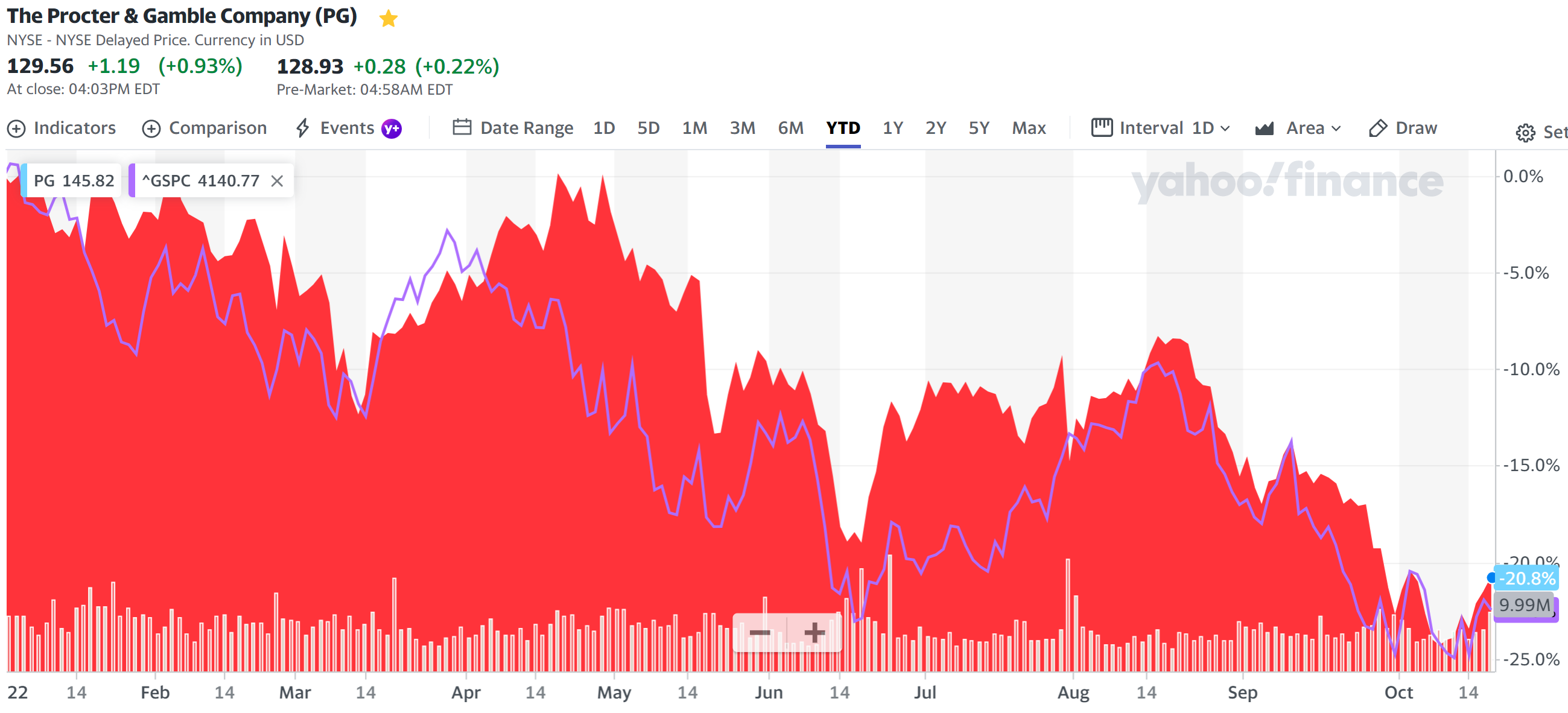

年初来のPG株と市場(S&P 500)の推移を見てみると

P&Gが20.8%減、S&P 500が22.47%減とほぼ変わらず。概ね市場の動きと大きな乖離のない動きとなっている。

前回の決算時に6%下落していたのでやや不安だったのだが、今回は市場の下落にも関わらずそこそこ上昇したので一安心。ただ今後の業績は為替の影響が大きそうなのでまだまだ不安定な動きが続きそうな気がする。