はじめに

先日2021年8月4日には自分の所有しているクラフト・ハインツ(KHC)の2021年第2四半期決算発表があった。

決算発表後の株価については、既に自分が所有している同じセクター/インダストリー(Consumer Defensive/Packaged Foods)ケロッグ(K)の決算発表まとめで触れたのだが大きく下落していたので、決算内容が気になるところ。

以下にその決算内容を確認し整理しておく。

クラフト・ハインツ2021年第2四半期決算概要

以下はクラフト・ハインツの企業サイトより引用・抜粋。

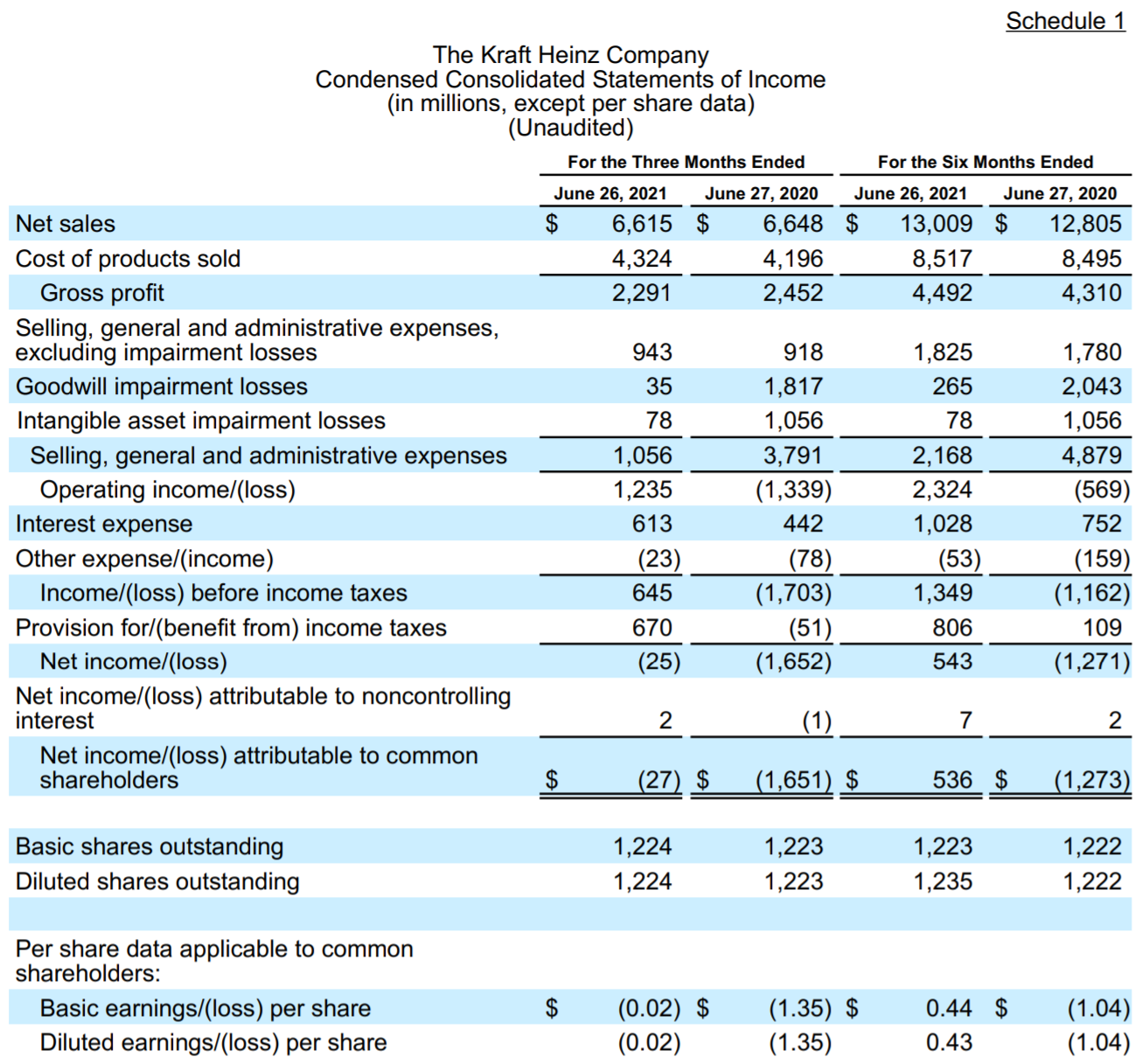

- 2021年第2四半期の売上高(Net Sales)は66億1500万ドル、前年同期は66億4800万ドルで前年同期比0.5%減

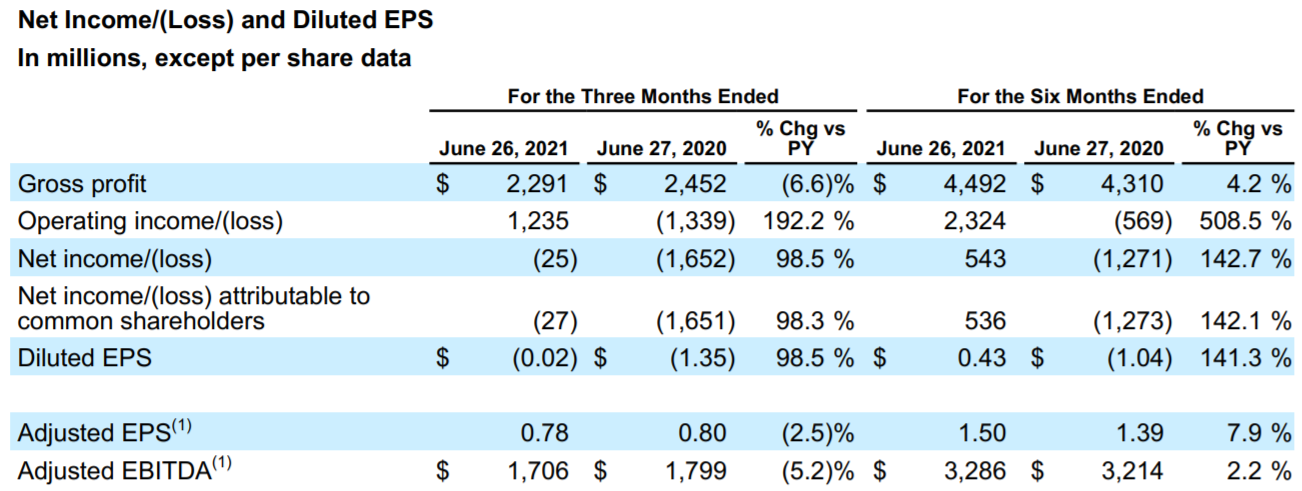

- 2021年第2四半期の同社帰属の純利益(Net income/(loss) attributable to common shareholders)はマイナス2700万ドル、前年同期はマイナス16億5200万ドルで前年同期比98.3%の改善

- 2021年第2四半期の希薄化後一株あたり利益(Diluted earnings/(loss)per share)は0.02ドルの損失、前年同期は1.35ドルの損失で前年同期比98.5%の改善

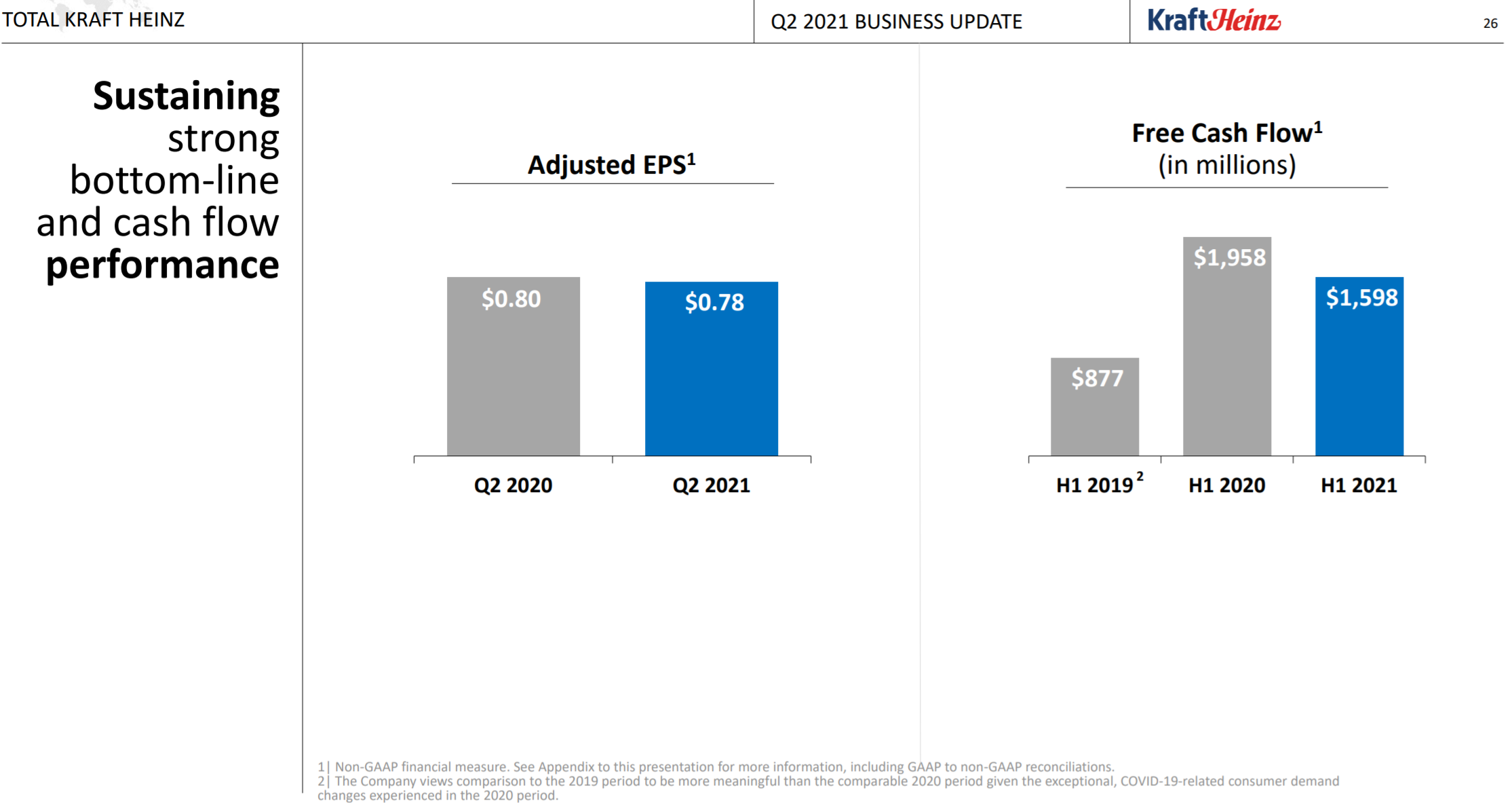

- 2021年第2四半期の一時項目を除く調整後一株あたり利益(Adjusted EPS)は0.78ドル、前年同期は0.80ドルで前年同期比2.5%減

2021年第2四半期のハイライトは以下の通り。

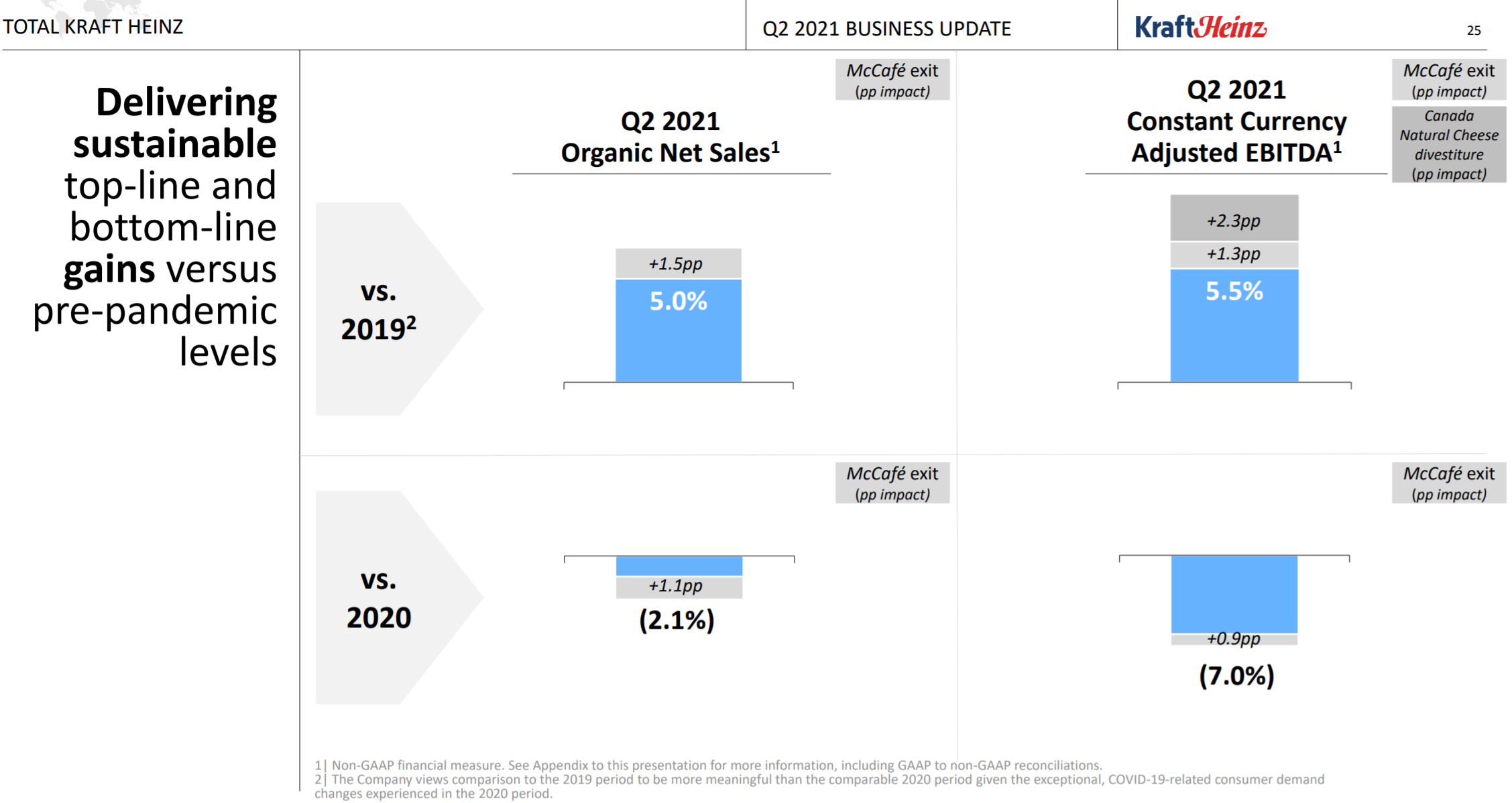

昨年下期に撤退したMcCaféのライセンス契約終了に伴う影響がグレーアウトされているが、やはりその影響は大きい。昨年の消費行動が特殊(extraordinary)であるとして2019年との比較をベースに資料を説明していた。

Adjusted EPS減少はコストインフレ、出荷の減少に拠るもので、フリーキャッシュフローの減少は前年に比べて設備投資費が大きかったことを理由として挙げている。

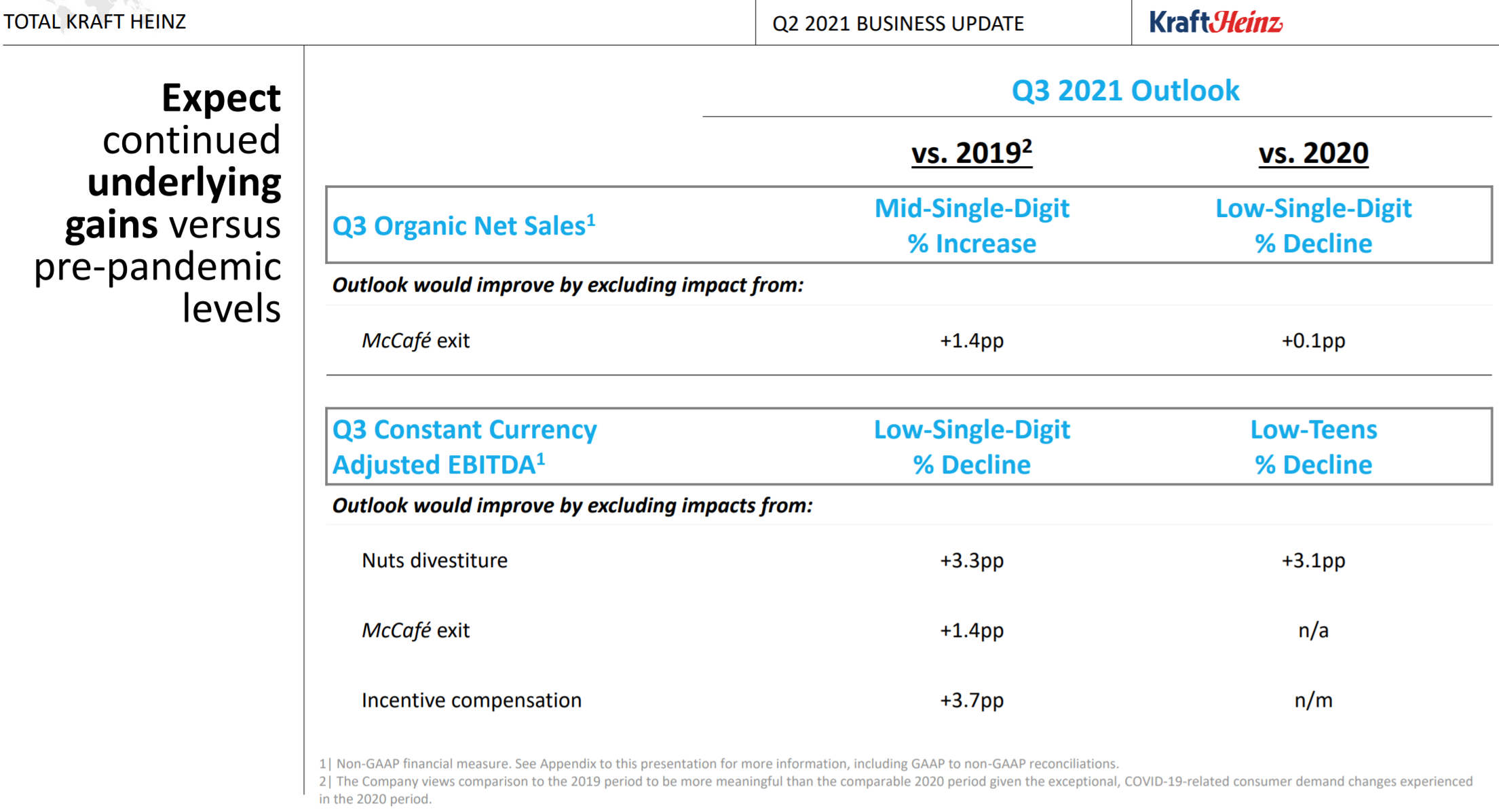

2021年第3四半期の見通しについては以下の通り。

目に付くのは恒常為替ベースでのAdjusted EBITDAがパンデミック前の2019年同期と比較しても一桁台前半のマイナス成長と見込んでいる点。説明にあるようにナッツ事業の売却、McCafé、インセンティブ報酬で合計8.4パーセンテージポイント(pp)が含まれている(パーセントではない)。

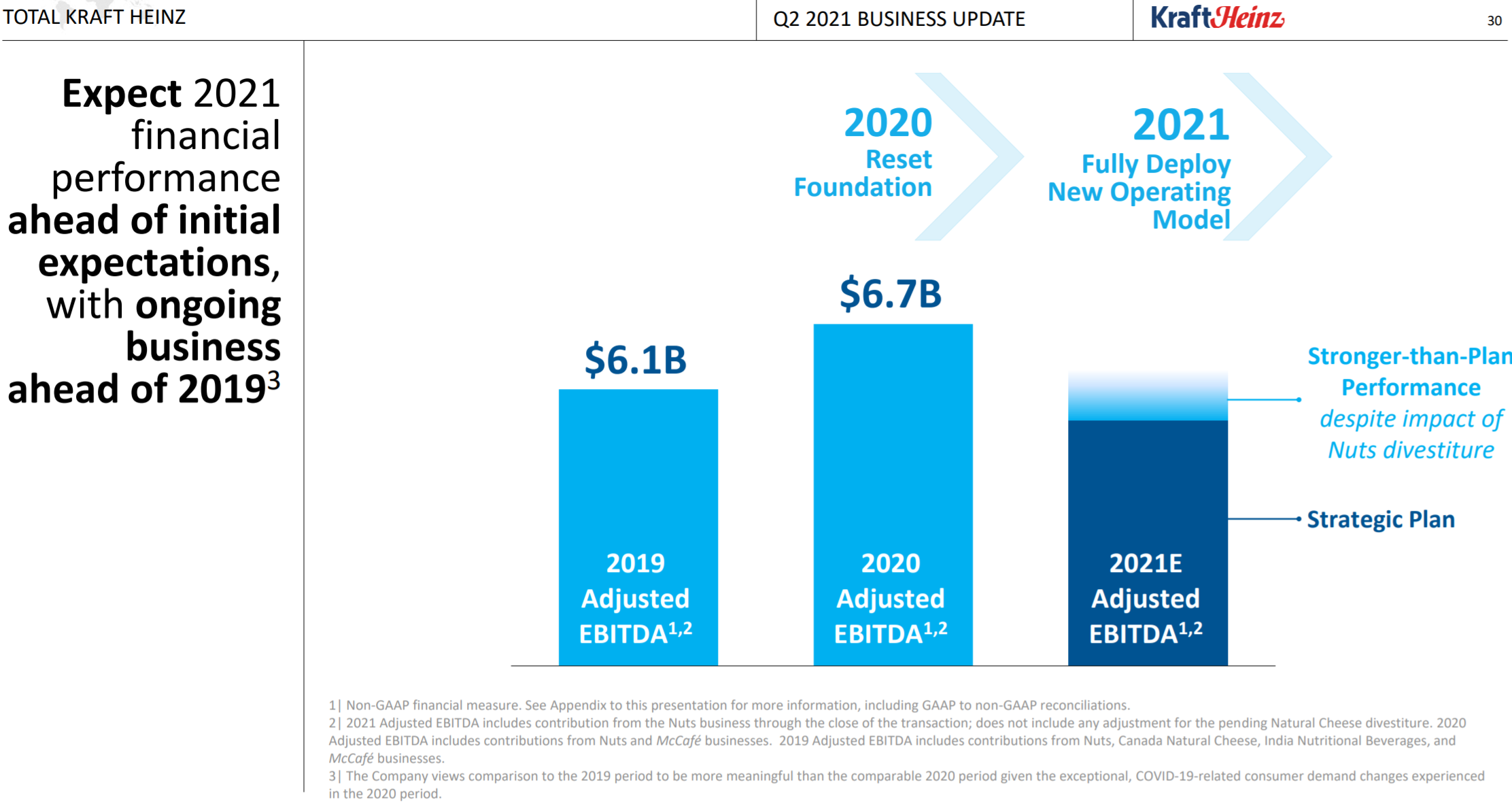

2021年の見通しについては以下の通り。

プレゼンテーションスライドの英語の表現は変わっているが、基本的には前四半期時と同じ。説明では

- For full year 2021, while we continue to expect results to be ahead of our original strategic plan, we now expect the Adjusted EBITDA we report for 2021 to be ahead of the $6.1 billion we reported in 2019.

2021年通年の見通しは当初の戦略計画を上回ると引き続き予想しており、現時点で2021年の調整後EBITDAは2019年の61億ドルを上回ると予想しています

としている。

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2021年第2四半期の売上高(Net Sales)は66億1500万ドル、市場予想の65億5000万ドルを上回っている

- 2021年第2四半期の一時項目を除く調整後一株あたり利益(Adjusted EPS)は0.78ドル、市場予想の0.72ドルを上回っている

となっている。

まとめ

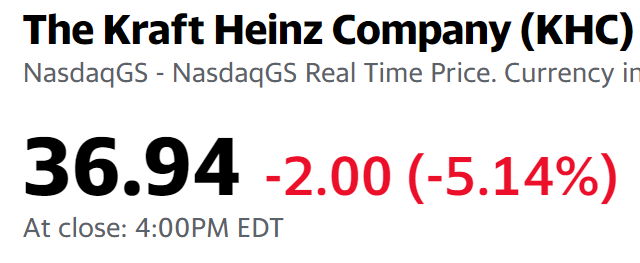

上記の様な決算内容を受けてクラフト・ハインツの株価は

5.14%の下落。同日のダウ工業平均が0.92%、S&P 500が0.46%それぞれ下落、NASDAQが0.13%上昇したのに比べるとかなり下落幅が大きくなっている。

同日のクラフト・ハインツの日中の株価は

開場直後から大きく下落しているので決算発表資料とアナリストとのカンファレンスコール(現地時間9時開始)がこの大きな下落の原因であることは間違いない。

ただ今まで書いていた決算結果では市場予想を上回っており見通しも変わっていないのに、これ程株価が下がるのはちょっと行き過ぎな気がする。

考えられる大幅下落の原因としては

- 市場予想は上回ったが売上、Adjusted EPS共に前年同期比マイナスとなった

- 2021年第3四半期の恒常為替ベースでのAdjusted EBITDA見通しが前年比10%台前半の減少、パンデミック前の2019年同期と比較しても一桁台前半のマイナス成長と見通している

- 決算資料中では明確に触れていないがアナリストとのカンファレンスコールで、短期的なマージンが低下することを示唆している

- our margin percentage to lower than the run rate levels in the short term

マージン率が短期的にはランレートレベルよりも低くなる - Now in the near term, the timing of cost inflation versus price realization may lead to some degree of margin pressure

現在、短期的にはコストインフレと価格設定のタイミングがある程度のマージン圧力につながる可能性がある

- our margin percentage to lower than the run rate levels in the short term

といった点だろうか。通期見通しは変更していないが、次四半期の利益が低下する可能性が嫌気された気がする。

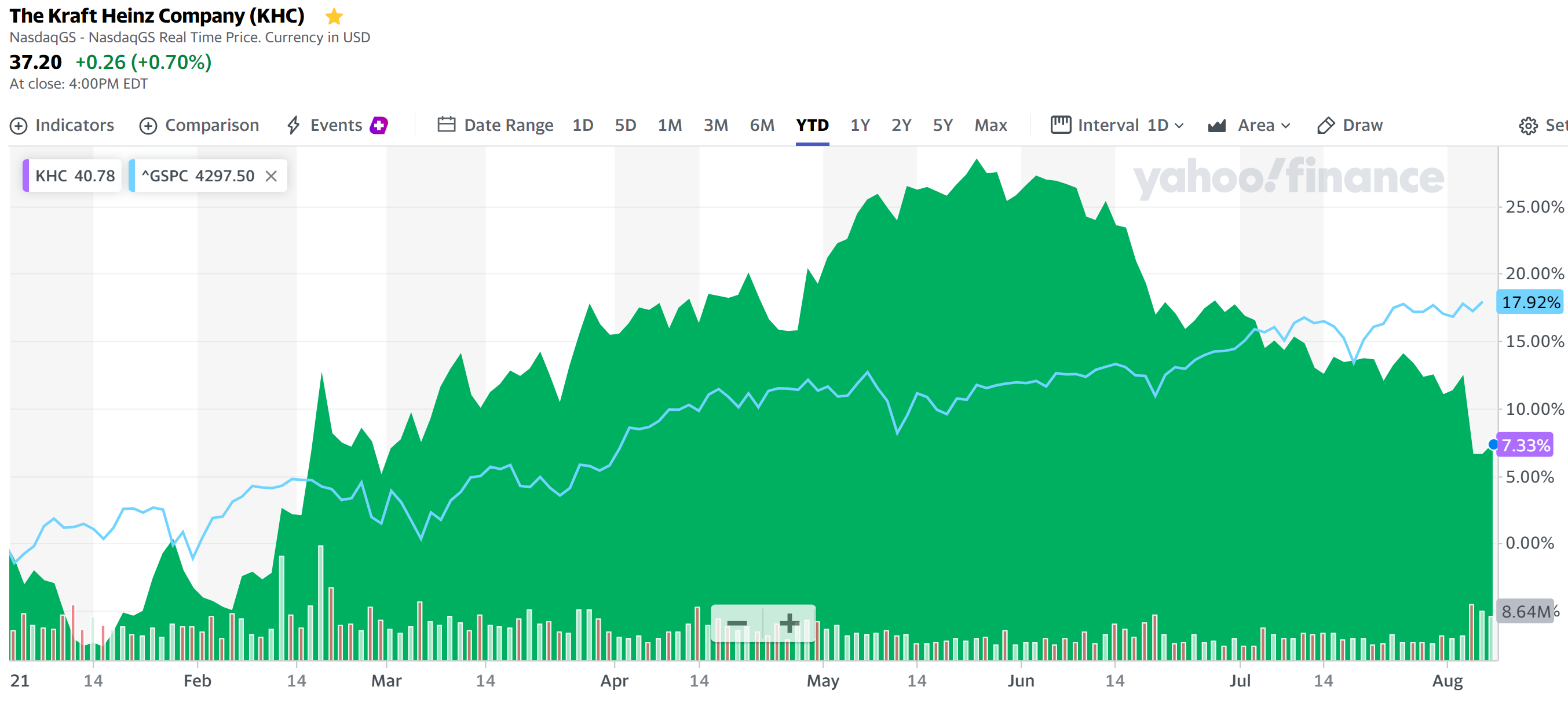

年初来で見ればまだプラスなのだが

6月からの下落傾向が続いているのが気に掛かる。この傾向が更に続くのか、それともどこかで落ち着きを見せるのかに注目しておきたい。