投資開始からの期間

2001年7月から数えて250ヶ月目(20年10ヶ月目)。

資産動向考察

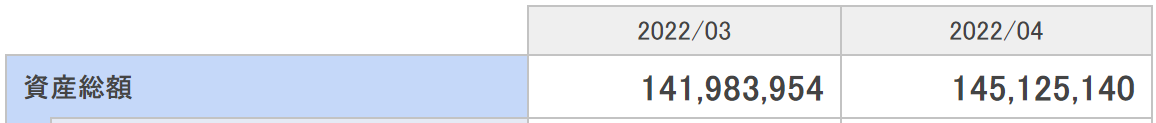

2022年4月末の円ベース資産は以下の通り。

2022年4月末の円ベース資産は前月末に比べて300万円以上増加。ただしこれは先月に続きドル高の恩恵を受けての円ベース資産増と思われるので、後で確認するドルベース資産がどうなっているかをよく確認しておきたい。

4月の市場推移

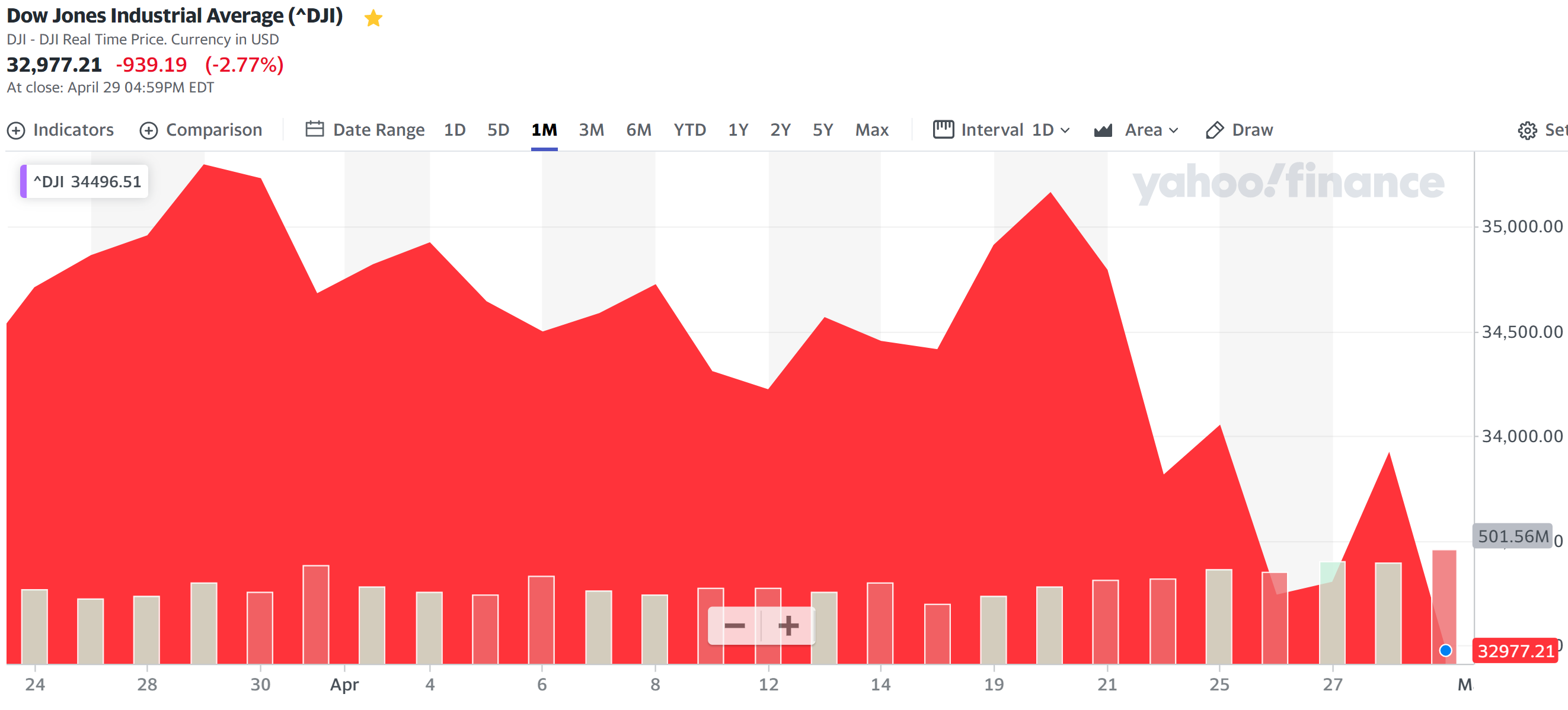

【ダウ工業平均】

2022年3月末終値:34,678.35

2022年4月末終値:32,977.21

2022年3月末/2022年4月末終値差異:4.91%下落

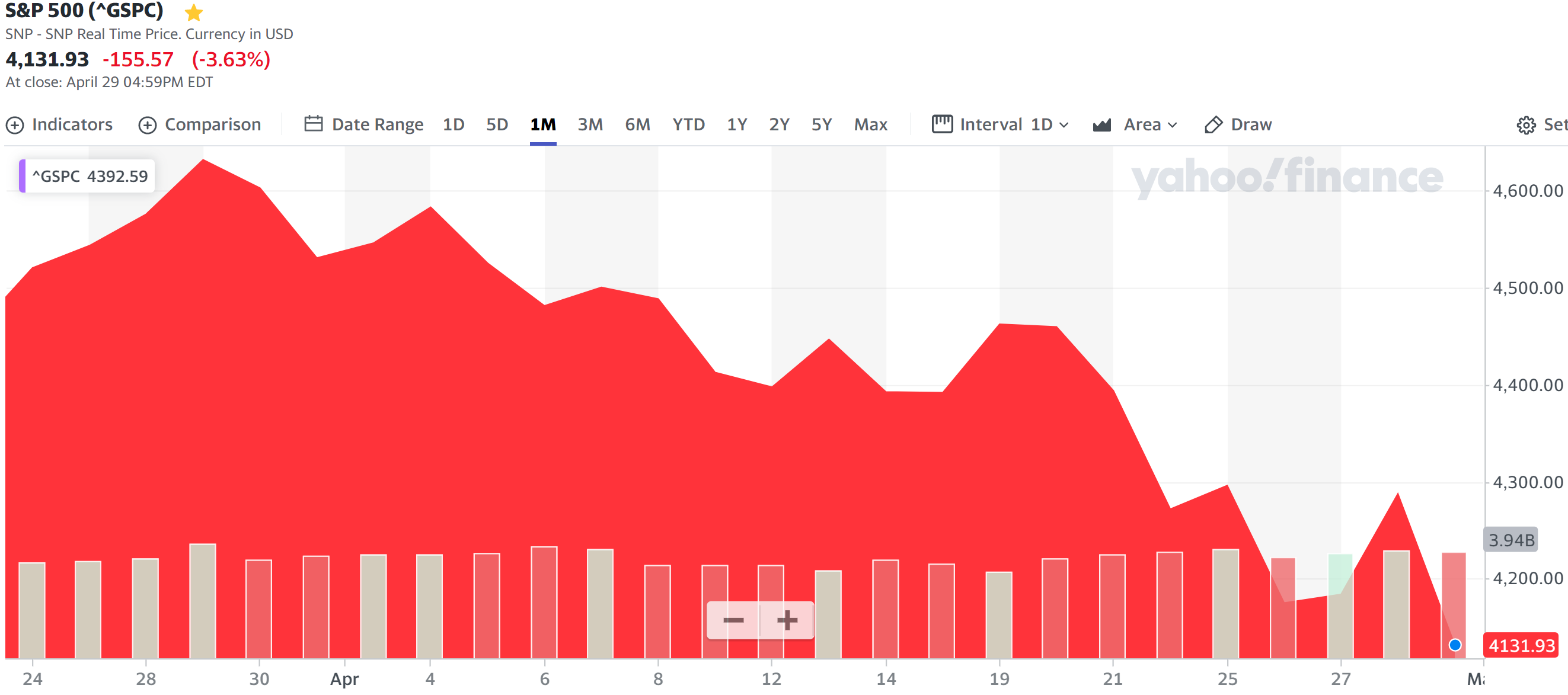

【S&P 500】

2022年3月末終値:4,530.41

2022年4月末終値:4,131.93

2022年3月末/2022年4月末終値差異:8.80%下落

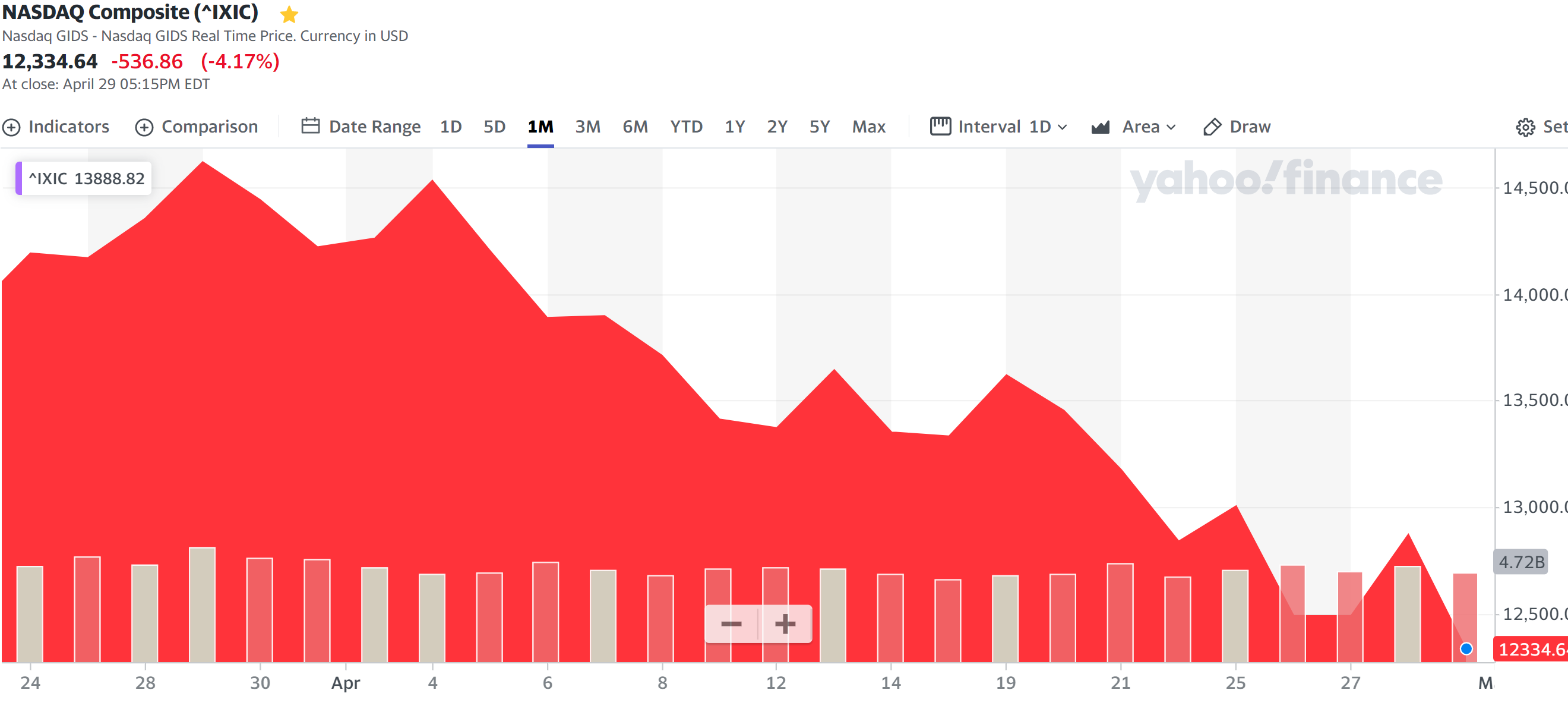

【NASDAQ】

2022年3月末終値:14,220.52

2022年4月末終値:12,334.64

2022年3月末/2022年4月末終値差異:13.26%下落

4月の米国市場は3市場ともに下落。ハイテク株の割合が多い順にNASDAQ、S&P 500、ダウ工業平均と下落率が高い印象。そして以下に述べる様に色々な出来事があったものの、基本的には右肩下がりの下落傾向であった。

4月にあった主な出来事

- 米連邦準備制度理事会(FRB)パウエル議長の0.5ポイント利上げの可能性示唆

4月21日、ワシントンで開かれた国際通貨基金(IMF)主催のパネル討論会で、パウエル議長は5月3、4日の連邦公開市場委員会(FOMC)会合に関連して「5月会合では0.5ポイントが選択肢に入るだろう」、「人材需要が過熱し持続不可能なほどだ」、「インフレ率を2%に戻すべく金融政策手段を活用することにわれわれは全力で取り組んでいる」などと発言。

そのため利上げによる米国経済や株価に与える悪影響についての懸念が高まり21日の市場下落に繋がったと思われる。翌22日が更に下落したのは0.5ポイントよりも更に大きな0.75ポイントの利上げ可能性が市場で取り沙汰されたためだろう。

実際これを書いている時点では5月3、4日のFOMC結果も判っているので簡単に書くと0.5ポイントの利上げだったこともあり4日は米国市場は大幅上昇したのだが、5日は米国の四半期(1~3月期)非農業部門労働生産性速報値が-7.5%と市場予想の-5.4%を下回り1947年第3四半期以来の下げ幅だったこともあり大幅下落している。

- 米企業の四半期決算発表が本格化

4月中旬から米企業の1~3月期決算発表が始まった。企業によってその内容・結果はまちまちだが、自分の所有銘柄で投資額の大きいものが総じて振るわなかった気がする。それでも上述の市場下落を考えると自分が覚悟していたよりはマシだったと思う。

- AT&T(T)がワーナーメディアを分離

3月末

に発表された通り、自分が所有しているAT&Tからワーナーメディアが分離され

AT&TとWBDのスピンオフに伴う取得価額再計算(2022/4)

結果としてAT&T株は7990株、ワーナーブラザース・ディスカバリー(WBD)株は1932株所有することになった。分離した結果4月末時点ではAT&T株は調整後の3月株価よりも上昇、WBD株は25%を超える大幅下落となっている。WBDの下落は

でまとめたネットフリックス決算が振るわなかった事で、ここ最近の市場下落傾向やストリーミングサービス全体の成長性に疑問符が付いたのが原因だろう。この流れは早々には変わらない気がしている。正直分離前はAT&T株が下がり、WBD株は上昇すると思っていたのだが。

- 続くドル高円安

前月3月も2月末のドル円為替レート1ドル=114.99円から3月末1ドル=121.66円と5.8%ドル高だったのだが、2022年4月は3月末1ドル=121.66円から4月末1ドル=129.83円と6.72%のドル高と更にドル高が進行した。1年前の2021年4月末は1ドル=109.27円だったので1年で約20円程ドル高になったことになる(割合では18.8%)。主な原因は日本のゼロ金利継続と米国の利上げ進行だろう。

円ベースの資産は増加するので見た目上は悪くないのだが、これ程ドル高になると自分の円ベース資産増よりも長い目で見た場合の日本経済や生活に与える影響が懸念されてくる。先月も書いたが為替は適度な水準を維持してくれるといいのだが。

- 自分の米国株資産が一時的に1億5000万円を突破

米国株個別投資で初めて円資産1.5億円突破(2022/4/20)

でまとめた様に4月19日米国市場閉場後の4月20日に初めて円ベースの資産で1.5億円を突破した。ただある程度予想していた通り先に書いた月末ベースでは1.5億円を維持できず。

何度か1.5億円到達後1.5億円割れを繰り返して徐々に安定して1.5億円台を維持できる様になるといいのだが。

- 中国でのCOVID-19拡大が続く

4月も中国でのCOVID-19拡大は続き上海でのロックダウンは1ヶ月あまり続いている。決算発表のあった自分の所有銘柄でも中国のCOVID-19をマイナス要因として挙げている企業がそれなりにあった。これを書いている5月初旬過ぎの時点では、5月になってから中国での新規感染者数は減少傾向にあるが、中国はゼロコロナを標榜しているのでロックダウン解除はまだ長引く可能性もある。

ポートフォリオ

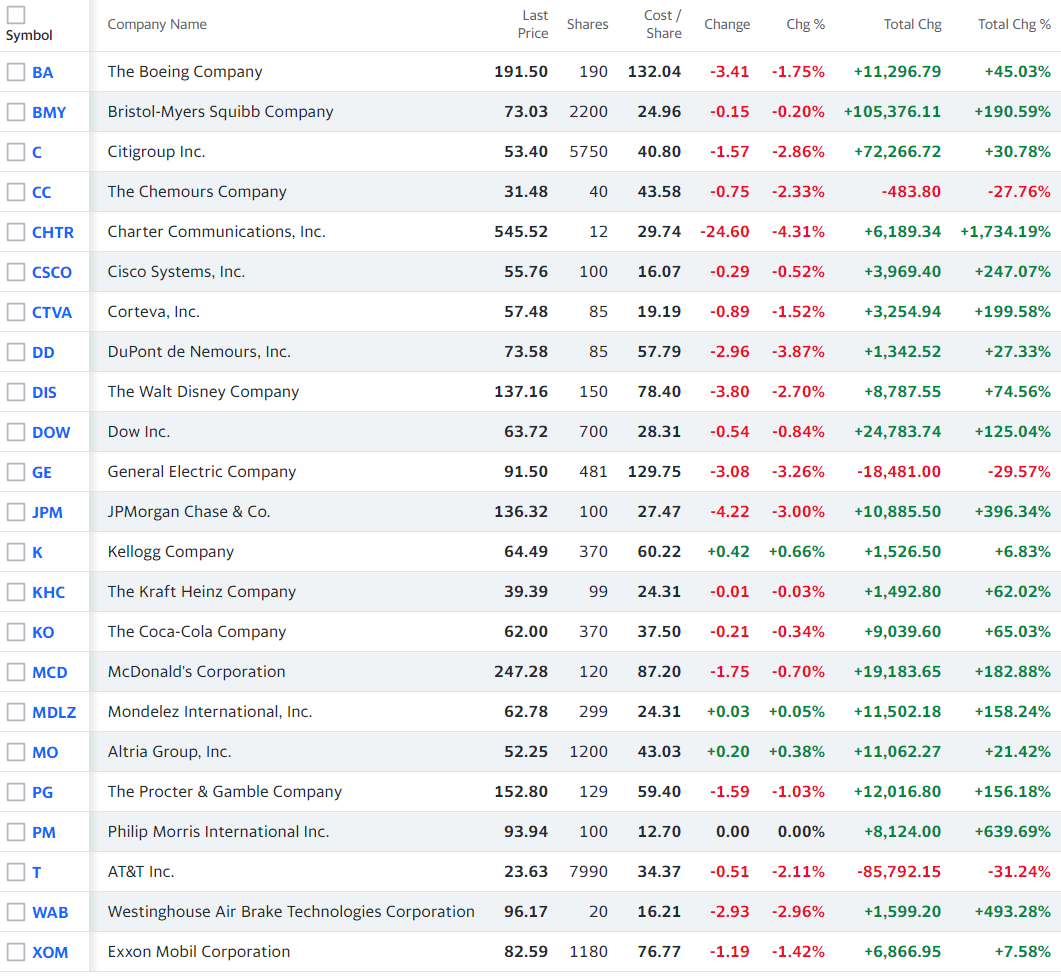

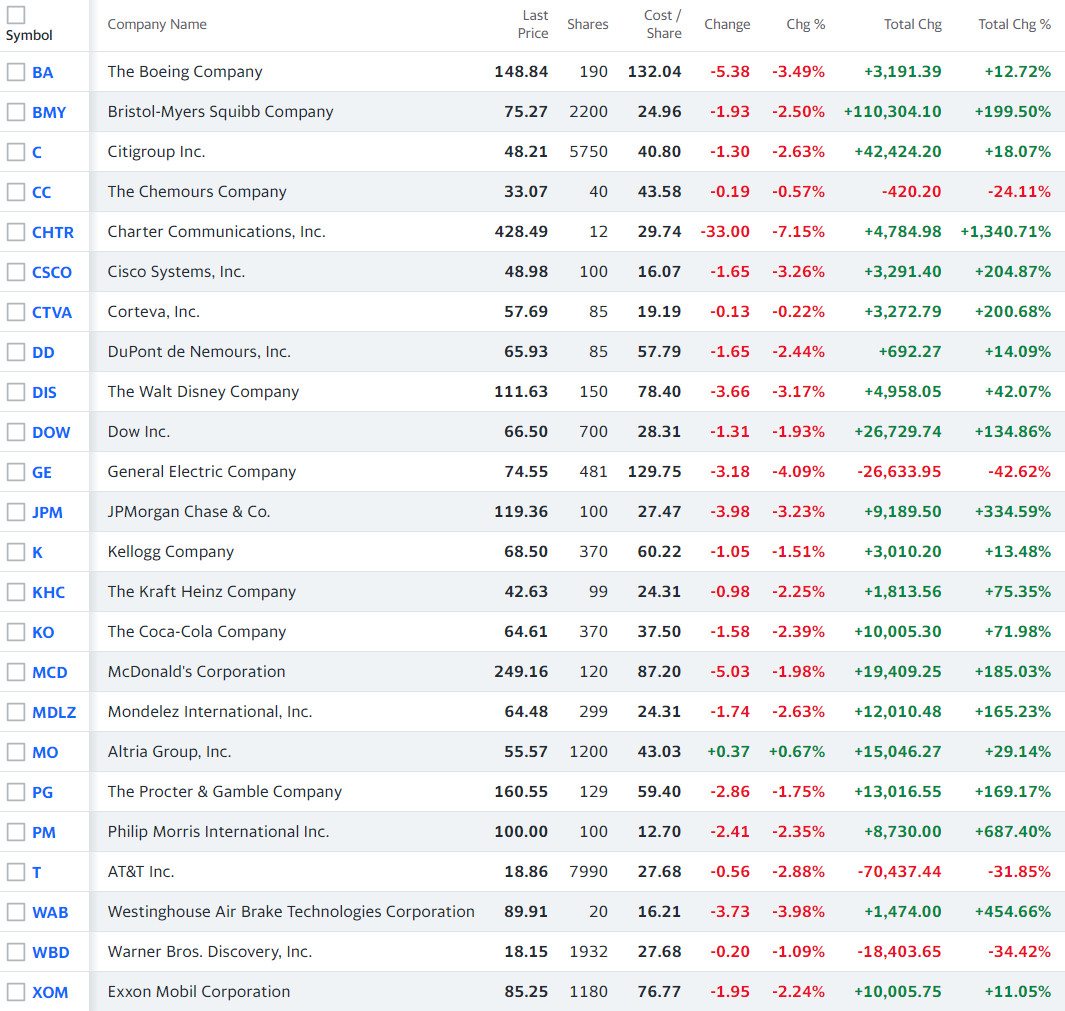

2022年3月末と2022年4月末の自分のポートフォリオは以下の通り。

既に述べた通り4月中にAT&Tからワーナーメディアが分離してディスカバリーとの新会社ワーナーブラザース・ディスカバリー(WBD)が設立されたため3月と4月ではWBD株1932株が追加されている。AT&Tは株数に変わりはないのだが取得単価が変わっている。

またAT&T及びワーナーブラザース・ディスカバリーの分離を調整した2022年3月末株価は

AT&T:17.85ドル

WBD:24.92ドル

となり、3月/4月の比較にはこの株価を使用する。

【2022年3月31日】

【2022年4月29日】

2022年4月に10%を超える上下動のあった銘柄は以下の8銘柄。

ボーイング(BA):22.3%マイナス

チャーター・コミュニケーションズ(CHTR):21.5%マイナス

シスコ・システムズ(CSCO):12.2%マイナス

デュポン・ドゥ・ヌムール(DD):10.4%マイナス

ウォルト・ディズニー(DIS):18.6%マイナス

ゼネラル・エレクトリック(GE):18.5%マイナス

JPモルガン・チェース(JPM):12.4%マイナス

ワーナーブラザース・ディスカバリー(WBD):27.2%マイナス

10%を超える上下動と言いながらも実際には全て下落したもの。20%以上の下落も3銘柄あり、10%の下落に至らないまでも自分の主力銘柄のシティグループ(C)は9.7%下落している。

所有24銘柄中上昇が14銘柄、下落が10銘柄で、ドルベースでの2022年4月の自分のポートフォリオは前月に比べて約4万ドルの減少、割合にすると約3.5%の下落という結果になっている。

自分で整理してみて思ったのは先に挙げた4月の市場の下落振りや10%を超える銘柄が8銘柄あったにもかかわらず、所有銘柄では上昇の方が多かった事は意外の感がある。日用品や食品関連の銘柄が総じて前月比でややプラスになったのに助けられたようだ。銘柄分散が功を奏したとも言える。

為替

先月終値:2022年3月31日1ドル=121.66円

今月終値:2022年4月29日1ドル=129.83円

2022年4月は前月に比べて1ドルあたり8.17円、割合で言うと6.72%と先月に続き大幅なドル高。

所感については上述しているのでここでは割愛するが、先月のまとめでは

「この為替水準が続くのかそれとも一過性のものなのか気になるところだが、ドル高要因が日米金利差に基づくところが大きいとするとしばらくこの水準が続きそうな気がする。」

と書いていたのがものの見事にハズレて更なるドル高が進んだことは明記しておく。やはり為替については特にセンスがないなあ。

まとめ

累計投資:80,000,000円(今月追加投入なし)

米国株:143,773,594円

外貨MMF:43,438円

USドル:770,515円

日本円:537,593円

資産:145,125,140円

累計損益(累計投資と資産より):65,125,140円/81.4%

累計引落額:5,500,000円(今月引落無し)

2022年4月の資産は円ベースでは前月比300万円強増、ドルベースでは4万ドル減と先月3月に続いてドル高の影響が顕著に表れる結果となった。ここ最近の市場の下落に比べて自分のドル資産減の割合が少ないのがまだ救いではあるが、市場との比較はあくまで目安であって自分の実際の円ベース資産はドル高で増えたが、ドルベースでは資産が減少しているという事を忘れないようにしたい。

5月に関しては、短期的なロシア/ウクライナの影響は決算発表を見る限りある程度業績や株価に織り込み済みに思えるが、米国のインフレ抑制策としての金利上昇に伴う経済の停滞可能性、サプライチェーンのハブである上海で続くロックダウンなどを考えると、基本的には下げ基調が続くのではないかと思う。どこかで下げ止まって欲しいところだが、明確なきっかけとなりそうなものが無いので期待しない方が良さそうだ。

そして流石に3、4月の様にドルベース資産の減少をドル高でカバーして自分の円ベース資産は増加ということにはならないだろう。パッとしない月になりそうだが、大幅減少は避けて欲しいものだ。