はじめに

2021年10月14日(木)には自分の所有銘柄であるAT&T(T)株の投資格付けアップデートがあった。

掲題にあるように自分が調べた限りでは以下でまとめたものに続き

AT&Tの投資格付けアップデートと年初来の株価(2021/10)

AT&Tの投資格付けアップデート10月2回目(2021/10)

10月で3回目の投資格付けアップデートとなった。

10月13日はJPモルガン・チェース(JPM)、14日はシティグループ(C)と自分の所有銘柄の決算発表がありその確認をしたため遅れてしまったが、AT&Tの新たな投資格付けアップデートについて確認しておくことにする。

2021年10月14日のKeybancのAT&T株投資格付けアップデート

投資格付け:UnderweightからSector Weightに上方修正

目標株価:無し

以下はKeyBanc Capital MarketsのアナリストBrandon Nispel氏の見解要旨。

- DirecTV事業の売却やWarnerMediaのスピンオフなどの戦略的変更は私たちの見解では前向きであり、私たちの懸念の一部であった組織構造の簡素化とレバレッジの削減につながるはず

- AT&Tのブロードバンドビジネスの競争力は現在誇張されているが(AT&T’s broadband business competitiveness is overstated currently)、同社の成長するファイバー投資はU-Verse / DSLの損失を相殺するのに役立つ可能性(help offset U-Verse/DSL losses)がある

- AT&T株はまだバリュートラップ(value trap)であり所有を推奨しない

- 2023年の純現金収支におけるAT&Tの目標である200億ドルは達成不可能(unachievable)であると考えられ、AT&Tは80億ドルを超える配当支払いをサポートできるはずだが純現金収支40~43%の配当比率目標を達成できない可能性が高い

まとめ

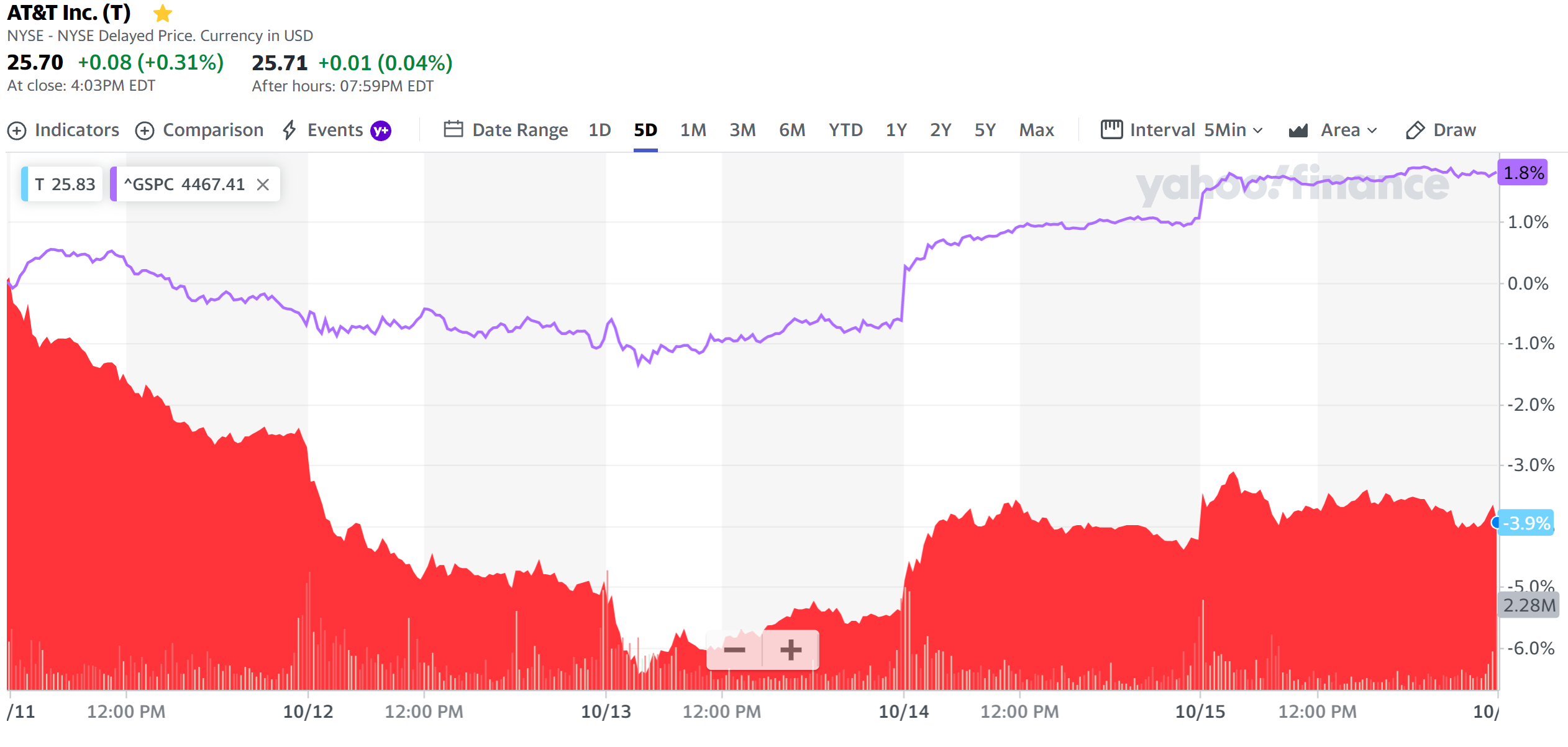

上記の投資格付けアップデートがあった10月14日のAT&T株は

1.26%の上昇。6営業日続いた続落が終わったものの同日はダウ工業平均が1.56%、S&P 500が1.71%、NASDAQが1.73%いずれも上昇しておりそれらに比べると見劣りがする上昇幅。過去5日間の株価の推移でも14、15日上昇したとはいえ僅か。

まあ上記の様にアナリストが投資格付けを上方修正したとはいえ、その内容を見ると実際にはネガティブな見解がほとんどでAT&T株の所有も推奨していない。ここ最近のAT&Tの株価があまりに下がったので投資格付けのみ上方修正したように思える。これはMoffettNathansonのアナリストCraig Moffett氏が投資格付け/目標株価を上方修正したのに、その内容はネガティブなものが多かったことと似ている気がする。

また今回のBrandon Nispel氏もCraig Moffett氏と同様にスピンオフ後の年間フリーキャッシュフローが200億ドルになるというAT&T経営陣のガイダンスに懐疑的な見方をしているのが特に気に掛かる。配当の原資となるフリーキャッシュフローが想定より悪いとなると、2021年5月のワーナーメディア分離発表時にその内容を元に以下で想定した

AT&Tがメディア事業スピンオフ(実質配当減か)(2021/5)

分離後の配当が見込みより少なくなる可能性が出てくる。

AT&Tの株価が低迷しているのは配当金生活をしている自分にとっては有難くは無いが許容範囲ではあるのだが、ただでさえ現在の配当から4割超減となるスピンオフ後の配当が更に減る可能性があるのは厳しい。

10月21日(木)に発表されるAT&Tの四半期決算、そしてアナリストとのカンファレンスコールとの質疑で最近の投資格付けアップデートで指摘された事柄がある程度明らかになることを期待したい。明らかになれば自分の対応策も考えられるのだが、その材料となる情報が無いことにはどうしようもないからなあ。