はじめに

昨日2021年7月13日には、自分の所有株であるJPモルガン・チェース(JPM)がいつもの様に本格化する米国企業四半期決算のスタートを切って発表を行った。

先月には四半期決算の取引収益が前年比に比べて落ち込むことを示唆していたが、実際にはどのような結果となったのかを以下に確認しておく。

JPモルガン2021年第2四半期決算発表まとめ

以下の内容はJPモルガン・チェースの企業サイトから引用・抜粋。

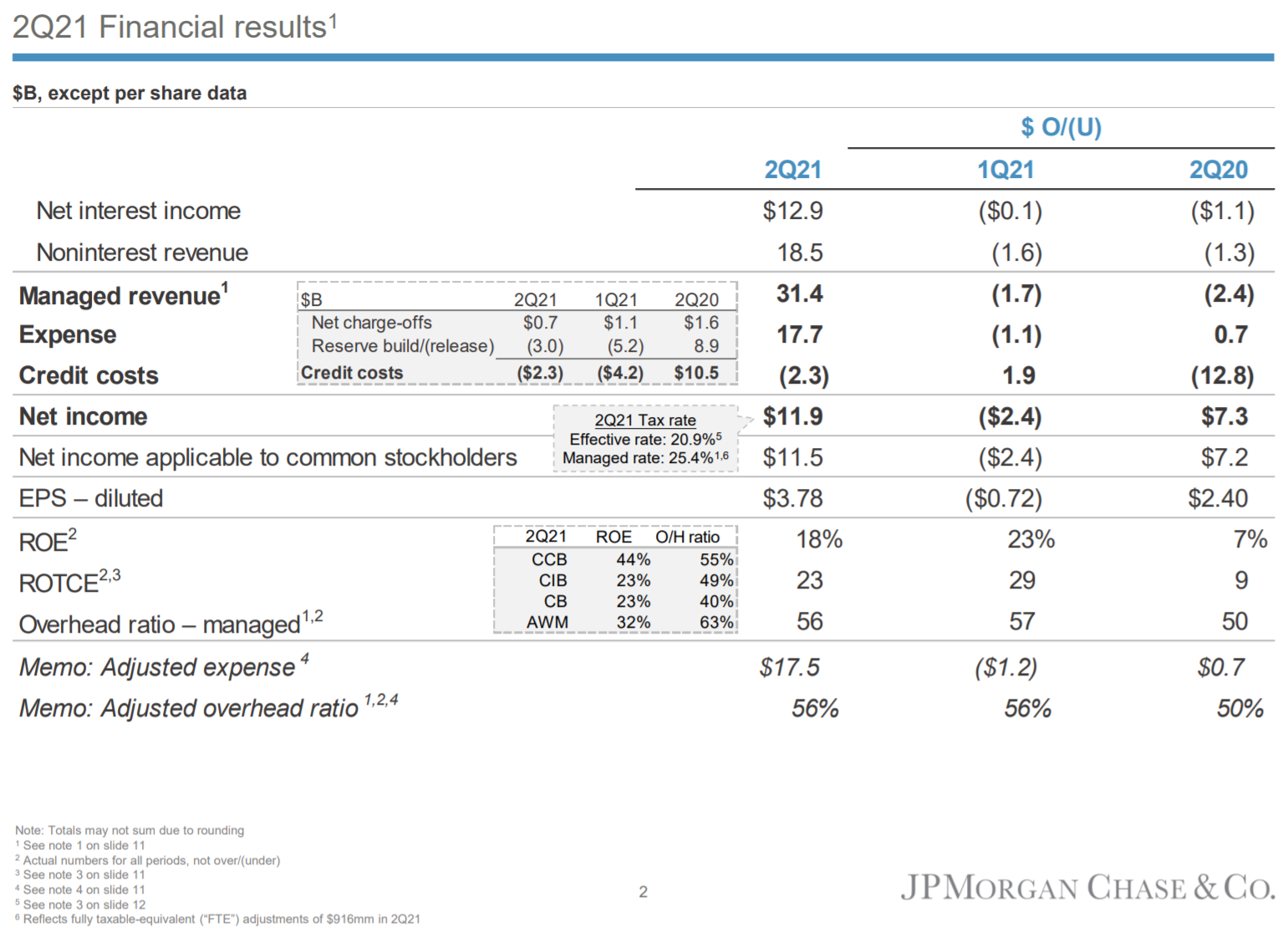

- 総収入(Managed Revenue)は313億9500万ドルで、前四半期比5%減、前年同期比7%減

- 純利益(Net income)は119億4800万ドルで、前四半期比16%減、前年同期比155%増

- 希薄化後1株あたり純利益(EPS – diluted)は3.78ドルで前四半期より16%減、前年同期比174%増

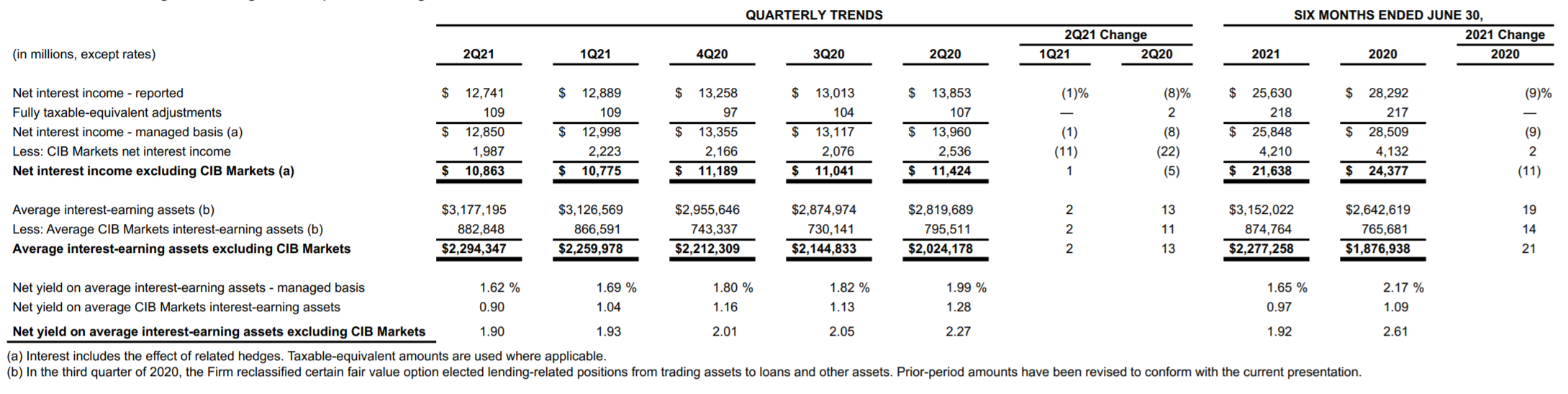

- 純金利マージン(調達金利と貸付金利の差)は1.62%で前四半期の1.69%から低下

上記Financial Resultsは今四半期も貸し倒れ引当金繰入額(Reserve Build/(release))を30億ドル差し戻した結果が反映されている。これにより希薄化後1株あたり純利益(EPS)は0.75ドル増加したことになる。

その他JPモルガン決算関連

先月に言及していた取引収益が前年比に比べて落ち込むことは、実際にCORPORATE & INVESTMENT BANK (CIB) のMarkets revenueが発表で「Markets revenue was $6.8 billion, down 30%」と記述されており想定通り。内訳では債券取引(Fixed Income Markets)が前年比44%減で株式取引(Equity Markets)が前年比13%増。

また2021年第2四半期に59億ドルの自社株買い戻しを実施したとしている。

2021年通期見通し

2021年通期見通しについては以下の通り。

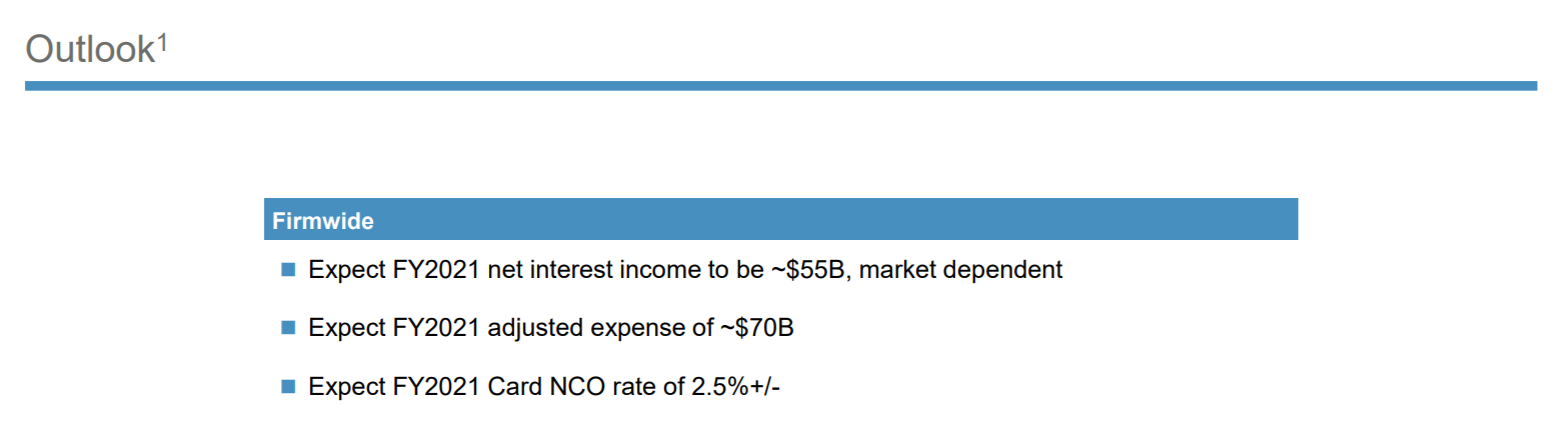

前四半期は

だったので、

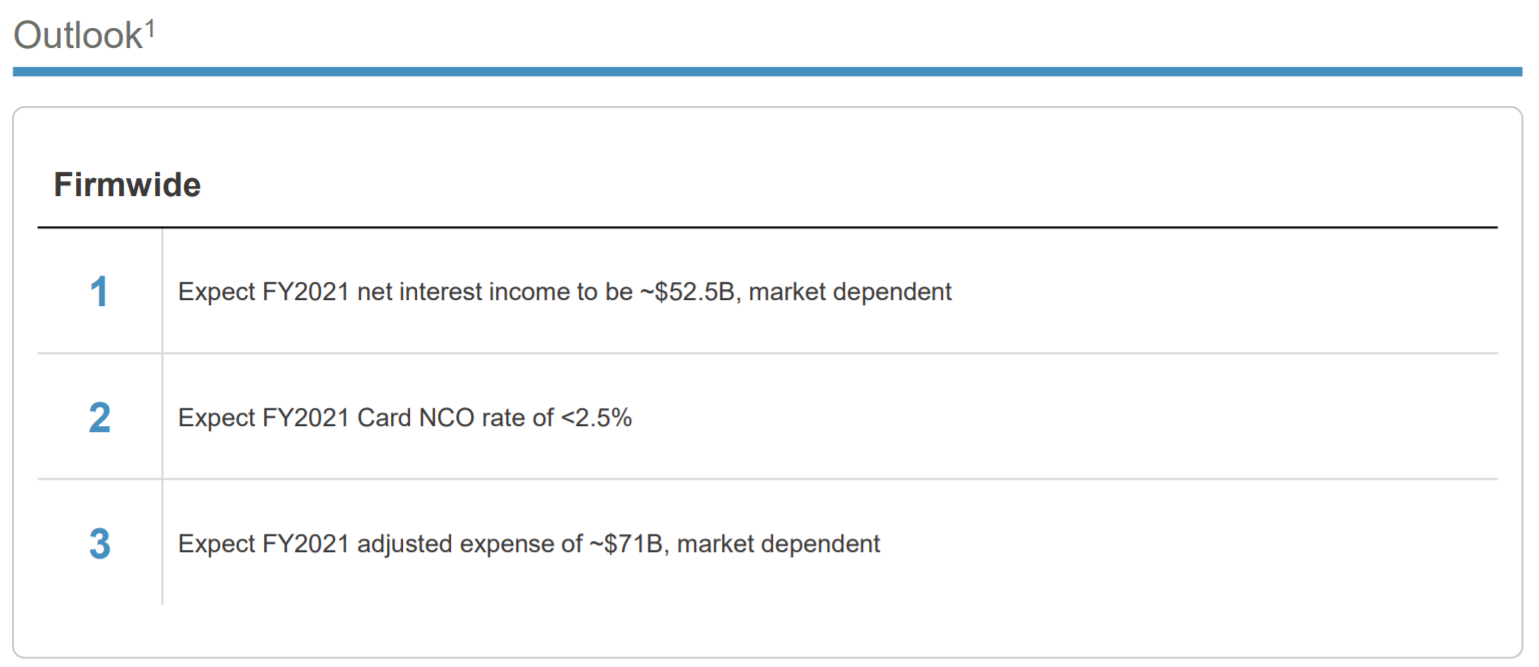

- 純金利収入(net interest income)が$55.5Bから$52.5Bへと下方修正

- 調整後費用(adjusted expense)が~$70Bから~$70Bへとやや増加

といった具合に微妙に下方修正している。

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2021年第2四半期の総収入(Managed Revenue)は313億9500万ドル、市場予想の300億ドルを上回っている

- 2021年第2四半期の希薄化後1株あたり純利益(EPS)は3.78ドル、リフィニティブの市場予想3.21ドルを上回っている。貸倒引当金の差し戻し0.75ドルを差し引くと市場予想を下回る

となっている。

まとめ

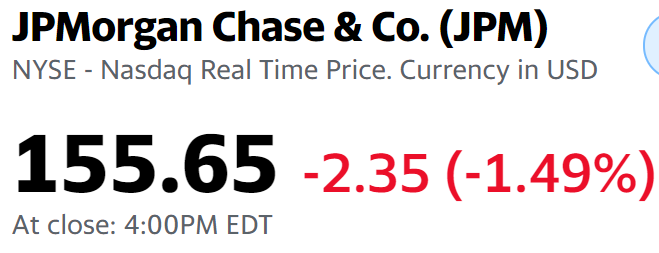

上記の決算内容を受けて昨日のJPモルガンの株価は

1.49%の下落。同日のダウ工業平均が0.31%、S&P 500が0.35%、NASDAQが0.38%いずれも下落だったものの見劣りのする結果となっている。

一概に下落の要因をあげるのは難しいが、強いて言えば

- 希薄化後1株あたり純利益(EPS)は3.78ドルと市場予想を上回ったものの、貸倒引当金の差し戻しを考慮しないと市場予想を下回っている

- 2021年の通期予想を微妙に下方修正している

2点が個人的にはマイナスの要因となったと思われる。ちなみに銀行株に影響を与える10年債と2年債の金利差も確認してみたが、前日より0.01金利差が拡大していたのでこれはJPMの株価に影響を与えなかっただろう。もしかすると同日発表された6月の消費者物価指数(CPI/CPIコア指数)がいずれも前月比、前年比で上昇し、かつ市場予想を上回っていたことがインフレを想起させて銀行株の下落につながった可能性はある。

通年見通しを下方修正していることや昨今の米国債の長短金利差縮小、インフレ懸念を考えると、銀行株の中では比較的堅調なJPモルガンでも、短期的には株価の上昇はあまり見込めず、不安定な動きが続くのではないかと思われる。

とりあえずは想定していたよりも下落幅が少なかった事を喜ぶべきだろう。