投資開始からの期間

2001年7月から数えて275ヶ月目(22年11ヶ月目)。

資産動向考察

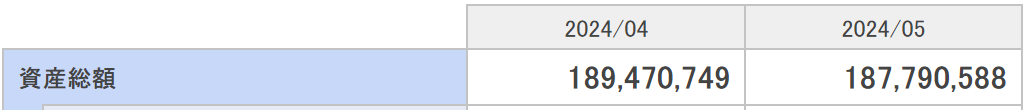

2024年5月末の円ベース資産は以下の通り。

2024年5月末の円ベース資産は前月末に比べて約170万円の減少(約0.9%)。ただし5月31日の米国市場が上昇しており、これは日本時間6月1日になるため上記円ベースの資産総額の〆タイミングにより反映されていない点には注意。

2024年5月の市場推移

【ダウ工業平均】

2024年4月末終値:37,815.92

2024年5月末終値:38,686.32

2024年4月末/5月末終値差異:2.30%上昇

【S&P 500】

2024年4月末終値:5,035.69

2024年5月末終値:5,277.51

2024年4月末/5月末終値差異:4.80%上昇

【NASDAQ】

2024年4月末終値:15,657.82

2024年5月末終値:16,735.02

2024年4月末/5月末終値差異:6.88%上昇

2024年5月の米国株式市場はダウ工業平均が2.30%、S&P 500が4.80%、NASDAQ総合が6.88%いずれも上昇。先月2024年4月は2023年11月から5ヶ月連続して上昇していた市場が下落となったのだが、幸いにもその流れが続くことは無かった。

5月にあった主な出来事

- 米国企業の主に1~3月期の四半期決算がほぼ終了

5月末時点でS&P 500構成銘柄中489銘柄が四半期決算を発表しており、LSEGによると売上高がアナリスト予想を上回った企業の割合は61.1%、利益がアナリスト予想を上回った企業の割合は78.3%となった。

4月時点でもアナリスト予想を上回る企業の割合はさほど変わっていないにもかかわらず米国株式市場が月間で下落したことを考えると、アナリスト予想を上回った企業が多かったことが5月の米国株式市場に特に顕著な影響を及ぼしたとは思われない。ただし、アナリスト予想を下回る企業が多かった場合には、株式市場は少なくとも上に挙げたほどの上昇にはならなかっただろう。

2024年4月30日(火)、5月1日(水)に2024年3回目のFOMCが開催されたが、当日の株式市場は結果やパウエル議長の会見で上昇したものの結果的には前日と変わらずで終えている。インフレの進展が見られていないとする一方で利上げとなる可能性は低いとしており、今後のFRBの方向性が見えにくかったことが原因だろう。相変わらずFRBは経済指標を都度判断していく姿勢を示しており、経済指標による市場の動きには注意が必要な状況が続いている。

上記FOMC後、5月前半のその他経済指標(ISMや雇用統計)は軒並み経済の減速を示唆しており、利下げ期待が高まり米国市場は前述の様に軒並み上昇していた。そんな状況の中米消費者物価指数(CPI)結果が注目されていたのだが、これもインフレ鈍化傾向を示して利下げ期待を強める結果となった。

しかし5月後半はPMIが市場予想を上回り2022年4月以来の高水準となったこともあって、好決算が多かったハイテク銘柄は持ちこたえたもののそれ以外は下落基調となり、5月の米国株式市場は前半と後半で傾向が別れる結果となった。まだまだ先行きが不透明な状況が続きそうだ。

ポートフォリオ

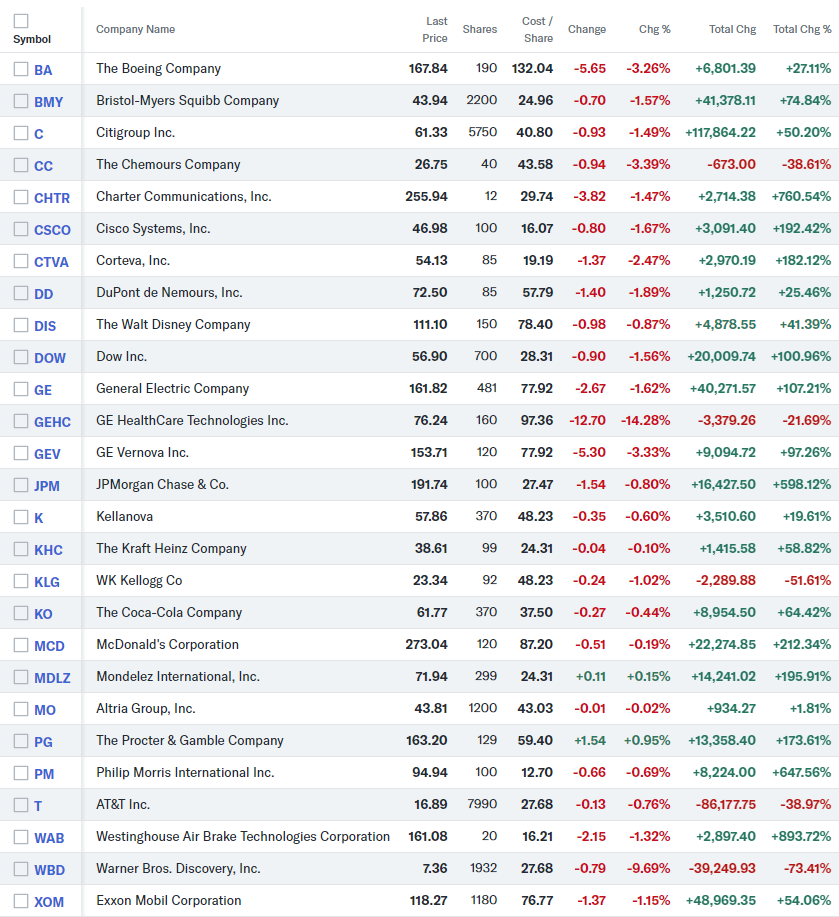

2024年4月末と5月末の自分の米国株ポートフォリオは以下の通り。

【2024年4月30日】

【2024年5月31日】

2024年5月に10%を超える上下動のあった銘柄は以下の5銘柄。

チャーター・コミュニケーションズ(CHTR):12.2%上昇

デュポン・ドゥ・ヌムール(DD):13.3%上昇

GEベルノバ(GEV):14.4%上昇

WKケロッグ(KLG):18.6%下落

ワーナーブラザース・ディスカバリー(WBD):12.0%上昇

チャーター、WKケロッグ、ワーナーブラザースの3銘柄は前月4月も10%以上の上下動があったが、いずれも前月とは逆の動きとなっており方向感が定まっていない。

デュポンは同月の決算、GEベルノバは再生エネルギーへの注目から大きく上昇となっている。

所有27銘柄中上昇が18銘柄、下落が9銘柄と上昇が多くなっており、ポートフォリオ全体では前月比約2万ドル、割合にすると1.8%の増加となっている。

冒頭に挙げた様に円ベースでは楽天証券の〆タイミングにより資産減少となったが、米国株ポートフォリオ自体は5月31日の上昇もあって前月比プラスで終えている。

為替

先月終値:2024年4月30日 1ドル=157.80円

今月終値:2024年5月31日 1ドル=157.31円

2024年5月末のドル円為替レートは前月に比べて1ドルあたり0.51円、割合で言うと0.32%のドル安。2024年に入ってから予想外にドル高が4ヶ月続いたが、5月は一応ドル安に。とはいえその幅は小さく、ほぼ前月と同程度のドル高水準を維持している

それでも個人的にはまだ2024年中に大きくドル安となると思っており、急激ではなく緩やかなドル安となってくれることを願っている。

まとめ

累計投資:80,000,000円(今月追加投入なし)

米国株:182,810,043円

外貨MMF:55,875円

USドル:2,275,844円

日本円:2,648,826円

資産:187,790,588円

累計損益(累計投資と資産より):107,790,588円/134.7%

累計引落額:11,500,000円(今月は無し)

2024年5月はタイミングにより円ベースでは0.9%減少、米国株資産は1.8%の増加となっている。更に円ベース資産には5月の受取配当約90万円が含まれているため、全体的にどう判断していいのか悩ましい月となった。月の前半と後半で米国市場の傾向も変わり、それも2024年5月をどう見るかを難しくしている。

米国の経済指標によって市場が変動する傾向は6月も続きそうで、5月と同様に落ち着かない日々が続きそうな気がする。また6月後半には例年通りに米銀のストレステスト結果が公表されるが、自分のポートフォリオで所有割合の大きいシティグループには何とか穏当な結果を出して欲しいところだが、どうなることだろうか。