はじめに

米国時間2023年6月13日(火)に2023年5月の米消費者物価指数(CPI:Consumer Price Index)が米労働統計局から発表された。

前回のCPIは市場予想とほぼ同程度で米国市場はさほど変わらなかったが、債券、ドル円為替はインフレ圧力がやや緩和したとの見方からそれなりに変動があった。米国市場は前回のCPI発表以降は米債務上限問題合意まで上値が重く(大型ハイテク/グロース銘柄を除く)で、合意以降は堅調に推移している印象がある。

そんな中今回のCPI結果、そしてそれを受けての市場はどう動いたか。以下に確認して整理しておく。

2023年6月13日米労働省労働統計局(U.S. Bureau of Labor Statistics)発表の2023年5月消費者物価指数(CPI)

以下の情報は米労働省労働統計局の発表資料より引用・抜粋。

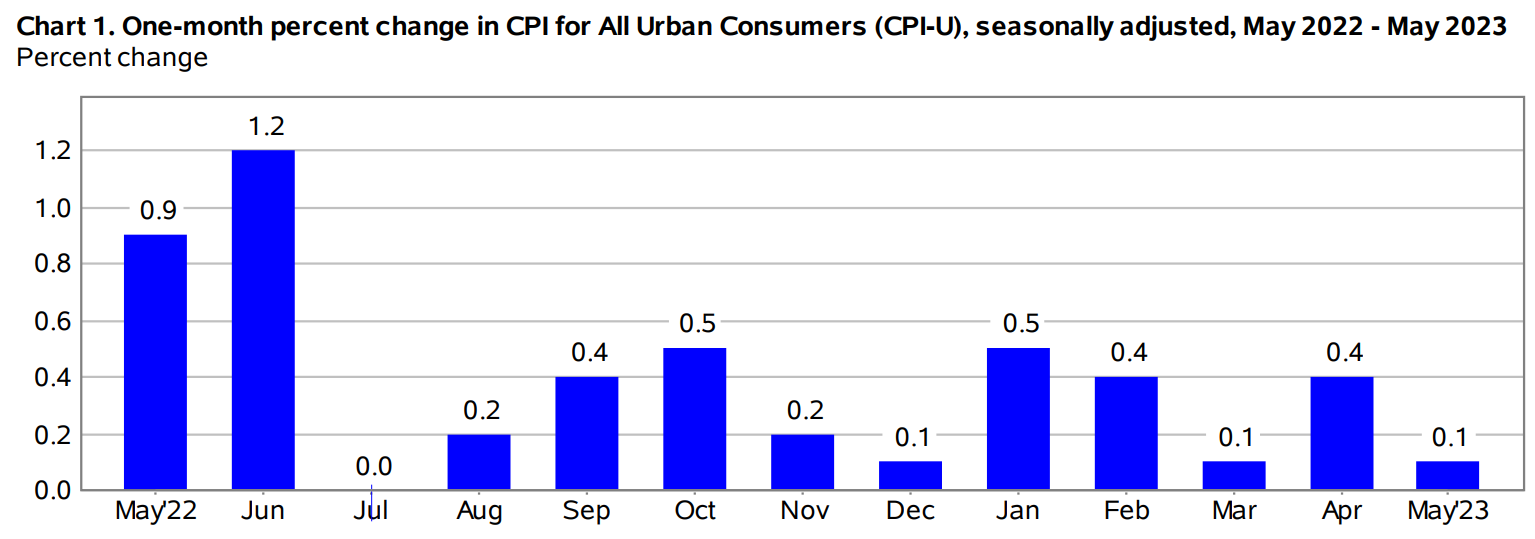

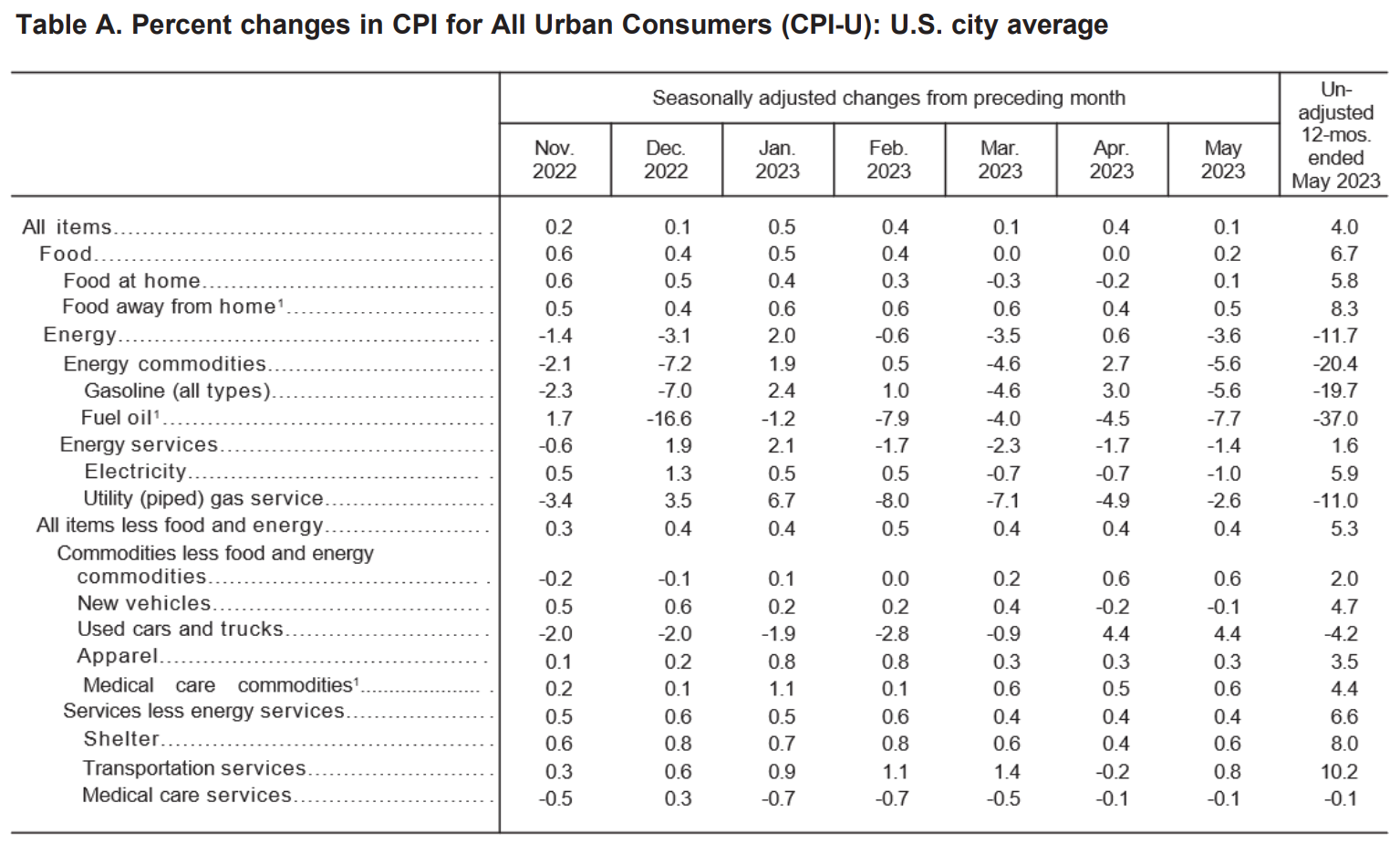

- 2023年5月の前月比消費者物価指数(季節要因調整済)は0.1%上昇、市場予想も0.1%の上昇

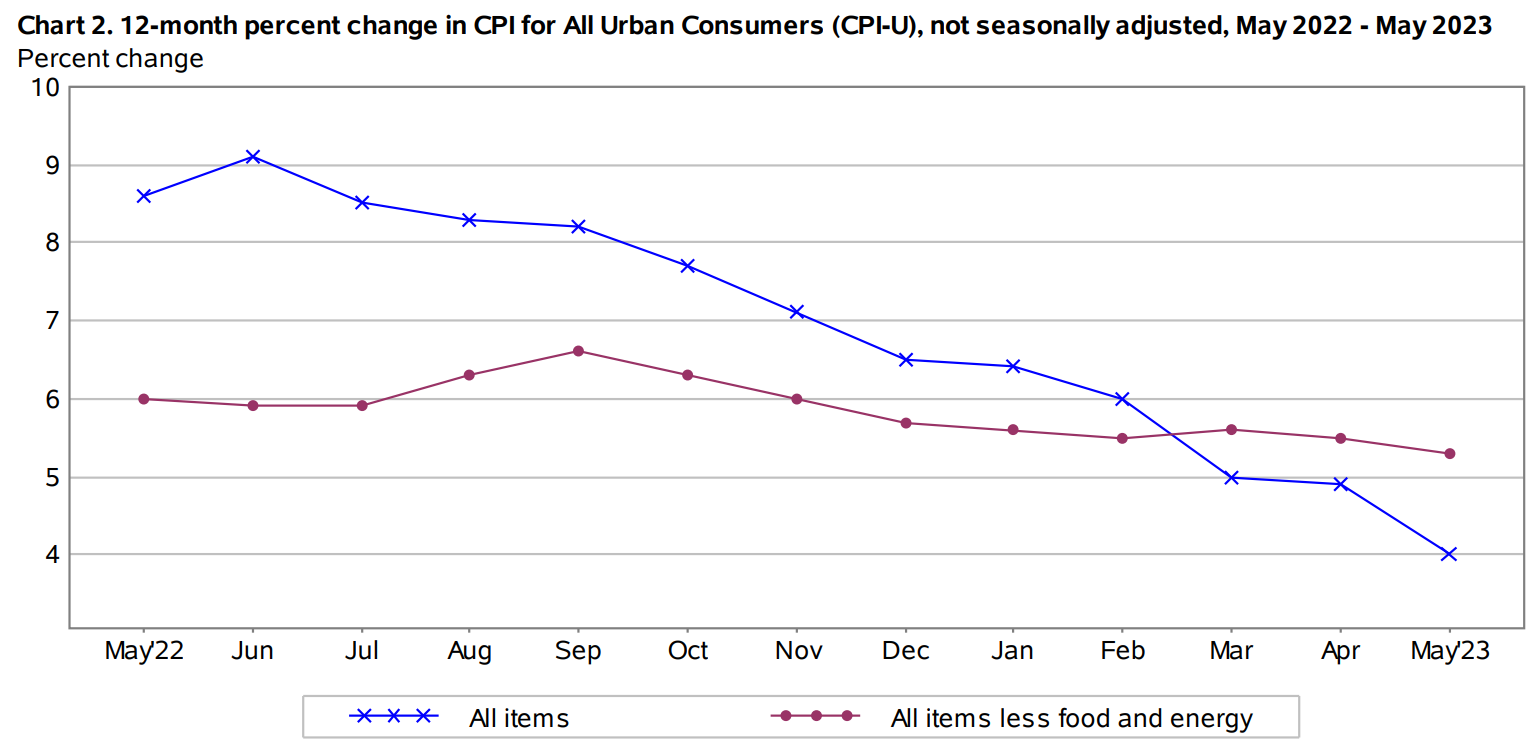

- 2023年5月の前年比消費者物価指数(季節要因調整済)は全品目では4.0%上昇、市場予想は4.1%の上昇で2021年3月以来最小の伸び率。変動の大きい食品及びエネルギーを除いたいわゆるコアCPIは前年比5.3%上昇、市場予想は5.2%の上昇

- 家庭用食品(Food at home)は前年比5.8%上昇。2023年4月は前年比7.1%上昇

- 電気代(Electricity)は前年比5.9%上昇。2023年4月は前年比8.4%上昇

- 住居費(Shelter、主に家賃。サービス分野で最大の構成要素でCPI全体の約3分の1を占める)は前年比8.0%上昇。2023年4月は8.1%上昇

変動の大きい食品及びエネルギーを除いたいわゆるコアCPIは前月比0.4%の上昇で市場予想と同じ。

全体の前年比の伸び率は大きく鈍化しているがコアCPIはやや鈍化に留まっている。そして前月比ではコアCPIが3ヶ月連続で0.4%上昇しているとのこと。

またCPIと別に発表された統計Real Earnings Summaryによると、インフレ調整後の実質平均時給は5月に前月比0.3%増加と今年最高の伸び。前年同月比では0.2%増とこの2年で初めての増加となっている。

同日の市場の動き

米国市場

CPIは概ね市場予想に一致した結果だったが、前年比消費者物価指数(季節要因調整済)が大きく鈍化したこともあってか全体としては上昇。ちなみにS&P500とNASDAQ総合は1年2ヶ月振りの高値となったとのこと。

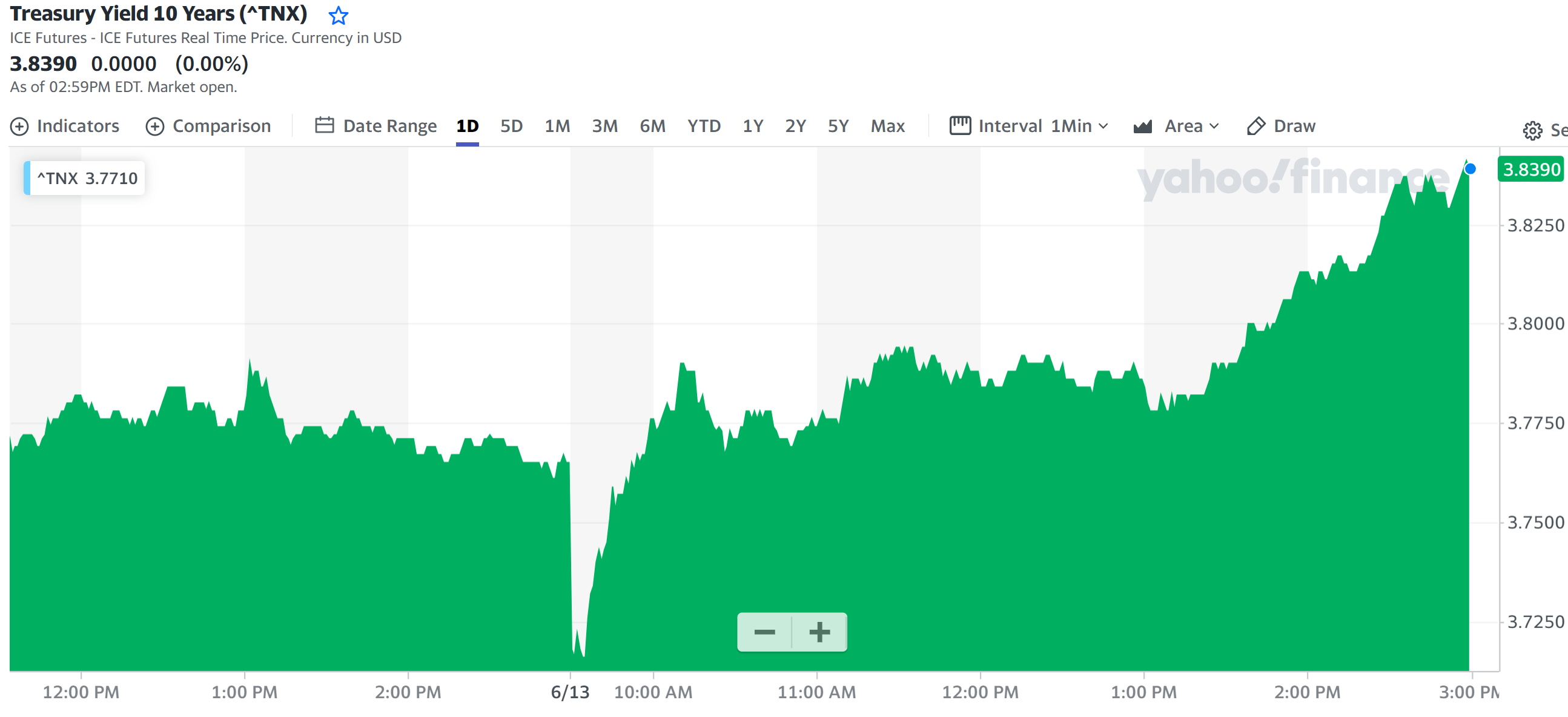

米国10年債

CPIでインフレ率の伸び鈍化が示されたことを受け開場直後は大きく利回りが低下したが、その後は上昇に転じ前日比プラスで終えている。

翌日にFOMC会合を控えていることや、今回のCPIコア指数が依然として高止まりであることから年内の利下げ観測が後退したことが影響したのかもしれない。

ドル円為替

CPI発表のあったのは米ET8:30は上記ドル円チャートのBST1:30。発表による影響はほとんど見られなかった。

まとめ

今回のCPI結果は全体の前年比が大きく鈍化したもののそれを含めて概ね市場の想定範囲内。そして翌日にFOMC会合を受けての政策金利発表を控えていることもあってか市場の反応は株式、債券、為替ともに大きくは無かった気がする。

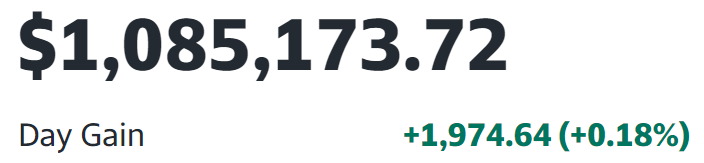

大型ハイテク/グロース銘柄が無い自分の米国株資産は

一応プラスで終えているが物足りない。大型ハイテク/グロース銘柄がもっと自分のポートフォリオに入っていれば、先に書いたS&P500、NASDAQ総合が1年2ヶ月振りの高値となっているのと同様になっているのに(実際には自分のポートフォリオは1年2ヶ月前に比べてマイナスとなっている)と思わないでもないが、大型ハイテク/グロース銘柄の配当が低いあるいは無配である事を考えると、完全リタイアして配当金生活に入っている自分としては配当が減っていないことを有難く思うべきなのだろう。

それはさておき、報道を見る限りでは今回のCPIも踏まえて6月のFOMC会合での政策金利は据え置き、ただし年内にはまだ利上げがある、という見方が優勢のようだ。

ここ最近FOMCでの政策金利は市場の想定通りだが、パウエル議長の会見が市場に影響を及ぼす事が多い気がする。今回無難にCPI結果を通過したが、これから数時間後のFOMC及びパウエル議長の会見も同様に自分のポートフォリオ/資産に悪影響を及ぼさないで欲しいものだ。