はじめに

2023年4月25日(火)には自分の所有銘柄であるゼネラル・エレクトリック(GE)の2023年第1四半期決算発表があった。

ここ最近、特に2023年のGE株は

自分のGE株の取得価額が6年振りにプラスに転じる(2023/4)

でまとめた様に好調に推移しているのだが、その際には

「この2023年の力強さが本物なのかどうかはまだ確信が持てない。来週2023年4月25日に予定されている2023年第1四半期決算発表で、この最近の株価上昇が数値的にも裏付けられると良いのだが。」

と書いていた。実際の決算結果はどうだったのか。以下に内容を確認し整理しておく。

2023年第1四半期決算概要

以下の内容は、ゼネラル・エレクトリックの企業サイトより引用・抜粋。

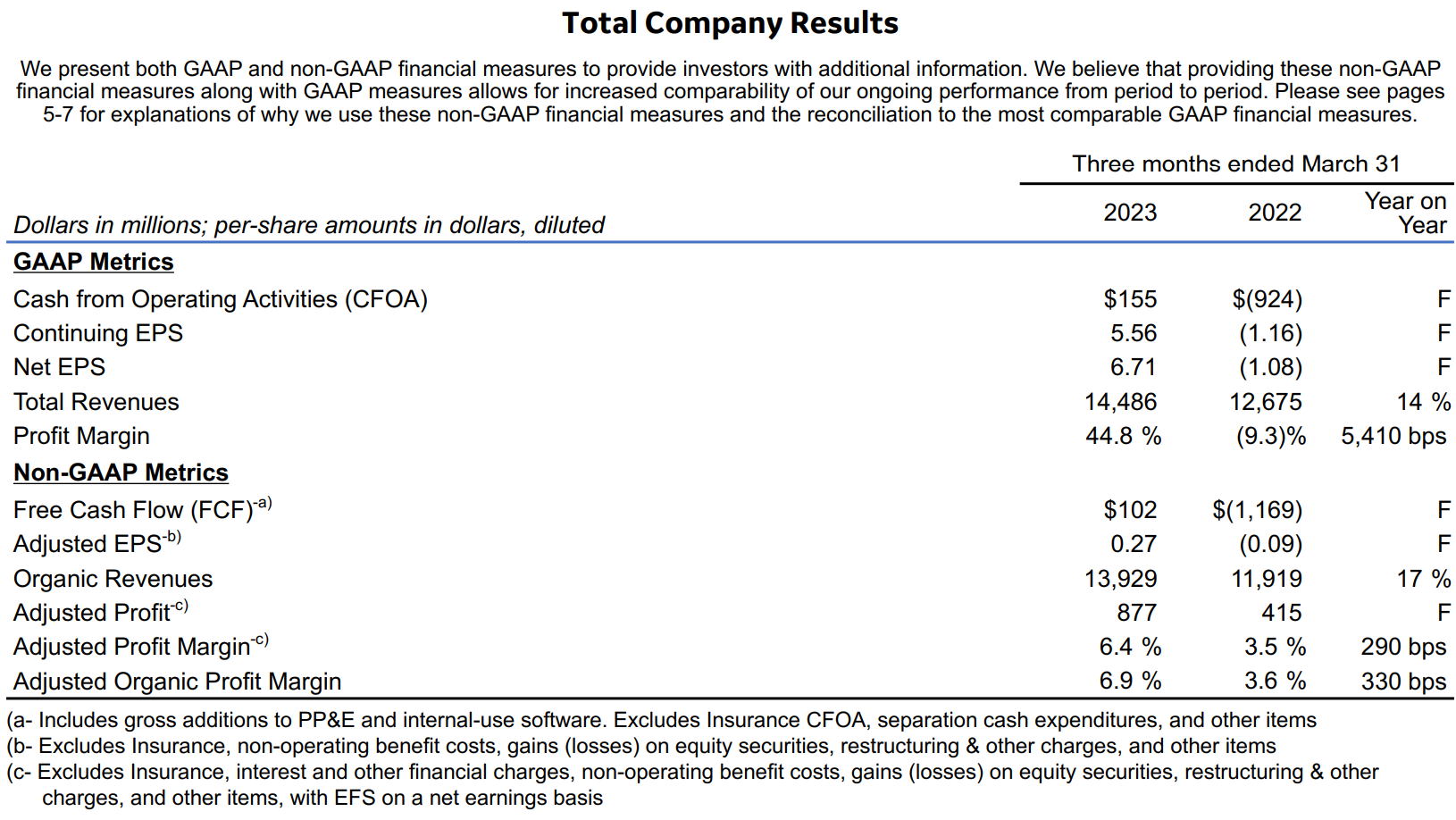

- 2023年第1四半期の総売上高(Total Revenues)は144億8600万ドル、前年同期は126億7500万ドルで前年同期比14%の増加

- 2023年第1四半期の調整後一株あたり利益(Adjusted EPS)は0.27ドル、前年同期は0.09ドルの損失

- 2023年第1四半期のフリーキャッシュフロー(純現金収支・Free Cash Flow)は1億200万ドル、前年同期は11億6900万ドルのキャッシュアウト

事業部別業績

今四半期から2023年1月にスピンオフしたHealthcare部門は決算資料から除外されている。

【Aerospace(航空)】

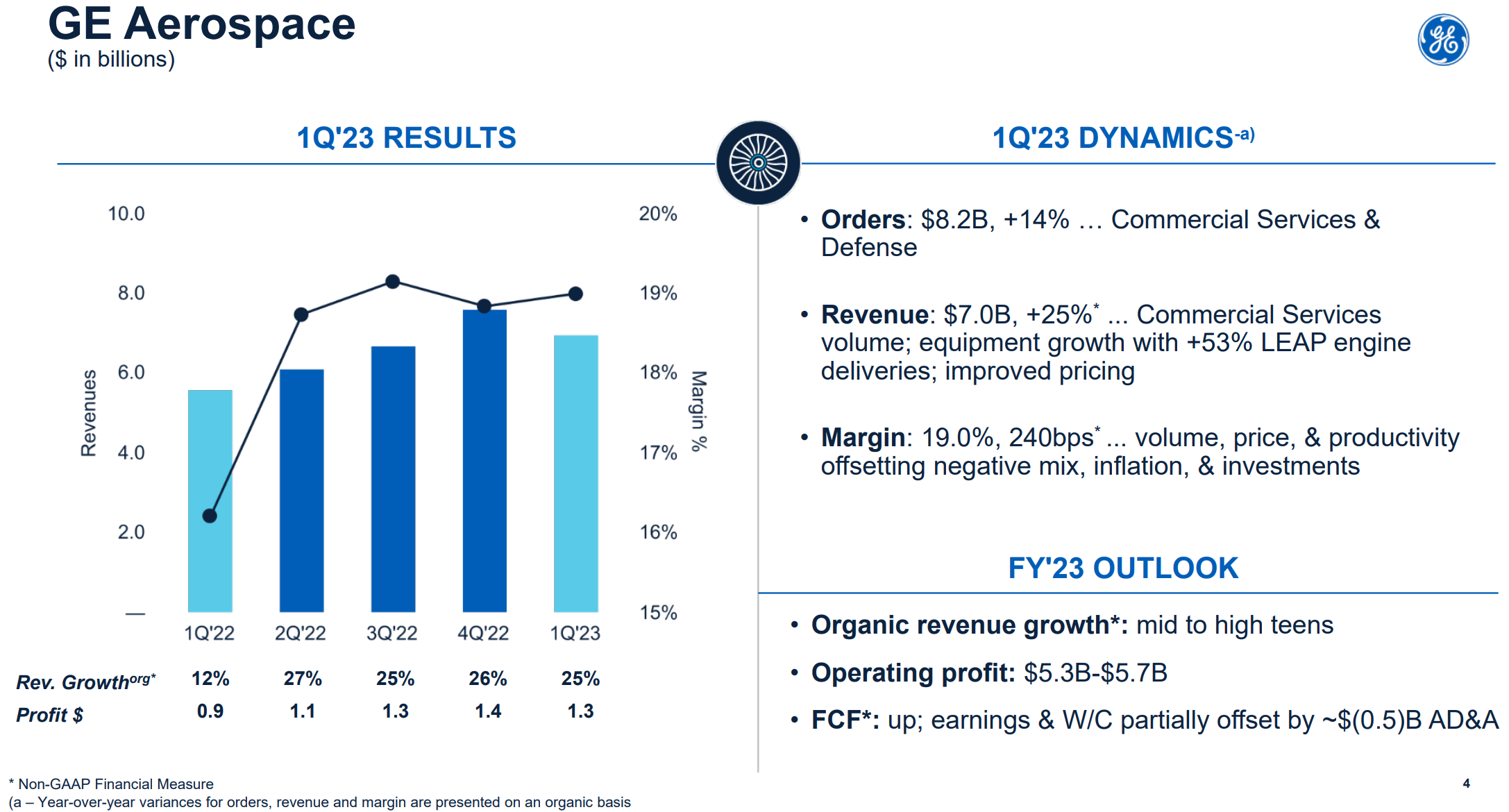

受注は82億1300万ドルで前年同期比14%増加、売上は69億8100万ドルで前年同期比25%増加、収益は13億2600万ドルで前年同期比46%増加、マージンは19.0%で前年同期は16.2%。

全体としてGE Aerpspaceは顧客をサポートする中で顕著な上昇をしており、継続的な利益成長とより高い現金生成を推進している、としている。

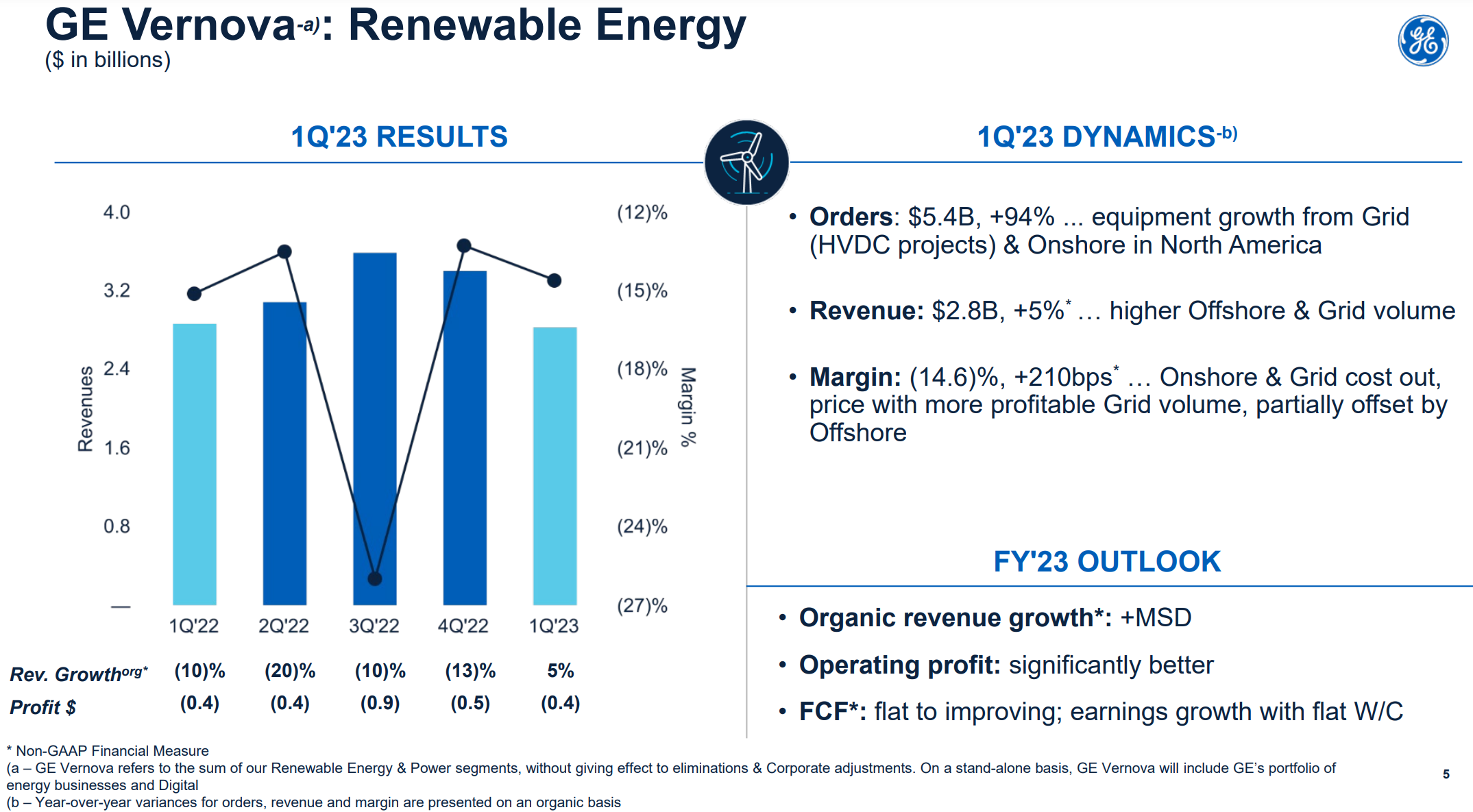

【Renewable Energy(再生可能エネルギー事業)】

受注は53億5200万ドルで前年同期比92%増加、売上は28億3700万ドルで前年同期比1%減少、収益は4億1400万ドルの損失で前年同期は4億3400万ドルの損失、マージンはマイナス14.6%で前年同期はマイナス15.1%。

受注が前年に比べて大きく増加しているのは、米インフレ抑制法の下で提供されている税制優遇措置のおかげで北米のGrid(HVDC projects)及びオンショア風力発電における機器需要の増加に牽引されている、としている。

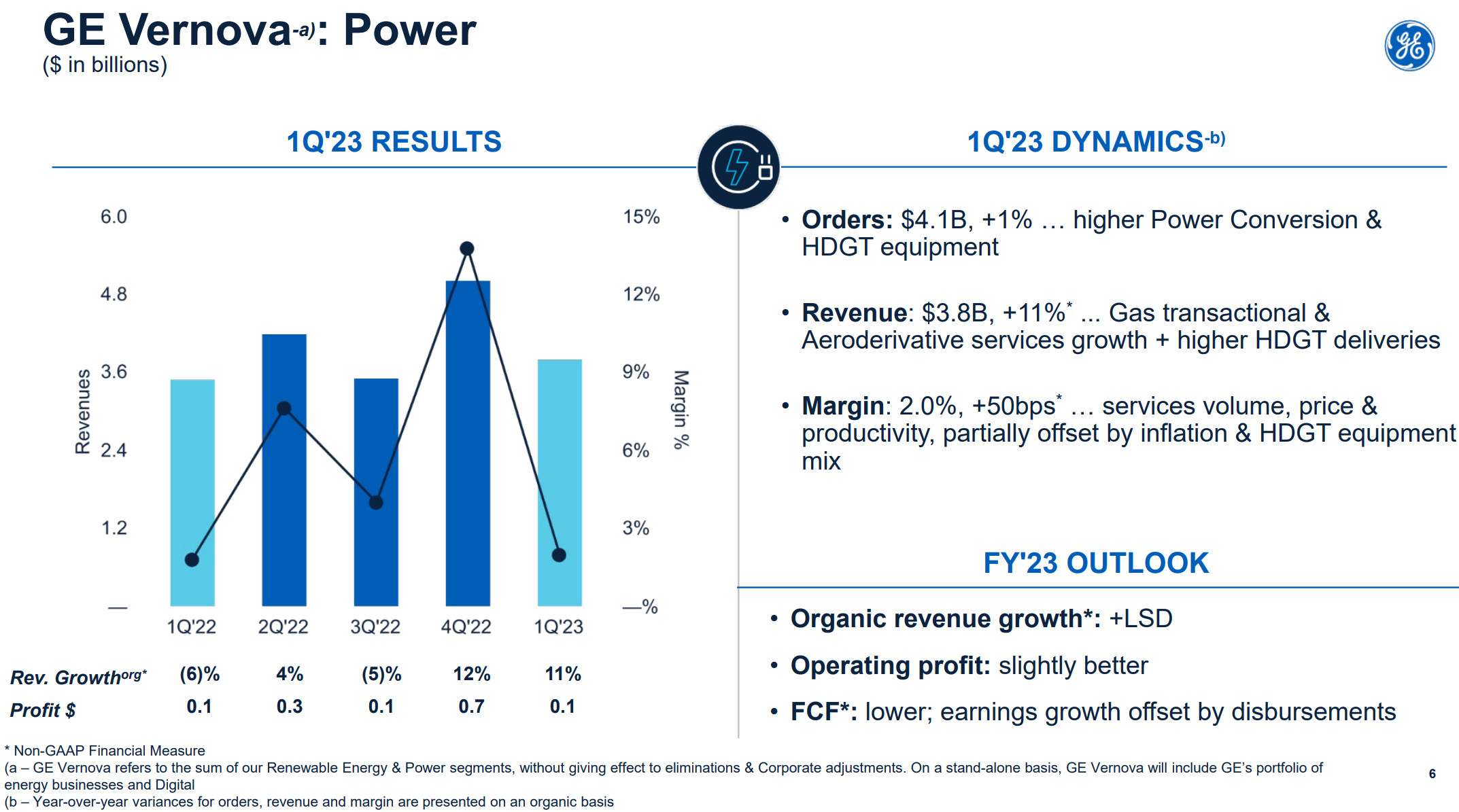

【Power(電力事業)】

受注は41億4500万ドルで前年同期(41億5600万ドル)とほぼ変わらず、売上は38億2000万ドルで前年同期比9%増加、収益は7500万ドルで前年同期比19%増加、マージンは2.0%で前年同期は1.8%。Gas Power及び航空転用型サービスの成長に牽引が主な前年比の成長要因としている。

2023年通期見通し

2023年の通期見通しは以下の通り。

【全体】

- 売上成長率(Revenue growth):一桁台後半(HSD:High Single Digit)(前回と変わらず)

- Adjusted EPS:1.70~2.00ドル(前回の1.60~2.00ドルから下限を上方修正)

- Free cash flow:36~42億ドル(前回の34~42億ドルから下限を上方修正)

【GE Aerospace】

- 売上成長率(Organic revenue growth):10%台半ばから後半(mid-to-high teens)(前回と変わらず)

- Operating profits(営業利益):53~57億ドル(前回と変わらず)

- Free cash flow:Up(前回と変わらず)

【GE Vernova】

- 既存事業売上成長率(Organic revenue growth):一桁台前半から半ば(low-to-mid single digits)(前回と変わらず)

- Operating profits(営業利益):マイナス6~マイナス2億ドル(前回と変わらず)

- Free cash flow:flat to slightly improved(横ばいからやや改善)(前回と変わらず)

その他

その他決算発表及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- 第1四半期に約320万株を3億ドルで買い戻し、承認残は17億ドル

- GE HealthCareのスピンオフを完了し、GE HealthCareの普通株式約19.9%を保持

- 労働力の供給はわずかに改善されたものの、訓練を受けた熟練労働者を見つけるのは依然として困難であると考えている

- 価格圧力がいくらか緩和されていることも見ているが、インフレは今年も逆風であると想定している

- 第1四半期にフリーキャッシュフローがプラスになったのは2015年第1四半期以来

- 主に継続的なコスト削減の取り組みと利息収入及びデジタル改善により、調整後コストは前年比で10% 以上減少した。年間のコストは2021 年の半分の約6億ドルになると予想

- 再生可能エネルギーの第2四半期損失は第1四半期と同程度になると想定。しかし全体としては2023年の下半期は利益面で力強く推移し、2024年にはプラスに転じると想定

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2023年第1四半期の総売上高(Total Revenues)は144億8600万ドル、市場予想の134億ドルを上回っている

- 2023年第1四半期の調整後一株あたり利益(Adjusted EPS)は0.27ドル、市場予想の0.14ドルを上回っている

となっている。

まとめ

上記の様な決算を受けてGEの株価は

同日の米国市場が

いずれも1%を超える下落ではあるものの、GEの下げ幅は市場よりやや悪かった様に見える。とはいえ特段の悪材料があった訳では無く、市場予想を上回る決算に加え通期見通しも上方修正するなどかなり堅調であった決算結果を考えるとこの下落はいささか腑に落ちない。

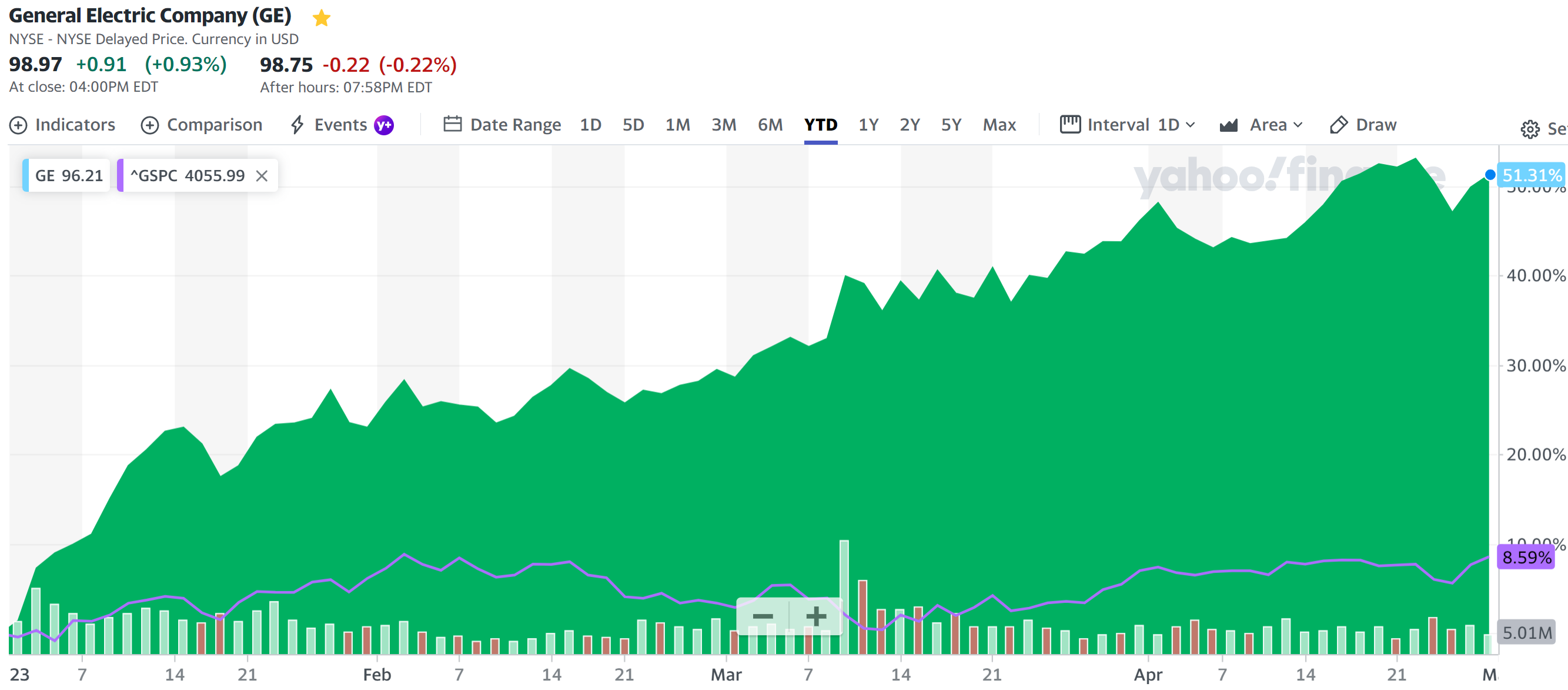

決算後も含めた年初来のGE株を見ると

と市場に比べて著しく上昇しているので、利益確定売りがあったのだろうか。実際、決算で下げたもののその後もGE株は(市場の上昇に助けられた面もあるだろうが)上昇傾向にある。

気になる今後のGE株だが、流石に年初来の様な上昇は期待しない方がいいだろう。それでも決算内容を見る限りではまだ上昇余地がある様な気もする一方で、カンファレンスコール中で触れられた2023年中のインフレの逆風を考えるとまだ油断はできないのだろう。アナリストが決算を受けて現在のGEの状況をどのように判断するのかについても注意しておきたい。