はじめに

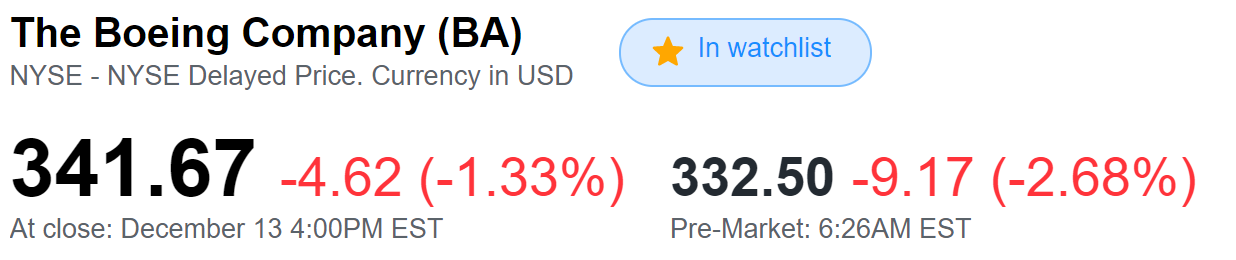

本日2019年12月16日(月)は、米国時間の15日(日)にウォール・ストリート・ジャーナル紙が、ボーイング737MAXの生産削減や停止を検討している旨の関係者筋の記事が日本でも大きく報道されていた。自分もその記事を整理しておこうと思ったのだが、この報道自体

- あくまで検討している段階(現地土曜、日曜の取締役会で検討中)で結論は不明

- 具体的な規模も不明

という事からボーイングの直近の株価(今日だけではない)がどうなるかは分からないままなので、自分のボーイング株への投資を考えると、結局「バイアンドホールドのままで売りはせず、今のところは追加購入しない」という結論が導出されることが容易に推測できるので、実際の発表が行われた後に整理しておくのがよいだろう。ちなみにこれを書いている日本時間20時半ぐらいの時点では、まだボーイングからの正式発表はなく上の内容からのアップデートもないのだが、時間前取引では

と2.68%の下落となっている。

それとは別に、日本ではあまり報道されていないが、掲題の通り自分の所有しているデュポン・ドゥ・ヌムール(DD)株で同じく15日に発表があり、こちらの方は具体的な内容だったので、その内容を整理しておくことにする。

2019年12月15日デュポン・ドゥ・ヌムール発表の内容

以下はデュポン・ドゥ・ヌムールの企業サイトより引用・抜粋。

- IFF (NYSE: IFF) and DuPont (NYSE: DD) today announced that they have entered into a definitive agreement for the merger of IFF and DuPont’s Nutrition & Biosciences (N&B) business in a Reverse Morris Trust transaction.

IFF(NYSE:IFF)とDuPont(NYSE:DD)は本日、リバース・モリス・トラスト取引でIFFとDuPontのニュートリション&バイオサイエンス(N&B)事業の合併に関する最終契約を締結したことを発表しました。 - The deal values the combined company at $45.4 billion on an enterprise value basis, reflecting a value of $26.2 billion for the N&B business based on IFF’s share price as of December 13, 2019.

企業価値ベースで、この取引による合併会社は454億ドルの評価となります。これは2019年12月13日のIFFの株価とN&B事業262億ドルの価値を反映しています。 - DuPont shareholders will own 55.4% of the shares of the new company and existing IFF shareholders will own 44.6%.

デュポンの株主は新会社の株式の55.4%を所有し、IFFの株主は44.6%を所有します。 - Upon completion of the transaction, DuPont will receive a one-time $7.3 billion special cash payment, subject to certain adjustments.

取引完了時には、デュポンは一定の調整を条件として、一時的な73億ドルの特別現金支払いを受け取ります。 - The parties target closing the deal by the end of the first quarter of 2021.

両当事者は、2021年の第1四半期末までに取引を完了することを目標としています。 - DuPont reconfirms its expectations for total annual revenue of approximately $21.5 billion and an adjusted EPS range of $3.77 to $3.82.

デュポンは、年間総収益が約215億ドルで、調整後EPSの範囲が3.77ドルから3.82ドルであるとの予想を再確認しました。

補足

以下に上記の内容で自分の分からなかった用語についてまとめておく。

【IFF】

インターナショナル・フレーバー・アンド・フレグランスの略。その名の通りフレーバー(食品用香料)とフレグランス(香粧品用香料)を世界的に取扱っている企業。S&P 500の構成銘柄の一つ。

【リバース・モリス・トラスト取引】

通常事業を売却すれば売却益に対して課税されるのだが、企業A(この場合デュポン)が売却したい部門をスピンオフし、その部門が別の企業B(この場合新会社が設立される)と合併する場合、売却側の企業の株主が買収した事業を統合した後の買収企業の株の50%かそれ以上を所有する場合には無税となる、という取引。

まとめ

ということで発表内容をよく確認してみたら、買収完了は2021年第1四半期予定とまだまだ先であり、すぐに自分の持ち株デュポンから新会社がスピンオフされるということではなかった。残念。

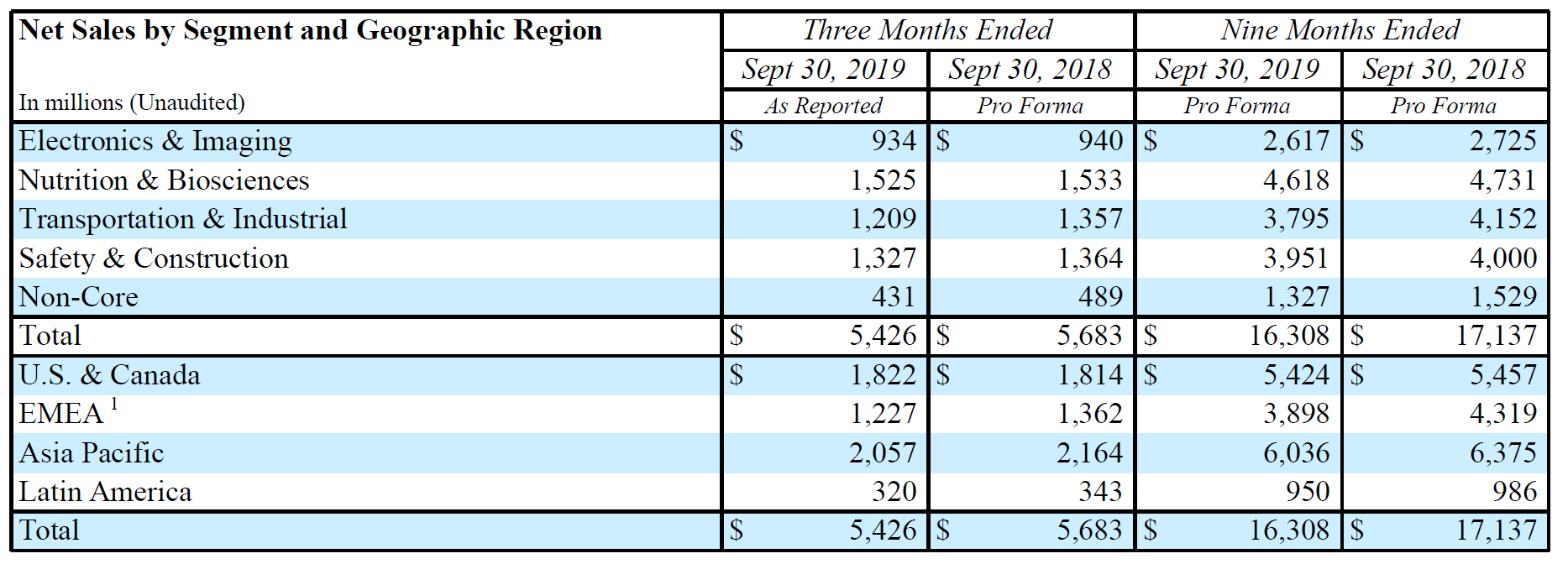

今回のスピンオフ対象であるDDのニュートリション&バイオサイエンス(N&B)事業は、総売上が最も多い事業。以下は前四半期の決算資料より抜粋。

前四半期の決算発表時には、特段N&B事業に関して今回の発表を予期させるような内容はなかったはず。そして、今後デュポンが企業全体としてどういう戦略/方向性を取るのかは現時点ではまだ不明瞭。

まずは今回の発表が現地時間15日になされているため、本日16日の米国市場でのどういう株価の動きとなるかに注目しておきたい。一応発表で調整後EPSに変化はないとしているのだが、さてどうなるか。これを書いている日本時間20時半ぐらいの時点の時間前取引では

3.4%の上昇。ただ左に記されている様に先週金曜日は2.1%下落している。

それにしてもデュポン関連は最近合併やスピンオフが多い。2015年以降、

- 2015年7月:デュポン(DD)がケマーズ(CC)をスピンオフ

- 2017年9月:デュポンとダウ・ケミカルが合併してダウ・デュポン(DWDP)に

- 2019年:ダウ・デュポンが三社分割してダウ(DOW)、コルテバ(CTVA)、デュポン・ドゥ・ヌムール(DD)に

そして今度は2021年にデュポンからN&B事業がスピンオフ予定、とあわただしい。デュポン・ドゥ・ヌムールの先週末時点での税引前配当率は1.85%と自分の手持ちの銘柄の中では高くはない。合併・スピンオフが多発して事業/業績の把握がなかなか追いつかないこともあり、現時点では購入しにくい銘柄ではある。

一方で今までのデュポンへの投資を振り返ってみると、自分がデュポンに投資したのは2013年6月が最後で、投資金額は約1万ドル。それが2019年12月13日時点では、

CC(ケマーズ)40株:@16.97×40=678.8ドル

DOW(ダウ)85株:@53.28×85=4,528.8ドル

CTVA(コルテバ)85株:@26.49×85=2,251.65ドル

DD(デュポン・ドゥ・ヌムール)85株:@64.80×85=5,508ドル

となり株価ベースの合計では12,967.25ドル。株価ベースではそれ程劇的に増えているわけではないが、今までの円ベースでの税引後受取配当合計は195,899円となるので、それを考慮すると長期的に見れば自分としては悪くはない投資と言える。

恐らく上でまとめた発表資料以外に、N&B事業が分割される影響について考察したニュースが近々出るであろうから、そういった内容を参考にデュポンの今後について改めて考えることにしよう。

補足(2019年12月17日)

発表後初めての取引となった12月16日のデュポン・ドゥ・ヌムールの株価は、

結局時間前取引とは裏腹にほぼ変わらず。一方で買収側のIFFの株価は、

1日で10%超の大幅下落となっていた。