はじめに

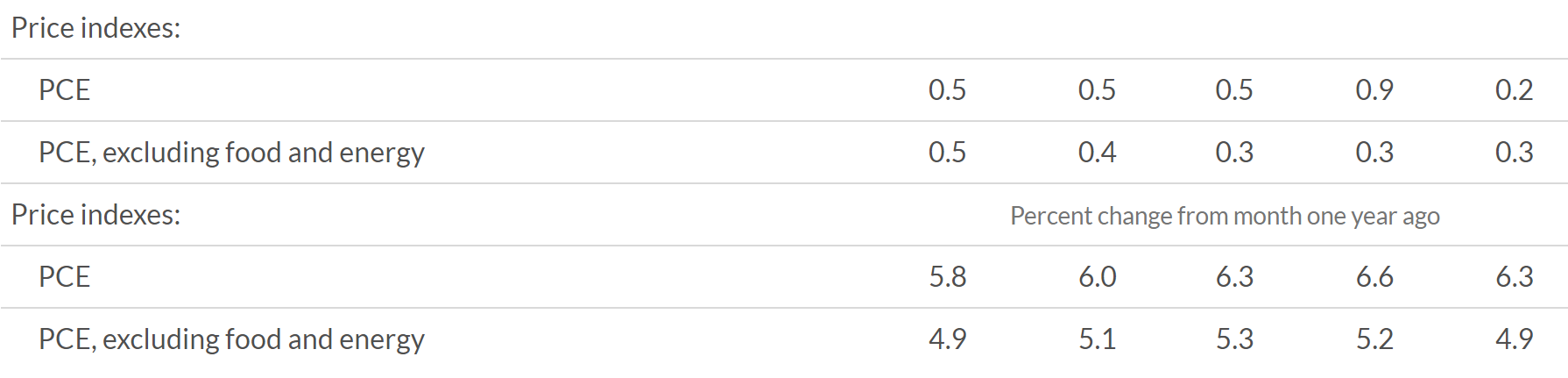

昨日2022年5月27日の米国市場は米商務省が発表した4月の個人消費支出(PCE:Personal Consumption Expenditures)指数が

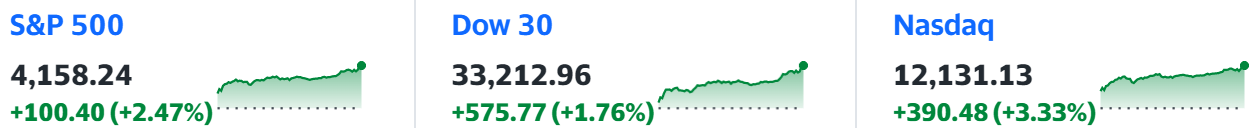

と先月に比べて物価上昇率が減速している傾向が示され、インフレ加速への懸念が後退したこともあって米国市場は

前日と同様に大幅上昇。

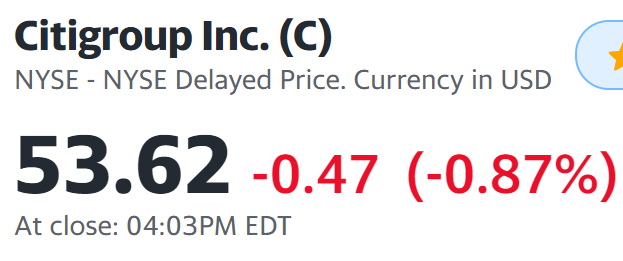

そんな中で自分のポートフォリオに占める割合が大きいシティグループ(C)株は

0.87%の下落。他の主要米銀株を見てみると

市場程の上昇は無いもののシティグループを除いていずれも上昇。ということでシティグループの下落には理由があるだろうと思って調べてみたところ、掲題の件が影響していたらしい。

以下、シティの最新の投資格付け内容について確認しておく。

Credit SuisseのアナリストSusan Roth Katzke氏のシティグループ投資格付けアップデート

投資格付け:OutperformからNeutralに下方修正

目標株価:58ドルで変わらず

以下はSusan Roth Katzke氏の投資格付けアップデートの要旨。

- We realize that the downside to C shares may prove more limited given a valuation within reach of prior cyclical troughs; but we believe the upside, relative to peers, will also prove more limited given the long road ahead in Citi’s transformation process

シティグループ(C)株は以前の景気サイクルの底の範囲であることから下落はより限定的である事が証明されるかもしれません。しかし、同業他社と比較してシティの変革プロセスが長い道のりを進んでいることを考えると上振れもさらに限定されると確信しています - Our estimates are unchanged; earnings visibility remains more limited than we’d like compromised by (i) the need for higher levels of investment to support infrastructure transformation and organic growth, (ii) limited near term capital return capacity, and (iii) the pace of market exits

我々の見積もりは変更されていません。収益の可視性は、(i)インフラストラクチャの変革と有機的成長をサポートするためのより高いレベルの投資の必要性、(ii)短期的な資本収益能力の制限、(iii)市場からの撤退のペース、により制限されたままです

まとめ

確かに上記にある様にシティは、2020年の米通貨監督庁(OCC:Office of the Comptroller of the Currency)からのコンプライアンス(法令順守)のリスク管理、データの品質管理、内部統制に関する指摘に対応するため、同業他社と比べてインフラに関する投資(コスト)が高いのは事実だろう。最近の決算発表ではあまり重要視されていなかったと思うが、今回のアナリストのアップデートで改めてそのネガティブな面を認識させられた。

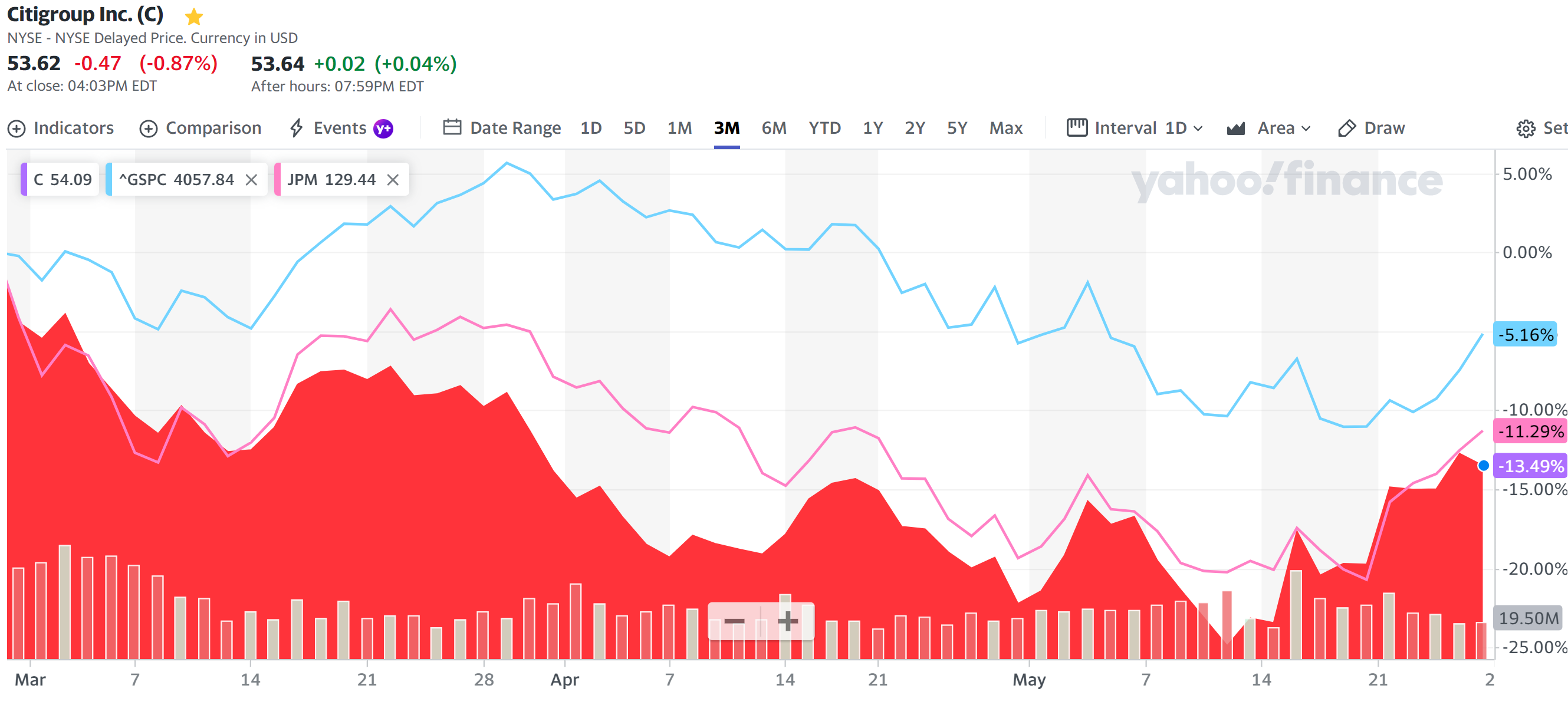

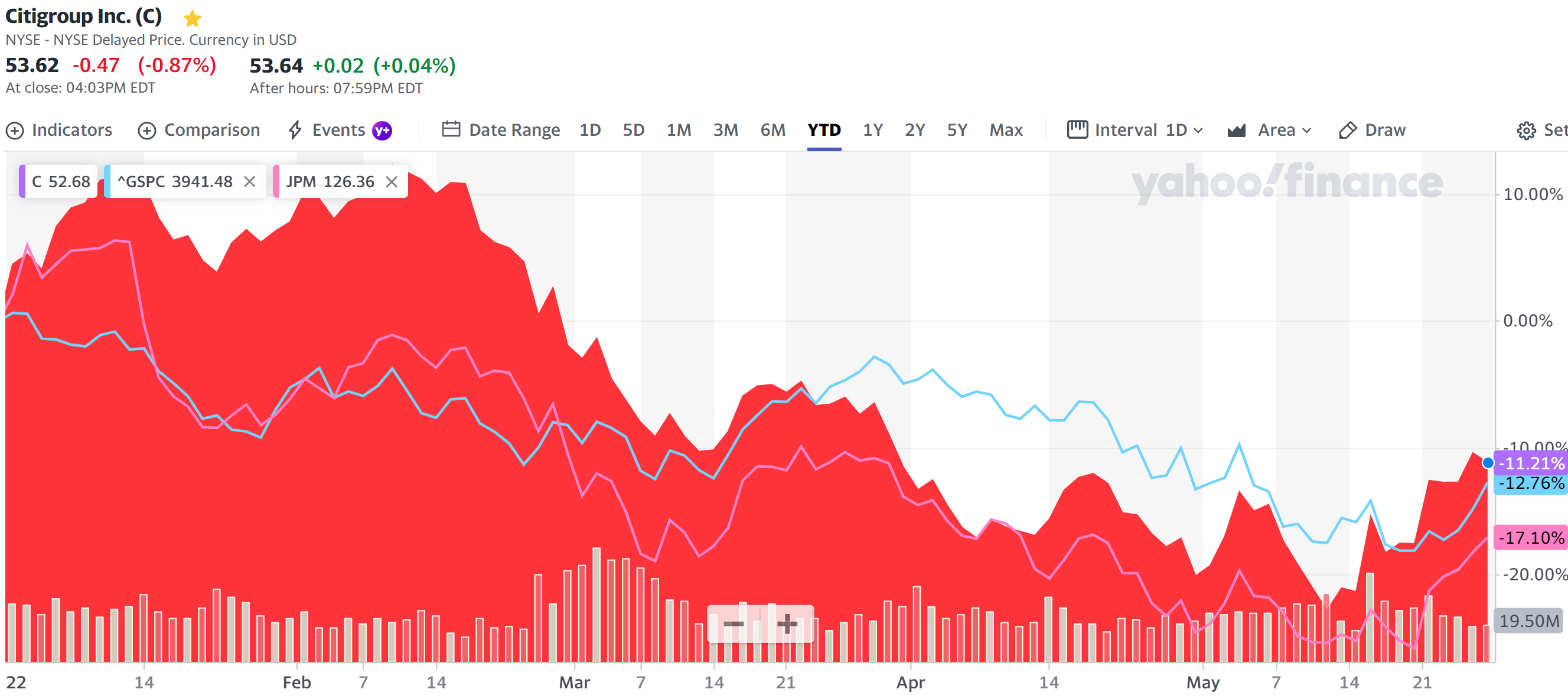

過去3ヶ月のシティ株と市場(S&P 500)そして自分が所有している米銀株のJPモルガン・チェース(JPM)の推移を見てみると

動き自体は大差ないものの、市場に比べてシティ、JPモルガン共パフォーマンスは低い。

一方年初来の推移で見てみると

シティはロシアによるウクライナ侵攻前までの上昇分もありS&P 500と同等の下落となっている。

銀行株は金利政策にも影響を受けるので今後どうなるのか非常に想定しにくいのだが、シティ株はどうなるのか。少し前にバフェット氏が率いるバークシャー・ハザウェイによる約30億ドルのシティ株保有の報道もあり期待も高まったのだが今回の投資格付け下方修正でまた判らなくなってしまった。金利動向が銀行株に有利に働くことを望みつつ、例年6月下旬に結果が公表される米銀ストレステストを上手く乗り切って、何とか3年(12四半期)据え置きとなっている配当を増やして欲しいのだがなあ。