米国株式投資初年度の振り返り

2001年7月から始めた米国株式が2001年にどうだったかをまとめてみよう。各月の詳細は以下のサイトを参照。

購入状況

購入した銘柄の情報は以下の通りで、4回購入している。

2001年7月:ARBA(アリバ)370株 購入単価@4.0867ドル

2001年8月:EXDSQ(エクソダス・コミュニケーションズ) 660株 購入単価@2.53ドル

2001年11月:GE(ゼネラル・エレクトリック) 40株 購入単価@41.975ドル

2001年12月:SUNW(サン・マイクロシステムズ) 130株 購入単価@12.36ドル

最初の2つが短期売買目的の銘柄。それで痛い目にあって、ようやく投資前に決めた長期保有用の銘柄を続けて購入した。また購入金額は各銘柄とも大体200,000円ぐらいであり、当時の売買手数料が21ドルぐらいだったので、購入時に手数料が占める割合は1.3%程度と、自分の中で最初に設定していた許容範囲内には収まっていた。

売却状況

このブログ内の色々なところで言及してきたが、唯一の売却が投資を始めた最初の年に発生。以降はバイアンドホールドの原則を守り続けている。

2001年8月:ARBA(アリバ)370株 購入単価@4.0867ドル→売却時単価@4.50ドル

概算ではあるが、20万円を投入して利益が1.3万円少々。少なくとも唯一の売却がマイナスにならなくて良かったとは言える。

今(2018年)の状況では株を売るというのは、売却に伴い税金がいくらかかるのか、それを受けて確定申告をどうしたらいいのか、といった実務上の処理がぱっと頭に浮かぶだけで面倒なので、ますます株を売るという選択肢は自分の中ではなくなっている。最もそのバイアンドホールドが正しいやり方なのかどうかは分からない。こういったブログを書いたりして自分の投資スタイルに改善の余地がないかを考えるのも重要だと思う。

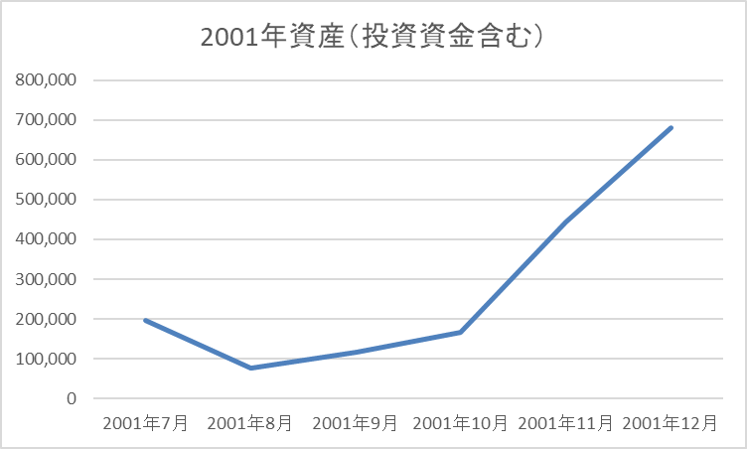

投資資金/資産状況

2001年投資資金:835,000円(累計投資資金:835,000円)

半年という期間ではあるが、資産と損益のデータをグラフ化してみる。

米国株式投資を始めて半年/6か月で、投入資金が80万と少々、そして資産額が70万円を切るぐらい。マイナス15万円という結果に終わった。米国同時多発テロやドットコムバブルの終焉という、銘柄に依存しない要因が割と大きかったのではないだろうか。それに加えてエンロンの破綻もあった。実際問題資産価値が下がっても、当時の日記では仕方ないという論調だった。もしかすると当時はそのように書くことで悔しい本心を隠していた可能性もあるのだが。

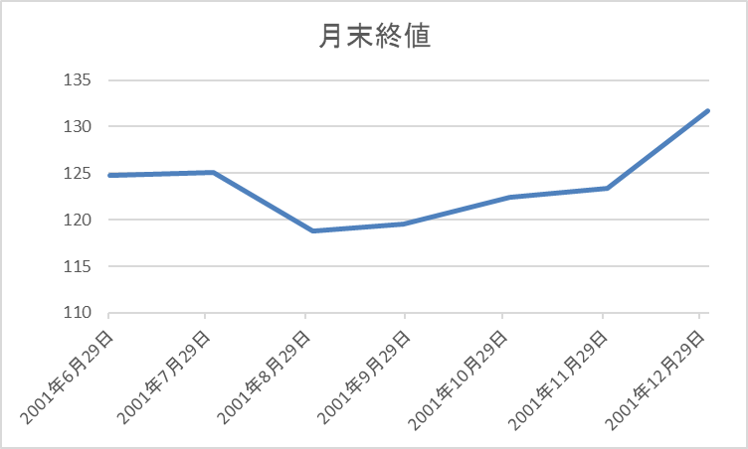

為替

各月のブログでも触れているが、為替変動は大きかった。

月末終値の幅が1ドル=118.78円(8月末)~131.67円(12月末)と、投資を開始して半年の間で10円以上の為替変動を経験してしまった。ただ、投資初期の段階でこのような経験をしたことで、為替の変動に対する自分の投資スタイルの整理/訓練が実経験として出来たとも言える。投資を始める前に為替については整理していたつもりだが、机上と実際では大きな違いがある。

為替は本当に不確実であることを、身をもって知らされた2001年だった。

まとめ

投資を始めた初年度に、今思えばいい経験をいくつか経験したと思う。あくまで今(2018年)資産価値が増えているからこそ書けるのかもしれないが。

- 株式の売却経験

- 所有銘柄の破産法適用による大幅下落(ほぼ無価値に)

- 大きな社会的要因による市場全体の下落(ドットコムバブル終焉、米国同時多発テロ)

- エンロンショック

- 為替変動の洗礼

それらの経験に加えて投資開始からマイナススタートが続いたのも、長い目で見れば投資すスタンスや自分の気持ちのコントロールに役立ったのではないかと思う。これがもし最初からプラスのスタートでそのまま上昇を続けていたとしたら、後に起こる2008年金融危機などの際に精神的な安定を保てていたか自信がない、と考えたりする2001年度の振り返りであった。