はじめに

2024年7月12日(金)から米国企業の四半期決算発表(主に4~6月)が本格化した。いつもの様に自分の所有している銘柄ではJPモルガン・チェース(JPM)、シティグループ(C)の米銀株が先陣を切って決算を発表している。

JPモルガンは前回2024年4月の2024年第1四半期決算では通期の純金利収入が引き上げられたものの市場予想には届かなかったことで6%超の大幅下落となったが、その後は概ね堅調な株価推移をしていた印象があり、6月末に結果が公表された2024年米銀ストレステストも無難に乗り切っている。

そんな状況の中JPモルガンの決算内容、そしてそれを受けての株価はどうなったのか。以下確認し整理しておく。

JPモルガン・チェース2024年第2四半期決算発表

以下の内容はJPモルガン・チェースの企業サイトから引用・抜粋。

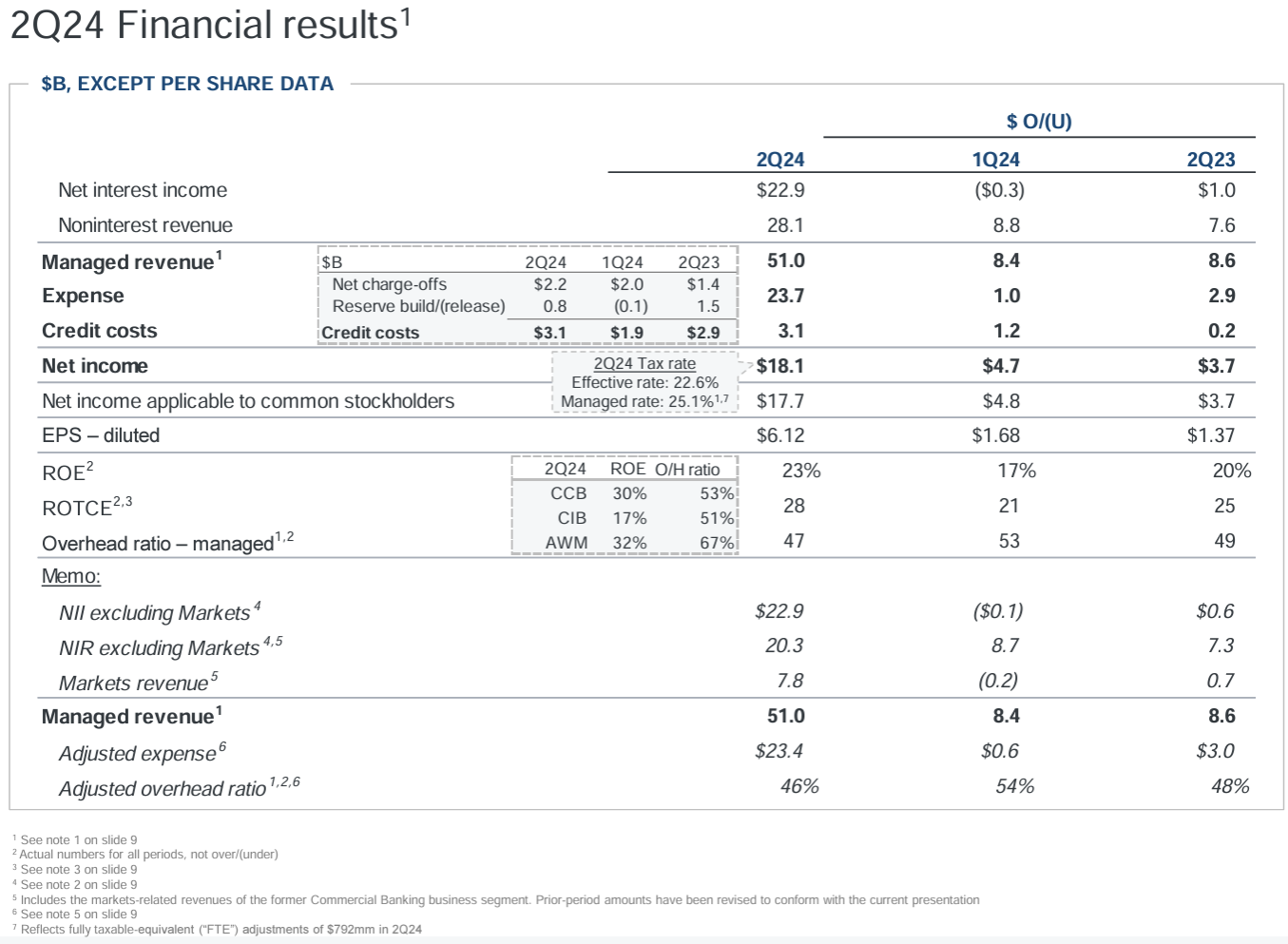

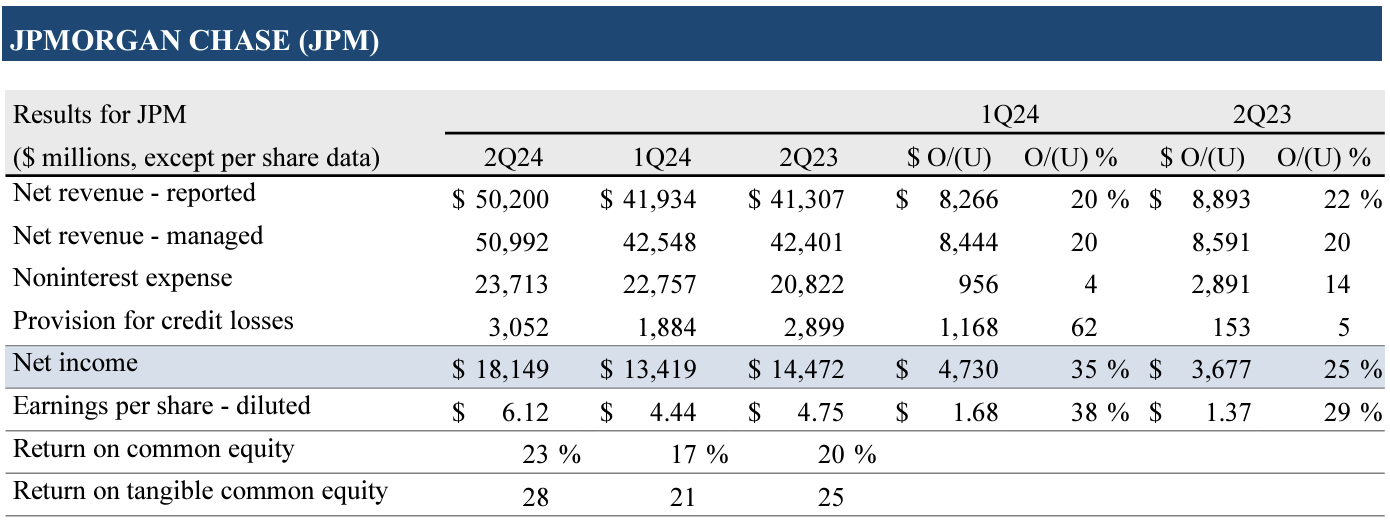

- 総収入(Managed Revenue)は509億9200万ドルで、前四半期比20%増、前年同期比20%増

- 報告ベースの総収入(Net revenue – reported)は502億ドル、前四半期比20%増、前年同期比22%増

- 純利益(Net income)は181億4900万ドルで、前四半期比35%増、前年同期比25%増

- 希薄化後1株あたり純利益(EPS – diluted)は6.12ドルで前四半期比38%増、前年同期比29%増

純金利収入(Net Interest Income:NII)229億ドルで前四半期の232億ドルは下回ったものの、前年同期は上回っている。

また今四半期の貸し倒れ引当金繰入額(Reserve Build/(release))は8億2100万ドルの積み増し、純償却額(Net charge-offs)22億ドルを含めた総与信費用は31億ドルで前四半期の19億ドルから増加している。

気を付けなければいけないのは第2四半期中にクレジットカード会社ビザ(V)との株式交換による利益約79億ドルなどが含まれており、これら一時項目を除いた1株当たり利益は4.40ドルとなる。

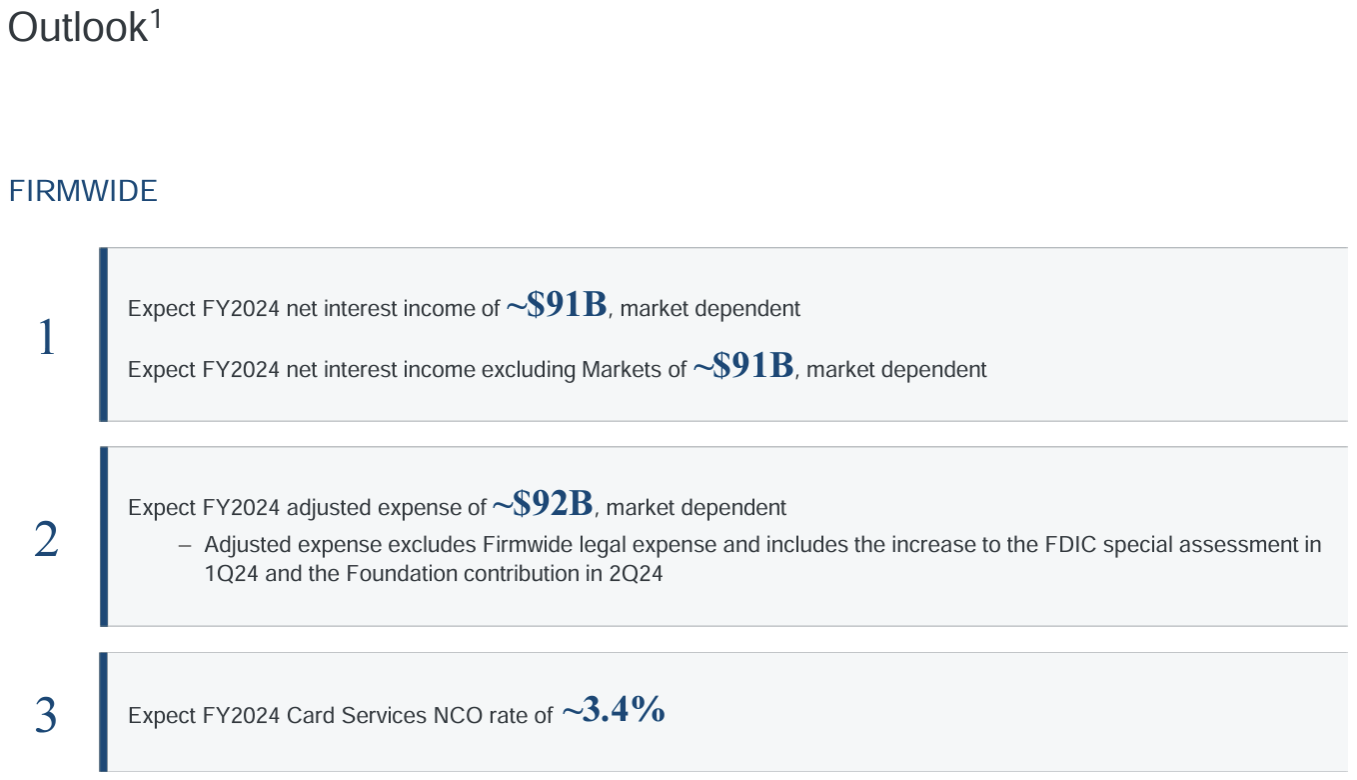

2024年通期見通し

2024年の通期見通しに関しては以下の通り。

- 2024年通年の企業全体の純金利収入(Net interest income):~910億ドル(前四半期は~900億ドル)

- 2024年通年のCIBマーケット事業を除く企業全体の純金利収入(Net interest income excluding Markets):~910億ドル(前四半期は~890億ドル)

- 調整後経費(Adjusted expense):~920億ドル(前四半期は~910億ドル)

- Card NCO(Net Charge-Off) rate(カード純貸倒償却率):~3.4%(前四半期は~3.5%)

その他

その他カンファレンスコールを含め決算発表で気になった点をピックアップすると以下の様のものがある。

- 昨年5月にFirst Republicを買収したため前年の四半期にはFirst Republicの業績が2ヶ月分しかないが、今四半期は3ヶ月分

- 2024年第2四半期決算の希薄化後1株あたり純利益(EPS – diluted)は6.12ドルだが、E以下の一時項目を除いたEPSは4.40ドル

- ビザとの株式交換による79億ドルの利益(EPSに2.04ドルの好影響)

- 株式交換に伴う同社財団への前払拠出金10億ドル(EPSに0.18ドルの悪影響)

- 投資有価証券純損失5億4600万ドル(EPSに0.14ドルの悪影響)

- 2024年第2四半期に53億ドル相当の自社株買いを実施

- 2024年第2四半期の平均預金残高は前年比7%減、前四半期比1%減

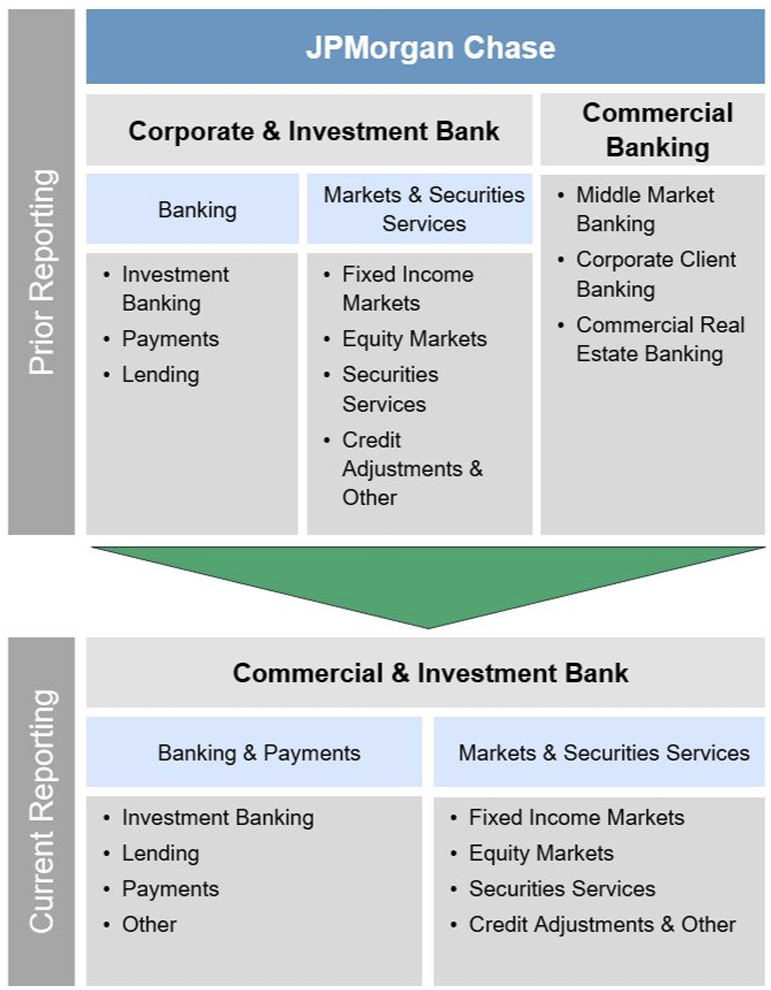

- 2024年5月17日に以下の部門再編を発表(基本的にはCorporate & Investment BankとCommercial Bankingが統合されCommercial & Investment Bank部門となった)

- 部門別の業績

- Consumer & Community Banking:純利益42億1000万ドル(前四半期比13%減、前年同期比21%減)

- Commercial & Investment Bank:純利益58億9700万ドル(前四半期比11%減、前年同期比11%増)

- Asset & Wealth Management:純利益12億6300万ドル(前四半期比2%減、前年同期比3%増)

- 決算発表資料中のコメント

- 市場価格やクレジットスプレッドはむしろ良好な経済見通しを反映しているようだが、潜在的なテールリスク(発生する確率が非常に低いリスクによって暴落や暴騰が実際に発生すること)については引き続き警戒している

- 地政学的状況は依然として複雑で第二次世界大戦以来最も危険な可能性があるが、その結果と世界経済への影響は不明である

- インフレ率の低下にはある程度の進展があったが、依然として複数のインフレ要因が我々の前に立ちはだかっている。

- 従ってインフレ率と金利は市場の予想よりも高いままになる可能性がある

- この規模の量的引き締めの影響の全体像はまだわかっていない

- アナリストとのカンファレンスコール(最高経営責任者のJamie Dimon氏は出張のため不在)

- 2024年第2四半期の業績は極めて良好で実際に過去最高の売上高と純利益を記録したが、さらに重要なのは一時項目を除いた後でも業績が引き続き非常に好調であること

- 純償却額(Net charge-offs)は前年比8億2000万ドル増加したが、これは主にカードによるもの

- 数週間前にストレステストを完了しており、当社の暫定SCBは3.3%(現在は2.9%)だが最終的なSCBはこれより高くなる可能性がある

- (FRBとのやり取りについて)FRBとのいかなる会話についてもコメントするつもりはない。会話が存在するかどうかもそれはプライベートなことであり確認も否定もしない

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2024年第2四半期の総収入(Managed Revenue)は509億9200万ドル、市場予想の502億ドルを上回っている

- 2024年第2四半期の希薄化後1株あたり純利益(EPS)は6.12ドル、市場予想の5.42ドルを上回っている

- 2024年第2四半期の一時項目を除く希薄化後1株あたり純利益(EPS)は4.40ドル、市場予想の4.19ドルを上回っている

- 2024年通年のCIBマーケット事業を除く企業全体の純金利収入は~910億ドル、市場予想の913億ドルを下回っている

となっている。

まとめ

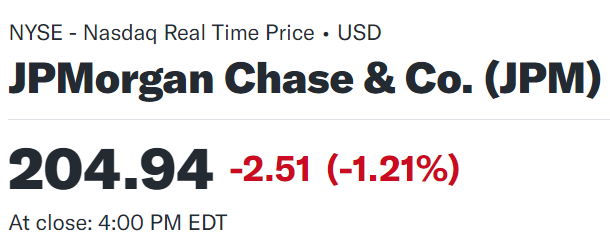

上記の様な決算結果を受けてJPモルガンの株価は

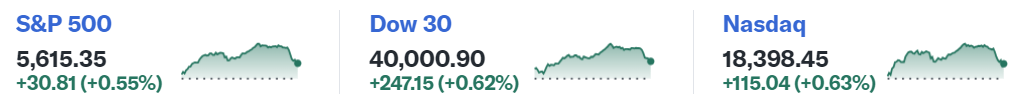

前日比1.21%の下落。同日の米国市場が

いずれも前日比プラスで終えているのと比べると見劣りのする結果となった。

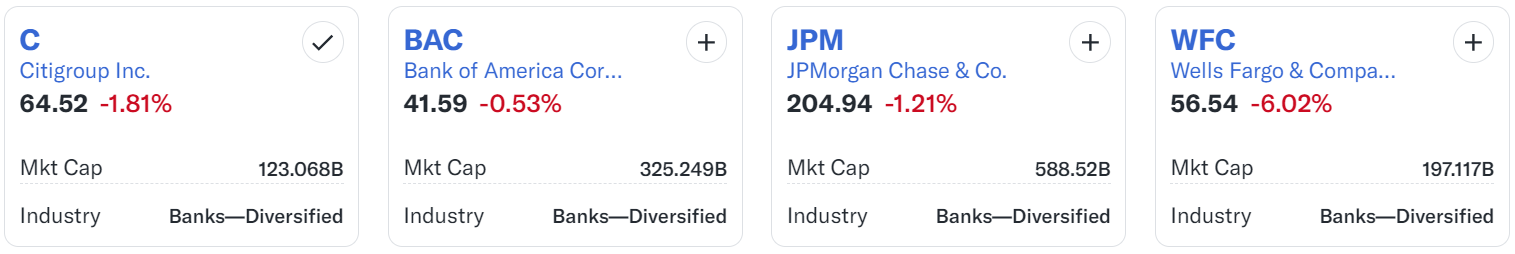

売上、EPS共に市場予想を上回ったものの最高経営責任者のJamie Dimon氏の決算資料へのコメントで、潜在的なテールリスクや地政学リスク、インフレについての警戒を示したことや総与信費用が増加したことが嫌忌されたのかもしれない。

また同日決算発表のあった同じ米銀のウェルズ・ファーゴ(WFC)が

6.02%と大きく下落したことも影響した可能性がある。

それでも年初来のJPモルガン株の推移を市場(S&P 500)と比べてみると

前回4月の2024年第1四半期決算で大きく下落して以降は、やや振れ幅があるものの全体的には上昇基調でS&P 500のパフォーマンスを上回っている。

今後のJPモルガン株だが、与信コストの増加(つまり貸し倒れ損失発生の可能性)や前四半期に比べてやや減少した純金利収入(NII)の動向が気になるところ。実際前回第1四半期決算で大きく値を下げた原因の一つは通期の純金利収入が市場予想には届かなかった(実際には見通しを引き上げたにもかかわらず)ことであったし。FOMC会合での利下げ時期や規模によっては大きく上下する局面もあるかもしれないが、年初来の好調な株価推移を今後も続けてもらいたいものだ。