はじめに

2026年2月5日(木)には自分の所有しているブリストル・マイヤーズ スクイブ(BMY)の2025年第4四半期決算発表があった。

前回2025年10月の2025年第3四半期決算では市場予想を上回る売上、EPSに加え、通期見通しを引き上げたこと、それが特許切れ製品の売上減少を補ってあまりあるGrowthポートフォリオの好調さであったことで7.09%の大幅上昇。その際には

「今後のブリストル株だが、決算内容が評価されての上昇、その後も上昇傾向が続いていることから多少は持ち直してくれた様子。ただこの傾向が続くかどうかは不透明。というのも米つなぎ予算不成立の要因となっているメディケイドの行く末が不透明なことや現在少し落ち着いているがトランプ政権の薬価引き下げ政策の動きも気にかかる。現在の状況を考えるとブリストル株というよりは業界全体でまだまだ方向感に乏しい動きが続きそうな気がしている。」

と書いていた。

メディケイドに関しては、2026年2月時点で米国保健福祉省(HHS)に関する歳出法案を含む11歳出法案は可決(残りは国土安全保障のみ)されており、簡単にまとめるとメディケイドの実質的な予算削減実行を2026年11月の中間選挙後まで先送り、という与野党共に妥協する形でひとまずは決着している。

今回の決算、そしてそれを受けてブリストル株はどうなったのか。以下内容を確認し整理しておく。

ブリストル・マイヤーズ2025年第4四半期決算概要

以下の情報はブリストル・マイヤーズ スクイブの企業サイトより引用・抜粋。

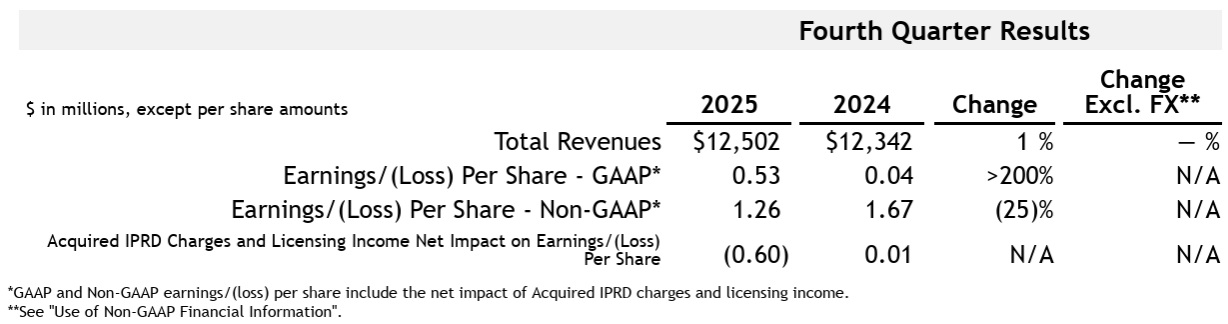

- 2025年第4四半期の総売上高(Total Revenues)は125億200万ドル、前年同期は123億4200万ドルで前年同期比1%増加(恒常為替ベースでは変わらず)

- 2025年第4四半期のNon-GAAPベースでの1株当たり利益(Earings Per Share Non-GAAP)は1.26ドル、前年同期は1.67ドルで前年同期比25%減少

2025年第4四半期の主力製品の売上は以下の通り。

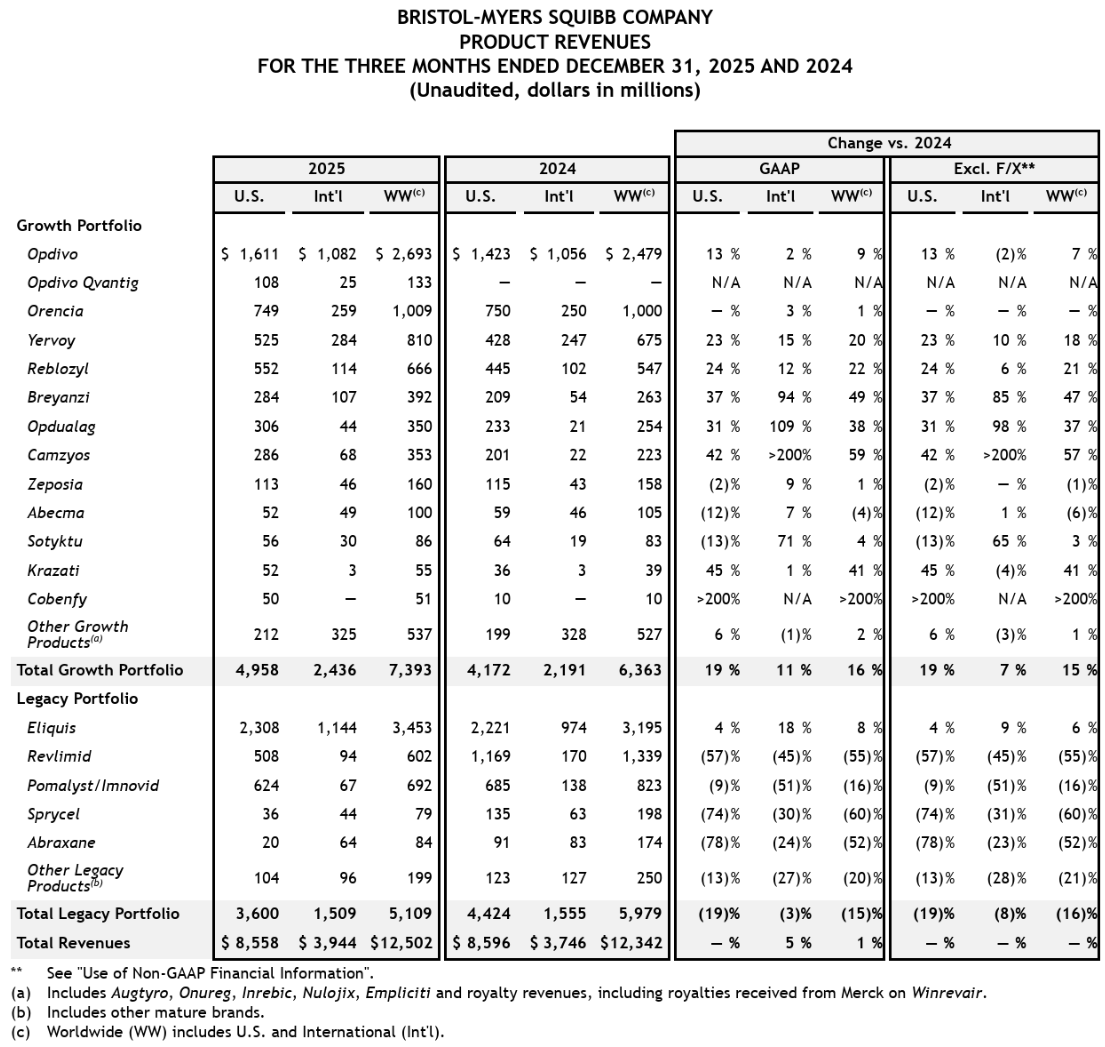

主力のEliquisは前年同期比8%増の34億5300万ドル、Opdivoは9%増の26億9300万ドル、そして特許保護が失われたRevlimidは前年比55%減の6億200万ドルとなっている。

Growth Portfolio全体では73億9300万ドルで前年同期比16%増(恒常為替ベースでは15%増)、Legacy Portfolio全体は51億900万ドルで前年同期比15%減(恒常為替ベースでは16%減)、全体では125億200万ドルで前年同期比1%増(恒常為替ベースでは変わらず)となっている。

2026年通期見通し

2026年の通期見通しは以下の通り。

【Non-GAAPベース】

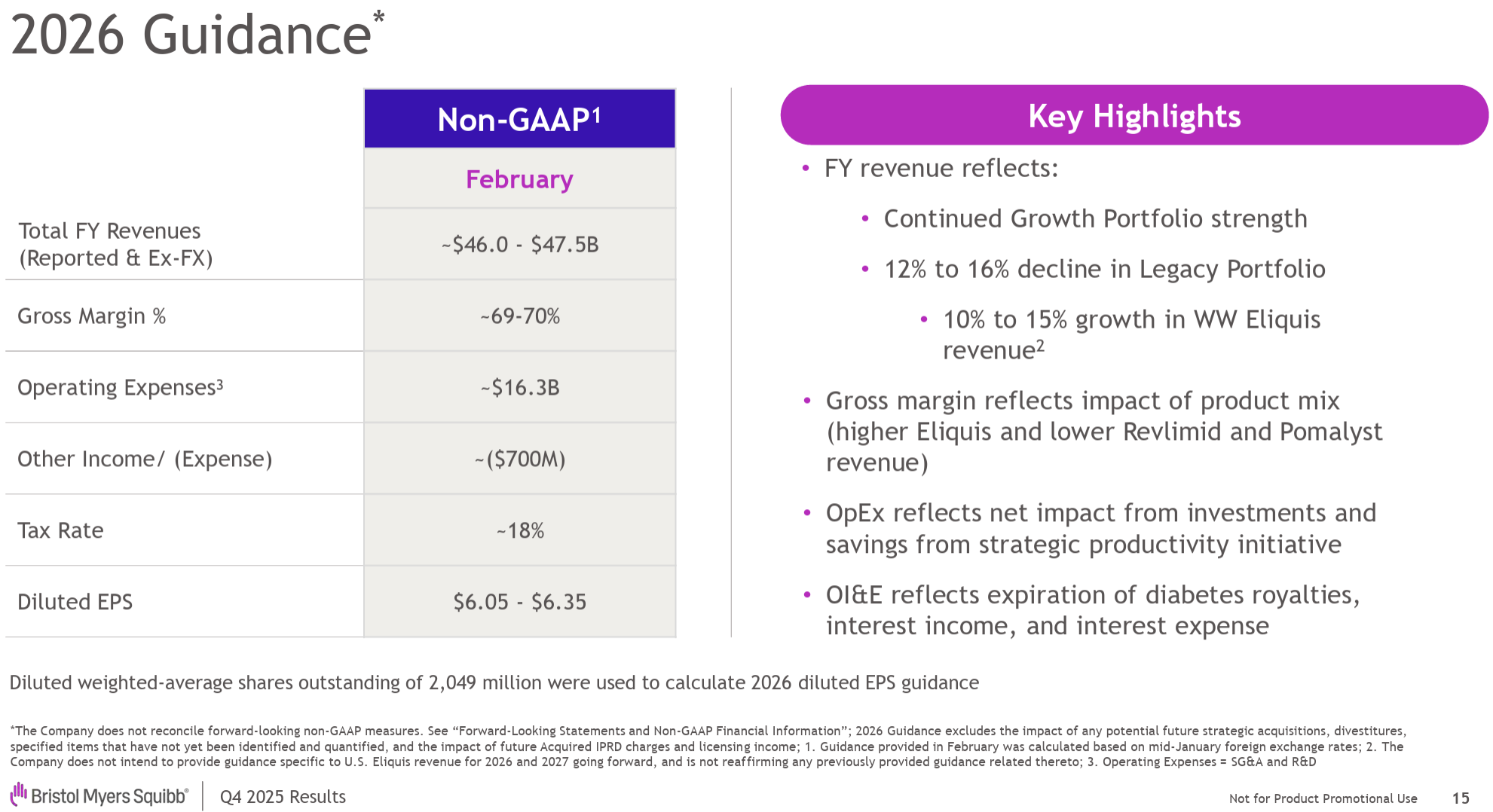

- 総売上高(Total FY Revenues。レポート/恒常為替ベース):460億ドル~475億ドル

- グロスマージン:69~70%

- 営業経費(Operating Expenses):163億ドル

- その他収入/経費(Other Income/(Expense)):マイナス7億ドル

- 税率(Tax Rate):18%

- 希薄化後一株当たり利益(Diluted EPS):6.05~6.35ドル

その他

その他決算資料及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- 第4四半期は好調な業績で年を締めくくった

- 成長ポートフォリオは第4四半期で前年比15%増、通年では17%増

- 新製品による幅の拡大という点では、Opdualag、Breyanzi、Camzyosはそれぞれ通年の売上高に10億ドル以上貢献し、Reblozylは20億ドル以上の売上を達成

- これらは、ライフサイクルの初期段階にある差別化された耐久性のある製品で今後の成長の可能性が十分に残っており、長期的な成長の基盤をさらに強化するもの

- 通期ベースでは、レガシーポートフォリオの売上高が約40億ドル減少したにもかかわらず、成長ポートフォリオがそのすべてをほぼ相殺したことは特筆に値する

- CobenfyとOpdivo皮下注射も引き続き順調に進捗し、当社の期待に沿っている

- Cobenfyは、地域や病院の環境へのアクセス拡大と採用の深化により着実な成長を遂げており、この着実な成長が年間を通じて継続すると見込んでいる

- Opdivo皮下注射は、診療効率の向上と患者の嗜好が主な推進力となり、ユーザーから引き続き肯定的な初期フィードバックを受けている

- 最近の臨床/規制関連のハイライト

- 2025年12月、Breyanziは再発または難治性の辺縁帯リンパ腫の成人患者を対象とした、初めてで唯一のCAR-T細胞療法としてFDAの承認を取得

- 2025年12月、パートナーであるBioNTechと共に局所進行または転移性トリプルネガティブ乳がんにおける初の国際共同第II相試験データを発表

- 開発パートナーシップ全体において、最近3つの追加試験計画を発表し、年末までに8つの登録試験を開始する予定

- 2030年までに10以上の新薬の投入可能性

- 今年だけでも6つの新製品候補についてトップラインの承認申請データを発表する予定

- 2026年通期見通し

- 2026年の売上高は460億ドルから475億ドルの範囲と見込んでいる

- 成長ポートフォリオの継続的な好調な業績と、進行中のLOEの影響を考慮したレガシーポートフォリオの12%から16%の売上高減少予測を反映

- 継続的なコスト削減プログラムにより、昨年と比較して営業費用は減少すると予想

- 調整後希薄化後1株当たり利益は6.05ドルから6.35ドル

- 2026年の売上高は460億ドルから475億ドルの範囲と見込んでいる

- 財務関連

- 粗利益率は第4四半期に210ベーシスポイント低下し71.9%

- 営業費用については2025年に発表した20億ドルの戦略的生産性向上イニシアチブに向けて大きな進展を遂げた

- 2025年第4四半期末時点で約10億ドルの削減目標を達成し、残りの10億ドルは2026年と2027年に実現する予定

- 進行中のR&Dを除くと通期の営業費用は166億ドルで、2024年から12億ドル減少

- 当四半期の実効税率は22.1%で、前年の19.9%と比較して低下

- 2025年12月31日現在、現金同等物および市場性有価証券は約110億ドル

- 目標としていた100億ドルの債務返済を予定より早く完了

- 第4四半期には約20億ドルの堅調な営業キャッシュフロー

- 2026年の四半期ごとの売上高の推移について

- 毎年第4四半期に在庫が積み上がった後に季節的な在庫調整が行われるため、第1四半期は前四半期比で売上高が減少すると予想

- Eliquisについて以下の2点

- 1つ目は下半期の売上高は上半期よりも増加すると予想

- 2つ目はEliquisに関する最新のガイダンスで、2027年のEliquisの売上高(注:2026年ではない)は2026年と比較して15億ドルから20億ドルの範囲で減少すると予想しており、これはアナリストの既存の予測とほぼ一致

- 質疑応答

- BD(Business Debelpment)戦略について

- BDは引き続き最優先事項であり、ご存知のとおり我々は常に社内外からイノベーションを発掘してきた

- しかし現在は、後期段階のパイプラインにおいて非常に強力な立場にあるため取引を追いかける必要はない

- とはいえ、ポートフォリオに強みと深みを加える機会を引き続き模索していく

- 2026年のEliquisについて

- Eliquisは引き続き好調な業績を示しており、この業績は2026年を通して続くと申し上げたい

- 今年からEliquisの価格動向が大きく変化したことが、価格戦略を見直すキッカケとなった

- Eliquisは今年の成長を牽引する重要な要因となるだろう

- Eliquisの売上は2026年に10~15%成長すると予想

- 2026年11月に欧州で特許が失効する見込みで、それを考慮して2027年の売上が2026年に比べて15億ドルから20億ドルの範囲で減少すると見込んでいるのは先ほど説明した通り

- 発売してから1年が経過したCobenfyの売上が伸び悩んでいる様に見える

- Cobenfyの発売から1年間の進捗に大変満足している

- 実際、Cobenfyは発売以来10万件以上のTRX(処方箋医薬品)を販売しており、これは関連する統合失調症の類似薬すべてを上回っている

- 現在見られるすべての先行指標に基づくと、Cobenfyは時間の経過とともに統合失調症の主要治療薬になる可能性があると考えており、当社にとって大きな薬になる可能性があると確信している

- BD(Business Debelpment)戦略について

いつもの様に臨床試験中の製品についての質疑が多かったが、それらは自分がまとめるには難しすぎるので概ね省略。

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると

- 2025年第4四半期の総売上高(Total Revenues)は125億200万ドル、市場予想の122億8000万ドルを上回っている

- 2025年第4四半期の調整後1株当たり利益(Non-GAAP Diluted EPS)は1.26ドル、市場予想の1.12ドルを上回っている

- 2026年通期の希薄化後一株当たり利益(Diluted EPS)見通しは6.05~6.35ドル、市場予想の6.02ドルを上回っている

となっている。

まとめ

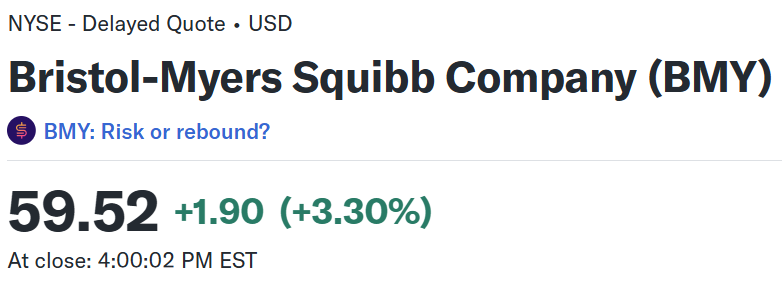

上記の様な決算内容を受けてブリストル・マイヤーズ スクイブの株価は

前日比3.3%の上昇。同日の米国市場が

ここ最近のハイテク銘柄の決算における多額のAI支出発表から、その投資が実際に売上高や利益を押し上げることへの懸念から下落傾向にあるのと同様に、主要3株式数はいずれも1%を超える下落となったのに対してブリストル株の上昇は際立っている。

市場予想を上回る売上、EPSに加えて、2026年通期のEPS見通しも下限値が市場予想を上回った事が好感されたのだろう。2027年にEliquisの売上が、2026年11月欧州での特許失効見込みなどから2026年に比べて15億ドルから20億ドルの範囲で減少とした点はあまり材料視されなかった模様。

決算後数日を含めた過去1年のブリストル株の推移を市場(S&P 500)と比べると

前回2025年10月の四半期決算以降は、冒頭に書いた自分の見込みとは異なり上昇傾向が続いていた。同業のメルク(MRK)の動きも加えると

当然個別の事情により差異はあるが、概ね上昇傾向あったのは同じで業界全体で好調だったことがブリストル株が上昇傾向だった主な原因のようだ。もっとも別の同業のファイザーはほぼ横ばいでの推移だったので、ブリストル株の動きは評価できる。そして迎えた今回決算でも上昇。翌々日は反落しているが、これもメルクと同じで業界全体の流れが反映されたようだ。

今後のブリストル株だが、業界全体の流れもあって前回決算から上昇傾向が続いていたこと、また今回決算での好結果を受けて上昇傾向が続くのを期待したいところ。懸念材料の一つであったメディケアに関しても冒頭に書いた通り2026年秋以降に先延ばしになったので、しばらくは何か大きなネガティブサプライズが無ければ大丈夫だとは思うのだが。