はじめに

2025年5月2日(金)には自分の所有銘柄であるデュポン・ドゥ・ヌムール(DD)の2025年第1四半期決算が発表された。

前回2025年2月の決算時には市場予想を上回る好調な四半期決算、通期見通しから7%近い上昇となり、

「今後のデュポン株だが、決算での2025年見通し通りに進むのであれば、関税の影響も限定的に見えるのである程度は期待しても良いかもしれない。ただ確信を持つにはまだ時期尚早だと思われるので、次回2025年第1四半期決算の内容を待ちたいと思う。」

とそこそこ期待する旨を書いていた。

しかしそれ以降はトランプ政権の関税政策により市場は下落。デュポンもその影響から逃れることは出来なかった一方、同じBasic Materialsセクターで自分が所有しているダウ・インク(DOW)ほど大崩れはしなかった印象がある。

今回の決算結果及びそれを受けてのデュポン株はどうなったのか。以下決算内容と株価の動きを確認し整理しておく。

デュポン・ドゥ・ヌムール2025年第1四半期決算概要

以下の情報はデュポン・ドゥ・ヌムールの企業サイトより引用・抜粋。

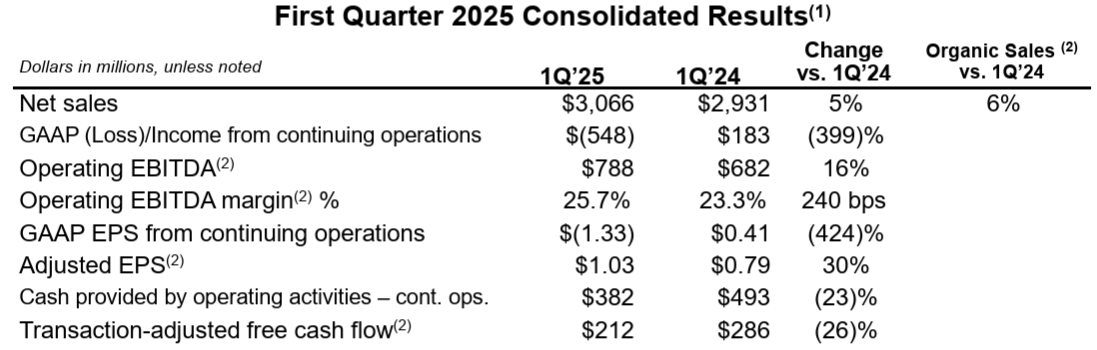

- 2025年第1四半期の総売上(Net Sales)は30億6600万ドル、前年同期は29億3100万ドルで前年同期比5%増

- 2025年第1四半期のGAAPベース継続事業における希薄化後1株当たり利益(GAAP EPS from continuing operations)は1.33ドルの損失、前年同期は0.41ドル

- 2025年第1四半期のNon-GAAPベース調整後1株当たり利益(Adjusted EPS)は1.03ドル、前年同期は0.79ドルで前年同期比30%増

事業部別業績

前回まではElectronics & Industrial、Water & Protectionという名称だったが、前回決算で説明があったように今年後半に予定されているエレクトロニクス事業の分離に先立ち、エレクトロニクス企業を構成する事業はElectronicsCoセグメント、デュポンに残る事業はIndustrialsCoセグメントとして報告されている。

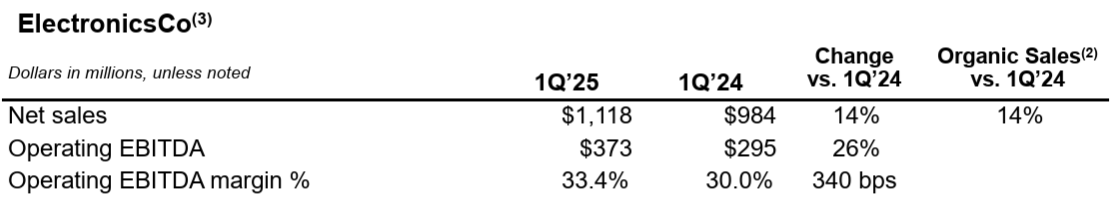

【ElectronicsCo】

- Net sales(売上):11億1800万ドルで前年同期比14%増。事業の買収・売却や為替の影響を除いた既存事業売上高(Oragnic Sales)も14%増

- 営業EBITDA:3億7300万ドルで前年同期比26%増

- 営業EBITDAマージン:33.4%、前年同期は30.0%

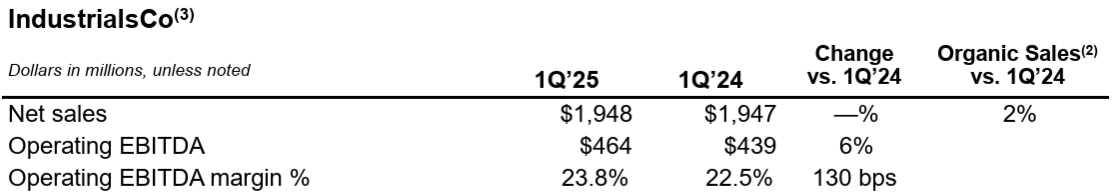

【IndustrialsCo】

- Net sales(売上):19億4800万ドルで前年同期とほぼ変わらず。事業の買収・売却や為替の影響を除いた既存事業売上高(Oragnic Sales)は2%増

- 営業EBITDA:4億6400万ドルで前年同期比6%増

- 営業EBITDAマージン:23.8%、前年同期は22.5%

2025年見通し

2025年通期及び2025年第2四半期の見通しは以下の通り。

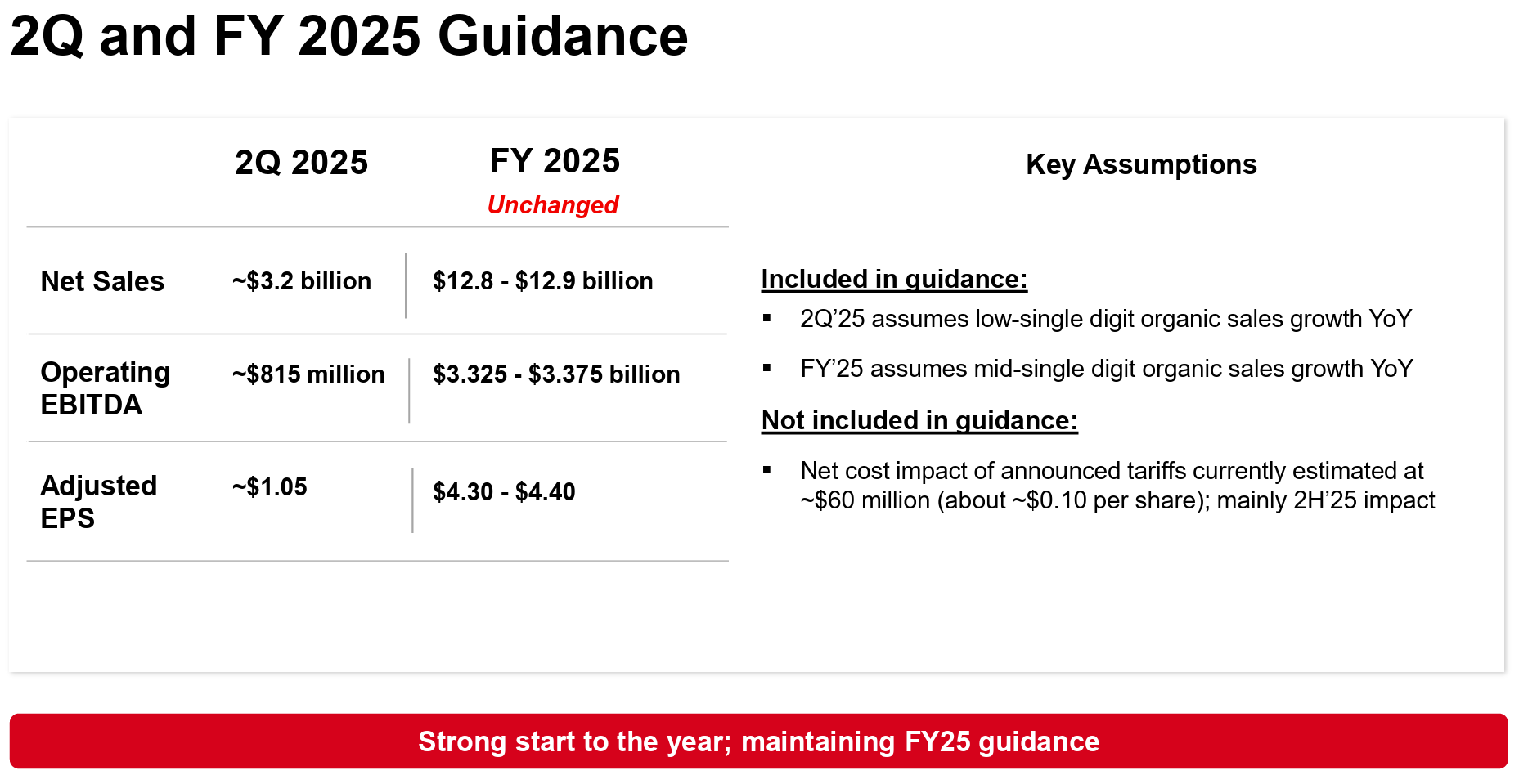

【2025年通期】

- 総売上(Net Sales):128~129億ドル

- 営業EBITDA(Operating EBITDA):33億2500万~33億7500万ドル

- 調整後一株当たり利益(Adjusted EPS):4.30~4.40ドル

いずれも前回と変わらず。

【2025年第2四半期】

- 総売上(Net Sales):~32億ドル

- 営業EBITDA(Operating EBITDA):~8億1500万ドル

- 調整後一株当たり利益(Adjusted EPS):~1.05ドル

その他

その決算発表資料及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- 第1四半期の業績は、ElectronicsCoとIndustrialsCoの両方で前年同期比売上高が伸び、利益率も拡大した、引き続き力強い四半期業績を反映している

- エレクトロニクス市場の堅調な推移に加え、ヘルスケアと水処理市場の堅調な需要の恩恵を受けており、当社の予想通り4月を通じても堅調な受注パターンが続いた

- 当社のグローバルな製造拠点と柔軟なサプライチェーンネットワークは、関税の影響を乗り越える上で大きな力となっており、当社のチームは影響をさらに軽減するため顧客やサプライヤーと積極的に連携していく

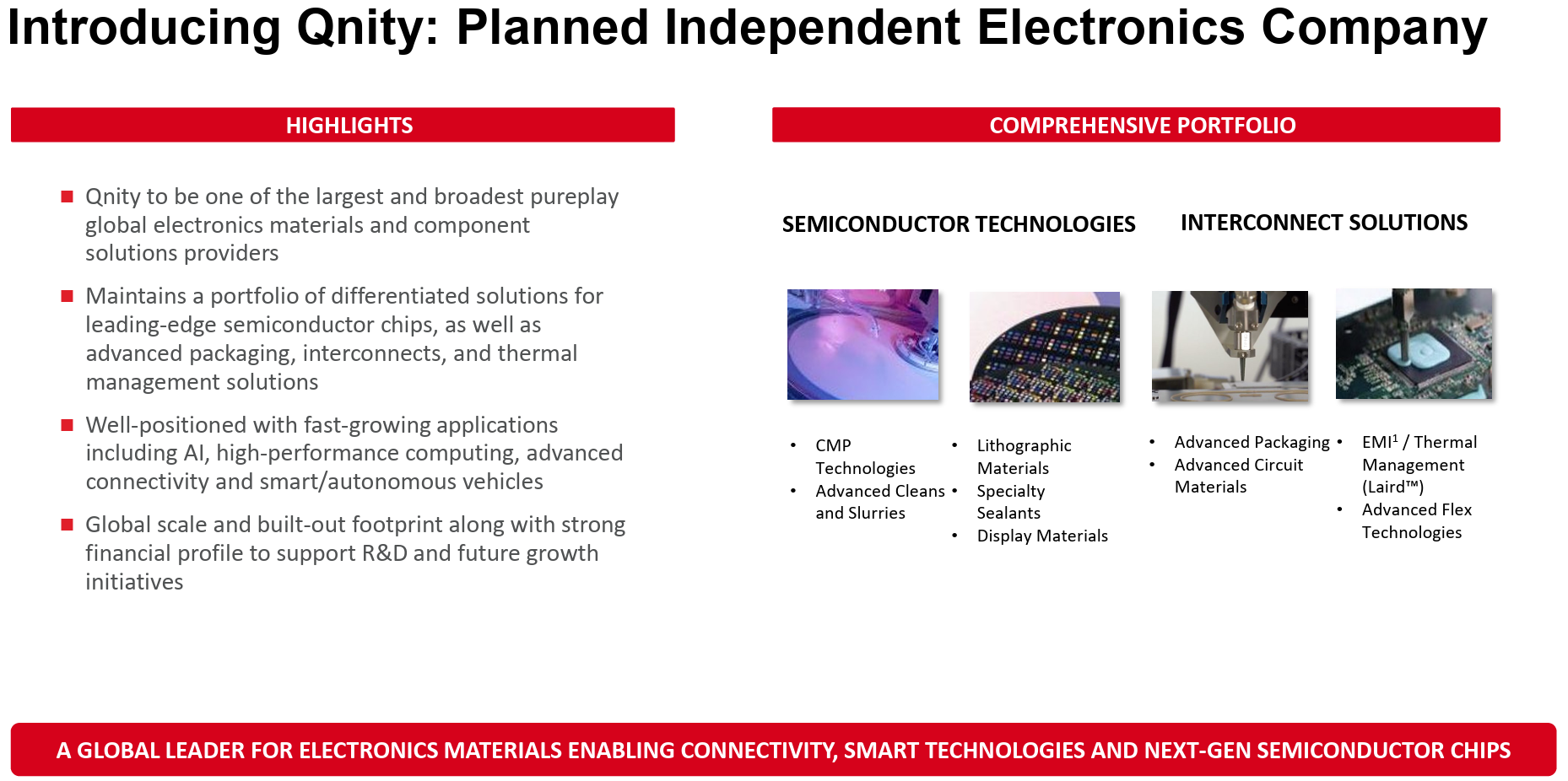

- 今週発表したエレクトロニクス事業の2025年11月1日のスピンオフ(Qnity)は引き続き計画通りに進んでいる

- 経営幹部や取締役の選任、先週のSECへの最初のForm 10登録届出書の提出など、分離に関連する重要なマイルストーンを達成し続けている

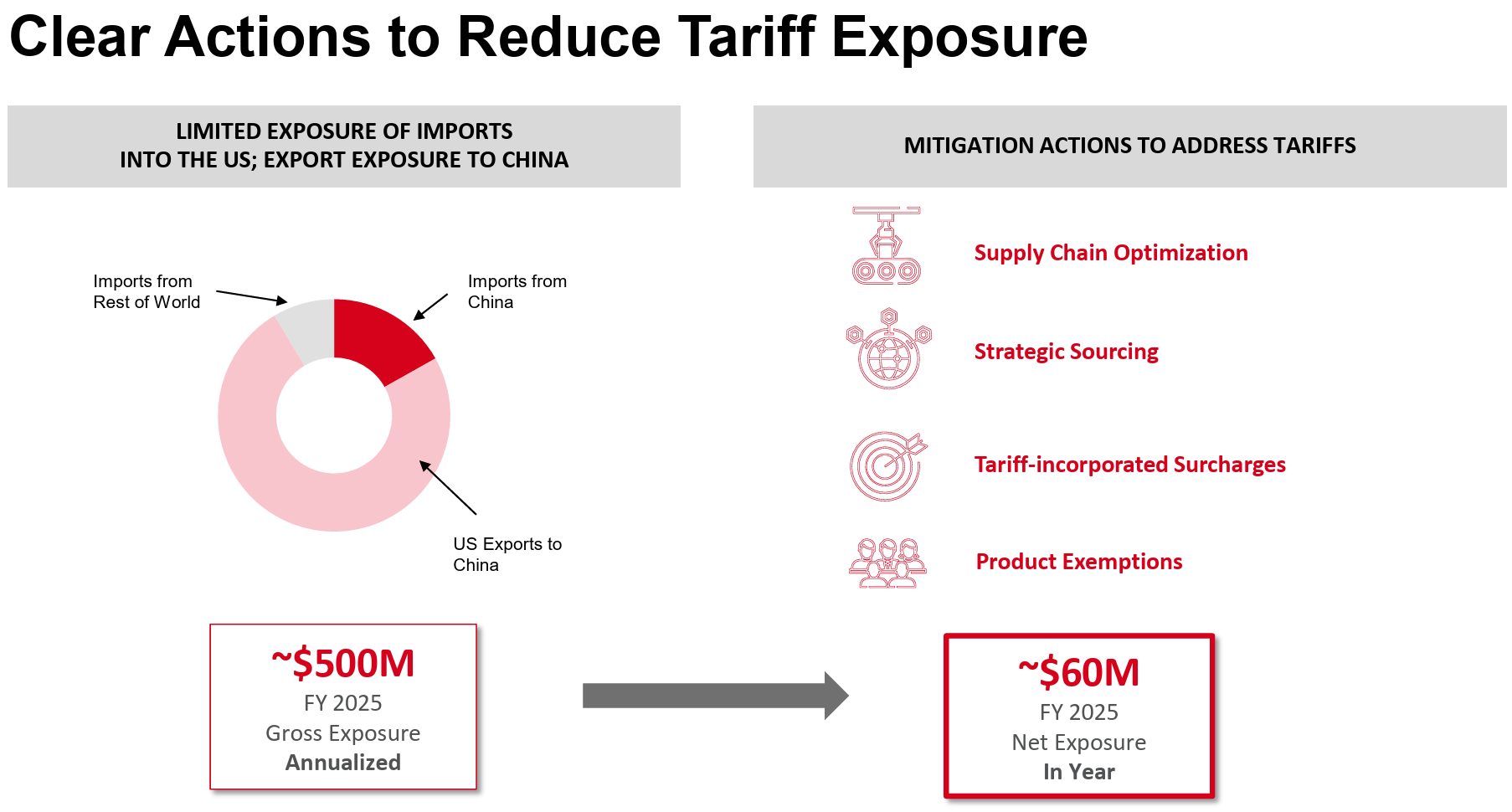

- 関税をめぐる不確実性への対応について

- 当社はグローバル企業として米国とアジアに大規模な製造拠点を構えるなど、主要地域すべてに拠点を有している

- その規模は生産と製品フローを調整する十分な柔軟性を備えており、貿易リスクの軽減を可能にしている

- さらに調達の観点から見ると、当社の原材料の大部分は消費地で調達されており、新たな関税の対象外である

- 現在適用されている関税に基づくと緩和策実施前の2025年の推定コストは年間約5億ドルだが、この潜在的な逆風を大幅に相殺するための対策により2025年の純コスト影響は現在約6000万ドルと見積もられており、主に下半期に影響する見込み

- 当社のチームは進行中のグローバルサプライチェーンの動向を注意深く分析し、顧客やサプライヤーと連携しながら、生産シフト、調達代替、追加料金、免除など、関税緩和策に積極的に取り組んでおり、潜在的な影響をさらに最小限に抑えるための追加対策を継続的に検討している

- 2025年11月1日にスピンオフ予定の独立系エレクトロニクス企業Qnityについて

- 2024年の売上高は43億ドルで、業界最大規模の電子材料およびソリューション専業プロバイダーとなる予定

- Qnityは強固な財務基盤を活かしながら、半導体市場の堅調な成長の恩恵を受けられる好位置にある

- 売上高の約60%を半導体が占めるQnityは、世界的に著名な半導体企業と競合することになるが、この財務基盤に見合ったポジションを獲得できると期待している

- 2025年通期見通しについて

- 堅調な年初来の業績から通期見通しは維持

- 先ほど言及したように、関税による純コスト影響は約6000万ドル、1株当たり約0.10ドルと見積もっており、これは主に下半期に関連している

- さらなる緩和策や関税実施の不確実性を特定しているため、この推定純コスト影響は当社の財務ガイダンスには含まれていない

- 質疑応答

- 関税の免除にについて

- 我々が推進しているすべての関税措置からすると、関税免除はおそらく最も規模が小さい

- 実施してきた関税削減と緩和策の大部分は、調達とサプライチェーンの最適化に関するもの

- サプライチェーンの最適化、特に中国について

- 中国への供給ルートにおいて米国産はごく僅かであり、中国で製品用に購入しているもののほとんどは米国外から調達されている

- 米国から中国への輸出による売上高は合計で約2億ドル

- 米国から材料を調達している少数の拠点については一般的に代替サプライヤーがあり、関税の影響を回避できる代替サプライヤーへの切り替えをお客様と協力して進めている

- ElectronicsCoとIndustrialsCoそれぞれの関税の影響

- ほぼ均等に分かれており、それぞれ約3000万ドル程度

- また先ほど影響は下半期に出てくるとしたが、条件が変わらない場合に2026年の関税影響が単純に倍の1億2000万ドルになるとは考えないで欲しい

- 繰り返しになるが、現在追加的な緩和策を検討しており、現状から何も変わらないと仮定した場合、年末に向けて段階的に緩和策を実施し、2026年に発生するであろう更なる影響を軽減するのに役立つ

- Water関連事業が好調な要因について

- 当四半期は水事業で非常に好調な結果となり、通期でも一桁台半ばから後半の成長を見込んでいるが、これは昨年との比較によるところが大きい

- しかしより広い視点で見ると、当社の主要技術全般において需要が非常に堅調となっている

- さらに現時点では数字には表れていない重要な新技術もいくつかあり、今後PFAS浄化とDLE分野で大きな成長が見込まれる

- ガイダンスは変更せずに関税の影響を強調した理由について

- まず状況は日々変動しているため、事業実績を理解してもらうため基本的なガイダンスを明確にしておきたいと考えた

- そして当初は年間5億ドルの見積もりだったが現在年間の影響は約6000万ドル、そして対策を継続して実施しており、まだ止まっているわけではない

- 第2四半期末の状況を鑑み、状況に応じてガイダンスに反映させていく

- ひと月前に中国からTyvek®に関する独占禁止法違反の疑いで調査されている件について

- 我々は彼らの要求に迅速に対応し、現在彼らからの情報を待っている

- Tyvek®の売上は全売上高の1%未満。つまり会社全体にとって大きな数字ではないと考えている

- また私たちが彼らに引き渡した文書はすべてTyvek®事業に関連したもので、他の事業分野に影響を及ぼす可能性は考えていない

- PFAS訴訟に関する最新情報について

- ニュージャージー州での裁判が今月始まる。段階的に審理されるので恐らく夏中ずっと続くだろう

- また人身傷害に関する訴訟が10月に開始予定

- 11月のスピンオフ前にM&Aを進める可能性について

- 我々は常に新しい案件を探しており確固たるパイプラインも持っているが、11月1日の分離前に差し迫った案件は特にない

- 関税の免除にについて

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2025年第1四半期の総売上(Net Sales)は30億6600万ドル、市場予想の30億4000万ドルをやや上回っている

- 2025年第1四半期のNon-GAAPベース調整後一株当たり利益(Adjusted EPS)は1.03ドル、市場予想の0.95ドルを上回っている

となっている。

まとめ

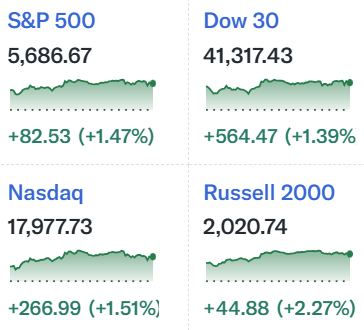

上記の様な決算を受けてデュポン・ドゥ・ヌムールの株価は

前日比1.82%の上昇。同日の米国市場は

同日米労働省が発表した4月の雇用統計が市場予想を上回ったことや、米中貿易紛争緩和の兆しが見えたことなどから大きく上昇しており、デュポンの上昇幅も同程度。

堅調な第1四半期決算に加え、関税の影響を織り込みつつも通期見通しを維持したことが評価されたのだろうが、市場を大きく上回るには至らなかったのは関税に付随した景気減速からくる業績影響への懸念が根強いためだろうか。

決算後数日を含めた年初来のデュポン株の推移を市場(S&P 500)と比べてみると

前回2月の決算以降は冒頭に挙げた想定通りにはいかず、トランプ政権の関税政策による市場の下落と同様に緩やかではあるが下落基調となった。しかし4月の相互関税発動で4月3日は9.93%下落、翌4日は12.75%の下落と2日間で約20%を超える下落となった。その後やや持ち直したとはいえ年初来10%を下回るパフォーマンスで今回の決算を迎え、その後数日は大きな変動は無い。

今後のデュポン株だが、決算内容からすると経営陣の見通しが正しければそこまで大崩れはしない気がする一方で、大幅上昇も望めないだろうと思っている。ただあくまで経営陣の関税に関する想定が正しければの話であって、今後の関税がどうなるかによっては上に述べた4月3、4日の2日間の様に一気に大幅下落する可能性も無いとは言い切れない。何とか米国の関税措置が上手い形で落ち着き、安定した株価推移となることを願いたい。