はじめに

米国時間2025年4月16日(水)にFRB(米連邦準備制度理事会)パウエル議長がシカゴで講演を行った。

4月2日の米国相互関税発表後、パウエル議長は4月4日の発言で、貿易政策により不確実性が高まっており、インフレ高進と成長鈍化のリスクがあるが金融政策の適切な道筋を語るには時期尚早、と利下げを急がない姿勢を示していた。

しかしその後の僅か10日程で状況は

2025年4月の米相互関税に対する中国の報復等と市場/自分の資産

2025年4月7日の関税を巡る情報で大きく乱高下した米国株式市場

米国の中国への関税は計104%に、中国も報復(2025年4月)

米相互関税の90日一時停止で米株市場は上昇、だが(2025/4)

2025年4月発表の米CPIと米中の報復関税合戦(2025/4)

またしても米相互関税の情報が錯綜(電子機器関連)(2025/4)

といった具合に日々情報がアップデートされ、米中の対決の高まり等から状況は不透明さを増している。

そんな状況の中で、米国の政策金利決定に携わるパウエル議長の発言がどう変化するか(あるいはしないか)に非常に注目が集まっていた。

以下その内容を整理すると共に、パウエル議長の発言が市場にどの様な影響を与えたかについても確認しておく。

2025年4月16日(水)のFRBパウエル議長の講演概要

以下はFRBのサイトより引用・抜粋。講演タイトルは「Economic Outlook(経済見通し)」で、At the Economic Club of Chicagoで米東部夏時間13:30から行われた。

【冒頭】

- FRBは議会から与えられた二つの使命、すなわち最大雇用と物価安定に常に注力している

- 不確実性と下振れリスクが高まっているにもかかわらず、米国経済は依然として堅調

- 労働市場は最大雇用、あるいはそれに近い水準にある。インフレ率は大幅に低下したが、FRBの目標である2%を若干上回っている

【最近の経済データ】

- 数週間後には第1四半期GDPの速報値が発表される

- これまでのデータから、第1四半期の成長率は昨年の堅調な伸びから鈍化したことが示唆されている

- 自動車販売は好調でしたが、全体的な消費者支出は緩やかな伸びにとどまった様だ

- さらに、企業が潜在的な関税を回避しようとしたことを反映し、第1四半期の輸入が堅調だったことがGDP成長率の重しになると予想される

- 家計調査と企業調査では、主に貿易政策への懸念を反映して、景況感の急激な低下と見通しの不確実性の高まりが報告されている

- 通期の外部予測は下方修正されつつあり、概ね減速は続くものの依然としてプラス成長を示唆している

- 家計と企業がこれらの動向を消化しつつある中、我々は今後のデータを注視している

- 労働市場では、今年最初の3ヶ月間で非農業部門雇用者数は月平均15万人増加した

- 雇用の伸びは昨年に比べて鈍化しているが、レイオフの低水準と労働力人口の伸び率の低迷により、失業率は低水準で安定している

- 一方求人倍率は1倍をわずかに上回り、パンデミック前の水準に近づいた

- 賃金の伸びは引き続き緩やかだが、依然としてインフレ率を上回っている

- 総じて労働市場は堅調で概ね均衡しており、インフレ圧力の大きな要因にはなっていないと考えられる

- 物価安定という我々の使命に関して

- インフレ率は2022年半ばのパンデミック時の高水準から大幅に低下したが、高インフレ抑制の取り組みにしばしば伴うような痛みを伴う失業率の上昇は見られなかった

- インフレ率は緩やかなペースで推移しており、最近の指標は我々の目標である2%を上回っている

- 先週発表されたデータに基づく推計では、3月までの12ヶ月間でPCE価格全体が2.3%上昇し、変動の大きい食品とエネルギーを除くコアPCE価格は2.6%上昇した

- 新政権の貿易、移民、財政政策、規制という4つの分野における大幅な政策変更

- これらの政策は現在も発展途上であり、経済への影響は依然として極めて不透明

- 今後、新たな情報が入り次第、評価を更新していく

- これまで発表された関税引き上げの水準は予想を大幅に上回っており、経済への影響も同様に大きく、インフレ率の上昇や成長率の鈍化などが見込まれる

- 短期的なインフレ期待に関する調査指標と市場ベースの指標はともに大幅に上昇しており、調査参加者は関税を懸念している

- 長期的なインフレ期待に関する調査指標は概ね安定しているように見える

【金融政策】

- 政策変更への理解が深まるにつれ、経済、ひいては金融政策への影響をより深く理解できるようになるだろう

- 関税は、少なくとも一時的なインフレ率の上昇を引き起こす可能性が非常に高い

- インフレの影響はより持続的になる可能性もある

- こうした結果を回避できるかどうかは、影響の大きさ、それが価格に完全に転嫁されるまでにどれだけの時間がかかるか、そして最終的には長期的なインフレ期待をしっかりと安定させられるかどうかにかかっている

- 我々の義務は、長期的なインフレ期待をしっかりと安定させ、一時的な物価上昇が継続的なインフレ問題とならないようにすること

- この義務を果たすにあたり、物価安定なしには、すべての国民に恩恵をもたらす長期にわたる力強い労働市場環境は実現できないことを念頭に置き、最大雇用と物価安定という責務のバランスを取っていく

- 我々の(最大雇用と物価安定という)二つの責務が逼迫するという困難な状況に陥る可能性もあるが、そのような事態に陥った場合、経済がそれぞれの目標からどれほど遠いか、そしてそれぞれの目標のギャップが解消されるまでの期間がどの程度異なる可能性があるかを検討する

【結論】

- 当面は政策スタンスの調整を検討する前に、より明確な状況が明らかになるまで待つことができる状況にある

- 我々は引き続き、入手可能なデータ、変化する見通し、そしてリスクのバランスを分析していく

- 失業率やインフレ率の上昇は、地域社会、家庭、そして企業にとって損害を与え、痛みを伴う可能性があることを理解しており、我々は最大雇用と物価安定という目標を達成するため、引き続き全力を尽くしていく

【講演後の主な質疑応答】

- FRBの二つの使命(最大雇用と物価安定)に関する今後の見通しについて

- 年内で経済がFRBの2つの目標から遠ざかるか、少なくとも大きな進展がない可能性が非常に高い

- 中央銀行にとって非常に難しい判断につながる可能性がある

- 市場が急落した場合に中銀が介入するケース(いわゆるFRBプット)はあるのか

- 説明を沿えてノー

- トランプ政権の関税政策による大きな変化を考えると、市場が苦戦するのは当然

- 何が問題を引き起こしているのかをリアルタイムで把握するのは非常に難しい場合もある

- 私はこれまでに大きな動きを何度も経験してきた。例えば2ヶ月後に振り返ってみると、初期の見方は全く間違っていたと気づくことがある。このため何が起こっているのかを正確に言うのは時期尚早だと思う

- 説明を沿えてノー

- 市場に打撃を与えている要因について

- 一部はヘッジファンドによるレバレッジ、つまり負債の削減にあるようだ

- 当面はボラティリティーの高い状態が続くだろう

- 為替(ドル)について

- 他の中銀とのスワップラインを通じてドルが確実に入手できるようにしたい

- 米消費者にとって良いことだからだ。ドルが準備通貨であることの一環として実施する

同日の市場の動き

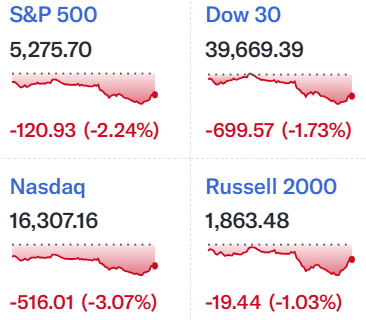

米国株式市場

更に日中のS&P 500の推移を見てみると

元々開場前に、半導体大手エヌビディア(NVDA.O)が対中国半導体輸出に対する米国の新たな規制

で多額の費用負担が生じると警告していたことから、ハイテク銘柄を中心に下落基調で前日比1%前後の下落での取引が続いていたのが比較的穏やかな推移が続く。

しかしパウエル議長の講演(13:30)により下げ幅が加速しているのが判る。一時S&P 500のの下げ幅は前日比3%を超えたものの、取引終了前に少し持ち直して前日比2.24%の下落で取引を終えている。ダウ工業平均やNASDAQ総合も幅は異なるが、上下動の傾向は同じ。

今回の講演でパウエル議長が、関税は少なくとも一時的にインフレを上昇させる可能性が非常に高い。インフレ効果がより持続的になる可能性もある等と経済減速に言及したことに加え、一部で取り沙汰されていたFRBプット(市場介入)について明確に否定したことが株式市場下落の要因だろう。

米国10年債

パウエル議長の講演が始まった米国東部夏時間13:30は上記チャートのCDT(米国中部夏時間)では12:30。

取引開始から方向感に乏しい不安定な動きでやや利回りは上昇したものの、米国株式市場開始ぐらいから徐々にや利回りは低下。そしてパウエル議長の講演が進むにつれて利回りは更に低下し、結局前日比1%程利回りが低下して取引を終えている。

経済減速の見通しから、一応(最近の動きを見ると必ずしもそうとは言えないのだが)安全資産とみられる債券に株式から資金が流入したのだろうか。

ドル円為替

パウエル議長の講演が始まった米国東部夏時間13:30は上記ドル円チャートのGMT+1の18:30。

それまで1ドル=142円台後半だった為替はパウエル議長の講演を受けてドル安傾向となり、一時1ドル=141円台。しかしその後日米関税交渉後、赤沢亮正経済再生担当相が為替は議題に上らなかったと述べたことで、ドル高傾向となり1ドル=142円台を回復。現在は142円台半ばから後半での推移となっている。

まとめ

個人的にはパウエル議長の講演内容は大きな驚きはなかったのだが、経済減速への言及や市場介入の否定などに思った以上に市場は敏感に反応した結果となった。ここ最近何度か言及しているが、やはり関税を巡る施策や関係者の発言次第で市場が大きく動く傾向はこれからも続きそうだ。

トランプ政権の不透明な政策の下で効果は限定的であろうが、何とかFRBには二つの命題である最大雇用と物価安定を上手くコントロールして長期的な経済安定につなげて欲しいものだ。