はじめに

2025年2月5日(水)には自分の所有銘柄であるウォルト・ディズニー(DIS)の2025年第1四半期決算発表があった。ディズニーの今回決算は自分の所有銘柄の多くが2024年第4四半期であるのとは異なり、2025年第1四半期。ただし期間は概ね同じで2024年10月~12月の3ヶ月。

前回2024年11月の2024年第4四半期決算時は市場予想を上回る売上、EPS、自社株買いの発表に加え、2027年までの力強い複数年見通しを発表したこともあって6%を超える上昇となったが、

「今後のディズニー株だが、決算の内容と決算後数日の株価の動きを見るとそれなりに期待しても良さそうな気がする。ただ、2024年第2四半期決算、第3四半期決算と期待外れの内容が続いただけに、今回の好決算だけで判断するのも尚早な気がする。次の2025年第1四半期決算で今回の決算内容が持続するかどうかに注目したい。」

と書いており本格的な回復に自信を持てない様子だった。

前回時に重要と考えていた今回の決算結果、そして株価はどうだったのか。以下内容を確認し整理しておく。

ウォルト・ディズニー2025年第1四半期決算概要

以下は、ウォルト・ディズニーの企業サイトより引用・抜粋。

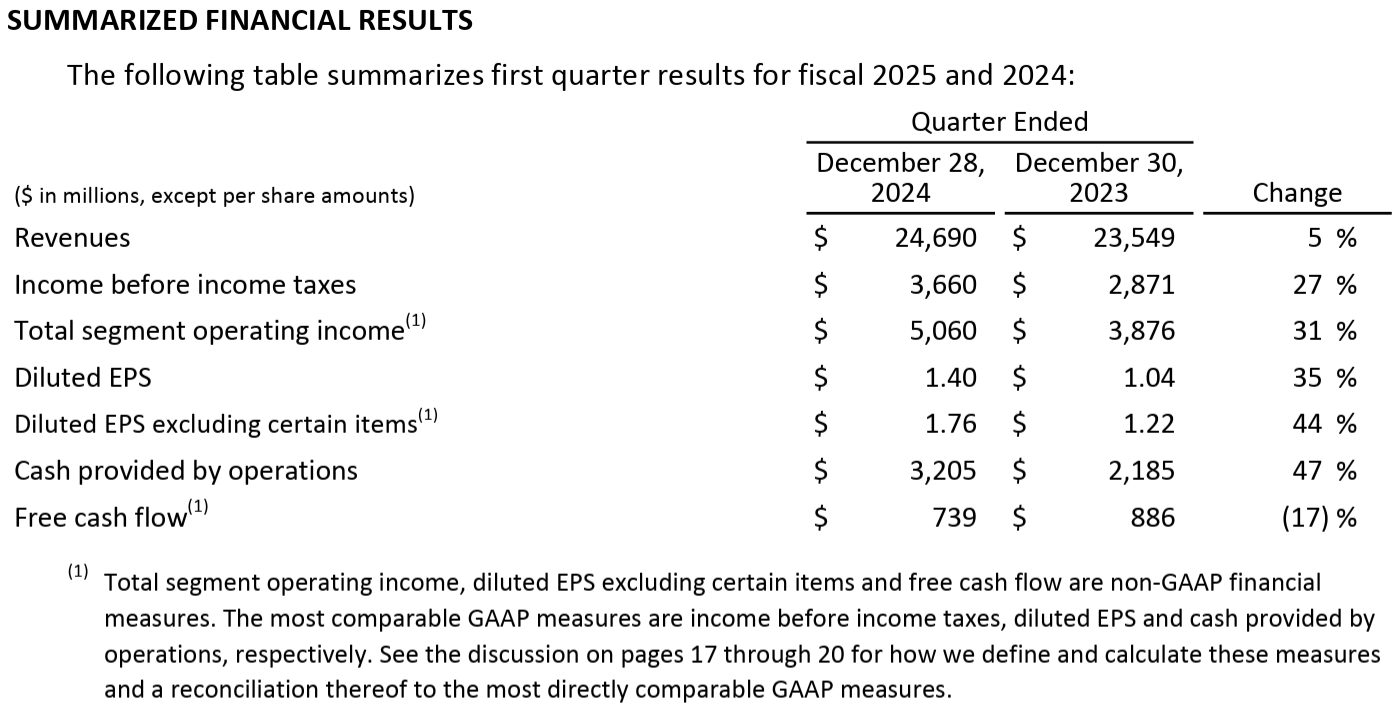

- 2025年第1四半期の売上高(Revenues)は246億9000万ドル、前年同期は235億4900万ドルで前年同期比5%の増加

- 2025年第1四半期の特定項目を除く一株当たり利益(Diluted EPS excluding certain items)は1.76ドル、前年同期は1.22ドルで前年同期比40%の増加

事業部別業績

【Entertainment部門】

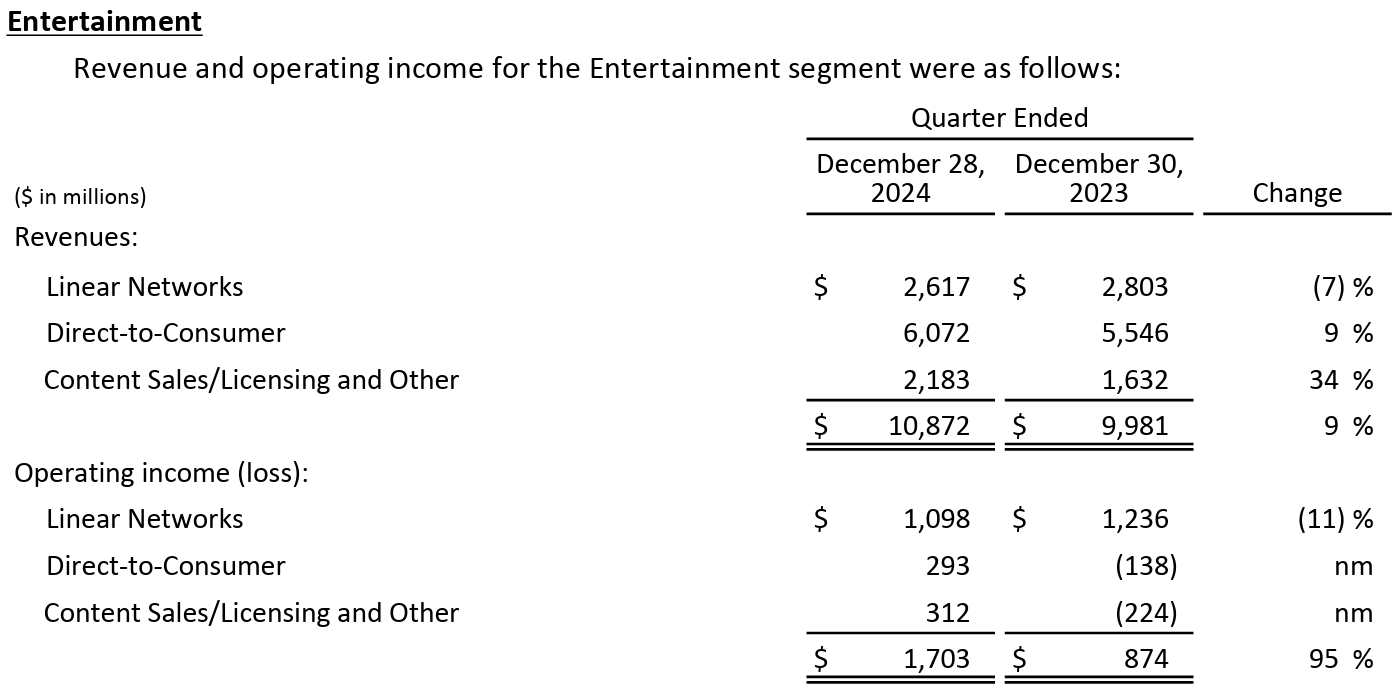

Entertainmentの売上は前年同期比9%増の108億7200万ドル、営業利益はで前年同期比95%増の17億300万ドル。

Linear Networksの売上は前年比7%減の26億1700万ドル、営業利益は11%減の10億9800万ドル。前年は米国のストライキの影響で番組制作が進まず各種コストが低減していたことと、政治関連広告は増えたものの、ここ数四半期と同様にアフィリエイトの減少が主な原因。

DTCの売上は前年比9%増の60億7200万ドル、営業利益は2億9300万ドルで前年同期は1億3800万ドルの損失。加入者増、値上げと広告収入の増加、配信コストの低減が寄与している。

Content Sales/Licensing and Otherの売上は前年比34%増の21億8300万ドル、営業利益は3億1200万ドルで前年同期は2億2400万ドルの損失。今四半期に配給された「Moana 2」が好調だったことが寄与している(前年は「The Marvels」と「Wish」)。

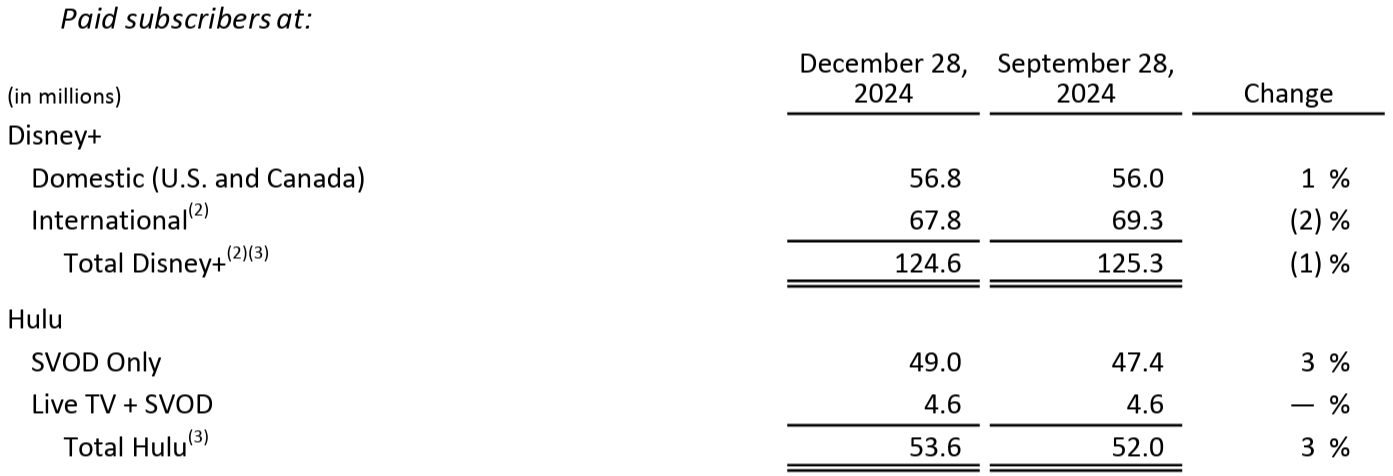

Direct-to-Consumerの中核をなすディズニー・プラス、Huluの2025年第1四半期末有料視聴者数と月平均利用額は以下の通り。

【有料視聴者数(単位100万)】

Disney+の加入者数は1億2460万で前四半期から70万の減少。これは以前はDisney+ Hotstar として報告されていた東南アジアのDisney+加入者を含めるように調整したことが影響している。Disney+ Hotstarはインドのリライアンス・インダストリーズとの合併会社JioStarに含まれるため今後表示しない。

Huluは前四半期から160万増。

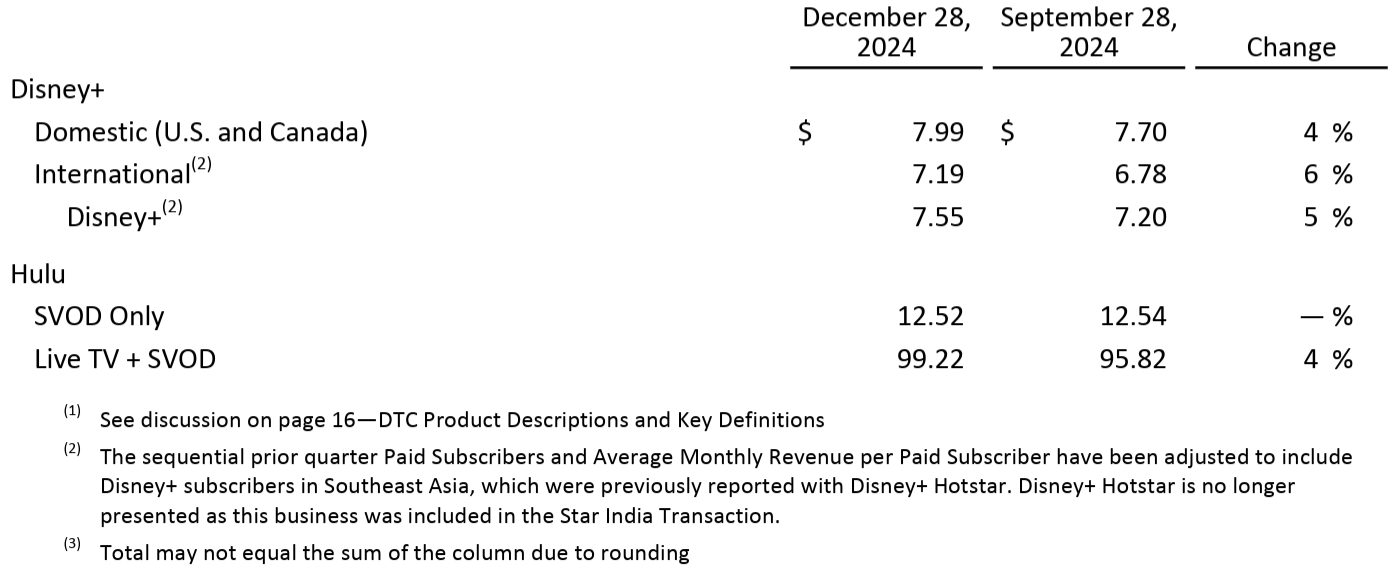

【月平均利用額】

主に値上げが利用額上昇が寄与している。

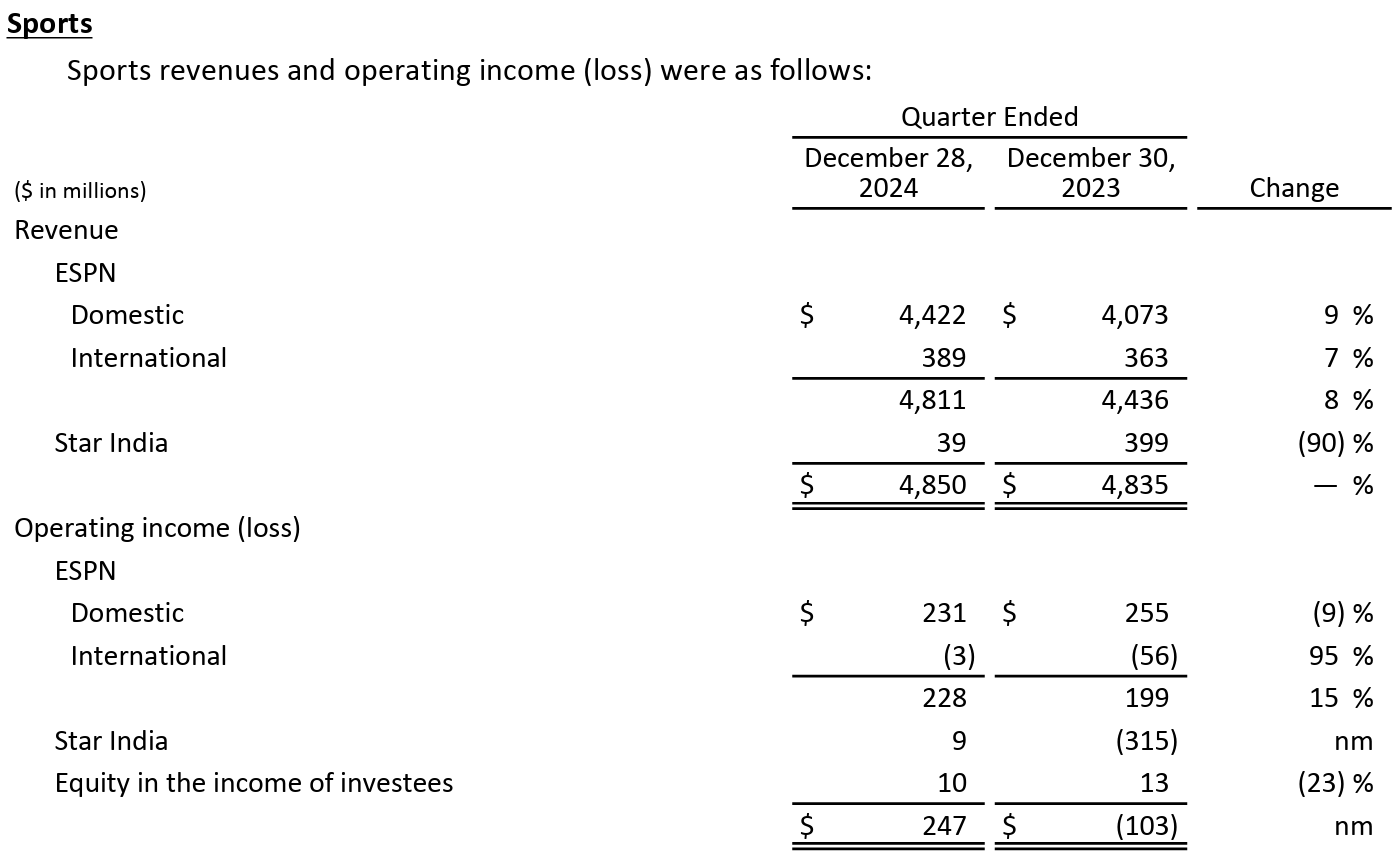

【Sports部門】

Sportsの売上は前年同期比ほぼ変わらずの48億5000万ドル、営業利益は2億4700万ドルで前年同期比は1億300万ドルの損失。Star Indiaの営業利益改善は、前年同期にあったICCクリケットワールドカップによる制作コスト増が無くなったため。

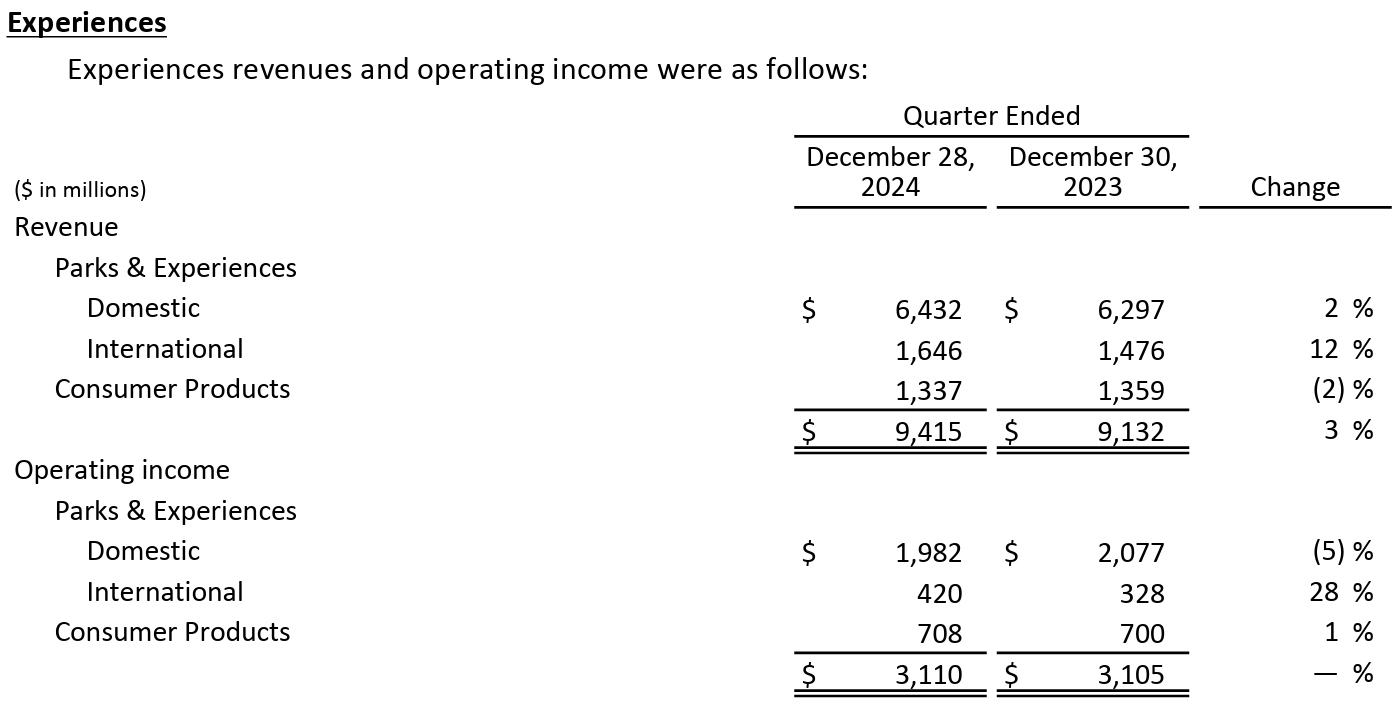

【Experiences部門】

Experiencesの売上は94億1500万ドル、前年同期は91億3200万ドルで3%増加、営業利益は31億1000万ドル、前年同期は31億500万ドルでほぼ変わらず。米国内はハリケーンやインフレによるコスト増、サービス強化コストなどの悪影響があったが、国外では来場者数増加、支出額の増加が新サービス提供コストを上回っている。

2025年通期見通し

2025年通期見通しに関しては以下の通り。

- 調整後一株当たり利益(Adjusted EPS)成長率:一桁台後半(High-single digit)(前回と変わらず)

- 営業キャッシュフロー(Cash provided by operations):約150億ドル(前回と変わらず)

- Entertainment部門営業利益成長率:二桁%台(Double digit)

- Sports部門営業利益成長率:13%

- Experiences部門営業利益成長率:6~8%

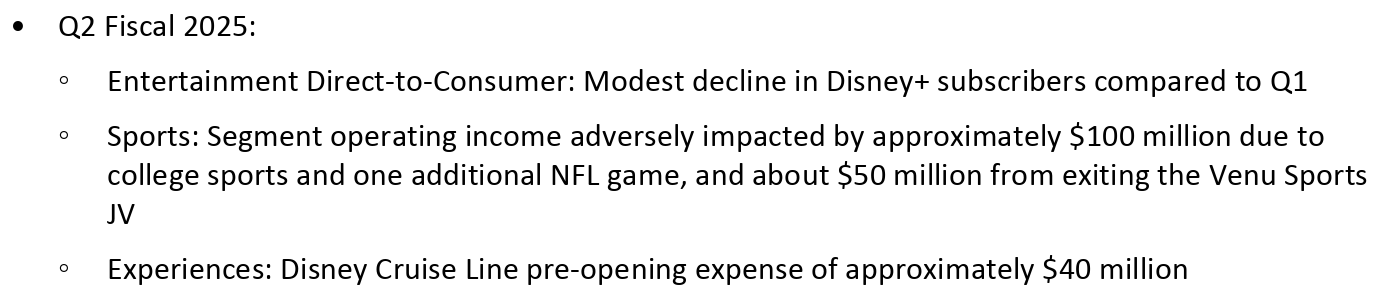

2025年第2四半期の見込みは以下の通り。

- Disney+視聴者数は第1四半期よりやや減少

- Sports部門は大学スポーツとNFLの試合1試合追加により営業利益が約1億ドル増、Venu Sports JVからの撤退により約5000万ドルのマイナス影響

- Experiences部門ではディズニー・クルーズラインの開業前費用に約4000万ドル

その他

その他決算発表及びアナリストとのカンファレンスコール(質疑応答中心)で気になった点は以下の通り。

- Star Indiaが2025年第1四半期途中から連結対象外となった

- 2024年11月14日にインド合弁事業の取引を完了し、以降合弁会社持分の37%を「投資先利益の持分」に計上

- 第1四半期のインド合弁事業からの持分損失は3300万ドル。通年では買収の影響により約3億ドルの持分損失を見込んでいる

- 2025年1月6日にFubo TVとHulu + Live TV事業を統合し、新会社の過半数株主となる予定であることを発表

- ディズニーが新会社株の70%、Fuboが30%を所有

- Fuboとディズニー、FOX、ワーナーブラザース・ディスカバリーの訴訟は全て解決

- 取引完了時、ディズニー、FOX、ワーナーブラザース・ディスカバリーは、Fuboに対して総額2億2000万ドルの現金支払いを行う予定

- 取引の一環として、2026年にディズニーはFuboに1億4500万ドルの長期融資を提供する

- 最終契約に定められた条件に関する必要な規制当局の承認が得られなかったために取引が完了しなかった場合など、特定の状況下ではFuboに対して1億3000万ドルの解約料が支払われる

- 2025年1月10日にVenu Sports(ウォルト・ディズニー、FOX、ワーナーブラザース・ディスカバリーのストリーミング合弁会社)の合弁事業を中止することで合意

- Venu Sportsからの撤退により約5000万ドルのマイナス影響

- 質疑応答

- Experiences部門の見通しについて

- 第1四半期に予想を上回る結果を達成できたことには満足している

- Experiencesの業績が比較的楽になるのは、特に第4四半期の後半から

- 予定されているクルーズの強化が第2四半期以降の業績向上に寄与するだろう

- 2025年第1四半期の結果からすると通年のEPS目標が控えめに見える理由について

- 明らかに第1四半期の業績は予想を上回った

- 一般的に言えば年末に向けて非常に前向きな気持ちである

- しかし急速に変化するマクロ環境を考えると、現時点でガイダンスを変更するのは時期尚早だと考えている

- NBAの視聴率低下がみられる中で、(昨年締結した)新しい契約での収益性への道筋について

- 我々はライセンスを受けたスポーツパッケージの収益性について一切話さない

- 我々はNBAの長期的な発展を確信しており、今シーズンのNBA視聴率がどうなっているかは全く気を取られていない

- 今年のDisney+加入者数の成長見通しについて

- Disney+とHuluを併せた加入者数は僅かに増加した

- 最近(2024年10月)価格を大幅に引き上げ、解約率が高くなると予想していたことを踏まえると、現状には非常に満足している

- 2024年後半に制作した映画作品の多くを2025年にストリーミングサービスに追加していくことで、コンテンツがサブスクリプションの成長を牽引すると考えている

- ESPNが立ち上げ予定の「Flagship」(新しいプラットフォームによるストリーミング・サービス)について

- 今年の秋頃に開始する予定

- Disney+やHuluとバンドルする機会が得られる

- Flagshipはビジネスを維持するためではなく、目の前で進化したり変化したりする市場でビジネスを成長させるために設計される

- Experiences部門の見通しについて

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2025年第1四半期の売上高(Revenues)は246億9000万ドル、市場予想の246億2000万ドルを上回っている

- 2025年第1四半期の特定項目を除く一株当たり利益(Diluted EPS excluding certain items)は1.76ドル、市場予想の1.45ドルを上回っている

となっている。

まとめ

上記の様な決算内容を受けてウォルト・ディズニーの株価は

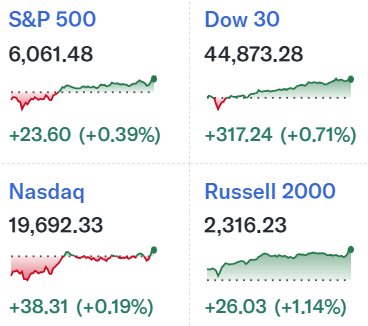

前日比2.44%の下落。同日の米国市場が

やや上昇しているのと比べると見劣りがする。

売上高、EPSは市場予想を上回ったものの、2025年第2四半期のDisney+加入者数は小幅に減少するという見込みが嫌忌されたものと思われる。ネットフリックス(NFLX)が1月22日の決算発表で加入者数が四半期で1900万人増加したのと比較されたかもしれない(ちなみにネットフリックスは今後の決算で加入者数の発表を取り止め、主要なマイルストーンを達成次第公表する、としている)。

決算翌日を含めた過去1年のディズニー株の推移を市場(S&P 500)と比べてみると

前回決算を機に上昇したものの勢いは長く続かず、12月に入ってから下落傾向。1月中旬からやや持ち直したが、今回決算でまた下落となっている。決算翌日に続落しなかったことが救いだろうか。

今後のディズニー株だが、次四半期のDisney+の加入者数がやや減少する見込みであることはやはり大きい。昨年の値上げを契機とした視聴者数減がどの程度なのか、次々四半期には視聴者数増に転じることが出来るのかが明らかになるまでは、あまり期待しない方が良さそうだ。その他事業がDisney+の加入者減をカバーしてくれるといいのだが。