はじめに

米現地時間2024年12月17日(水)、18日(木)に2024年8回目そして年内最後となるFOMC(Federal Open Market Committee:連邦公開市場委員会)が開催された。

前回2024年11月初旬のFOMC会合は市場予想通りの0.25%の利下げだったこともあって市場に大きな変化は無し。その前日に米大統領選でトランプ氏が勝利したことを受けてのパウエル議長の発言も注目されたが、トランプ氏に求められたら辞任するのかという質問に対して「No」と答えた程度。

その後11月半ば以降に発表された各種米経済指標がインフレ圧力を和らげながら景気後退を抑えるとの期待を想起させる結果であったため米国株式市場は上昇傾向となって11月を終えたのだが、12月に入ってからはやや低調でダウ工業平均は前日まで9営業日連続の続落となっている。これは1978年2月以来46年振りとのこと。12月に入ってから株式市場が振るわない理由は明確ではないのだが、大統領選以降の上昇に対する利益確定/調整といった側面もあるだろう。

そんな状況の中で今回のFOMCでの利下げは今月発表の米消費者物価指数(CPI)を受けて0.25%が有力視されているのだが、それ以上に四半期に一度の経済予測要旨(Summary of Economic Projections)で来年の利下げがどの程度になるかに注目が集まっていた。

以下、FOMCによる政策金利結果及びパウエル議長の会見、四半期に一度の経済予測要旨の内容、そして市場はどう反応したのかを確認し整理しておく。

2024年12月17日、18日の米連邦公開市場委員会(FOMC)結果、経済予測要旨及びパウエル議長の発言まとめ

FOMC会合結果

以下は米連邦準備制度理事会(FRB)のサイトで現地時間14時に公開されたFederal Reserve issues FOMC statement(FOMC声明)より引用・抜粋。

前回からの主な変更点等は以下の通り。

【最近の経済】

- 前回は「経済活動は堅実なペースで拡大、年初以来労働市場の状況は概ね緩和しており、失業率は上昇しているが依然として低い」、「インフレ率は委員会の2%目標に向けてさらに前進しているが、依然としてやや高い」

⇒一言一句変わらず

【委員会の目的と現状】

- 前回は「委員会は長期的に雇用の最大化と2%のインフレ率の達成を目指している」、「雇用とインフレの目標を達成するリスクはほぼ均衡していると判断している」、「経済見通しは不透明であり、委員会は雇用とインフレの双方に対するリスクに注意を払っている」

⇒一言一句変わらず

【今後の政策金利決定に関して】

- 前回は「委員会は目標達成のため、フェデラルファンド金利の目標範囲を0.25パーセントポイント引き下げて4.50~4.75%にすることを決定した」

⇒委員会は目標達成のため、フェデラルファンド金利の目標範囲を0.25パーセントポイント引き下げて4.25~4.50%にすることを決定した - 前回は「フェデラルファンド金利の目標範囲に対する追加調整を検討するにあたり、委員会は、入ってくるデータ、変化する見通し、リスクのバランスを慎重に評価する」

⇒「追加調整の範囲と時期を検討するにあたり」と additional adjustmentsの前に「the extent and timing of」という文言が追加

今回の利下げ決定は賛成が11人、反対が1人でクリーブランド連銀のHammack総裁が金利の据え置きを主張して反対票を投じている。

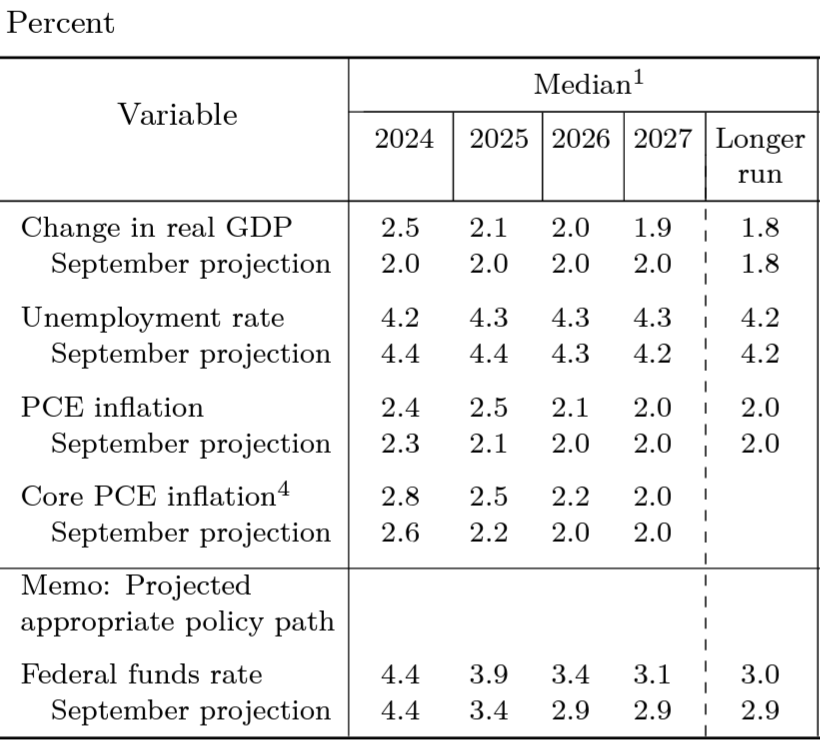

経済予測要旨(Summary of Economic Projections)

FRB当局者の2025年末の政策金利の予想中央値は3.9%と前回2024年9月時の3.4%から上昇。この予想中央値は2025年に0.25%の利下げが2回実施されることを示唆しており、9月時点の4回想定から半減している。

参加者19名中2025年末時点の政策金利を3.75~4.00%と予想したのが約半分の10人と最も多く、2回以下の利下げを予想したのが4人、3回以上と予想したのは5人となっている。

パウエル議長の発言

以下はFOMC会合結果及び経済予測要旨開示後のパウエル議長の会見における主な発言より。

- 今回の行動により、われわれは政策金利をピーク時から1%引き下げたことになり、現在の政策スタンスは顕著に景気抑制の度合いが弱まった。よって政策金利のさらなる調整を検討する上で、われわれはより慎重になることが可能だ

- 政策は依然として有意に景気抑制的であり、委員会は利下げを継続する方向にあるが、追加利下げを実施する上ではインフレ面でさらなる進展を目にする必要がある

- 政策金利の文言変更について(the extent and timing of)

- 金利調整の文言は、利下げペースの減速が迫っている、もしくはその時期に到達したことを示している

- 2025年の利下げについて

- 来年の利下げはデータに応じて判断する。中立的な水準にかなり近づいているが、インフレ抑制の進展を見極めたうえで、慎重に追加利下げを検討したい

- トランプ氏の経済政策に関して

- いかなる結論を出すのも時期尚早だ。どの国からどの製品に、どのくらいの期間どの程度の規模で関税が課されるのかは分からない

- 関税措置がインフレにつながる可能性のある経路を検証中で、適切な政策対応を慎重に検討する準備ができている

- FRBのビットコイン保有に関して

- われわれがビットコインを所有することはできない

- それ(FRBのビットコイン保有)は議会が検討すべき問題で、FRBは法律の変更を求めていない

FOMC会合結果及びパウエル議長の発言を受けての市場

米国主要3株式市場

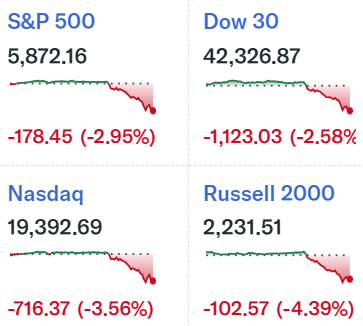

主要3市場とも前日比ほぼ横ばいでFOMC結果待ちの状態だったのが14時のFOMC及び経済予測要旨発表で下落に転じ、パウエル議長の会見でも下げ幅はより拡大して前日比大幅下落で終えている。

利下げ0.25%は市場予想通りだったものの、経済予測要旨で2025年の利下げ予想が2回に留まった(市場予想では3回)ことやパウエル議長が会見で「インフレ抑制の進展を見極めたうえで、慎重に追加利下げを検討したい」と発言したことが、今後の利下げペース鈍化の可能性を示唆したと市場に受け止められ、金利が高止まりするとの懸念で株式市場が大幅下落したのだろう。

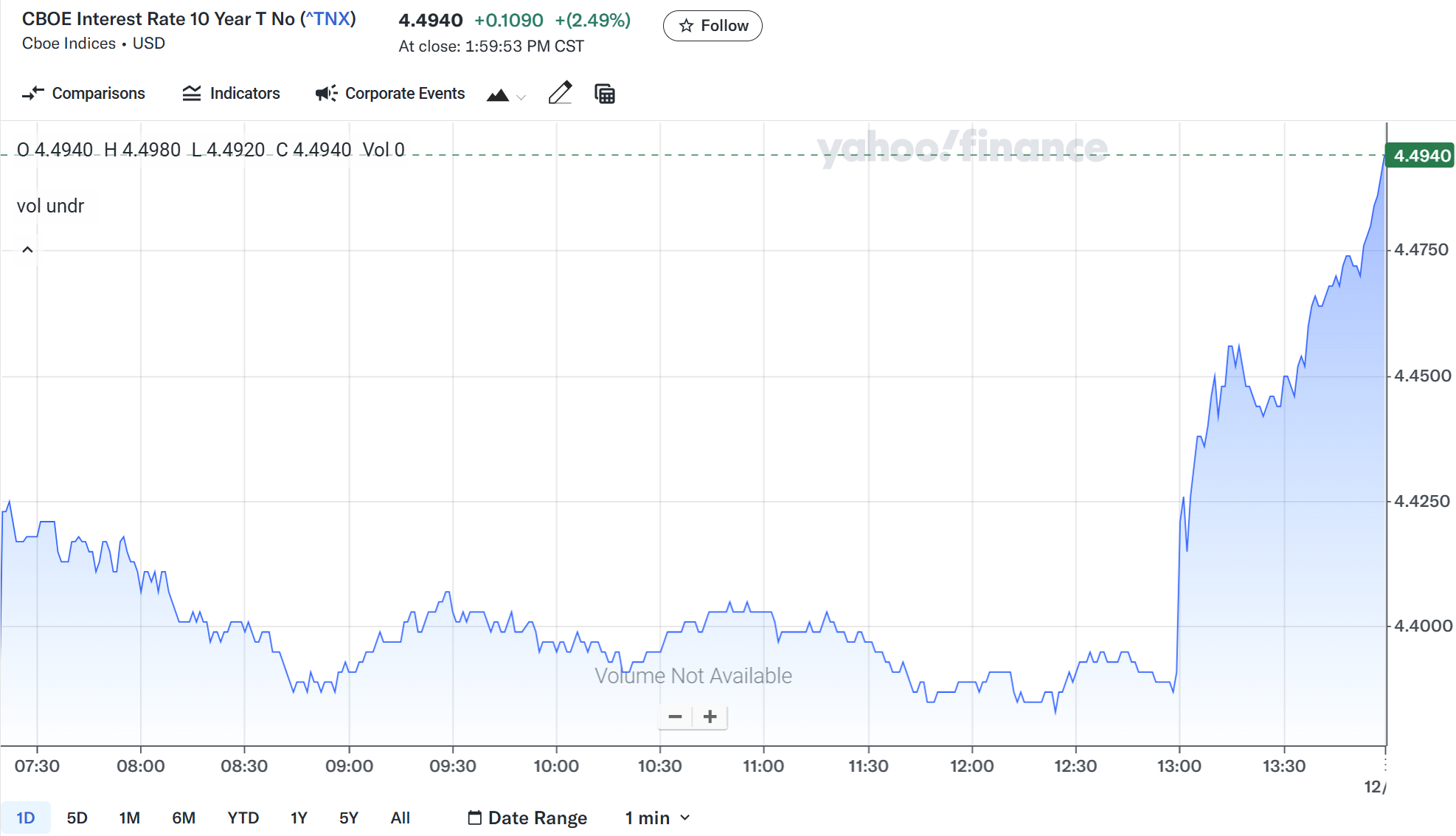

米国10年債

FOMC声明が発表された米国東部標準時14:00は上記チャートのCST(米国中部標準時)では13:00。米国株式市場と同様に前日比ほぼ横ばいでFOMC結果待ちの状態で、FOMC、経済予測要旨発表及びパウエル議長の会見で来年の利下げが予想より少なく、金利が高止まりする見込みが高まったことで大きく利回りが上昇して取引を終えている。

ドル円為替

FOMC声明が発表された米国東部標準時14:00は上記チャートのGMT(英国標準時)では19:00。FOMC会合結果前までは様子見で1ドル=153.75円前後でほぼ変動が無かったが、FOMC、経済予測要旨発表及びパウエル議長の会見を受けて1円近くドル高に。米利下げのペースが落ちるとの見込みから日米金利差が意識されてドルが買われたのだろう。

ちなみに上記チャートの3時前に一段高となって1ドル=155円台を突破しているのは、19日に日銀の金融政策決定会合で、政策金利である短期金利の誘導目標を現行の0.25%程度に据え置いたため。そして6時半過ぎに更に一段高となって一時1ドル=157円台を突破しているのは、日銀の植田総裁の会見で年度内の利上げ見送り観測が強まったため。

まとめ

今回のFOMC会合では0.25%の利下げとなり、それは事前に有力視されていた通りだったのだが、経済予測要旨での2025年利下げ予想回数が2回だったこと、パウエル議長が追加利下げを慎重に検討すると発言したことで、米国株式市場、米国10年債、ドル円為替ともに大きな変動となった。

11月後半の株式市場上昇の要因の一つとして各種米経済指標がインフレ圧力を和らげながら景気後退を抑えるとの期待を想起させるもので、12月発表の米消費者物価指数も市場予想通りだったことから2025年の利下げペース減速見込みが強まる流れになったのだろう。

気になる今後だが、米国株式市場が昨日の下落で来年の利下げペース減速をどこまで織り込んだのかが気になるところ。ダウ工業平均は12月4日以来10営業日連続で下落しており、それがいつ下げ止まるのか。そして、ドル円為替は来年も日米金利差が意識されてドル高水準が続きそう。ドル高が続けば自分の米国株配当金生活は為替の恩恵を受けられるので、来年急にドル安となって円ベースでの受取配当金が大きく減少することは無さそうではある。

何とかFRBがインフレ圧力を和らげながら景気後退を抑え、米国株式市場は上昇、ドル円為替は緩やかなドル安(ドル高が続くと配当金は増えるが、日々の日本での生活に悪影響が出る)となるかじ取りをしてくれるといいのだが。