はじめに

2023年7月25日(火)には自分の所有銘柄であるゼネラル・エレクトリック(GE)の2023年第2四半期決算発表があった。

前回の2023年第1四半期決算後の株価は1.7%程下落していたのだが、同日の米国主要3市場いずれも1%を超える下落であり決算の内容を判断するのは難しかった気がする。

実際まとめの際にも

「特段の悪材料があった訳では無く、市場予想を上回る決算に加え通期見通しも上方修正するなどかなり堅調であった決算結果を考えるとこの下落はいささか腑に落ちない。」

「利益確定売りがあったのだろうか。実際、決算で下げたもののその後もGE株は(市場の上昇に助けられた面もあるだろうが)上昇傾向にある。」

と書いており市場に引っ張られた面が強かったのかもしれない。

ただし決算後のGE株については

「気になる今後のGE株だが、流石に年初来の様な上昇は期待しない方がいいだろう。それでも決算内容を見る限りではまだ上昇余地がある様な気もする一方で、カンファレンスコール中で触れられた2023年中のインフレの逆風を考えるとまだ油断はできないのだろう。」

と書いており、今回の決算内容がどうなるかは自信が持てない記述をしていた。

実際の第2四半期決算の内容やそれまでの株価の動きはどうだったか。以下に内容を確認し整理しておく。

2023年第2四半期決算概要

以下の内容は、ゼネラル・エレクトリックの企業サイトより引用・抜粋。

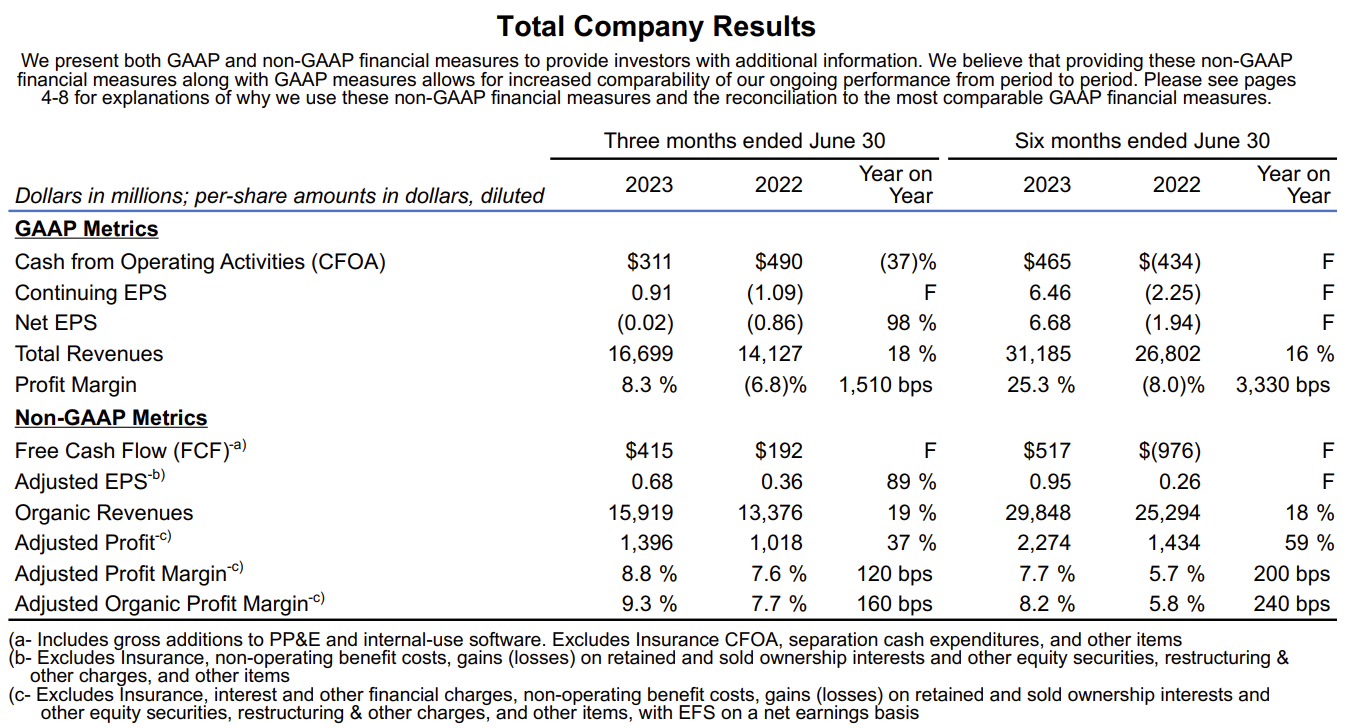

- 2023年第2四半期の総売上高(Total Revenues)は166億9900万ドル、前年同期は141億2700万ドルで前年同期比18%の増加

- 2023年第2四半期の調整後一株あたり利益(Adjusted EPS)は0.68ドル、前年同期は0.36ドルで前年同期比89%の増加

- 2023年第2四半期のフリーキャッシュフロー(純現金収支・Free Cash Flow)は4億1500万ドル、前年同期は1億9200万ドル

事業部別業績

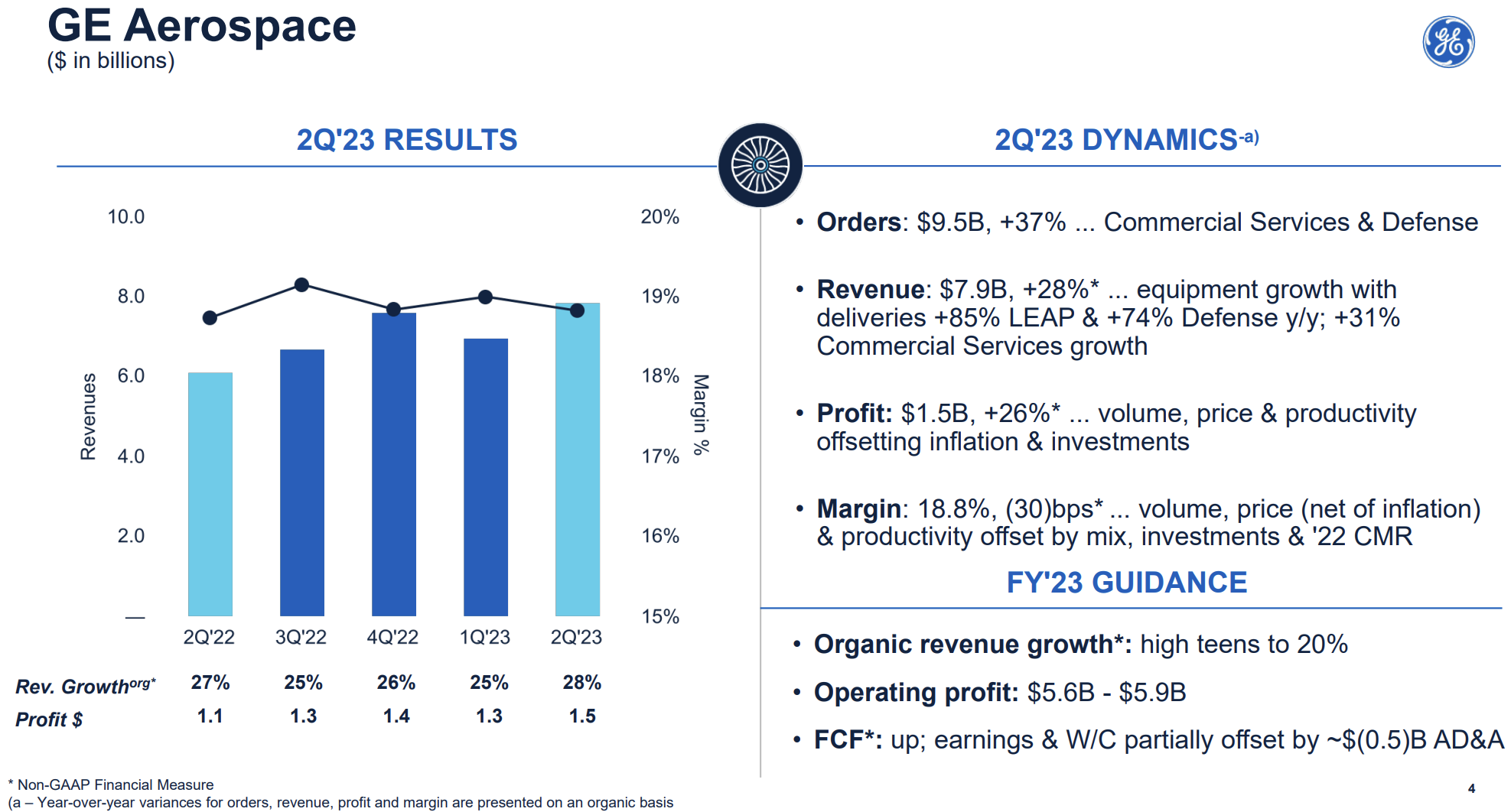

【Aerospace(航空)】

受注は94億5100万ドルで前年同期比37%増加、売上は78億6000万ドルで前年同期比28%増加、収益は14億7900万ドルで前年同期比29%増加、マージンは18.8%で前年同期は18.7%。

前四半期決算に続いて受注、売上、収益いずれも前年比で2桁を超える増加となっており、好調を維持している。

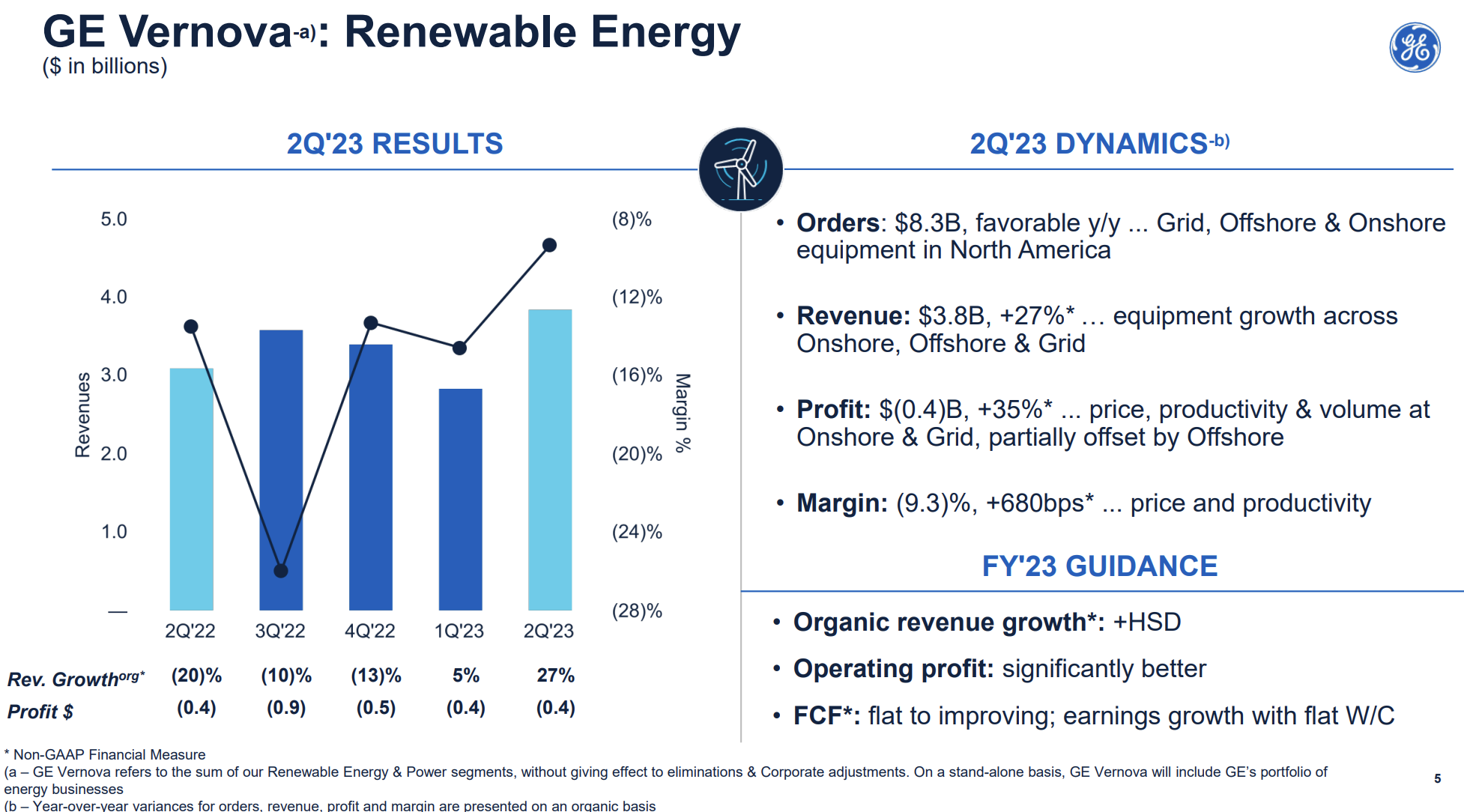

【Renewable Energy(再生可能エネルギー事業)】

受注は82億8900万ドルで前年同期の31億900万ドルから倍以上の増加、売上は38億4900万ドルで前年同期比24%増加、収益は3億5900万ドルの損失で前年同期は4億1900万ドルの損失、マージンはマイナス9.3%で前年同期はマイナス13.5%。

収益、マージンが相変わらずマイナスであるが前四半期からは折れ線グラフから分かるようにやや改善の兆しが見られている。

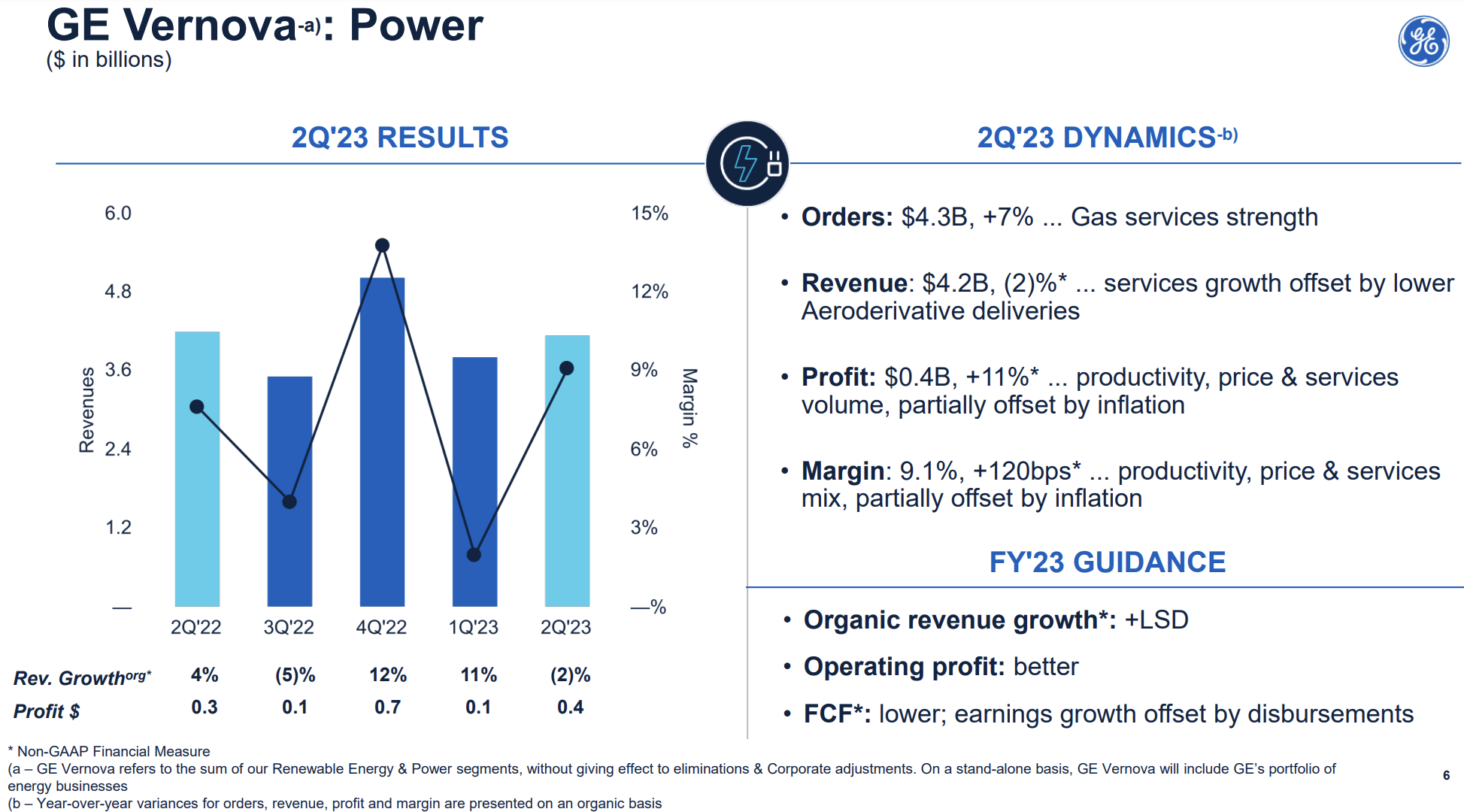

【Power(電力事業)】

受注は43億4800万ドルで前年同期比7%増加、売上は41億5200万ドルで前年同期比1%減少、収益は3億7700万ドルで前年同期比18%増加、マージンは9.1%で前年同期は7.6%。

今四半期は特に航空転用品の出荷量減少が売上に悪影響を及ぼしたが、価格設定や生産性向上によりインフレを含めてもマージンは増加している。

2023年通期見通し

2023年の通期見通しは以下の通り。

【全体】

- 売上成長率(Revenue growth):二桁台前半(LDD:Low Double Digit)(前回の一桁台後半(HSD:High Single Digit)から上方修正)

- Adjusted EPS:2.10~2.30ドル(前回の1.70~2.00ドルから上方修正)

- Free cash flow:41~46億ドル(前回の36~42億ドルから上方修正)

【GE Aerospace】

- 売上成長率(Organic revenue growth):10%台後半から20%(High teens to 20%)(前回の10%台半ばから後半(mid-to-high teens)から上方修正)

- Operating profits(営業利益):56~59億ドル(前回の53~57億ドルから上方修正)

- Free cash flow:Up(前回と変わらず)

【GE Vernova】

- 既存事業売上成長率(Organic revenue growth):一桁台半ば(Mid single digits)(前回の一桁台前半から半ば(low-to-mid single digits)から下限を上方修正)

- Operating profits(営業利益):マイナス4~マイナス1億ドル(前回のマイナス6~マイナス2億ドルから上方修正)

- Free cash flow:flat to slightly improved(横ばいからやや改善)(前回と変わらず)

その他

その他決算発表及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- 2023年第2四半期の販売費及び一般管理費は18億1700万ドルで前年同期比29.8%増

- 2023年第2四半期の研究開発費は4億5500万ドルで前年同期比3.6%増

- 2023年第2四半期に6億ドルで約620万株を買い戻し

- カンファレンスコールでの主な発言

- 年初来の業績と下半期も好調が続くとの期待に基づき通期見通しを引き上げる

- サービスがGE Aerospaceの収益の約70%、GE Vernova の収益の約半分を占めている

- 部門別の人員数を年初から10%削減し、分割へ向けてのコスト構造の準備を進めている

- 以前から開示していた当社のランオフしたポーランドの住宅ローンポートフォリオであるBank BPHは他のポーランドの銀行とともに進行中の訴訟の対象となっており、これに関連して和解プログラムの導入を承認し非継続事業で10億ドルの費用を計上。重要な点は、BPH銀行の現在の現金残高が十分であるためこの請求に関連してGEからの追加の現金拠出は必要ないこと

- 第3四半期の見込み

- 売上高:一桁台後半(HSD:High Single Digit)

- EPS:およそ0.45~0.55ドル

- Powerの利益率が3~4%改善

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2023年第2四半期の総売上高(Total Revenues)は166億9900万ドル、市場予想の147億6200万ドルを上回っている

- 2023年第2四半期の調整後一株あたり利益(Adjusted EPS)は0.68ドル、市場予想の0.46ドルを上回っている

- 2023年第2四半期のフリーキャッシュフロー(純現金収支・Free Cash Flow)は4億1500万ドル、市場予想の1億5300万ドルを上回っている

となっている。

まとめ

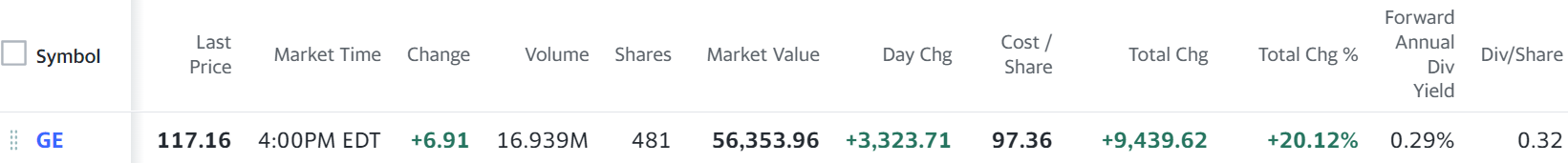

上記の様な決算を受けてGEの株価は

前日比6.27%の上昇。同日の米国市場が

前日比やや上昇だったのと比べてもGEの上昇は際立つ結果となっている。決算結果が市場予想を大幅に上回り、2023年の通期見通しも上方修正したことが評価されたのだろう。最初の方で書いたインフレの懸念も価格設定や生産性の向上で上手く相殺出来ている様だ。

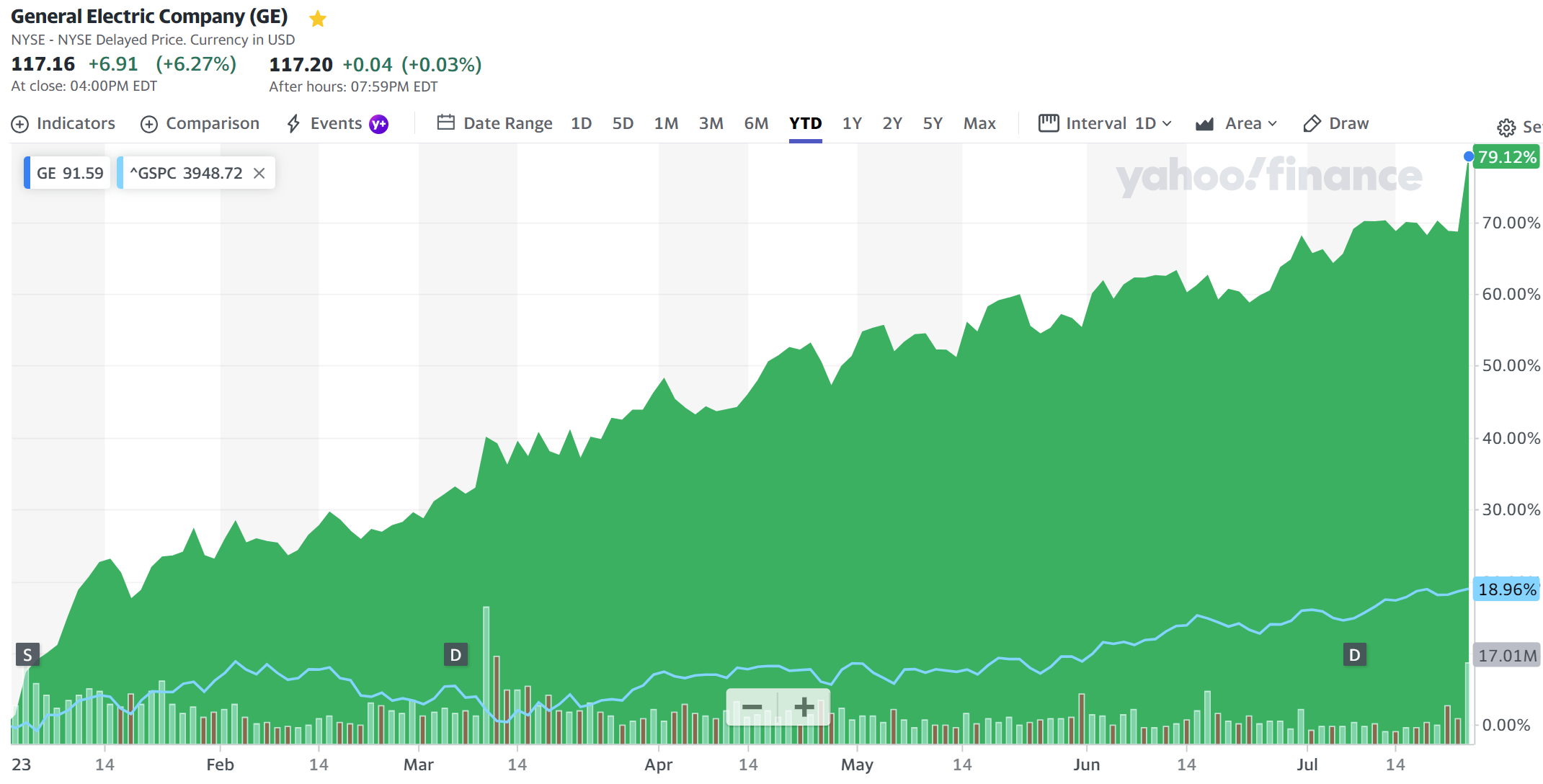

年初来のGE株を見てみると

年初来の右肩上がりの傾向は変わらずで約80%の上昇、2023年第1四半期決算からでも約30%株価が上昇しており、S&P 500の年初来約20%上昇と比べてもかなりの高パフォーマンスとなっている。

ここまで好調なら配当を増配してくれてもいい気がするがカンファレンスコールを含めても言及はなし。2024年初頭にGE Vernovaの分離が控えているので、あえて配当を変えることはないのかもれしれない。

配当については不満もあるが株価は堅調に推移しており、3年近く前の2020年9月時点でのGE株は取得価額に対して半分以下のマイナス60%まで下落していたのが遂に自分のGE株取得価額に対して

20%を超える上昇となったことを考えると、今年に入ってのGE株は出来すぎと言えるだろう。

ここまで好調だと逆に反動が気になってくるが決算内容やアナリストとのカンファレンスコールでも大きな不安要素は見当たらなかった。今後もこのまま堅調な動きが続くことを願いたい。