投資開始からの期間

2001年7月から数えて249ヶ月目(20年9ヶ月目)。

資産動向考察

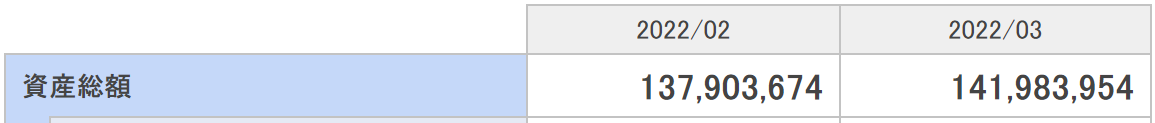

2022年3月末の円ベース資産は以下の通り。

2022年3月末の円ベース資産は前月末に比べて約400万円近く増加。また3月には楽天証券の米国株配当金を生活資金に充当するため100万円引き落としているので、それを考えると前月に比べて500万円程度増加していたことになる。

ただし、楽天証券の月次締めは日本時間のため時差の関係で米国市場の3月31日分の変動は十分に反映されていないのと2022年3月は大幅にドル高が進んだことがこのような結果になったと思われる。

実際には3月31日米国市場閉場後、4月1日米国市場開場前の円ベース資産は

となり、こちらは2月末との差異は約190万円のプラスに留まっている。

ただしあくまでこのプラスは円ベースでの話であり、後述するようにドルベースではマイナスとなっている。

3月の市場推移

【ダウ工業平均】

2022年2月末終値:33,892.60

2022年3月末終値:34,678.35

2022年2月末/2022年3月末終値差異:2.32%上昇

【S&P 500】

2022年2月末終値:4,373.94

2022年3月末終値:4,530.41

2022年2月末/2022年3月末終値差異:3.58%上昇

【NASDAQ】

2022年2月末終値:13,751.40

2022年3月末終値:14,220.52

2022年2月末/2022年3月末終値差異:3.41%上昇

3月の米国市場は自分の想定に反して3市場とも上昇。2月と3月の推移を見てみると

ダウ工業平均:2月は3.53%下落、3月は2.32%上昇

S&P 500:2月は3.14%下落、3月は3.58%上昇

NASDAQ:2月は3.43%下落、3月は3.41%上昇

とS&P 500は2月の減少分を上回る上昇、NASDAQは2月の減少分をほぼ取り戻し、ダウ工業平均は2月の下落分をまだ取り戻せずという状況になっている。

3月にあった主な出来事

- 続くロシアのウクライナ侵攻

2月24日に始まったロシアによるウクライナ侵攻は3月も終わらず。ただ上述の米国主要3市場の推移を見ると3月後半は上昇していることから、もしかするとウクライナ侵攻の影響は3月前半で米国市場にある程度織り込まれたのかもしれない。

とはいえ侵攻が終わるまではどういう形になるにしろ市場が動く可能性はあるし、侵攻が終わった後の影響も未知数。まだまだ注意が必要だろう。

- 米国債利回りが上昇するも長短金利差が縮まる

ロシアのウクライナ侵攻に伴い自分の資産及び市場がどのように推移しているかをまとめている際に、自分の所有している米銀株シティグループ(C)及びJPモルガン・チェース(JPM)の下落率が市場に比べて高い状態が続いているのが気になったので調べてみたところ特に3月半ば以降米10年債の利回りは上昇しているものの2年債の利回りも上昇し、長短金利差が縮まっている傾向にあることが判った。

ロシアのウクライナ侵攻6週経過の自分の米国株資産(2022/4)

そのため長短金利差で利ザヤを稼ぐ米銀株が市場に比べて低パフォーマンスとなっている様に思われる。

- 中国でのCOVID-19拡大に伴うロックダウン

2月はCOVID-19新規感染者数が多くても300人台に留まっていた(ただし前半は100人程度)中国では、3月に入ってから新規感染者数が増加し3月末には7日間平均が6000人台に達し上海などでロックダウンが実施された。この傾向はこれを書いている4月になっても収まらず4月4日の新規感染者数は2.8万人、7日間平均は1.1万人となっている。

COVID-19の感染者数数では他国に比べて少ないものの、中国では政策としてゼロコロナを標榜していることもあり早い段階でロックダウンの措置を取っているのだが、やはり中国特に上海でのロックダウンは米国市場に与える影響もそれなりにあると思われる。

一つは原油需要の減少。これについては2022年3月末のOPECプラス会合まとめでも触れたが、中国は世界2位の原油消費国でありロックダウンによる経済停滞は原油需要/価格に影響があるだろう。実際に3月初めにはウクライナ情勢もあって1バレル=120ドルを超えたニューヨーク原油先物価格は3月末には100ドル台前半となっている。

もう一つは上海という中国最大の経済都市がロックダウンとなった事。上海は生産拠点でもありグローバルな物流の拠点にもなっているため、ロックダウンが長引く様なことがあれば世界全体でのサプライチェーンにおける調達そのもの、そして調達コストにも影響が出ることになるだろう。

- ドル高の進行

2月末のドル円為替レートは1ドル=114.99円、それに対して3月末のレートは1ドル=121.66円と5.8%ドル高となっている。このドル高が冒頭の自分の円ベースの資産が2月に比べて増加した事に大きく寄与している。ドル高が進行した理由は少し前にまとめた3月の米国利上げが影響しているのだろう。

現在配当金生活を送っている身としては、ドルベースの配当金を円に変換して生活費に充てているのでドル高が進むことは基本的には嬉しいことなのだが、円が弱くなることが長期的に生活コストの上昇につながる可能性もあるので手放しでは喜べない。適度な水準を維持してくれるといいのだが。

ポートフォリオ

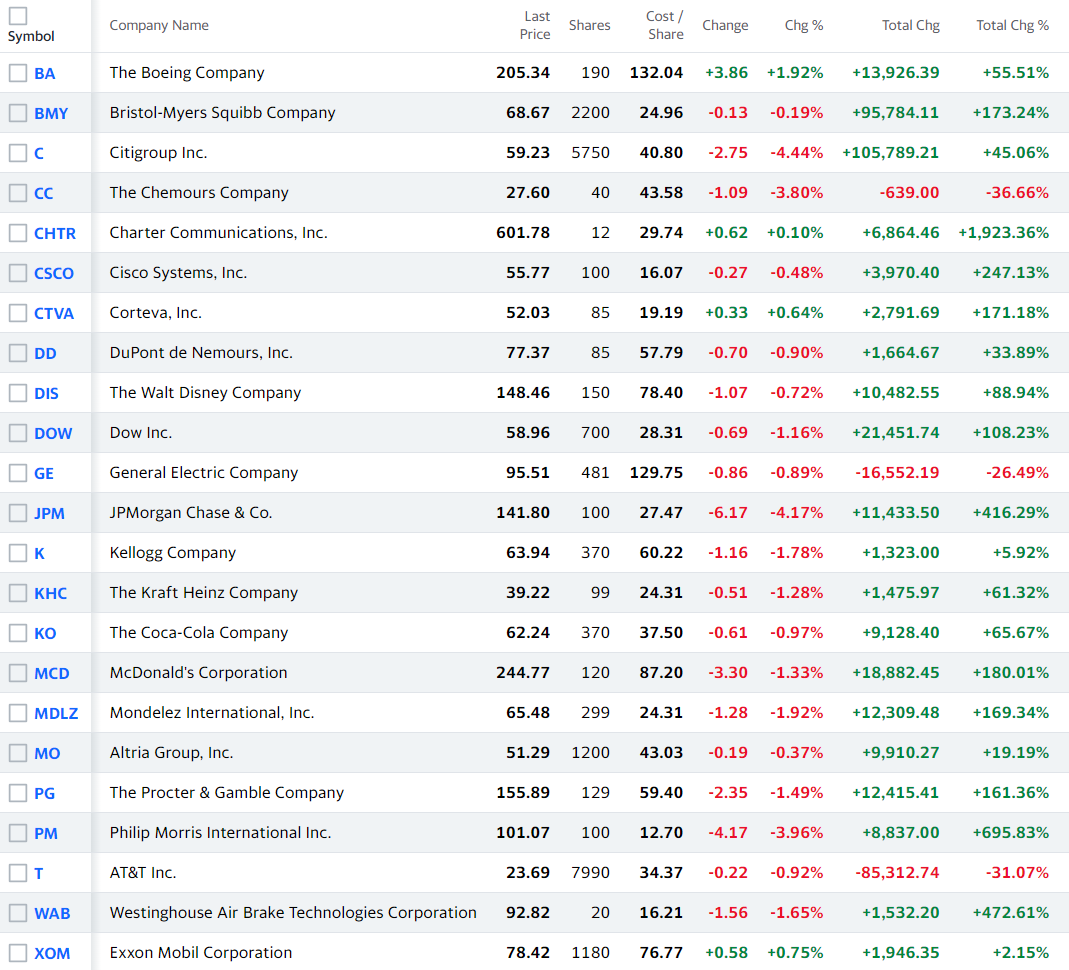

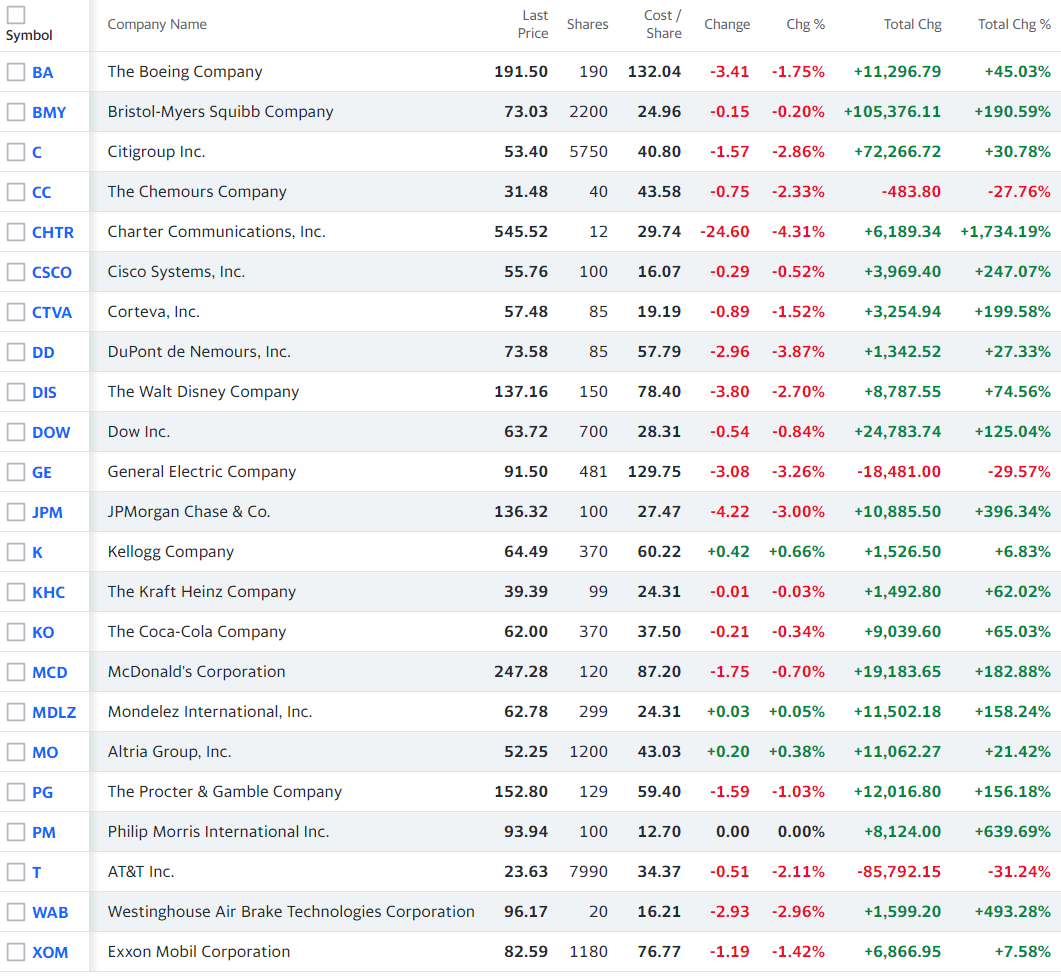

2022年2月末と2022年3月末の自分のポートフォリオは以下の通り。

【2022年2月28日】

【2022年3月31日】

2022年3月に10%を超える上下動のあった銘柄は以下の2銘柄。

ケマーズ(CC):14.1%プラス

コルテバ(CTVA):10.5%プラス

所有23銘柄中上昇が10銘柄、下落が13銘柄で、ドルベースでの2022年3月の自分のポートフォリオは前月に比べて約2.4万ドルの減少、割合にすると2.0%の下落という結果になっている。冒頭の円ベース資産と為替レートを考慮しても差異がある様に思えるが、やはり時差の関係で楽天証券の月次締めに3月31日の米国市場の動きが十分に反映されていないのも一因だろう。ちなみに3月31日は前日に比べて1.9万ドル程のマイナスとなっている。

先月2月に続いて3月もシティグループ(C)が振るわずシティだけで約3.3万ドルの下落(9.8%下落)。シティのマイナスが無ければ所有米国株ドルベースでもプラスになっていたのだが、こればかりは考えても仕方がない。

為替

先月終値:2022年2月28日1ドル=114.99円

今月終値:2022年3月31日1ドル=121.66円

2022年3月は前月に比べて1ドルあたり6.67円、割合で言うと5.80%の大幅なドル高。原因は先にも述べたが米国の利上げにより日本との金利差が広がったためだろう。この為替水準が続くのかそれとも一過性のものなのか気になるところだが、ドル高要因が日米金利差に基づくところが大きいとするとしばらくこの水準が続きそうな気がする。

まとめ

累計投資:80,000,000円(今月追加投入なし)

米国株:140,724,412円

外貨MMF:40,931円

USドル:681,018円

日本円:537,593円

資産:141,983,954円

累計損益(累計投資と資産より):61,983,954円/77.5%

累計引落額:5,500,000円(今月引落1,000,000円)

2022年3月の円ベース資産は2月のまとめ時点では

「3月は自分の円ベース資産はかなり減少することを覚悟しておいた方がいい気がする」

と書いていたのだが実際の円ベース資産は約400万円の増加と自分の見込みを良い意味で裏切る結果となった。

円ベース資産が増えたにも関わらず掲題の様にスッキリしない感があるのは、

- そもそもロシアのウクライナ侵攻が続いているにも関わらず米国市場が上昇していることに納得感がない

- 米国市場は上昇しているにも関わらず自分のドルベース米国資産は約2.4万ドル減少している

- 一方でドル円為替レートが前月比5.8%の大幅ドル高のため円ベース資産は増加した

- 円ベース資産とドルベース資産の締めのタイミングが微妙に違うためのズレがある

といった点が相互に絡んで自分でもよく分からない感じになっているため。

今月の自分のポートフォリオの問題は先月に続きシティグループ。先月はマイナス9%、今月はマイナス9.8%と2ヶ月続いて10%近い下落が続いている。流石に下がり過ぎだと思うのだがどうなのだろう。シティが回復してくれるとウクライナ侵攻が続いている中でも自分のポートフォリオにある程度安心感が持てる気がする。

4月は米国で2022年1~3月期の決算発表が本格化するので、その結果及び今後の見通しによっては大きく上下動する銘柄もあるだろうから、ウクライナ情勢や中国でのCOVID-19等と相まって自分の資産の動きは想像しにくい月になりそうだ。

3月は為替でカバー出来た部分もあるが流石により一層のドル高は期待できないし、また正直シティ株には回復の兆しが見えず、AT&T(T)からワーナーメディアが分離した後の株価もどう動くか不透明、といった事を考えると自分の資産は円ベースもドルベースでも下落する可能性が大きい気がする。

4月も3月の様に自分の想定が外れてくれるといいのだがなあ。