投資開始からの期間

2001年7月から数えて228ヶ月目(18年12ヶ月目)。

資産動向考察

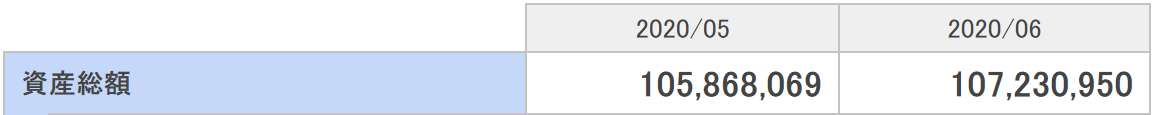

2020年6月末の円ベース資産は以下の通り。

2020年5月末から見ると100万円以上増加したように見えるが、6月は3ヶ月ごとの定期購入のために100万円を追加で入金しているので、それを差し引くと約40万円の増加に留まっており、ほぼ変わらずといって良いだろう。

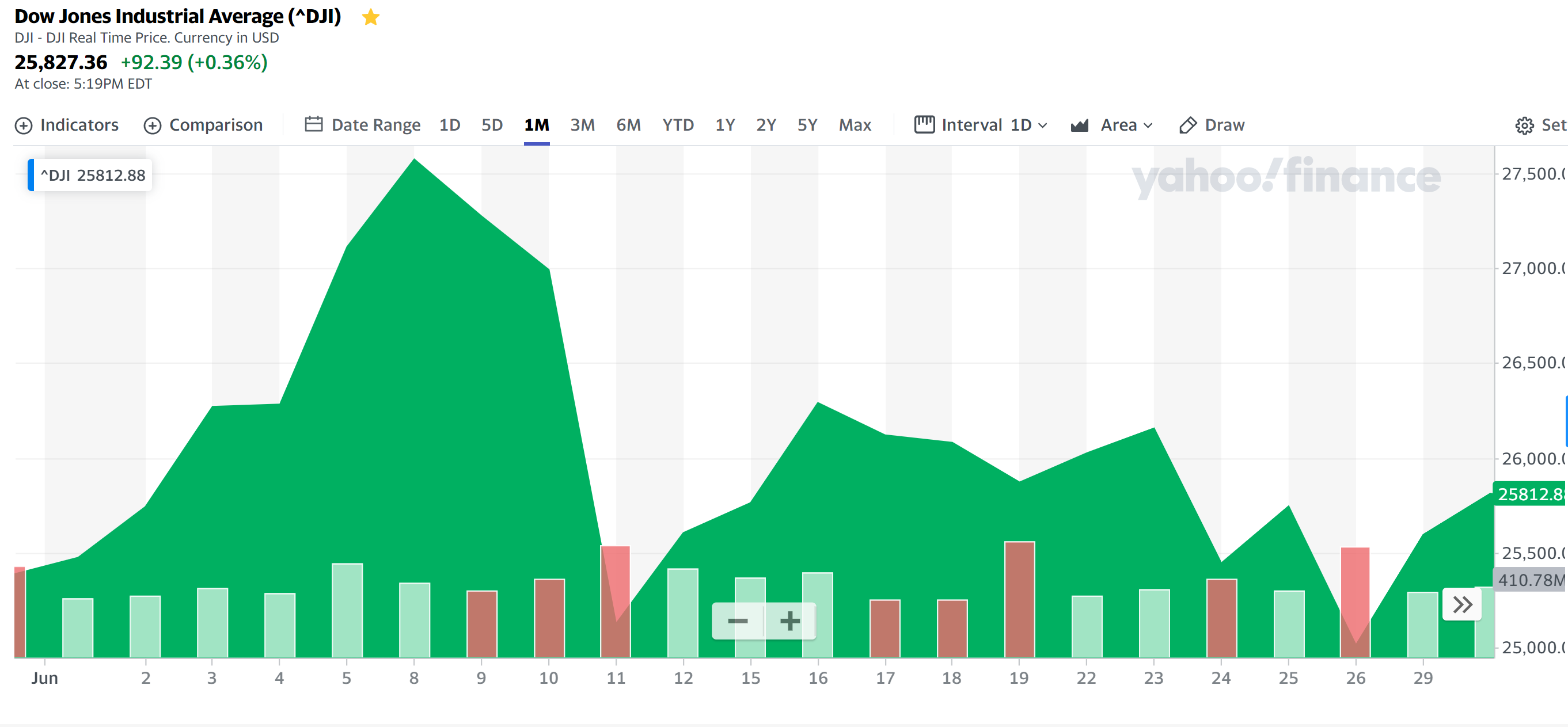

参考として6月のダウ工業平均のチャートはどうだっかというと、

前半は米国の経済再開に対する期待から大きく上昇していたのだが、米国で新型コロナウイルス感染第2波の兆候が増えてきたことを受けて大きく下落。その後はあまり安定しない上下が続いていた。

自分の資産も大体市場と連動しており6月8日米国市場閉場後には、

1.2億円台まで行ったのだが6月11日米国市場閉場後には、

1日で1,000万円超のマイナス。先に述べたように月末比較では5月、6月とあまり変わらなかったが実際には上下動が激しかった月であった。

6月にあった主な出来事

- アメリカでの経済再開に対する期待とコロナ第2波の懸念

先にも触れたように、上旬は経済再開に対する期待、中旬以降はそれに加えてコロナ第2波の懸念が高まり、上がったり下がったりを繰り返して方向感がよく分からない感じ。しばらくこの状況が続くのだろうか。大きな下落がなければいいのだが。

何度も触れているが銀行株の次四半期の配当据え置きが決定し(通常はこの時期に増配を発表していた)、自社株買いも停止。そしてこれが次四半期に確実に解消されるという保証もない。結局これは上のコロナウイルスの状況に依存するのだろう。

ポートフォリオ

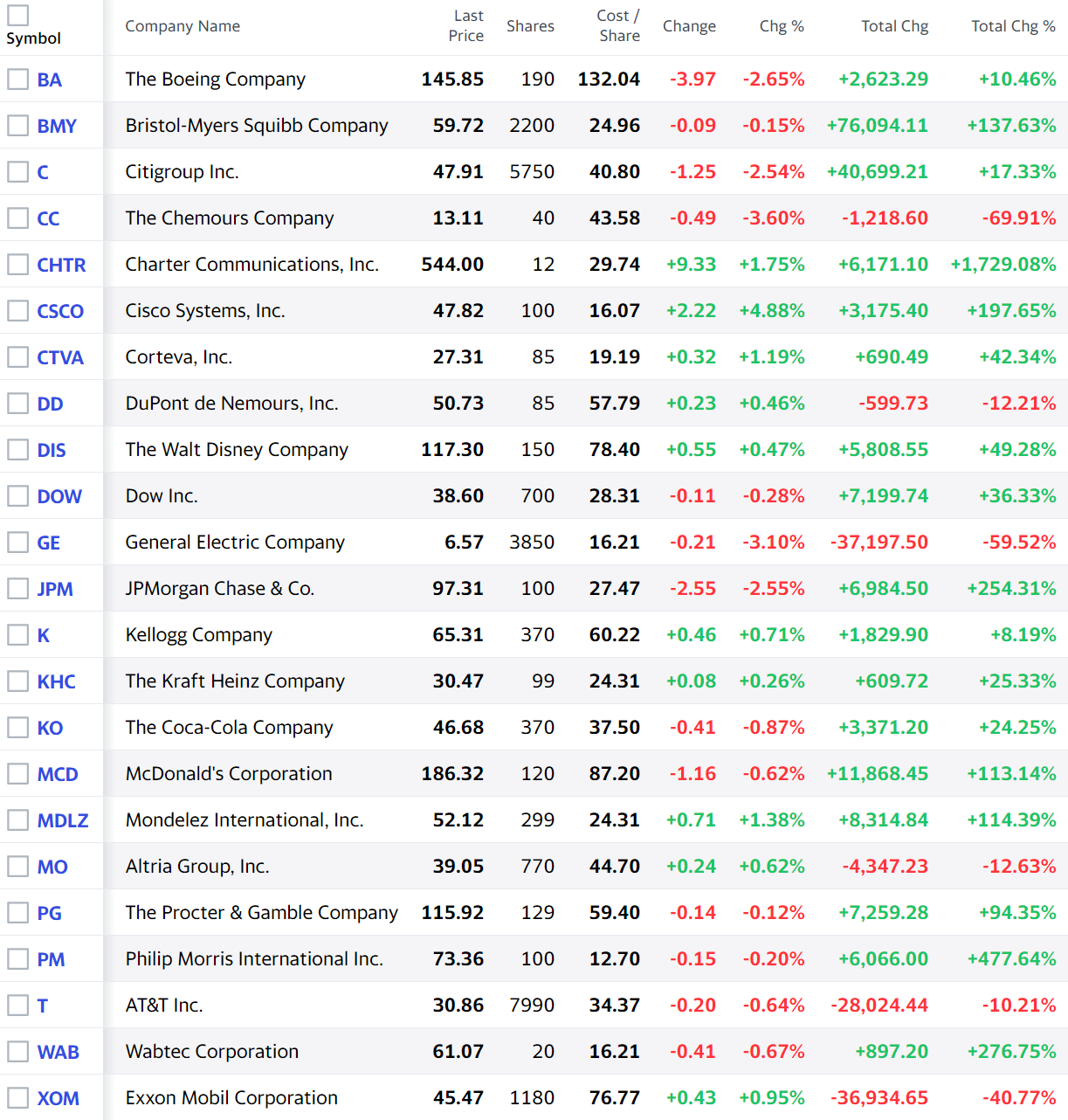

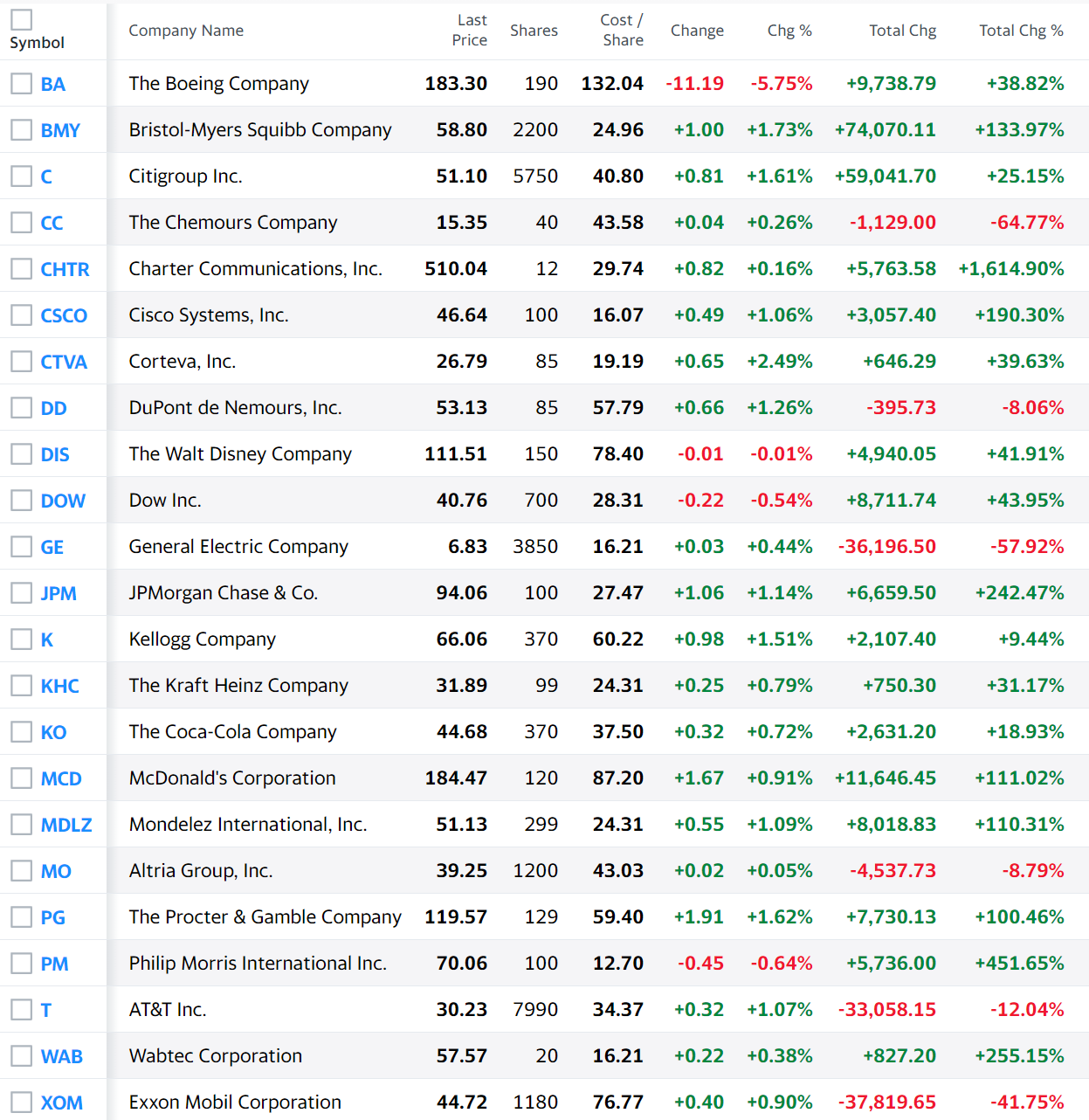

自分の2020年5月末と2020年6月末のポートフォリオは以下の通り。

【2020年5月29日】

【2020年6月30日】

大きく変動のあった銘柄はボーイング(BA):145.85ドル⇒183.30ドル。約25.7%上昇。ボーイングは前半の全体的な市場の上昇に加え、6月29日に737MAX運航再開へ向けてのテストが開始したこと(26日170.01ドル⇒29日194.49ドル)が主な要因だったようだ。

それ以外はまちまちで10%を超す大きな上下動は無かった。

為替

先月終値:2020年5月29日1ドル=107.79円

今月終値:2020年6月30日1ドル=107.93円

1ドルあたり0.13円、割合で言うと0.14%のドル高。今月は概ね107円台で落ち着いた推移だった。

まとめ

累計投資:80,000,000円(今月追加投入100万円)

米国株:107,099,846円

外貨MMF:36,057円

USドル:40,624円

日本円:54,423円

資産:107,230,950円

累計損益(累計投資と資産より):27,230,950円/34.0%

6月は為替の影響もほとんどなく、追加投資の100万円を除くと冒頭の通り先月に比べて約40万円の増加。ということで投資額に対する累計損益の割合は34.0%と前月と全く変わらず。

4月末から、5月、6月と月末だけ見るとあまり変わらない資産状況が続いてはいるのだが、個人的にはまだ株価の一段の下振れがあるのではないか、と気になっている。理由としては、

- 新型コロナ「第2波」の影響懸念

- 7月半ばから本格化する米国株の4~6月期決算発表の内容

の2つ。1番目は収束の気配が見えないし、2番目は前回5月の四半期決算発表時に4~6月期決算が悪化するとしていた企業が多かった印象がある。

何とか7月も変わらず程度で踏みとどまってくれれば良いのだがさてどうなるか。まずは各所有銘柄の四半期決算の内容を7~8月はきちんと精査しておこう。