はじめに

2020年3月に配当停止を発表してから自分の中では優先度の低くなってしまったボーイング(BA)であるが、2020年6月に入ってからの市場の上昇以上のペースで株価が上昇していることに気が付いた。

その理由について確認すると共に、それを踏まえて今後の所有ボーイング株をどうするかについて考えてみたい。

2020年6月8日のボーイング株上昇

市場も上昇していたとはいえ、

12%超の上昇。理由を確認してみたところ、

- ゴールドマンサックスのアナリストNoah Poponak氏が目標株価を209ドルから238ドルに引き上げたこと

- Seaport Global SecuritiesのアナリストRichard Safran氏がボーイングを「Buy」でカバレッジ開始し、目標株価を277ドルに設定したこと

がこの大幅な上昇の原因だったようだ。それぞれのより詳しい理由をまとめると以下の通り。

Noah Poponak氏:

Poponak氏の航空会社とリース会社の分析によると、最新の2020年と2021年の旅客数予測は、元の需要計画を約17%しか修正していないとしている。これは発表された需要減を大幅に下回り、市場が信じているよりもはるかに少ない数値

Richard Safran氏:

状況は改善しているという投資家/市場のセンチメントに同意し、歴史的にみてボーイングは回復の早い段階で他の産業を上回ったと主張

過去5日間のボーイングの株価

ちなみに過去5日間のボーイングの株価は以下の通り。水色の線がダウ工業平均、紫色の線がS&P 500との比較になるのだが、ダウが7.14%、S&P 500が4.94%の上昇に対して、ボーイング株は50.32%の上昇となっている。

航空会社も同じようにこの期間で大きく上昇している。5月の非農業部門雇用者数が予想に反して大幅に増加したことが要因だったようだ。

これに関連して先週トランプ大統領がウォーレン・バフェット氏を揶揄していたなあ(バークシャー・ハザウェイは4月に、アメリカン航空グループ、デルタ航空、サウスウエスト航空、ユナイテッド航空の親会社ユナイテッド・エアラインズ・ホールディングスの株式60億ドル相当を売却している)。

まとめ

ボーイング株が6月8日及びその前に大きく上昇した理由について整理・確認してみたが、それを受けて自分がボーイング株をどうするか。

その前にもう少しボーイング株に関連する情報として5月27日米国市場取引終了後に同社が、

- 米国内で計1万2000人以上の雇用を削減すると発表し、まず週内に6770人を対象に一時解雇を通知する発表

- 「737MAX」の生産をワシントン州の工場で緩やかなペースで再開したと発表。規制当局の承認を得た上で第3四半期に引き渡しを再開するとの見通しを示す。生産機数を緩やかに増やし、来年中に月産31機とする予定

という発表をしていることも念頭に置くべきだろう。ちなみに年初来のボーイング株の推移は以下の通り。

個人的には結局737MAXの問題は解決していないし、COVID-19の影響が予想よりも旅客需要に影響が出ないにしても減少する可能性が非常に高い状況、そして配当も停止となっている状況を考えると、今後の株価にはまだまだ不安の余地がある気がする。自分がまだ若くて4~5年ぐらいは放っておけるのであれば購入検討の余地はあるのかもしれないが、自分の年齢やリストラの可能性を考えると、配当が出ない銘柄を今購入するのはちょっと考えられない。

逆にリストラになった場合には配当停止となっているボーイング株を売却して、配当が出ている他の銘柄に乗り換えるという手段もある。これについては、

の際にも色々考えている。ただし、その際と違うのはボーイングの株価。

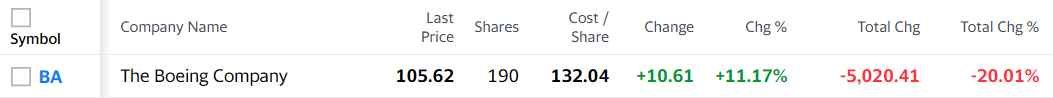

3月24日に配当停止を発表した時の株価が以下で、

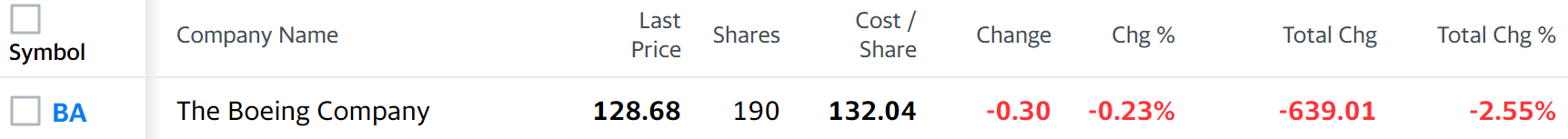

4月28日には以下の様に取得価額比マイナスだったのが、

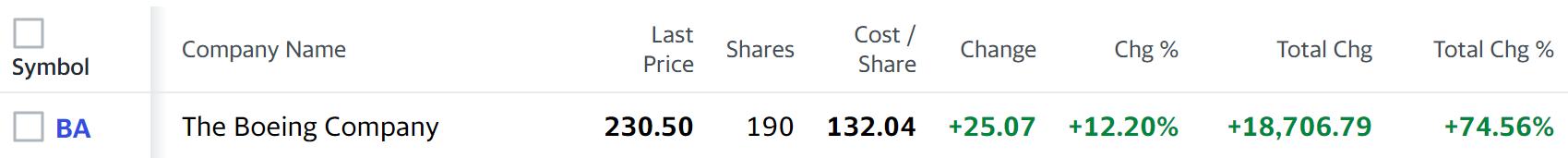

6月9日時点では

税金・手数料は別にして1万8000ドル程度のプラスとなっている。3月末の時点では最悪として破綻や国有化も頭をよぎったのだが、何とかそれは避けられたのだろうか。それにしても上がり過ぎな気がする。

取り合えず現時点ではプラスになっているので、今後株価が取得価額に近くなる(あるいはマイナスになるまでは)慌てずに売買せずにしばらく数年単位で様子見するのが適切だろう。