はじめに

本日2020年8月25日にニュースを見ていたところ、掲題のような報道がされていた。

ひと月ほど前にもまとめたが自分の資産は市場程戻っていないのでこの報道はピンと来ないのだが、いい機会でもあるので再度自分の資産状況について整理してみたい。

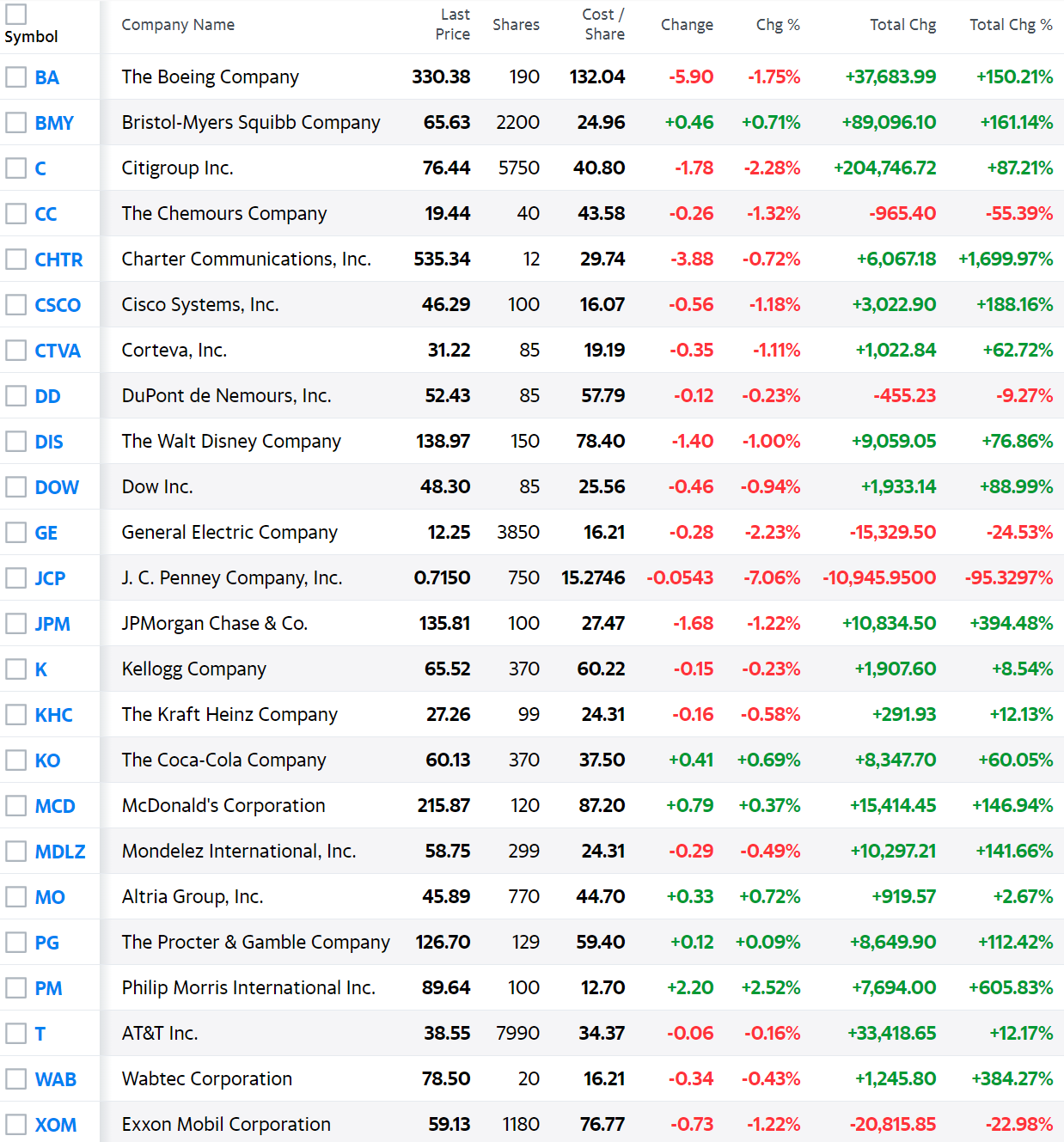

半年前のポートフォリオと2020年8月24日閉場後のポートフォリオ比較

掲題の報道がなされたのは、ダウ工業平均の終値が2万8308.46ドルと2万8000ドル台を回復したことが目を引くからだろう。

ちなみにダウ工業平均、S&P 500、NASDAQそれぞれは違いがあるものの、個別株投資をしている自分にとってはあくまで目安、物差しと捉えているので、市場の上下にはあまり影響されないように気を付けてはいる。

ダウ工業平均が前回2万8000ドル台を超えていたのは現地時間2月21日終値の2万8992.41ドルなので、それと比較してみることにする。

【2020年2月21日米国市場閉場後】

【2020年8月24日米国市場閉場後】

期間途中に追加購入したダウ・インク(DOW)、アルトリア・グループ(MO)、途中で売薬してしまったJCペニー(JCP)を除くと全体ではドルベースで約30万ドル程のマイナス。下落率は約23.5%。

個別株比較

ボーイング(BA):株数190

2月21日株価:330.38ドル⇒8月24日株価:178.28ドル

ドルベース差額:マイナス28,899ドル

上下動:マイナス46.03%

ブリストル・マイヤーズ スクイブ(BMY):株数2,200

2月21日株価:65.63ドル⇒8月24日株価:62.41ドル

ドルベース差額:マイナス7,084ドル

上下動:マイナス4.90%

シティグループ(C):株数5,750

2月21日株価:76.44ドル⇒8月24日株価:51.06ドル

ドルベース差額:マイナス145,935ドル

上下動:マイナス33.20%

ケマーズ(CC):株数40

2月21日株価:19.44ドル⇒8月24日株価:20.56ドル

ドルベース差額:プラス44.80ドル

上下動:プラス5.76%

チャーター・コミュニケーションズ(CHTR):株数12

2月21日株価:535.34ドル⇒8月24日株価:612.53ドル

ドルベース差額:プラス926.28ドル

上下動:プラス14.41%

シスコ・システムズ(CSCO):株数100

2月21日株価:46.29ドル⇒8月24日株価:42.18ドル

ドルベース差額:マイナス411ドル

上下動:マイナス8.87%

コルテバ(CTVA):株数85

2月21日株価:31.22ドル⇒8月24日株価:28.54ドル

ドルベース差額:マイナス227.8ドル

上下動:マイナス8.58%

デュポン・ドゥ・ヌムール(DD):株数85

2月21日株価:52.43ドル⇒8月24日株価:56.89ドル

ドルベース差額:プラス379.1ドル

上下動:プラス8.50%

ウォルト・ディズニー(DIS):株数150

2月21日株価:138.97ドル⇒8月24日株価:130.69ドル

ドルベース差額:マイナス1,242ドル

上下動:マイナス5.95%

ダウ・インク(DOW):株数85⇒700

ダウ・インクは期間中の2020年3月に追加購入しているのでドルベース差額は無し。

2月21日株価:48.30ドル⇒8月24日株価:46.12ドル

上下動:マイナス4.51%

ゼネラル・エレクトリック(GE):株数3,850

2月21日株価:12.25ドル⇒8月24日株価:6.63ドル

ドルベース差額:マイナス21,637ドル

上下動:マイナス45.87%

JPモルガン・チェース(JPM):株数100

2月21日株価:135.81ドル⇒8月24日株価:100.06ドル

ドルベース差額:マイナス3,575ドル

上下動:マイナス26.32%

ケロッグ(K):株数370

2月21日株価:65.52ドル⇒8月24日株価:69.58ドル

ドルベース差額:プラス1,502.2ドル

上下動:プラス6.19%

クラフト・ハインツ(KHC):株数99

2月21日株価:27.26ドル⇒8月24日株価:35.09ドル

ドルベース差額:プラス775.17ドル

上下動:プラス28.72%

コカ・コーラ(KO):株数370

2月21日株価:65.52ドル⇒8月24日株価:47.97ドル

ドルベース差額:マイナス6,493.5ドル

上下動:マイナス26.78%

マクドナルド(MCD):株数120

2月21日株価:215.87ドル⇒8月24日株価:212.62ドル

ドルベース差額:マイナス390ドル

上下動:マイナス1.50%

モンデリーズ・インターナショナル(MDLZ):株数299

2月21日株価:58.75ドル⇒8月24日株価:57.98ドル

ドルベース差額:マイナス230.23ドル

上下動:マイナス1.31%

アルトリア・グループ(MO):株数770⇒1,200

アルトリア・グループは期間中の2020年6月に追加購入しているのでドルベース差額は無し。

2月21日株価:45.89ドル⇒8月24日株価:44.04ドル

上下動:マイナス4.03%

プロクター・アンド・ギャンブル(PG):株数129

2月21日株価:126.70ドル⇒8月24日株価:138.51ドル

ドルベース差額:プラス1,523.49ドル

上下動:プラス9.32%

フィリップ・モリス(PM):株数100

2月21日株価:89.64ドル⇒8月24日株価:79.63ドル

ドルベース差額:マイナス1,001ドル

上下動:マイナス11.16%

AT&T(T):株数7,990

2月21日株価:38.55ドル⇒8月24日株価:30.03ドル

ドルベース差額:マイナス68,074.8ドル

上下動:マイナス22.10%

ワブテック(WAB):株数20

2月21日株価:78.50ドル⇒8月24日株価:65.91ドル

ドルベース差額:マイナス251.8ドル

上下動:マイナス16.03%

エクソン・モービル(XOM):株数1,180

2月21日株価:59.13ドル⇒8月24日株価:42.22ドル

ドルベース差額:マイナス19,953.8ドル

上下動:マイナス28.59%

ポートフォリオ全体

上昇率の大きい銘柄:

- クラフト・ハインツ(KHC):28.72%

- チャーター・コミュニケーションズ(CHTR):14.41%

- プロクター・アンド・ギャンブル(PG):9.32%

- デュポン・ドゥ・ヌムール(DD):8.50%

- ケロッグ(K):6.19%

下落率の大きい銘柄:

- ボーイング(BA):マイナス46.03%

- ゼネラル・エレクトリック(GE):マイナス45.87%

- シティグループ(C):マイナス33.20%

- エクソン・モービル(XOM):マイナス28.59%

- コカ・コーラ(KO):マイナス26.78%

上昇額の大きい銘柄:

- プロクター・アンド・ギャンブル(PG):1,523.49ドル

- ケロッグ(K):1,502.20ドル

- チャーター・コミュニケーションズ(CHTR):926.28ドル

- クラフト・ハインツ(KHC):775.17ドル

- デュポン・ドゥ・ヌムール(DD):379.1ドル

下落額の大きい銘柄:

- シティグループ(C):マイナス145,935ドル

- AT&T(T):マイナス68,074.8ドル

- ボーイング(BA):マイナス28,899ドル

- ゼネラル・エレクトリック(GE):マイナス21,637ドル

- エクソン・モービル(XOM):マイナス19,953.8ドル

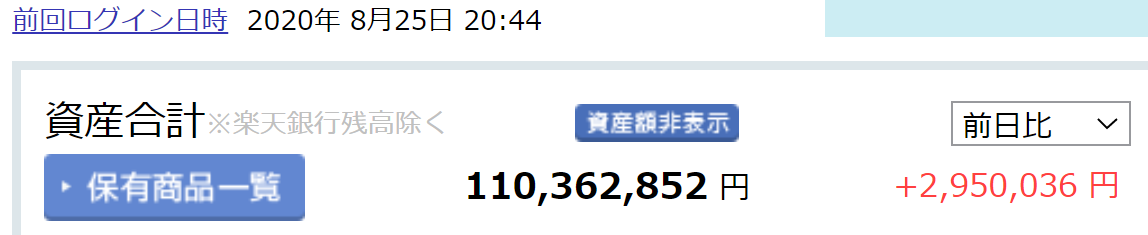

円ベースでの資産

日本円では、

【2020年2月21日(金)米国市場閉場後】

参考として2月21日の為替レートは1ドル=111.58円

【2020年8月24日(月)米国市場閉場後】

参考として8月24日の為替レートは1ドル=105.97円

為替レートで2020年2月21日から8月24日で5%ほどドル安になっている。

まとめ

半年振りのダウ工業平均28000ドル台という報道から、その時点と現在の所有銘柄の上下に関して整理してみた。

市場との比較は意味がないと繰り返し述べてはいるが、ダウ工業平均が28000ドル台に戻った時点で自分の資産は約30万ドル程、為替を除いて約23.5%のマイナスというのは素直に受け止めるべきだろう。

そこで資産額のマイナスを考えてみると、

■下落額の1位シティグループ(C)、2位AT&T(T)の合計が約21万4000ドルのマイナス

■それに3位ボーイング(BA)、4位ゼネラル・エレクトリック(GE)、5位エクソン・モービル(XOM)を加えると約28万4500ドルのマイナス

となる。この上位2銘柄で約30万ドルのマイナスの2/3、5銘柄でマイナスのほとんどを占めたことになる。

当然の結果ではあるが投資額が大きい銘柄の下落額が大きい。自分の投資額の多い順は

- AT&T(T):274,598.3ドル

- シティグループ(C):234,599.6ドル

- エクソン・モービル(XOM):90,589.25ドル

- ゼネラル・エレクトリック(GE):62,408ドル

- ブリストル・マイヤーズ スクイブ(BMY):54,911.9ドル

なのだが、この内ゼネラル・エレクトリック、エクソン・モービル、シティグループが先に述べた下落率ワースト5に入っているのが、自分の資産が市場に比べて戻らない原因。

下落額1位のシティグループ(C)の下落率はマイナス33.20%。自分の所有している銀行株JPモルガン・チェース(JPM)の下落率がマイナス26.32%である事を考えると、銀行株の中ではあまり良くないパフォーマンスだったが、他の銀行銘柄も市場に比べてパフォーマンスは低調なので業界全体がこのCOVID-19の影響を顕著に受けていると考えられる。6月に一時経済再開の期待もあって上昇はしたが、その後のCOVID-19の再燃や同月のストレステストの結果を受けて自社株買いの禁止や配当据え置きなどの影響もあって伸び悩んでいるようだ。銀行株が戻るのはアメリカ経済全体が明確に上昇基調にならないと難しそうだ。

下落額2位のAT&Tの下落率はマイナス22.10%。動画ストリーミングのHBO Maxが期間中にサービス開始されたのだが、株価への助けにはなっていない。その他第1四半期、第2四半期決算でも言及しているワーナーメディア、ケーブルTVの低調さが改善されないと株価の更なる上昇は難しい気がする。

下落額3~5位のボーイング、ゼネラル・エレクトリック、エクソン・モービルはそれぞれCOVID-19に加えて別の大きな問題があり、それがCOVID-19によって加速されてしまった形だろうか。

- ボーイング:2019年から続く737MAX型機の運航停止

- ゼネラル・エレクトリック:2017年から続くキャッシュフローの問題

- エクソン・モービル:原油価格の低下

後はイメージだが現在IT関連株をほとんど所有していないのも、市場に比べてパフォーマンスが良くない一因だろうか。2000年代はサン・マイクロシステムズやEDSなどのIT株をそれなりに所有していたのだがいずれも現金買収されており、その後新たなIT株を購入していない。ただIT関連株は配当率が低いイメージがあるので、自分のバイアンドホールドという投資スタイルと将来的な配当金生活を思えば甘んじて受け入れるべきだろう。

これを踏まえて今後の自分の投資をどうするか。

やはり自分のポートフォリオ内の分散が必要か。集中は当たった時は見返りも大きいが、今回の様に投資額が集中している銘柄が軒並み下がる事態もあり得るという事は再度認識しておくべきだろう。

後は何度か(自分に言い聞かせるように)書いているが、自分の投資はバイアンドホールド/長期投資が基本であるので、半年程度で戻りが市場より遅いと言った点を過度にするべきではないだろう。ただし、場合によっては回復不可能な状況に陥る可能性もある(現在も完全に払拭されたとは言えないが、一時期ボーイングやエクソンはかなりマズイ状況にあった)ので、情報確認は怠らないようにし続けよう。

最後に、追加投資を除き半年でドルベースの資産が約23.5%目減りしたが、配当はボーイング、ディズニーの配当停止があるもののそれ以外の減配は今の所無く、年間の受取配当が23.5%目減りしている訳ではないので、将来的な配当金生活を考えるとこれはこれで良しと考えるべきだろう。