はじめに

昨日2020年4月15日は自分の所有銘柄であるシティグループ(C)の2020年第1四半期決算発表があった。自分のポートフォリオの中で割合の大きい銘柄なので、この新型コロナウイルスの影響をどれだけ業績に受けたのか非常に気になるところ。以下にその内容を整理しておく。

シティグループ2020年第1四半期決算発表の概要

以下の内容はシティグループ企業サイトの発表資料より抜粋・引用。

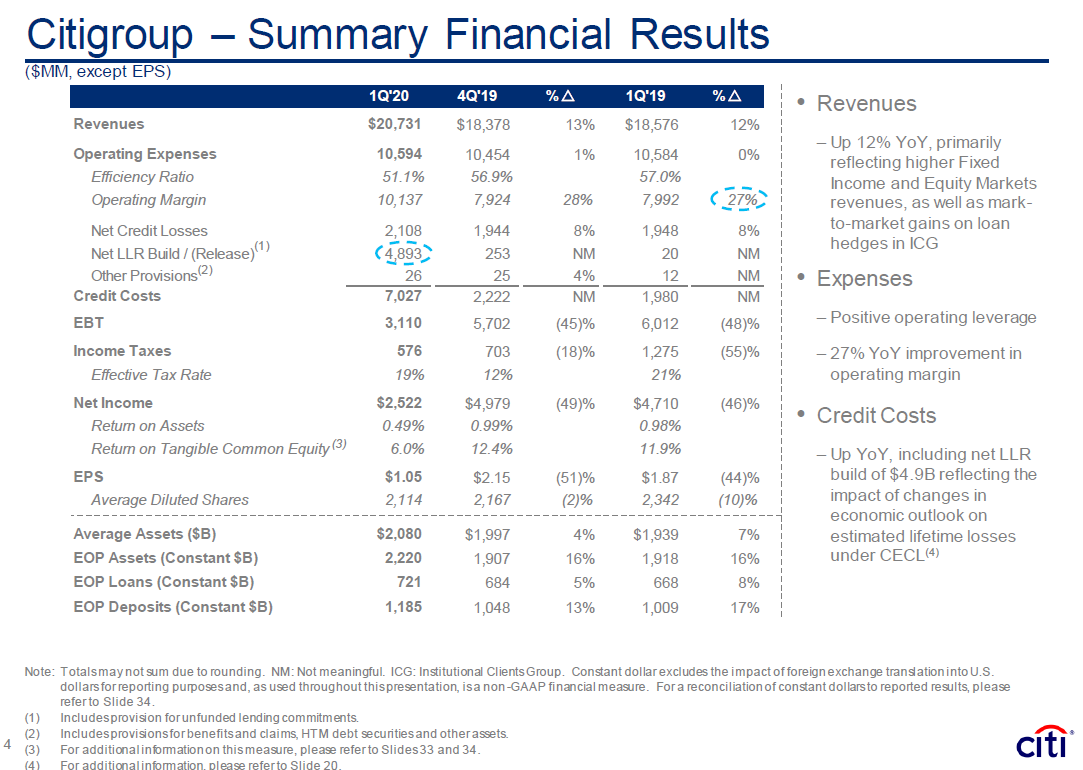

- 収入(Revenues)は207億3100万ドルで前四半期より13%増、前年同期比12%増

- 純利益(Net Income)は25億2200万ドルで前四半期より49%減、前年同期比46%減

- 1株あたり純利益(EPS)は1.05ドルで前四半期より51%減、前年同期比44%減【税制優遇の一時的な利益を除くと1.90ドル】

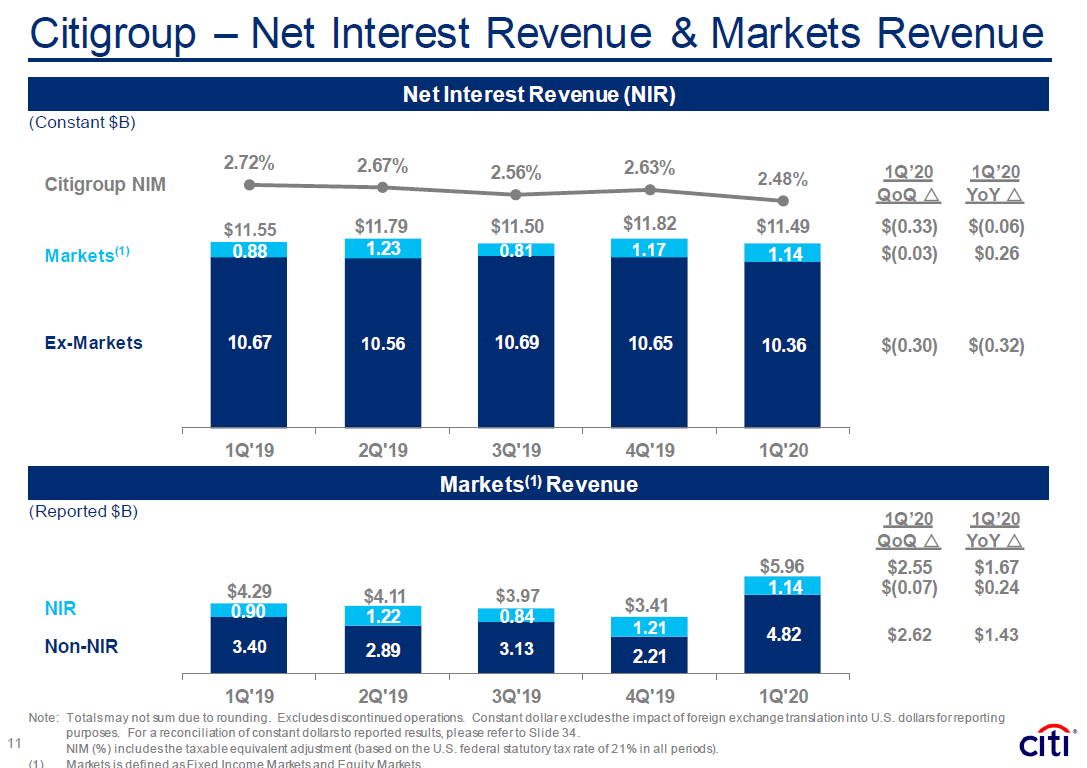

- 純金利マージン(調達金利と貸付金利の差)は前四半期の2.63%から2.48%に減少

ここで注目なのは資料でも青で囲っているNet LLR Buildが前四半期に比べて急激に増えている点。LLRはLoan Loss Reserveの略でいわゆる貸倒引当準備金のことだろう。シティの前日に決算発表のあったJPモルガン・チェースも貸倒引当金を大幅に積み増したため、利益が圧迫されていたがシティグループもそれと同じ傾向だった。

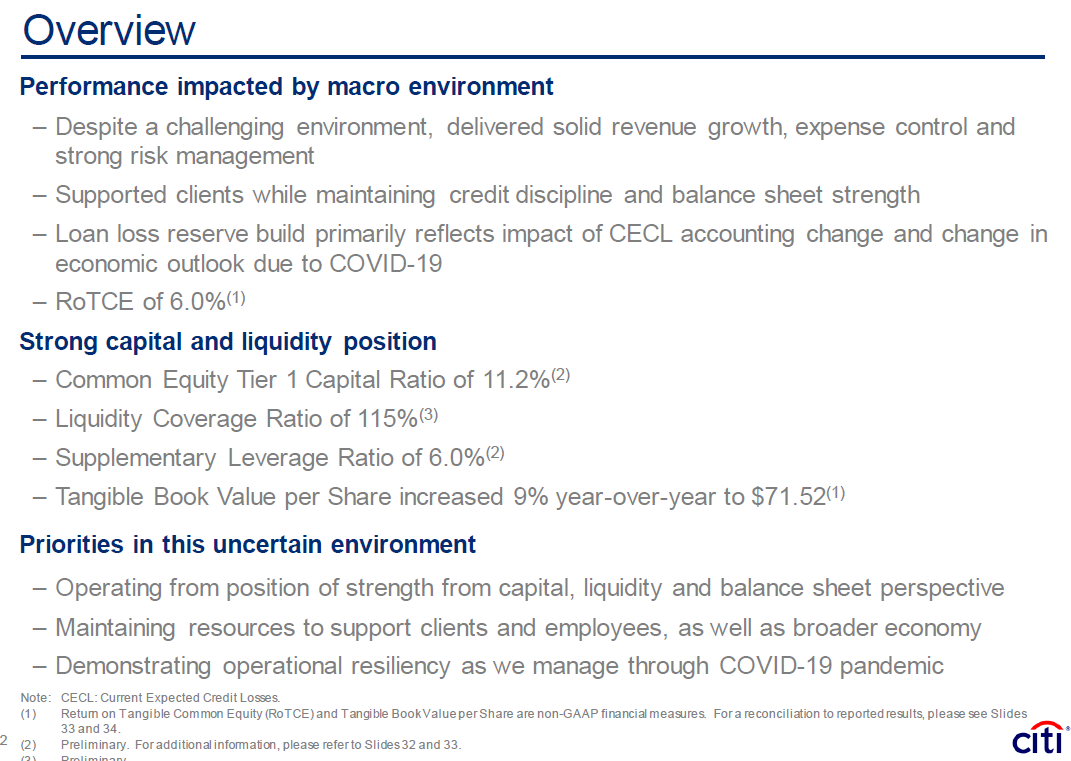

またJPモルガン・チェースの会長兼CEOのJamie Dimon氏が発表資料の中で言及していたCET1 ratioはシティの場合、

とプレゼンテーション資料のOverviewで財務状況の底堅さを示す数値として取り上げられており、JPモルガンの11.5%とほぼ同じ11.2%だった。

まとめ

シティグループの四半期発表内容と、いつもなら比較する重要指標の市場予測との比較は止めておき、前日に決算発表をしたJPモルガンとの傾向を主に確認してみた。上に述べたように、個別の企業というよりは業界全体に共通する傾向が見て取れた。

発表後のアナリストとのカンファレンスコールでも、JPモルガンの際と同じように今後の見通しについての質問があったが、これまたJPモルガンと同じようにGDPと失業率の2大要素を中心に変化する状況に応じて想定を更新またGDPと失業率だけでなく(like GDP and unemployment and many, many, many other stats)、それに加えて景気後退とその深刻度(but also the probability of recession and the severity of a recession)も考慮した分析をしていくといった回答。

まあこの状況では明確な見通しが出来るはずもないので、こういった回答にならざるを得ないのだろう。

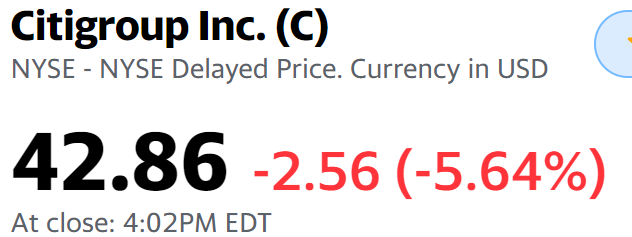

こういった内容を受けての昨日のシティの株価は、

と前日に比べて5.64%の減少。ダウ工業平均が1.86%、S&P 500が2.20%それぞれ下落したことを割り引いても、前日のJPモルガンに比べると下落幅が大きいような気がする。とはいえそれでもまだ想定の範囲内に収まった感じで、ひとまずはほっとしたというのが個人的な感想。

以前も書いた気がするが、銀行株は企業それぞれの業績/内容もさることながら、経済全体に左右されることが多い気がする。特にこの新型コロナウイルスの影響下ではその傾向に一層の拍車がかかってきている気がする。一応資本は十分に見えるのだが、これからの経済動向次第でどうなることか。

それにしても、少し前までは一日で5%超下落した場合には何事があったのかと色々調べていたのだが、ここ最近では5%の下落ではあまり動じなくなってきた自分が良いのか悪いのか…。