はじめに

2019年10月に入ってから、自分の米国株資産は大きく下がっている。

これは自分のポートフォリオが特に悪いと言う訳ではなく市場全体も下落している。以下は過去5日間のダウ工業平均のチャート。

これはメディアでも報道されているが、10月1日に発表されたISM製造業景況指数によるところが大きい。これを機会にISM製造業景況指数、併せてISM非製造業景況指数について整理しておくことにする。

そもそもISMとは

ISMはInstitute for Supply Managementの略称。日本語では全米供給管理協会、米サプライマネジメント協会などと訳される。ISM製造業景況指数、ISM非製造業景況指数はこのISMがReport on Business(ROB)として月初に前月の結果を発表している。

以下の定義は楽天証券サイトの用語説明からそれぞれについて引用・抜粋。

ISM製造業景況指数

ISM製造業景況指数(ISM Manufacturing Report On Business)は、全米の製造業の300人以上の購買・供給管理の役員に、生産、新規受注、在庫、価格、雇用などの項目について、前月と比較し、「良い」、「変わらず」、「悪い」から選択してもらい、結果をパーセンテージで表したもの。50%が景気判断の分岐点となっており、50%を上回ると製造業の景況が良く、50%を下回ると悪化していることを示している。 毎月第一営業日に前月の調査結果が発表されることから、米国の主要経済指標の中で最も早く、速報性に優れており、注目度の高い指標と言える。

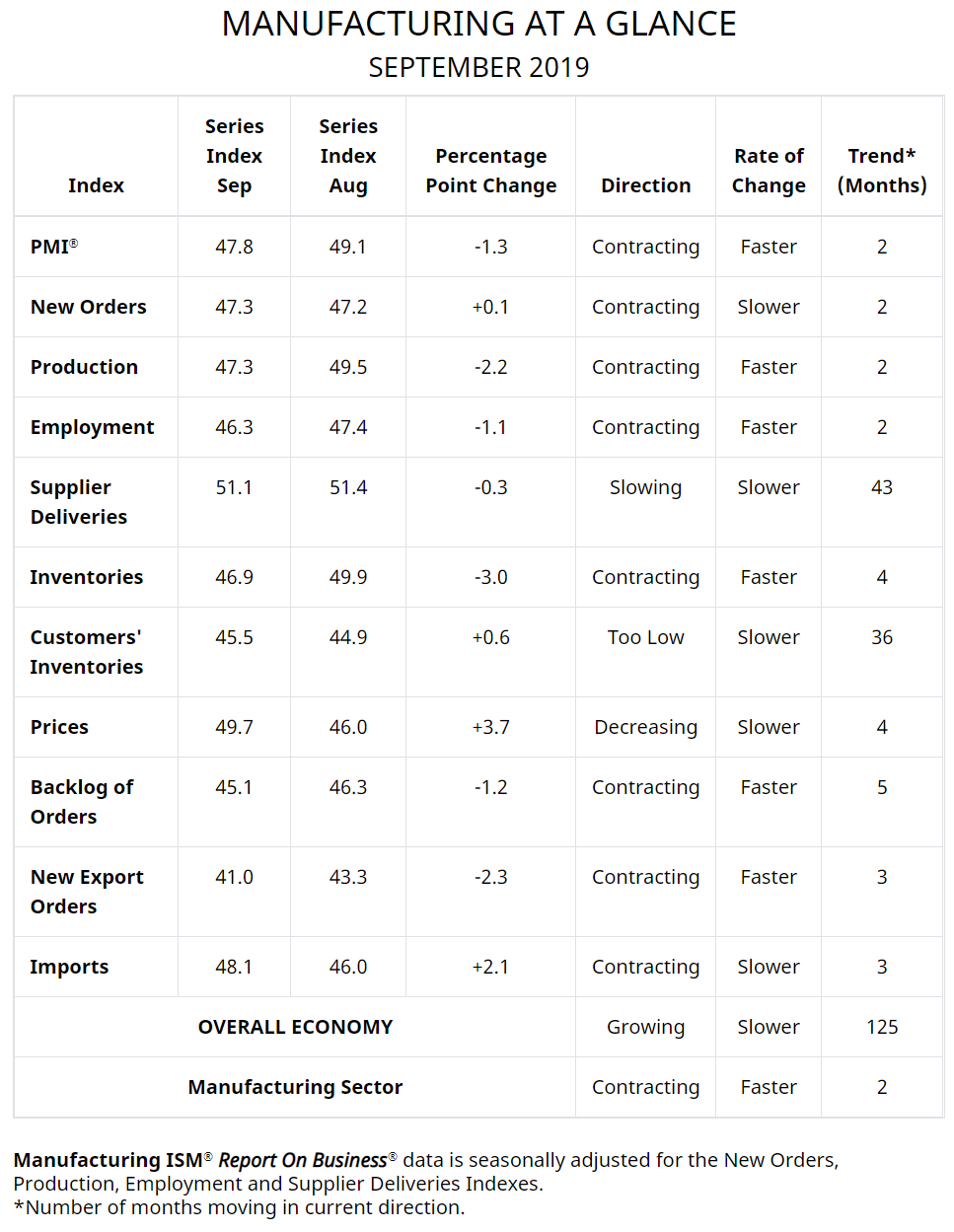

実際のレポートは以下の様な感じ(2019年9月の場合)。

一番上のPMI(Purchasing Managers’ Index)が所謂ISM製造業景況指数となる。

ISM非製造業景況指数

ISM非製造業景況指数(ISM Non-Manufacturing Report On Business)は、全米の非製造業の購買担当の役員に、新規受注、在庫、価格、雇用などの項目について、前月と比較し、「良い」、「変わらず」、「悪い」から選択してもらい、結果をパーセンテージで表したもの。ISM製造業景況指数同様、50%が景気判断の分岐点となっている。こちらは毎月第三営業日に前月の調査結果が発表される。

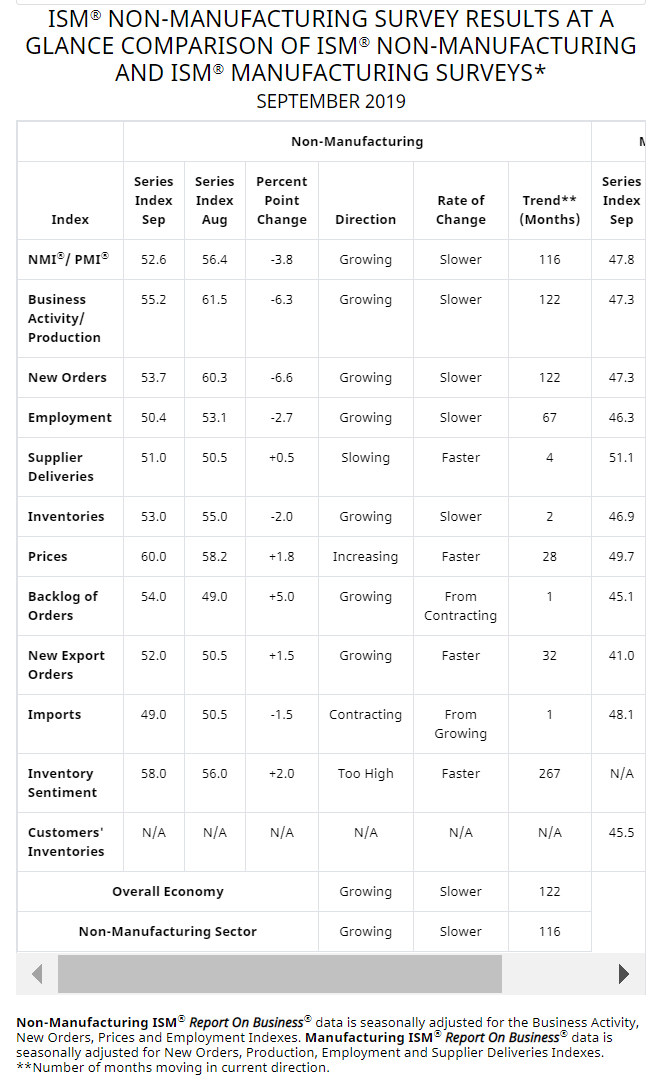

実際のレポートは以下の様な感じ(2019年9月の場合)。

一番上のNMI(Non-Manufacturing Index)/PMI(Purchasing Managers’ Index)が所謂ISM非製造業景況指数となる。

何故今回この指数のために市場が上下したのか

冒頭に述べた通り既に報道されているので目新しい情報は無いのだが、1日に発表されたISM製造業総合景況指数が、

- 2019年9月の製造業総合景況指数は2009年6月以来10年振りの低水準

- 8月に続き2ヶ月連続で景気判断の分岐点となる50%を割った

- 事前の市場予想である50.1を下回った

といったところが米国の景気減速傾向と捉えられ、市場下落の要因となった様に見受けられる。

一方で、10月3日に発表されたISM非製造業景況指数は、

- 景気判断の分岐点となる50%は超えている

- 事前の市場予想である55.0を下回った

- 8月の56.4から52.6へと下がっている

ということで3日の日本時間23時(米国東部時間午前10時)にISM非製造業景況指数が発表された直後は、上に挙げたダウ工業平均のチャートから判る様に大きく下げていた。がっかりしながら就寝したのだが、今朝10月4日に起床して確認したところプラスになっていた。どうも、ISM非製造業景況指数も悪かったことにより、追加の米利下げが期待されて市場は上昇に転じたらしい。

まとめ

ISM(全米供給管理協会)のISM製造業景況指数、ISM非製造業景況指数そのものを確認するとともに、2019年9月の結果発表を受けての市場の変化について整理してみた。

その結果思ったのは、これらの指数は参考にはなるが、自分の長期投資/バイアンドホールドという投資スタイルに直接活かすことは難しそうだ、という事。

今回2019年10月の9月結果発表も市場予測と結構ズレているのに、自分がそれより正確に予測することは出来まい。たとえ、ある程度正確に予測できたとしても、市場予測を下回ったISM非製造業景況指数の発表直後は市場全体が下落したけれども、その悪かったISM非製造業景況指数のため、追加の米利下げが期待されて最終的には市場は上昇に転じた、という具合に単純にこの指数だけで株価/市場の上下を予測して、自分の米国株投資に活かすことはまず無理。

短期的にはISMの指数は、冒頭に挙げたように自分の資産に対する影響が大きい場合もあるが、あまり気にし過ぎず、中長期的な視点で米国経済の大まかな景気を把握し、ポートフォリオの管理の参考にする程度が適切なのではないかと思う。