はじめに

過去の履歴から米国株資産/購買状況をつらつらと書いているブログであるが、BMY(ブリストル・マイヤーズ スクイブ)の最後の購買時点まで公開したので、BMY単一銘柄でのバイアンドホールドの状況を配当を中心に考察してみる。

BMY株の購入まとめ

BMYの購入履歴は以下の通り。

2002年3月:購入金額1,617ドル。取得株数40株。平均取得価額@40.425ドル

2002年6月:購入金額2,326.5ドル。取得株数90株。平均取得価額@25.85ドル

2003年3月:購入金額455.4ドル。取得株数20株。平均取得価額@22.77ドル

2003年5月:購入金額2,437.5ドル。取得株数100株。平均取得価額@24.375ドル

2004年2月:購入金額2,875.5ドル。取得株数100株。平均取得価額@28.755ドル

2004年8月:購入金額4,683.5ドル。取得株数200株。平均取得価額@23.4175ドル

2004年11月:購入金額3,607.5ドル。取得株数150株。平均取得価額@24.05ドル

2005年3月:購入金額1,277.5ドル。取得株数50株。平均取得価額@25.55ドル

2005年9月:購入金額2,544.5ドル。取得株数100株。平均取得価額@25.445ドル

2005年12月:購入金額5,384ドル。取得株数250株。平均取得価額@21.536ドル

2006年3月:購入金額4,601.5ドル。取得株数200株。平均取得価額@23.0075ドル

2006年6月:購入金額5,007.5ドル。取得株数200株。平均取得価額@25.0375ドル

2006年9月:購入金額3,789ドル。取得株数150株。平均取得価額@25.26ドル

2006年12月:購入金額8,907.5ドル。取得株数350株。平均取得価額@25.45ドル

2007年3月:購入金額5,397.5ドル。取得株数200株。平均取得価額@26.9875ドル

まとめると以下の様になる。

購入回数:15回

所有株数:2,200株

全平均購入取得価額:@24.95995ドル

総投資金額(ドルベース):54,911.9ドル

総投資金額(円ベース):6,278,303円

購入期間:2002年3月~2007年3月

所有期間:2002年3月~

備考:所有期間においてスピンオフやM&Aなどは発生せず

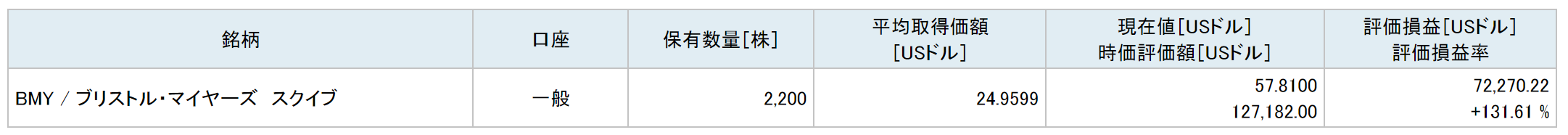

以前にどこかで楽天証券の平均取得価額が手数料などを含んでいないといった記述をしたような気がするのだが、上の画像の様に個別データの集計とWeb上のデータの平均取得価額は同一となっているので、スピンオフや合併、ティッカーの変更などが起こっていない銘柄は、手数料込みで平均取得価額が分かるようになっている。

BMY株の考察

株式そのもの

購入理由

そもそもBMYを購入した理由は、米国株式投資をする前に色々考えてある程度業種ごとに分散したポートフォリオをくみ上げていく際のヘルスケアセクター銘柄としていたため。必ずしも業界のトップ10でもない銘柄を選んだのは、米国株式投資を開始した当時ヘルスケアで馴染みのある銘柄がBMYだったことが大きい。無論その他財務諸表や数値的なものも判断材料としてはいたが、それらだけであればBMYより良い銘柄はたくさんあったはず。自分が知っている銘柄を優先させた形になる。馴染みがあるとは言っても、自分が使っている頭痛薬がバファリンであるということぐらいなのだが…。

2002年3月に最初にBMYを購入して以来、2003~2007年にかけてBMYを買うことが非常に多かったのだが、当時は他のポートフォリオ銘柄に比べてBMYが一番割安感、値頃感があったと自分では考えていたためで、積極的にBMYを購入していたという訳ではない。従って別に自分に先見の明があったわけでも、確固たる理由があって当時BMYに集中投資をしていたのではないことは明らかにしておくべきだろう。

BMYの購入が続いた時期を経て、上でまとめたようにBMYを最後に購入してからこれを書いている現在(2018年)から丸々10年以上が経過している。これはまさにバイアンドホールド/長期投資の典型と言えるのではないだろうか。一方でこうしてまとめて振り返ってみて10年以上BMYを購入していなかったのは意外の感がある。

購入単価及び株価

購入単価は@20~25ドルの間が大きく、全平均購入取得価額は@24.95995ドル。2018年の年初からこれを書いている2018年10月までのBMYの値幅は@50ドル~75ドルの間。結構大きく上下動しているが、平均購入価額から見れば株価がほぼ2倍近くになっていると言える。バイアンドホールドなのであくまで含み益であり売却もしないのだが、万が一売却する場合には税金を考慮しても投資金額の倍近くは利益になるのではないだろうか。

ただこの株価を良いと考えるか悪いと考えるかは正直人それぞれだと思う。2倍にはなっているわけだが、そうなるのに15年以上かかっている点をどう判断するか。個人的には満足なのだが、人によっては費やした時間の割には上昇がそれほどではない、と思うかもしれない。

付け加えると、ここ数年の印象(あくまで印象で正確ではないかもしれない)では、BMYは結構新薬の臨床試験が思わしくなくて、時たま大きく下落することが多いように思われる。自社の新薬が今一つだったり、他社の同種の臨床試験がうまく行ったり、といった理由で。参考として過去5年のBMYの株価チャートを載せておく。

取得価額(約25ドル)比で大きくプラスになっているため、他銘柄の分析中心でBMYの分析を最近は十分にはしていないのだが、2018年現在でBMYを買い足すのは自分の値頃感のある保有銘柄から判断すると躊躇するところ。

配当

まずはBMY株の株価を中心に振り返ってみたが、本題の配当についてまとめてみる。

BMY配当額の変遷

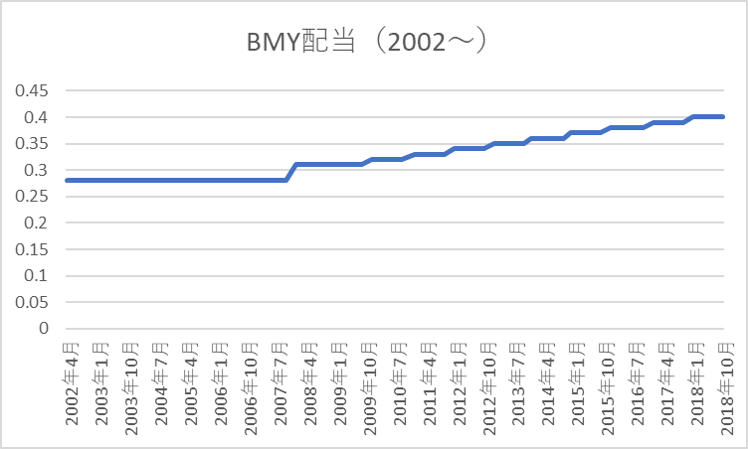

2002年3月に購入してからBMYは配当を減配/停止することもなく、着実に増配をしている。すべての受取配当金をここに記載するのは無駄が多いので、まずはBMYの配当金額そのものの変遷から。

Yahoo!Financeの機能を使ってHistorical DataからDividends(配当)のドルベースのデータを抜き出してみる。

2002年4月3日~2007年10月3日:1株当たり配当@0.28ドル

2008年1月2日~2009年9月30日:1株当たり配当@0.31ドル

2009年12月30日~2010年9月29日:1株当たり配当@0.32ドル

2011年1月5日~2011年10月6日:1株当たり配当@0.33ドル

2012年1月4日~2012年10月3日:1株当たり配当@0.34ドル

2013年1月2日~2013年10月2日:1株当たり配当@0.35ドル

2013年12月31日~2014年10月1日:1株当たり配当@0.36ドル

2014年12月30日~2015年9月30日:1株当たり配当@0.37ドル

2015年12月30日~2016年10月5日:1株当たり配当@0.38ドル

2017年1月4日~2017年10月5日:1株当たり配当@0.39ドル

2018年1月4日~:1株当たり配当@0.4ドル

期間中のBMYの配当をグラフ化してみると以下の様になる。

これを見ると、自分がBMYを購入していた時期(2002年3月~2007年3月)は配当が変わっていないことが分かる。一方でBMYを買わなくなった2007年からは毎年わずかずつではあるが、順調に配当額を増やしている。この期間はいわゆる世界金融危機の時期を含んでおり、その期間にも減配や配当停止をするどころか、増配をしていたのはBMYを所有していて良かった点と言えるだろう。当時の円ベースの資産や損益は酷いことになっていたにもかかわらず、BMYの配当は減ることもなく四半期ずつ着実に受け取れていたのだから。

為替の問題はあるのだが、2007年11月の配当と2018年のBMYの実際の受取配当を比べてみる。

2007年11月BMY配当

税引後配当は56,707円。2007年11月の月末為替レートは1ドル=111.19円。

2018年8月BMY配当

税引後配当は69,883円。為替レートは110.73円。

幸いなことに為替レートはほとんど差がないので、約10年の間に四半期ごとの税引後配当が約1万3000円ほど増加していることになる。年間にすると2007年が約22.5万円、2018年が約28万円と5.5万円ほどの増加になる。

約10年間で5.5万円の増加というのは小さいような気がする一方で、何もしないでそれだけ増えているというのは実は大きい。長期間の細かい積み重ねの効果は、次に書く今までの合計配当にも良い影響を及ぼしている。

今までのBMY合計配当額

今までBMYからもらった配当の額がいくらだったかをまとめてみる。

楽天証券の配当が2008年半ばから円ベースからドルベースに変わったためまとめた情報を画面で見れない(上の2007年11月の画像は円建て、2018年8月の画像は外貨建て)ため画像を掲載することが出来ないのだが、個別の細かいものを計算してみると税引後総合計は3,008,473円とちょうど300万円を超えていた。これは想像以上の配当。上に書いた投資額が600万円ちょっとだったことを考えると、その半分ぐらいは今まで受け取った配当金でカバーできることになる計算となった。

購入をしなくなってから10年以上が経っているが、バイアンドホールドのままでのBMYの配当面での貢献がこれほどあったとはデータを整理するまで気が付かなかった。当然四半期ごとにそれなりの配当が入って来るのは認識していたのだが…。

ここでちょっと触れておくと、確認したくなかったが税引後総配当を計算する際に併せて税引前の配当も計算してみたのだが、その額は約450万円。約3割、150万円ほど税金で持っていかれていた。確定申告で米国二重課税分は戻ってくるが、やはり税金は大きいなあと再認識。

このブログで意識的に税引後配当のみを記載するようにしているのは、額面配当と実際に受け取る税引後配当では大きな違いがあるので、自分で勘違いしないようにするため。今後も実際に手元に入る税引後配当をベースに考えるように留意しよう。確定申告で戻ってくる分は給与などとの兼ね合いもあるので正確には当てにできないので、還付される分はボーナス/余禄ぐらいに考えた方が良いだろう。

まとめ

今までのブログとは違い単一株をバイアンドホールド/長期投資の配当という点中心に整理してみたが、こういう視点では整理したことがなかったので色々と参考になることが多かった。既述したポイントを簡単にまとめてみる。

- BMYは2002年3月~2007年3月に購入してから、かれこれ10年以上はバイアンドホールドのままだった

- 今までの総投資額は630万円弱

- BMYは2008年からほぼ毎年増配をしている

- 世界金融危機の時期でも減配や配当停止がなく、着実に配当を受け取れていた

- BMYを最後に購入した年に比べて現在の配当は四半期で1.3万円ほど、年間で5万円ほど増えている

- 今までの税引後総受取配当は300万円を超えており、総投資額の半分近く

正直今(2018年)のBMYの株価からすると今後買い増す可能性はあまりなさそうなのだが、このペースで配当を出してくれれば個人的には何も言うことはない。BMYは自分に取ってはバイアンドホールド/長期投資の良い面が出ている銘柄であると認識することができた。

今回は過去見直しで書いているブログの中でたまたまBMYを最後に購入したタイミングに気が付いたので、こういう視点で単一株のBMYを整理してみたが、他の銘柄も同じように整理してみるのも参考になるかもしれない。

また、タイトルに「良いケース」と書いたように恐らくBMYが自分のポートフォリオの中では配当や株価を考えるとベストに近いケースであることには注意する必要がある。他の銘柄では酷いケースもあるので、その点はきちんと分析するまで勘違いして調子に乗らないこと。バイアンドホールド/長期投資であればすべてうまくいくというわけではないことは忘れずに。

【注】

あくまでこの記事は2018年10月16日に書いたものなので、それ以降の最新状況に必ずしも合致しない可能性があることにも注意。