投資開始からの期間

2001年7月から数えて206ヶ月目(17年2ヶ月目)。

資産動向考察

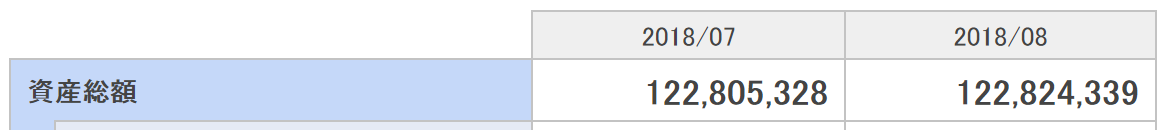

2018年8月末資産は以下の様になった。

何とかマイナスにならずに総資産は維持できたか。ただし、実際には配当金が結構入って来ているおかげであり、手持ち資産の増減だけで見ればマイナスだったと言える。

8月は相変わらず米中欧の関税/貿易関連が株価に影響を及ぼしていたし、それに加えてトルコリラ暴落が起こり、月の半ばぐらいには大幅なマイナスを覚悟していたので、最終的にはよくリカバーできたと思う。

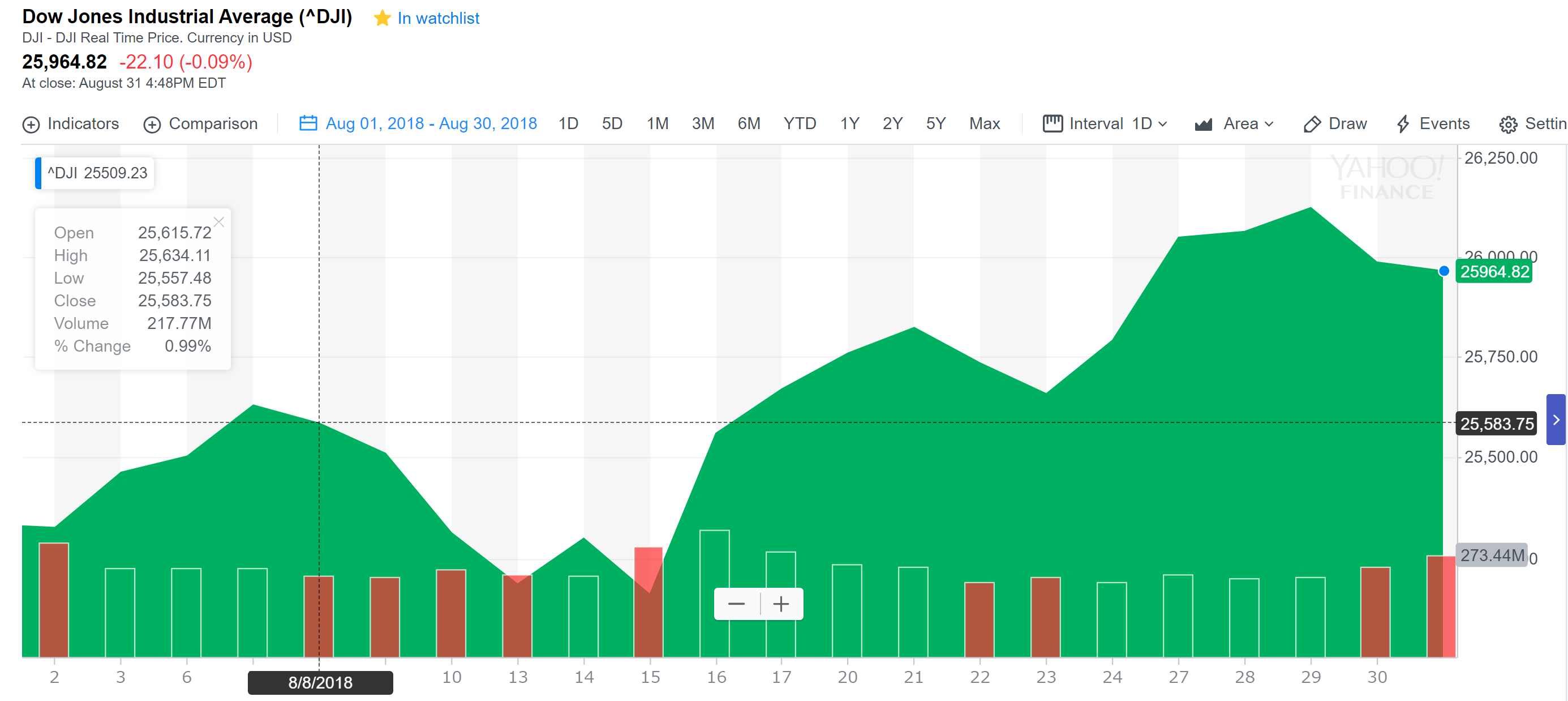

参考としてダウ工業平均のチャートを見てみる。

やはり、トルコリラ関連が特に話題になっていた9日ぐらいからは大幅に下落していた模様。しかし月初と月末だけ見るとそこそこ上昇しているので、自分のポートフォリオのパフォーマンスが思わしくなかったのだろうと思う。一応主要銘柄を確認してみたのだが、それほど大きな値動きはなかったので、各銘柄の積み重ねポートフォリオ全体ではやや減少し、それを配当でカバーしたと言える。

ただし、1銘柄だけ大幅に下落したものはあった。それはJCP(JCペニー)。

7月終値:2.45ドル → 8月終値:1.77ドル (27.75%減)

元々ほぼ塩漬け状態ではあったのだが、そこからさらに1/4に。他の同業他社がそれなりに持ち直してきた感もある中、一人負けの様相を示している。これはもしかするとEXDSに続いて2回目の無価値証券化する可能性も見えてきたかもしれない。

ちなみにJCPの保有株数は750株、平均取得価額は@15.27ドルで、取得価額比で-88.41%。

来月の購入に向けて

現在のところ値頃感がありそうなものは以下の3つ。

GE(ゼネラル・エレクトリック)

6月終値:13.61ドル → 7月終値:13.63ドル → 8月終値:12.94ドル

所有株2,450株、平均取得価額@18.89、8月終値時点での損益%:-31.51%

配当率:3.70%

T(AT&T)

6月終値:32.11ドル → 7月終値:31.97ドル → 8月終値:31.94ドル

所有株7,200株、平均取得価額@34.99、8月終値時点での損益%:-8.71%

配当率:6.26%

XOM(エクソン・モービル)

6月終値:82.73ドル → 7月終値:81.51ドル → 8月終値:80.17ドル

所有株790株、平均取得価額@80.29、8月終値時点での損益%:-0.15%

配当率:4.07%

単純に取得価額比で言えば、上に書いたJCPが-88.41%になるわけだが、これは割安感があるというレベルを超えているので購入対象からはさすがに除外。

簡単に上記3銘柄についてまとめると、

GE:割安と言っていいのか判断に苦しむところ。ポートフォリオに占める割合からすると買い足すのはありだが、まだ悪材料が出て株価、配当が下がる可能性もある

T:配当の高さは魅力だが、ポートフォリオに占める割合が大きい。他の株に分散した方がいいか?

XOM:上2つに比べると、配当、ポートフォリオに占める割合とも悪くはないが、特筆すべき点もない

といったところだろうか。これ以外にも初期段階に購買したままで取得価額比だけは大きくプラスになっているが、購入額が少ない銘柄もあるので、分散という点ではそういった銘柄を買い増すのも一つの案としてはある。

まだ半月以上あるので、その間の状況の変化を見逃さないようにしよう。

為替

先月終値:2018年7月31日 1ドル=111.88円

今月終値:2018年8月31日 1ドル=111.04円

1ドルあたり0.84円、割合で言うと0.75%ドル安。特に大きな変動はなし。

まとめ

累計投資:71,762,320円(今月追加投入なし)

米国株:121,968,892円

外貨MMF:79,738円

USドル:721,504円

日本円:54,205円

資産:122,824,339円

累計損益(累計投資と資産より):51,062,019円/71.2%

投資損益で見ると前月比2万円未満のプラス。円ベースでの資産が1億円を超えているので誤差の範囲にとどまっており、ほぼ変わらずといったところ。月半ばにはポートフォリオが大きくマイナスになっていた時(マイナス200万円超)もあるので、後半に何とか持ち直すことができた。

まだまだ昨年末の資産額には差があるが、そこまで回復することができるのか。今年の残りは後4ヶ月。