はじめに

昨日2022年11月30日には米連邦準備理事会(FRB)パウエル議長がワシントンのシンクタンク、ブルッキングス研究所で講演を行った。

事前からその講演での発言内容が今後の利上げ方向性を示唆するのではと注目されていたのだが、実際にはどうなったか。

以下、パウエル議長の講演内容とそれを受けての市場動向を確認すると共に、同じく同日講演を行った米連邦準備理事会のクック理事の発言についても整理しておく。

パウエル議長のワシントンのシンクタンク、ブルッキングス研究所での講演

講演の開始は現地時間13:30から1時間。講演タイトルはInflation and the Labor Market。以下ポイントを引用・抜粋。

【講演】

- インフレが依然として高すぎるという現実を認めることから始めなければならない

- 現在、10月までの12ヶ月間の個人消費支出(PCE)のインフレ率は6.0%であると推定される

- 10月のインフレ統計は歓迎すべきサプライズだったが、インフレが実際に低下しているという安心感を得るにはさらに多くの証拠が必要

- 不安定な食品とエネルギーのインフレ要素を含めないコアPCEに焦点を当てると、10月までの12ヶ月間のコアPCEインフレ率は5.0%と推定され、政策の引き締めが初期段階にあった昨年12月の水準とほぼ同じ

- 過去1年間の政策の引き締めと成長の鈍化にもかかわらず、インフレ率の低下に関して明確な進展は見られなかった

- インフレを目標の2%に戻すため十分な水準まで金利を引き上げる必要がある

- 労働市場では労働者の需要が利用可能な労働者の供給をはるかに上回っており、名目賃金は2%のインフレと一致するペースをはるかに上回るペースで成長している

- 賃金の伸びが持続的であるためには2%のインフレ率と一致する必要がある

- 金融政策は経済とインフレに不確実なラグを伴って影響を及ぼし、これまでの急速な引き締めの完全な効果はまだ感じられていない

- インフレ率を下げるのに十分な抑制レベルに近づくにつれ、利上げのペースを緩和することは理にかなっている

- 利上げのペースを緩和する時期は12月の会合と同じくらい早く来るかもしれない

【講演後の質疑応答】

- 30日発表の雇用動態調査(JOLTS)は労働需要と供給の不均衡継続を示しているが、求人件数の減少はポジティブな内容

- 求人件数の減少を通じた労働市場の均衡回復の可能性について判断はなお時期尚早

- 異例の状況のためインフレを予測するのは困難であり、当面は予測に懐疑的になりリスク管理を行う必要がある

- 金融情勢を監視するためにFRBはイールドカーブ全体の実質金利や他の指標に目を向けている

- 深刻なリセッション(景気後退)に陥ることなくソフトランディングまたはソフティッシュランディングへの道筋があるとなお考えている

- 労働市場が軟化し商品と住宅のインフレが鈍化するという道筋ははっきりしており、このシナリオはもっともらしいものだが、その可能性に関する確率は示さない

- FRBは世界情勢を非常に注意深く監視しているが、世界にとって最善なのはFRBが米国のインフレをコントロールすること

- 中国のCOVID-19対策で米国は影響を受けるがその程度を評価するのは困難

クック理事のデトロイト経済クラブでの講演

講演の開始は現地時間12:35から1時間。講演タイトルはThe Economic Outlook and U.S. Productivity。以下ポイントを引用・抜粋。

自動車産業が盛んなデトロイトという事もあり、生産性の説明中に自動車業界の例を挙げることが多かった(その部分は割愛)。

- 米国経済全体のインフレ率は依然として高すぎる

- FRBはインフレ率を目標の2%に引き下げることに引き続き注力する必要がある

- 消費者物価に関する10月のレポートは、特にコアインフレ率(食品やエネルギーなどのより変動の激しいカテゴリーを除外した指標)の減速が心強いもので、生産者価格のインフレも10月に緩和され企業に対するインフレ圧力が緩和されている可能性があることを示唆している

- とはいえ1ヶ月の比較的良好なデータを深読みし過ぎることには注意が必要

- 賃金の上昇は、生産性の一般的な上昇傾向を考えると2%のインフレ目標と整合する水準を上回っている

- 労働生産性、つまり労働時間あたりの生産量の伸びは、近年米国経済および世界中で精彩を欠いている

- 原因が何であれ、近年の時間あたりの生産量は2000年代半ばの半分の割合でしか増加しておらず懸念される

- インフレは生産性と結びついているため、今後の生産性の伸び率は政策立案者にとって重要

- 生産性の向上は国民一人当たりの収入を上げ、家庭の福祉を向上させ、価格の低下に役立つ可能性がある

- 3月以降、連邦公開市場委員会(FOMC)は政策金利を4パーセントポイント近く引き上げ、この引き締めは金利に敏感なセクターの需要を明らかに鈍化させている(特に住宅)

- しかし、個人消費は労働所得の伸びと依然として高い貯蓄に支えられ底堅く推移している

- 最新のFOMC声明で述べたように「インフレ率を時間の経過とともに2%に戻すのに十分に制限的な金融政策のスタンスを達成するためには、目標レンジの継続的な引き上げが適切である」と想定している

- 政策金利が十分に制限的であるかは、経済がどのように発展するかを観察することによってのみわかる

- FRBが利上げの不確実な停止点に向かって進む中、より小さなステップで動くのが賢明であり、いつまで制約的な金融政策を維持するかはインフレ抑制の進捗次第になる

講演を受けての市場の動き

パウエル議長とクック理事の金利政策に関する発言は大枠同じで、利上げペースが従来の想定よりも早く鈍化する可能性が示唆されている。

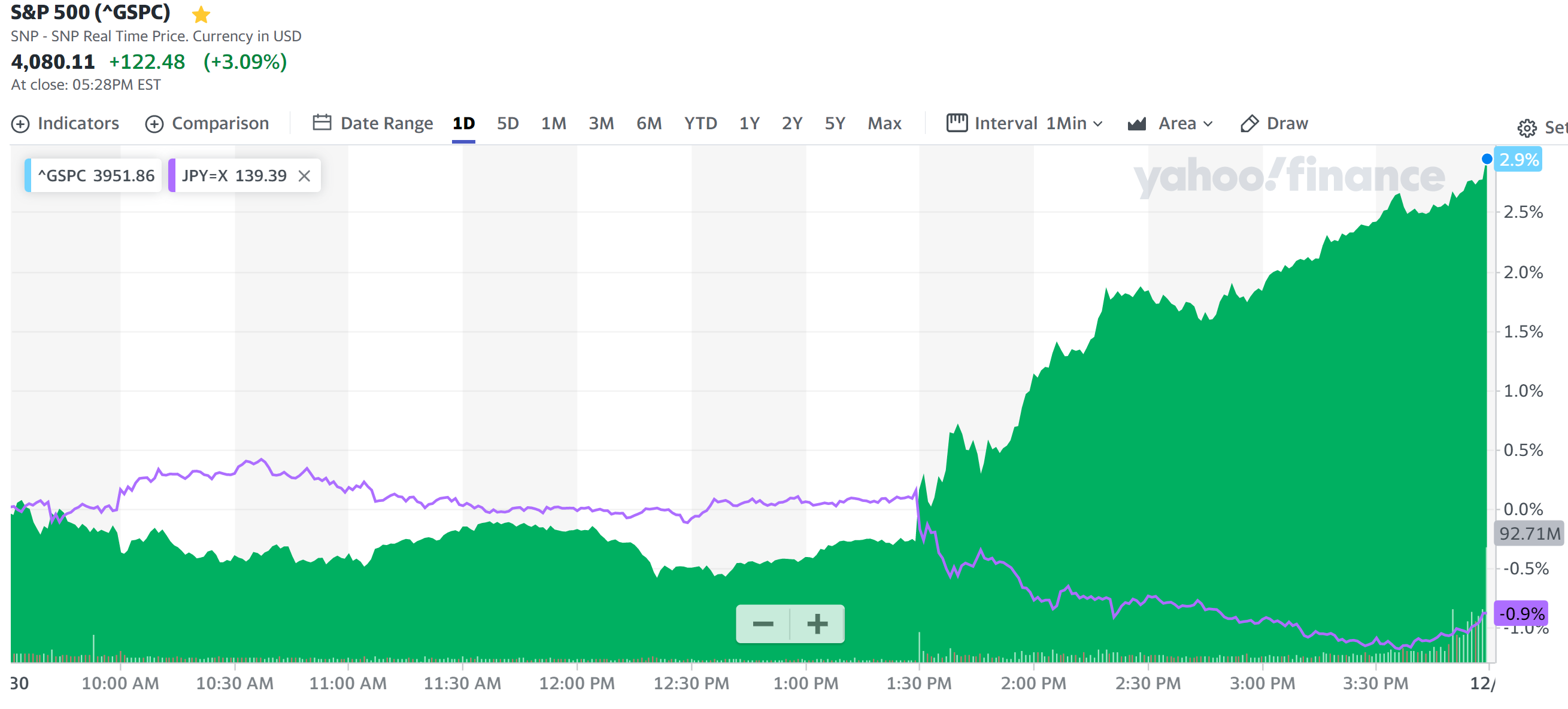

それを受けて米国市場は

前半はこれら講演の様子見もあってかほぼフラットだったのに対して、講演内容を消化してから大幅上昇となった。

一方で利上げペース鈍化の可能性からドル円為替は

市場上昇のタイミングでドル安傾向に転じている。

まとめ

パウエル議長の講演を受けて米国市場は上昇しドル円為替はドル安になった訳だが、自分の投資資産もその影響を受けて、米国株資産は

と市場程ではないものの上昇したのに対して、為替を加味した円ベース資産は

と市場程ではないものの上昇したのに対して、為替を加味した円ベース資産は

とタイミングの問題はあるが前日比マイナスで終わっている。

米国市場上昇の恩恵が円ベース資産では反映されなかったのは残念だが、長い目で見た場合、自分にとってよろしくないのは米国株ドル資産が減少することなので必ずしも悪くはない。

特に2022年は為替がドル高になったため、米国株ドル配当を円に変換する際に生じた為替差益を控除内に収めるために色々検討する必要があったので、多少円ベースの資産が減ってもそれらを考慮しなくてよいレベルの為替が自分にとっては望ましい。

今後に関してだが、昨日のパウエル議長の発言から12月の利上げは50bpとやや鈍化する可能性(現在4回連続で75bpの利上げ)が市場に織り込まれて上昇したと思われ、実際の12月の利上げ幅がその想定通りであれば市場はさほど変動しないと思われる。

ただ12月のFOMCは13~14日である一方、13日には米消費者物価指数(CPI)の発表が予定されているので、その結果次第では市場が大きく動く可能性もあるので注意しておきたい。