はじめに

2025年5月1日(木)には自分が所有しているマクドナルド(MCD)の2025年第1四半期決算発表があった。

前回2025年2月の2024年第4四半期決算では売上が市場予想を下回り、EPSは市場予想と同程度だったものの、四半期中の米国で大腸菌感染症問題や業界全体の低迷の中で世界の既存店売上が予想外に増加(0.4%増、市場予想は0.6%減)したことで4.8%の上昇。その際には

「今後のマクドナルド株だが、今回決算を受けての上昇が続くのかを判断するのはまだ早いだろう。QSR業界が厳しい状況であることは何度も言及されていたし、IOMでは第1四半期が最低の四半期となるだろうともしていた。米国で1月に始まったMcValueがそれらを補うほどの効果を挙げることを期待したいがどうなるか。次回2025年第1四半期決算の結果を見るまではまだまだ安心は出来ない気がする。」

と回復には確信が持てない旨を書いていた。

その後トランプ政権の関税政策により市場は大きく下落したのだが、マクドナルド株はそこまで下落していない印象がある。

そんな状況の中で、マクドナルドの今回決算そしてそれを受けての株価はどうなったか。以下にその結果・内容を整理しておく。

マクドナルド2025年第1四半期決算概要

以下の情報はマクドナルドの企業サイトより引用・抜粋。

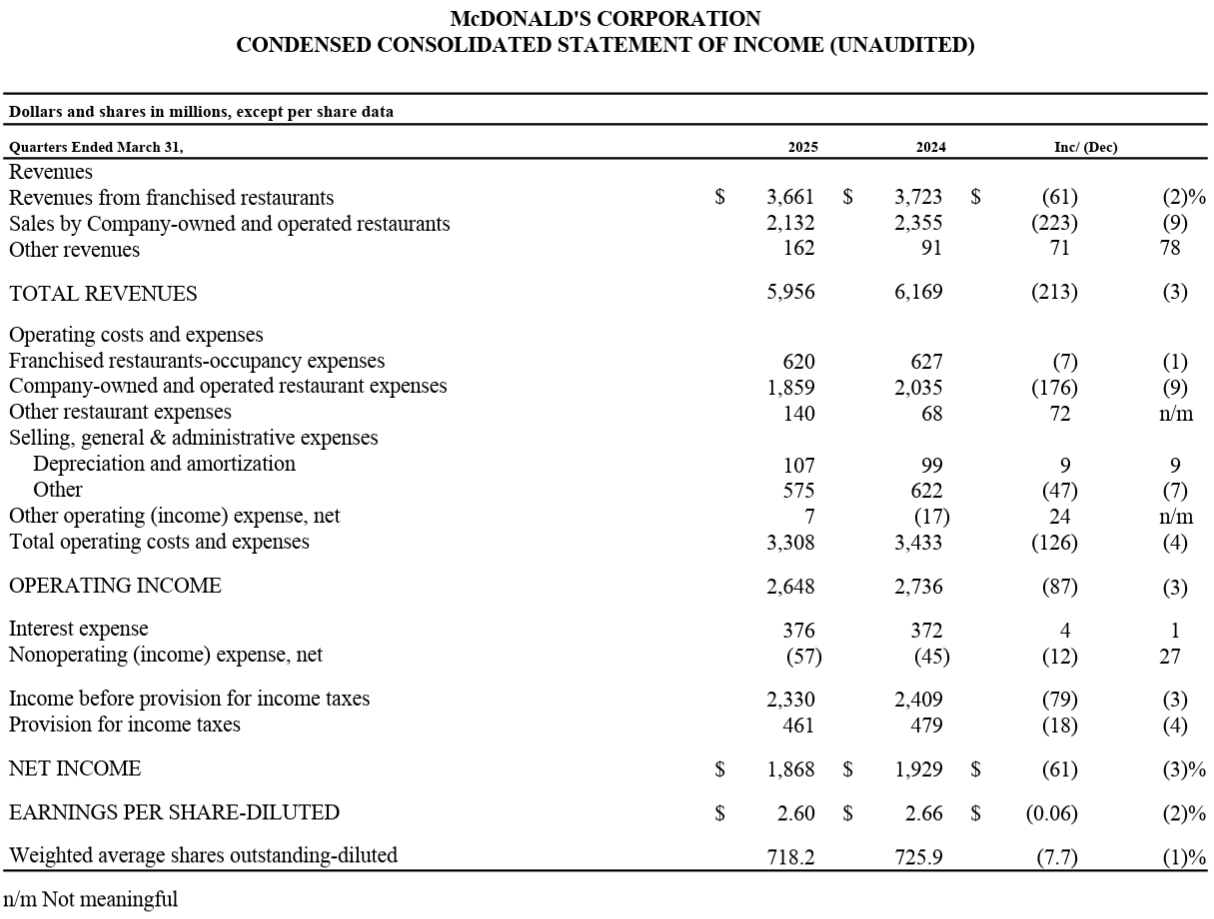

- 2025年第1四半期の総売上高(Total Revenues)は59億5600万ドルで、前年同期比3%減少

- 2025年第1四半期の純利益(Net Income)は18億6800万ドルで、前年同期比3%減少

- 2025年第1四半期のTotal operating costs and expenses(総営業コスト及び経費)は33億800万ドルで、前年同期比4%減少

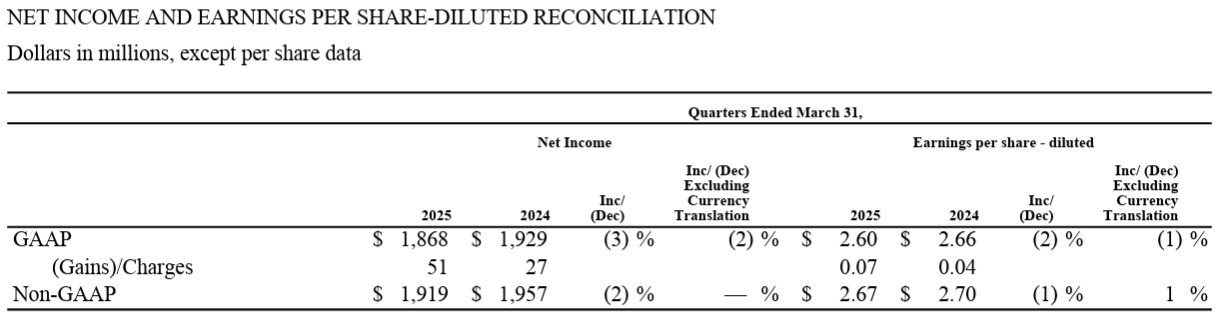

- 2025年第1四半期のGAAPベース希薄化後1株当たり利益(Earnings per share-Diluted)は2.60ドルで前年同期比2%減少(恒常為替ベースでは1%減少)。Non-GAAPベースでは2.67ドルで、前年同期比1%減少(恒常為替ベースでは1%増加)

既存店売上

2025年第1四半期の既存店売上は以下の通り。

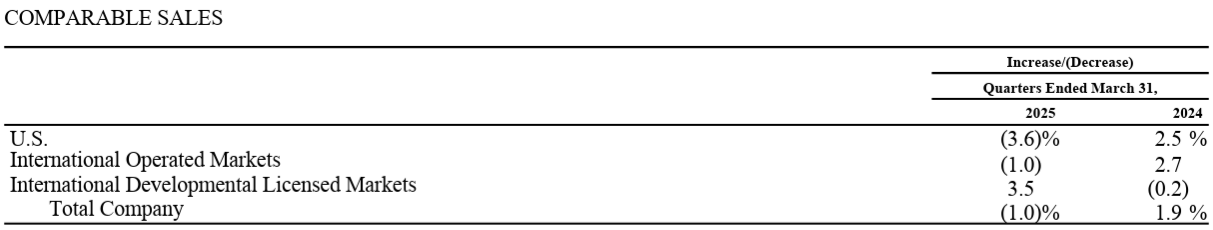

今四半期の米国既存店売上は前年比3.6%減、世界全体で1.0%減。

全体的に2024年がうるう年だった影響があり、米国は主に来店者の減少、国際市場はまちまちだったが英国での売上減少が響いた。ライセンス市場では中東と日本の売上が好調だったことが寄与している。

2025年通期見通し

2025年通期の見通しは以下の通り。

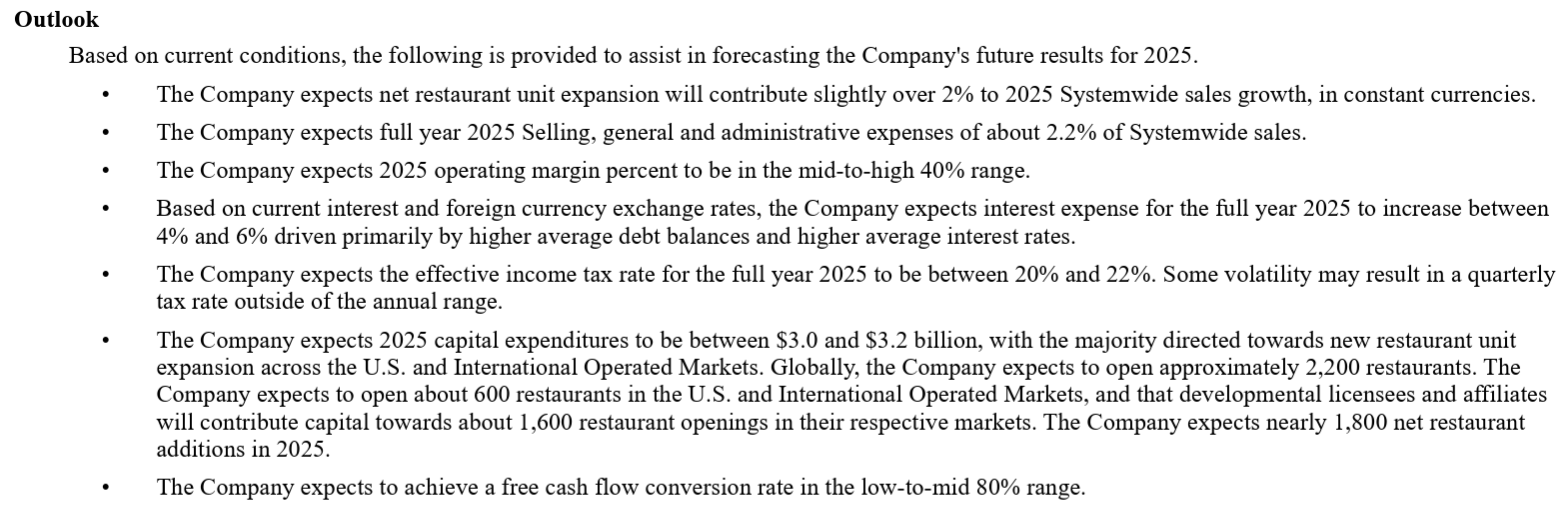

- 営業利益率(Operating margin):40%半ば~後半(前回と変わらず)

- 資本的支出(Capital Expenditure):30~32億ドル(前回と変わらず)

その他

その他決算及びカンファレンスコールで気になった点は以下の通り。

- 2025年はマクロ経済の不確実性と消費者へのプレッシャーにより、QSR(Quick Service Restaurant:ファーストフード)業界にとって厳しい時期となることを承知の上で迎えた

- 第1四半期には、地政学的な緊張が経済の不確実性をさらに高め、消費者心理を予想以上に冷え込ませた

- マクドナルドはこれまで幾度となく実証してきたように、これらの困難な状況を他のほとんどの企業よりもうまく乗り越えられると確信しており、ブランドの強みとグローバルなスケールメリットを活用することで、競合他社を凌駕する業績を上げられるだろう

- しかしながら、業界の不安定さや消費者が直面しているプレッシャーの影響を免れることはできない

- 消費者動向について

- 第1四半期のQSR業界のグローバル来店客数は減少すると予想していたが、米国を含むいくつかの主要市場では、実際の来店客数は予想以上に減少した

- 米国における低所得層によるQSR業界全体の来店客数は、前年同期比でほぼ2桁減少した。数ヶ月前とは異なり、中間所得層のQSR客足もほぼ同程度減少しており、これは経済的な圧力が客足に及んでいることを明確に示している

- 一方、高所得層の客足は堅調に伸びている

- これは米国経済の分断を浮き彫りにしている。特に低所得層と中所得層の消費者は、インフレの累積的な影響と経済見通しへの高まる不安に圧迫されている

- このような環境においては、価値と手頃な価格におけるリーダーシップが最も重要であると認識している。そして、特に低所得層と中所得層のお客様、そして世界中のファミリー層のニーズに応えるため、価値提案を拡大・洗練させている

- 第1四半期のQSR業界のグローバル来店客数は減少すると予想していたが、米国を含むいくつかの主要市場では、実際の来店客数は予想以上に減少した

- 市場ごとの状況

- 米国市場

- 第1四半期には既存店売上高が3.6%減少し、前年比で既存店客数も減少したが、これは主に低所得層と中所得層を中心とした幅広い消費者の苦境を反映している

- 一方5ドルのミールディール、1つ買うともう1つ追加で1ドルの割引、アプリ内限定のデジタルオファーを組み込んだMcValueプラットフォームの立ち上げにより、ほとんどの同業他社に対して既存店客数でプラスの差をつけた

- 現在のMcValueメニューは今後調整していく可能性があるが、特に現在の5ドルのミールディールがお客様に好評であることを踏まえ、2025年残りの期間は、5ドルから始まるデイリーバリューミールディールを引き続き提供する

- 国際市場

- 主要市場のほとんどにおいて、厳しい業界環境と消費者心理の軟化という同様の状況が見られる

- QSR業界の来店客数は主要5市場のうちわずか2市場でプラス

- しかし当社は主要市場の大半において、既存店客数においてほぼ同業他社との差をプラスに広げ、当社のバリュープラットフォームの強さとそれが消費者に受け入れられていることを示した

- ライセンス市場

- 主に中東と日本での好調な業績により当四半期の既存店売上高は3.5%増加

- 中国ではデリバリーシェアの増加、ビッグバイトバリューミールの成功、そしてチキンの好調な業績により業績は安定を維持

- 米国市場

- 財務関連

- 当四半期の業績には以下の要素が含まれている

- 調整後一株当たり利益に対して0.04ドルの為替の悪影響

- 欧州における売上高の圧迫と商品インフレを反映した直営店利益率の低下

- デジタルやテクノロジー、長期的な効率性を推進するグローバル・ビジネス・サービス組織が主導する変革への取り組みなど、戦略的成長の優先事項への投資を継続する中で、事業運営費の最適化に引き続き注力していく

- 当四半期の業績には以下の要素が含まれている

- 今後の見通し

- 消費者心理については引き続き慎重な姿勢を維持しつつ、2月に発表した2025年通期の財務目標を維持する

- この目標には現在実施中の関税の影響も含まれている

- また主要通貨に対する米ドルの最近の下落を反映し、為替の影響を従来の1株当たり0.20ドルから0.30ドルの悪影響から0.05ドルの好影響に変更する

- 質疑応答

- 米国市場の詳細について

- 今年は予想通りに進んでいると思う

- 第1四半期は年間で最も厳しい四半期になることは予想されており、年が進むにつれて勢いが増していくと期待している

- 今年残りの期間、私たちにとって鍵となるのは実行力である。消費者がプレッシャーを感じている環境においては、競合他社よりも優れた実行力を発揮しなければならない。厳しい環境下で実行力が鈍れば成長は期待できない

- つまりバリュープログラムやマーケティング、メニューの革新において、競合他社よりも優れた実行力を発揮する必要がある

- 米国以外の詳細について

- 欧州では業界の成長が見られた国は2ヶ国だけで厳しい状況だが、当社はシェアを伸ばしている

- 欧州は米国とは少し異なり、特に牛肉の影響で非常にインフレしやすい環境にあり、インフレ傾向が強まっている

- 損益計算書(P&L)にはヨーロッパの状況によって1桁台後半のインフレが反映されている(米国ではインフレ率は1桁台前半)

- このような環境下では価格設定をどのように、そしてどこで行うかについて、非常に慎重になる必要がある

- 中国やラテンアメリカ、日本などは堅調に事業推移している

- これらと比較すると、低所得層の消費者によるトラフィックが10%近く減少している米国への圧力が最も顕著であり特徴的だと思う

- 現環境下でのMcValue戦略について

- McValueの導入は、ご存知の通り、長期にわたって維持できるブランドプラットフォームを確立することが目的だった

- その目的は、柔軟性を持たせ、競合状況や消費者の反応などに基づいて、時間の経過とともに個々の商品を変更できるようにすること、つまり機敏性を重視して設計されており、戦略は十分機能している

- 米国での価格設定について

- インフレ率の低下に伴いメニュー価格も当然ながら下がっている

- インフレ率が引き続き低下していくと仮定すれば、価格もそれに合わせて緩和していくだろう

- 価格の低下に伴い来店客数主導の成長が促進されるだろうが、今年の第3四半期までは価格/来店客数のバランスが不利な状態にあり、利益率も低下していくと考えている

- 米国ブランドに対する国際的なボイコットへの懸念が高まっているが、その兆候について

- 実はこの件について調査にかなりの時間を費やした

- 消費者の視点を測るため、3つの異なるグローバル調査で3つの観点から質問を行った

- 「消費者はアメリカという国についてどう感じているか?」

- 「消費者はアメリカのブランドについてどう感じているか?」

- 「消費者はマクドナルドについてどう感じているか?」

- 様々な市場で、アメリカブランドの購入を控えるという人が増えていることがわかった(北欧とカナダで最も顕著)

- 一方マクドナルドブランドに対する消費者の世界的な感情に変化はない、つまりアメリカへの感情が我々のビジネスに影響を与えているとは考えていない

- 米国市場の詳細について

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2025年第1四半期の総売上高(Total Revenues)は59億5600万ドル、市場予想の60億9000万ドルを下回っている

- 2025年第1四半期のNon-GAAPベース希薄化後1株当たり利益(Earnings per share-Diluted)は2.67ドル、市場予想の2.66ドルを僅かながら上回っている

- 2025年第1四半期の世界全体の既存店売上高は1.0%減、市場予想は0.95%増

となっている。

まとめ

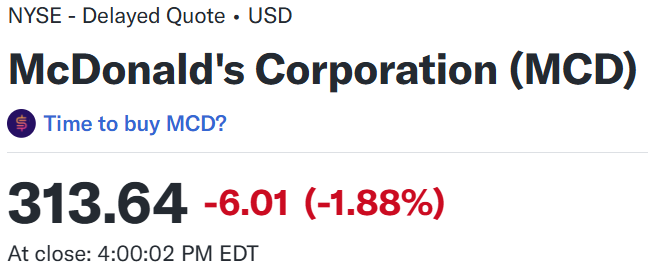

上記の様な決算内容を受けてマクドナルドの株価は

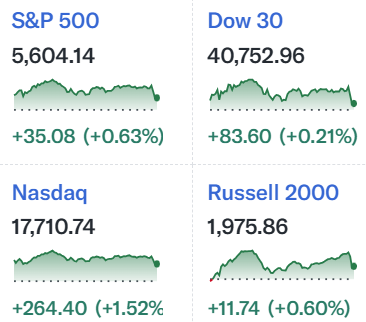

前日比1.88%の下落。同日の米国市場が

マイクロソフトやメタの決算を受けてハイテク銘柄がけん引して上昇しているのと比べると、マクドナルドの下落幅はかなり大きい。EPSは市場予想をやや上回ったものの売上は市場予想に届かず、加えて全世界での既存店売上高がプラスと見込まれていたのに反してマイナスとなったのが嫌忌されたのだろう。

決算後数日を含めた年初来のマクドナルド株の推移を市場(S&P 500)と比べると

前回2月の決算で上昇して年初来のS&P 500のパフォーマンスを上回って以来上昇とはならなかったものの、市場が下落する中でマクドナルド株は年初来プラス圏を維持しており、冒頭に書いていた「今回決算を受けての上昇が続くのかを判断するのはまだ早いだろう。」という想定を上回る結果で今回決算を迎え、決算ではやや下落したもののその後続落はしていない。

今後のマクドナルド株だが、決算やカンファレンスコールの内容からすると、いくつか懸念予想はあるものの堅調な株価推移が期待できそうな気がする。マクドナルド株は短期間に急激に上昇するような銘柄ではないが、他の所有銘柄が関税政策で不安定な動きをしている中このまま年初来の緩やかな株価上昇が続いてくれることを願いたい。