はじめに

2025年4月23日(水)には自分が所有しているボーイング(BA)の2025年第1四半期決算発表があった。

2025年1月の前回決算時には、ボーイングは事前に暫定決算を発表して昨年のストライキの悪影響を明らかにしてその際株価が下落したこともあってか僅かながら上昇。内容も暫定決算で想定されたほど悲観的という訳でもなく

「今後のボーイング株だが、事前に暫定決算を発表していたこともあってか今回決算(及び2営業日)の株価は悪化せず。カンファレンスコールでの説明もそれなりに現実味はあった事を考えるとやや期待が持てそうな気もする。一方でここ数年ボーイングは定期的に事故、不具合が発生したり、ストライキに突入したりと不測の事態が多いので安心とは言えない。何とか突発的な事態が起こらず、経営陣の見込み通りに物事が進むことを願いたい。」

と書いていたが、その後はトランプ政権の関税政策のため市場全体が下落の一途をたどり、ボーイングも最近中国への納入機が受け入れられず引き返すという事態が発生しており、その影響が懸念されているところ。

そんな中で今回のボーイング決算内容及びそれを受けての株価はどうだったのか。以下に確認して整理しておく。

ボーイング2025年第1四半期決算概要

以下の内容はボーイングの企業サイトより引用・抜粋。

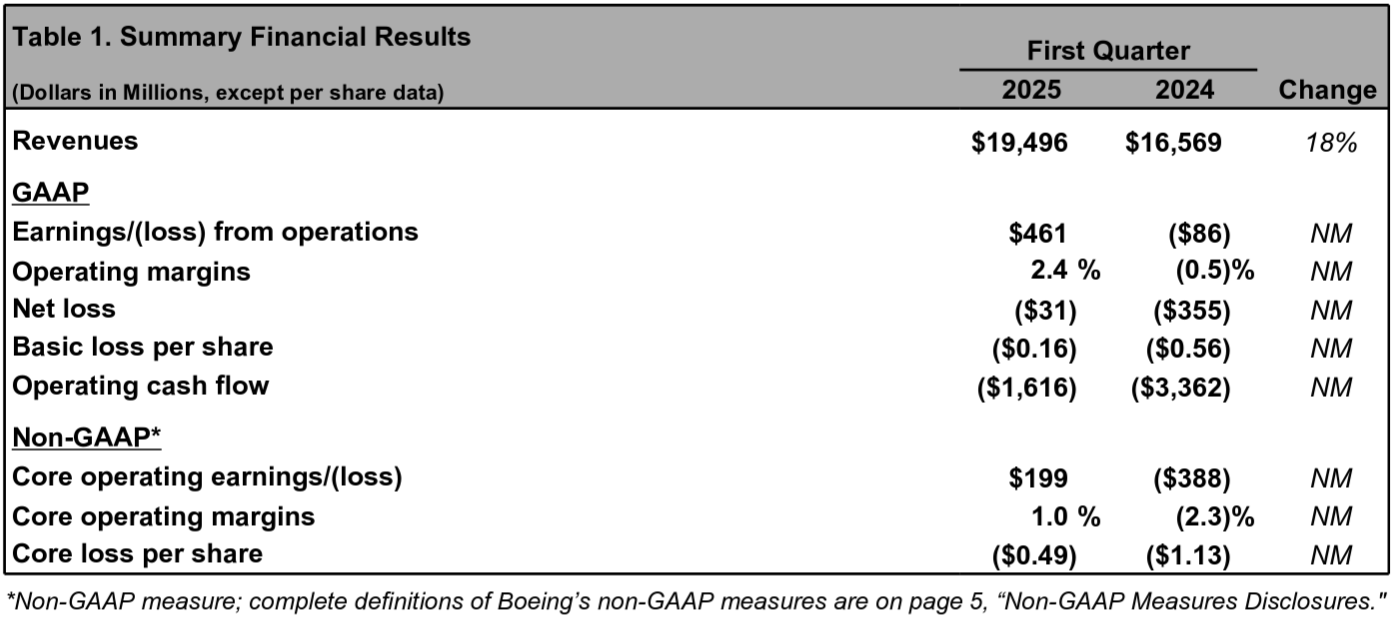

- 2025年第1四半期の売上高(Revenues)は194億9600万ドルで、前年同期比18%増加

- 2025年第1四半期のGAAPベース純損失(Net Loss)は3100万ドルの損失、前年同期は3億5500万ドルの損失

- 2025年第1四半期のGAAPベース一株当たり損失(Basic loss per share)は0.16ドルの損失、前年同期は0.56ドルの損失

- 2025年第1四半期のNon-GAAPベース調整後中核事業一株当たり損失(Core loss Per Share)0.49ドルの損失、前年同期は1.13ドルの損失

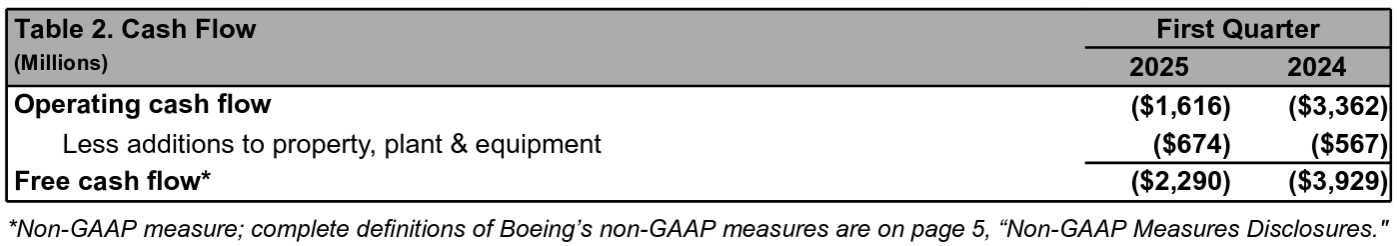

- 2025年第1四半期の営業キャッシュフローは16億1600万ドルの流出、前年同期は33億6200万ドルの流出

- 2025年第1四半期のフリーキャッシュフローは22億9000万ドルの流出、前年同期は39億2900万ドルの流出

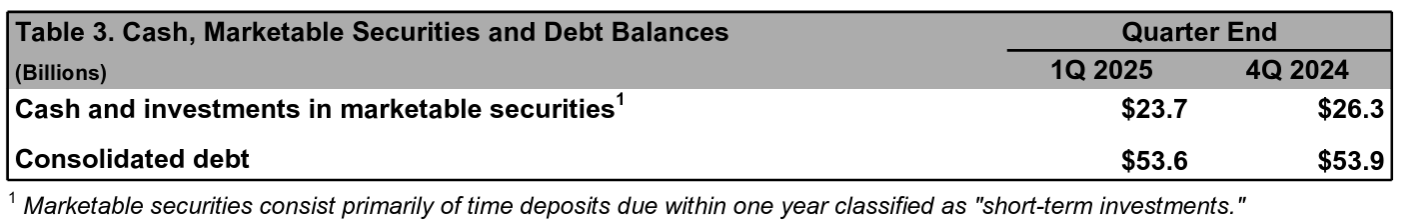

- 2025年第1四半期の財務状況は総債務(Consolidated Debt)が536億ドル、前四半期から3億ドル減少

事業部別業績

【Commercial Airplanes(商用機部門)】

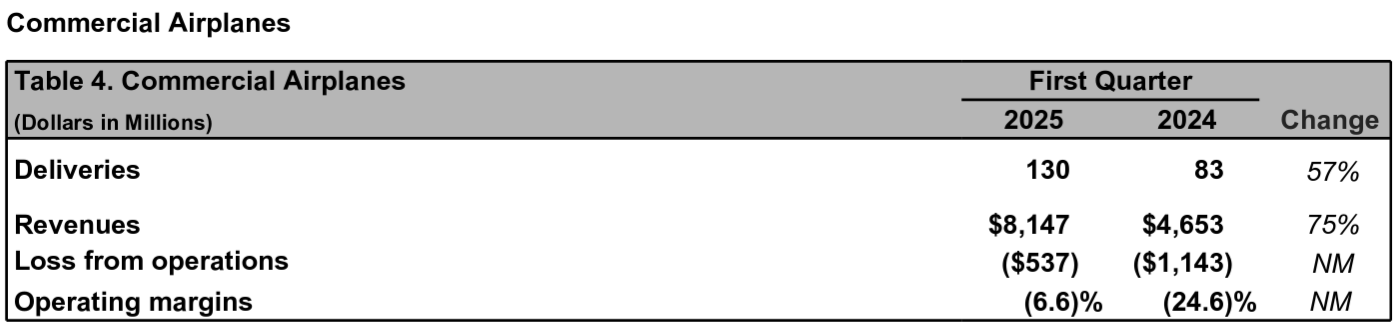

- 2025年第1四半期の商用機の引き渡しは130件、前年同期は83件で57%増加

- 売上は81億4700万ドルで前年同期比75%増加

- 損失は5億3700万ドルで前年同期は11億4300万ドルの損失

- 営業マージンはマイナス6.6%、前年同期はマイナス24.6%

- 受注残は5600機以上で4600億ドル

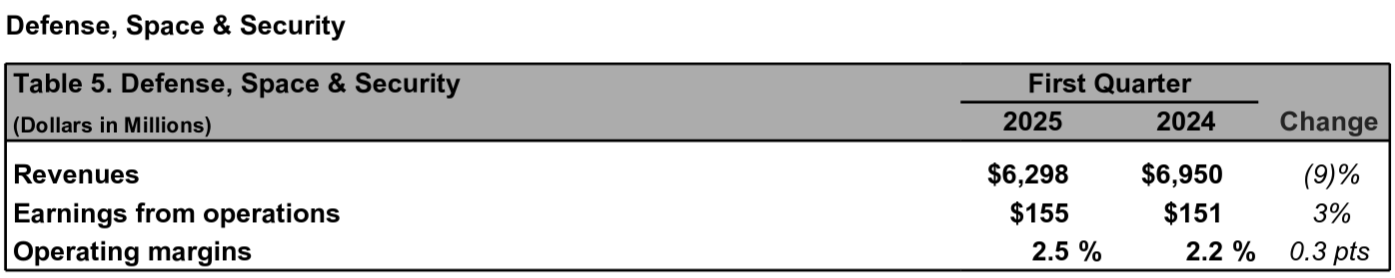

【Defense, Space & Security(防衛・宇宙・セキュリティ部門)】

- 売上は62億9800万ドルで前年同期比9%減少

- 利益は1億5500万ドル、前年同期比3%増加

- 営業マージンは2.5%、前年同期は2.2%

- 受注残は620億ドル。うち29%は海外からの注文

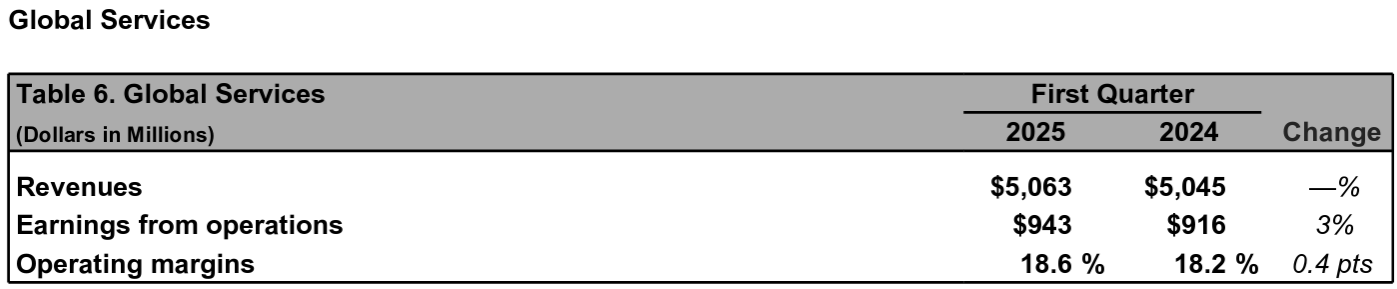

【グローバルサービス部門】

- 売上は50億6300万ドルで前年同期とほぼ変わらず

- 利益は9億4300万ドルで前年同期比3%増加

- 営業マージンは18.6%、前年同期は18.2%

2025年通期見通し

2025年の業績や納入見通しは示されず。

その他

その他決算資料及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- 決算発表資料中の最高経営責任者(CEO)Kelly Ortberg氏コメント

- 安全性と品質への継続的な注力により事業全体で業績が改善し始めており、当社は正しい方向に進んでいる

- 当社は計画を継続して実行し早期に良好な結果が出ている。現在の環境を乗り切りながら、業績を完全に回復させるために必要な抜本的な改革に引き続き取り組んでいく

- 前回ののカンファレンスコールでも説明した4つの主要分野について

- 事業の安定化

- 事業の安定化にとってバランスシートの健全化は重要な焦点であり、昨年末の増資は生産体制の復旧に必要な資金を確保するため

- 予想を上回る納入実績により第1四半期のキャッシュフローは自然と減少し、引き続き堅調な業績を維持している

- 昨日発表した通り、デジタル・アビエーション・ソリューション事業の一部売却も大幅なキャッシュフローの増加につながる見込み

- キャッシュフロー創出の鍵となるのは737MAXの生産拡大を継続的に進めること

- 現在月産30機台前半で、今後数ヶ月で月産38機の上限に達する見込み

- KPIが安定した生産システムを示していることを確認した上で、年内にFAA(連邦航空局)に月産42機への増産を申請する予定

- 開発プログラムの実施改善

- 防衛分野では固定価格開発プログラムの改善が継続して進んでいる

- 商用プログラムについても以前に発表した認証取得スケジュールに変更はない

- 開発プログラム全体を通して依然として膨大な作業が残っているが、これらのプログラムにおけるベースライン管理とリスク管理の緊急性は高まっている

- 企業文化の変革

- 企業文化の変革について具体的に話し合う従業員ミーティングを複数回開催

- 価値観と行動を刷新するための全社ワーキンググループを結成

- 新たな未来の構築

- (昨日発表した)デジタル・アビエーション・ソリューション事業の一部を売却する計画は、以前のカンファレンスコールで話したポートフォリオの合理化の一例。ボーイングの将来にとって最適な製品と能力に注力していくため、さらにいくつかのステップを検討している

- (3月の)F-47戦闘機開発プログラムの受注は、当社の将来を築き、戦闘機事業におけるフランチャイズを確固たるものにするための重要な一歩

- 事業の安定化

- 現在の関税環境と当社の計画への影響について

- 製品の製造コストに影響を与える関税、そして中国で見られるような報復関税の潜在的な影響という2つのカテゴリーに分類できる

- 製造コストへの関税影響

- 第1四半期に発生した関税は軽微であり、納入への影響は全くなかった

- 当社のサプライチェーンの多くは米国を拠点としており、カナダとメキシコからの輸入品の多くはUSMCAの適用除外となっている

- 米国の新たな関税対象国、特に日本とイタリアにもサプライヤーがおり、これらの国では当社のワイドボディ機の主要構造部品を供給している

- 現在これらの部品には10%の関税を支払っているが、その後輸出される航空機については関税コストを回収できる見込み

- これらの関税は交渉による合意を通じていずれ解決されることを期待しているが、それまでは製造コストの上昇を何とか乗り越えていく必要がある

- 他国からの報復関税の影響

- 現在、航空機の納入に関して問題を抱えている地域は中国のみ

- 関税の影響により中国の多くの顧客が納入を辞退しており、不確実性を考慮しこれらの納入には非常に率直なアプローチで対応している

- 年内残りの期間で中国への納入は約50機を予定

- リスクを限定しており、状況がより明確になるまでは中国情勢が生産フローに影響を与えないよう最善を尽くす

- 必要に応じて(中国以外の)他のお客様に割り当てすることも可能

- 今年はある程度の混乱やリスクを想定し保守的な回復計画を策定した。そのため、中国情勢によってBCAの第1四半期の好調な納入によって築き上げた余裕の一部が失われると予想しているが、年間の計画全体については非常に満足している

- 当社は引き続き政権と積極的に連携し、この状況に取り組んでいる。政権は米国にとって航空宇宙産業の重要性を理解していることは明らか

- 2025年第1四半期の業績

- 商用機の納入量の増加と事業全体の業績改善により前年同期比で大幅に改善

- 今回の業績は3月31日時点で発効した関税のみを反映しており、これは大きな影響はない

- 商用機部門

- 当四半期の商用機受注残は4600億ドルで、前四半期比250億ドル以上増加。これには7年間の生産に相当する5600機以上の航空機が含まれており、特に737型機と787型機は今後10年間にわたって販売が確定していることが重要な点

- スピリット・エアロシステムズは機体の品質と供給フローの改善を継続しており、再統合は年半ば頃に完了する見込み

- 777XについてはFAAから飛行試験活動の拡大の承認を取得し、認証取得に向けた重要な一歩を踏み出した。2026年の初納入を見込んでいる

- 737型機は現在月産30機台前半で、今後数ヶ月で月産38機になる予定

- 787型機は現在月産5機、年内には7機にする予定

- 防衛・宇宙・セキュリティ部門

- 売上高の約60%を占める中核事業の利益率は1桁台半ばから後半の範囲で堅調に推移

- 売上高の約25%を占めるロケット/衛星プログラムは改善傾向

- 売上高の約15%を占める固定価格開発プログラムは引き続きプログラムの安定化と成熟化に取り組んでいる

- グローバルサービス部門

- 当四半期も引き続き非常に好調な業績を達成

- 負債残高は536億ドル

- 100億ドルの回転信用枠を維持しており、その全ては未使用

- フリーキャッシュフロー

- 昨日デジタル・アビエーション・ソリューション事業の一部売却の発表を行った

- 売却額は105億5000万ドル

- これは中核事業への注力とバランスシートの強化という当社の戦略における重要な要素

- 質疑応答

- 関税環境と現政権との連携について

- まさに重要な話題、非常にダイナミックなテーマであり、閣僚そして大統領自身に至るまで、政権関係者と関わりを持たない日はないと思う

- 我々は1979年に大型航空機に関する民間航空協定を締結して以来、関税のない環境で事業を展開するという何十年にもわたる恵まれた環境を享受してきた

- 政権が短期的または長期的な関税が当社だけでなく米国の航空業界全体に与える影響を理解できるよう多くの時間を費やしている

- 航空機は貿易黒字の大きな部分を占めており、もし市場が閉鎖されればそれは非常に大きな課題となるだろう

- 今のところ中国が唯一の問題であるが、注意しなければならないのは中国と同じような状況に陥る国がこれ以上増えないようにすること

- 我々はこの状況を乗り越えるために取り組んでいおり、いつ解決するかはまだお伝えできないが、積極的に行動し、乗り越えていくつもり

- 関税の製造コスト詳細について

- ボーイングの航空機の約80%は米国外で納入されるため、航空機の納入時に支払った関税を回収する機会がある

- これはキャッシュフローのタイミングに若干の問題を引き起こし、今後解決していく必要がある

- またサプライヤーにはそのような機会がない(彼らの納品先は当社)ため、サプライヤーが当社の関税還付に便乗できないか検討している

- 現在それほど大きな影響はないが、特に注意しているのは10%の関税をめぐる議論が供給継続の問題に発展しないようにすること

- 関税引き上げによる投入コストへの年間純影響は管理可能な範囲で、当社の計画では年間5億ドル未満

- アルミニウムと鉄鋼は航空機の平均コストの1~2%を占めているが、実質的にすべて米国産

- 関税が上昇すると価格が上昇する可能性があるが、多くのサプライヤーは固定価格契約を結んでおり関税を負担している

- 繰り返しになるが、サプライヤーをこの状況から救うためにできる限りのことを行っていく

- 中国に関しては50機程度の航空機/10億ドルを超える影響の可能性がある

- しかし先述の様に、これは全て我々が策定した保守的な計画の範囲内で検討されている

- ボーイングの航空機の約80%は米国外で納入されるため、航空機の納入時に支払った関税を回収する機会がある

- フリーキャッシュフローの見通しについて

- 第2四半期のキャッシュフローは、第1四半期とほぼ同水準になると予想

- 下半期のフリーキャッシュフローはプラスに転じ、いくつかの重要な施策によって年末にかけて加速すると予想

- 昨日発表されたデジタル・アビエーション・ソリューション事業の一部売却の財務への影響について

- 今回の件は、事業全体で2桁台半ばの利益率を維持するという当社の長期的な見通しに影響を及ぼすものではない

- 関税環境と現政権との連携について

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2025年第1四半期の売上高(Revenues)は194億9600万ドル、市場予想の194億5000万ドルをやや上回っている

- 2025年第1四半期の調整後中核事業一株当たり損失(Core Loss Per Share)は0.49ドルの損失、市場予想は1.29ドルの損失

- 2025年第1四半期のキャッシュフローは22億9000万ドルの流出、市場予想は36億ドルの流出

となっている。

まとめ

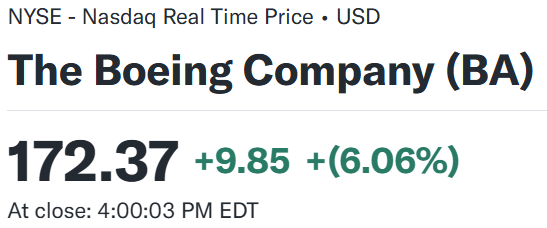

上記の様な決算結果を受けてボーイング株は

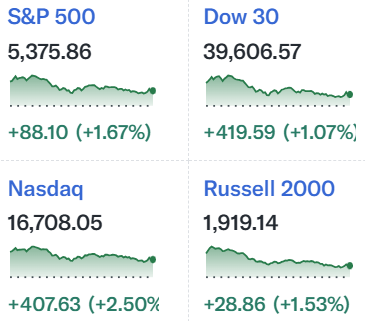

前日比6.06%の上昇。同日の米国市場が

ハイテク銘柄を中心にいずれも上昇していることを差し引いてもボーイング株の上昇幅は大きい。市場予想を上回る決算内容に加え、関税の影響(特に意外にも冒頭にも書いた中国への納入)が想定されていたよりも大きくは無かったことが好感されたのだろう。

年初来のボーイング株の推移を市場(S&P 500)と比べてみると

3月、4月の関税発動時の下落幅は大きく、4月頭時点では年初来20%超の下落の局面もあったがその後は上昇し、決算直後では年初来2.6%の下落と意外にもS&P 500の下落8.6%よりも良くなっている。

今後のボーイング株だが、今回決算は市場予想を上回り株価上昇となったものの、個人的にはまだまだ再建の道半ばといった印象があり、年初来の株価推移を見ても上限は5%程度であるため過度な期待はしない方がいい気がする。経営陣の想定通り中国の影響が限定的であり、業務改善の効果が次四半期以降も継続して結果に表れてくれるといいのだが。