はじめに

2025年も3月半ばとなり確定申告の期限が迫っている。

2020年に完全リタイアして以降ここ数年は1月に楽天証券から交付される年間支払通知書を元に確定申告手続きを始めていたのだが、今年は後述する様にこれまでとは違い確定申告が必須ではなくなったのが大きな違い。

以下、自分の確定申告への前提と今年確定申告が必須ではない理由、そして確定申告をするかどうかの確認も含めて整理しておくことにする。

2024/令和6年度分の確定申告に関する収入

2024/令和6年度分の自分収入前提

- 所有米国株式の円配当が主な収入(ほんの少し外貨MMFの分配金が含まれる)

- これらの配当は受取時に源泉徴収されている

- これ以外の収入は無し

2023/令和5年度分との違い

- 2023年は所有米国株の円配当とドル配当が主な収入

- 2023年半ばから米国株配当を円で受け取ることが出来るようになった

- それ以前の2023年半ばまではドル配当を生活費に充当するために、ドルを売って円を買う必要があった

- 上記ドルを売って円を買った際の為替差益は収入と見なされるので、これも収入として申告する必要があった

収入に関する確定申告の要不要

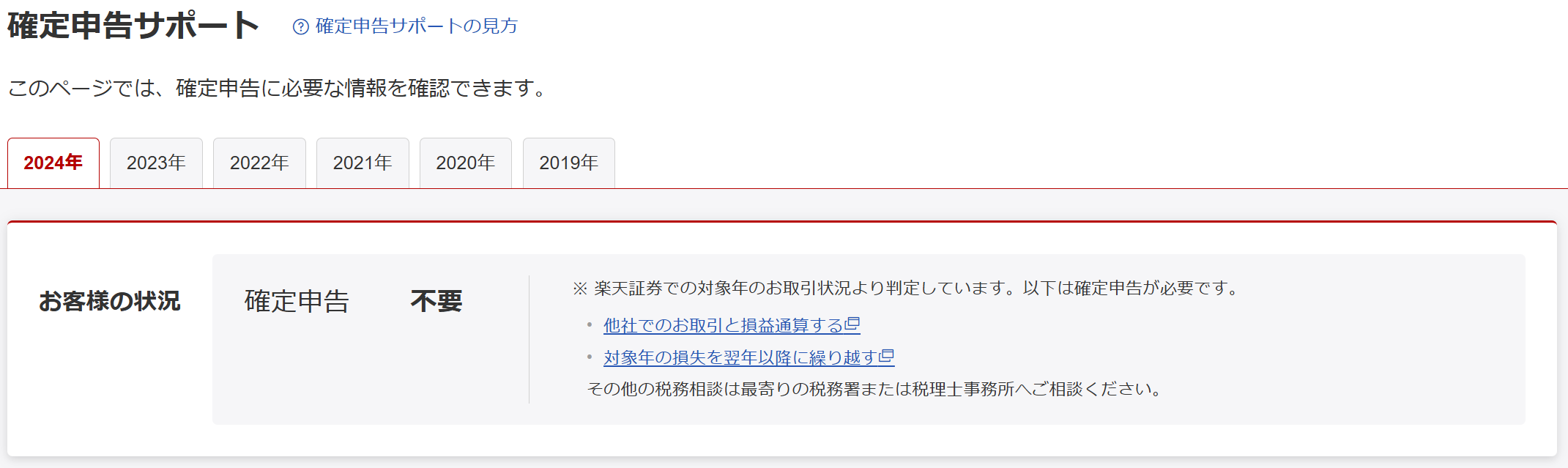

上記のため、今年の楽天証券口座サポートを見ると

配当金は源泉徴収で完結しており、それ以外の収入は無かったため不要となっている。

ちなみに昨年までは

配当金は源泉徴収で完結しているため不要となっているが、ドルを円に変換した際の為替差益の雑所得が発生しているため、確定申告をする必要があった。

2024/令和6年度分の確定申告に関する考慮事項

上述の様に収入面では配当収入のみのため2024/令和6年度分の確定申告は不要となっているのだが、場合によっては確定申告をした方が総合的に良い場合もある。

上場株式等の配当等に係る課税方式の確定申告パターンは国税庁のサイト(https://www.keisan.nta.go.jp/r6yokuaru/cat2/cat21/cat215/shinkokubunrikazei.html)より以下の3つ。

- 申告不要

- 申告分離課税

- 総合課税

一昨年2022/令和4年度分の確定申告までは、上場株式の配当等に係る課税方式で住民税では申告不要、所得税では申告分離課税/総合課税を選び確定申告することで、所得税では還付金を受けられ、住民税では配当が国民健康保険の算定額に組み入れられないという良い所どりが出来たのだが、昨年からは所得税/住民税は統一しなければならなくなっている。

一番影響が大きいのは国民健康保険料。

- 総合課税あるいは分離課税で統一した場合:

所得税及び米国の二重課税分が還付されるが、国民健康保険の算定額に組み入れられるため国民健康保険料が高くなる - 申告不要の場合:

所得税及び米国の二重課税分は還付されないが、国民健康保険の算定額に組み入れられないため国民健康保険料が最小化される

昨年は申告不要を選択し、収入は米国株配当を生活費に充当するためドルから円に変換した為替差益だけだったため、国民健康保険料は最低限度で済んでいる。一方上記の様に所得税及び米国の二重課税分は還付されていない。

2024/令和6年度分の確定申告のパターンによる違い

以下、上記3パターンで確定申告フォームに入力した結果と国民健康保険料について確認してみる。

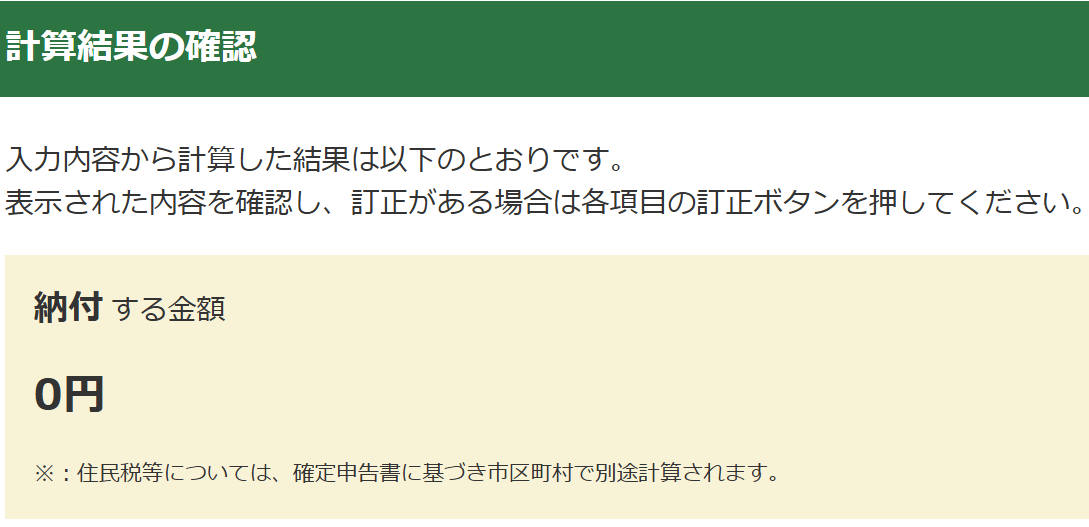

申告不要

申告不要の場合、株式配当分は入力しないので当然収入はなく、納付する(還付される)金額は0円。

居住地域の昨年の国民健康保険料料率(今年の料率は確定申告締め切り以降)を元にした場合、国民健康保険料は年間24,360円。

また上場株式等の配当金にかかる税金は所得税15%、住民税5%で源泉徴収されているため、住民税の納付も不要。

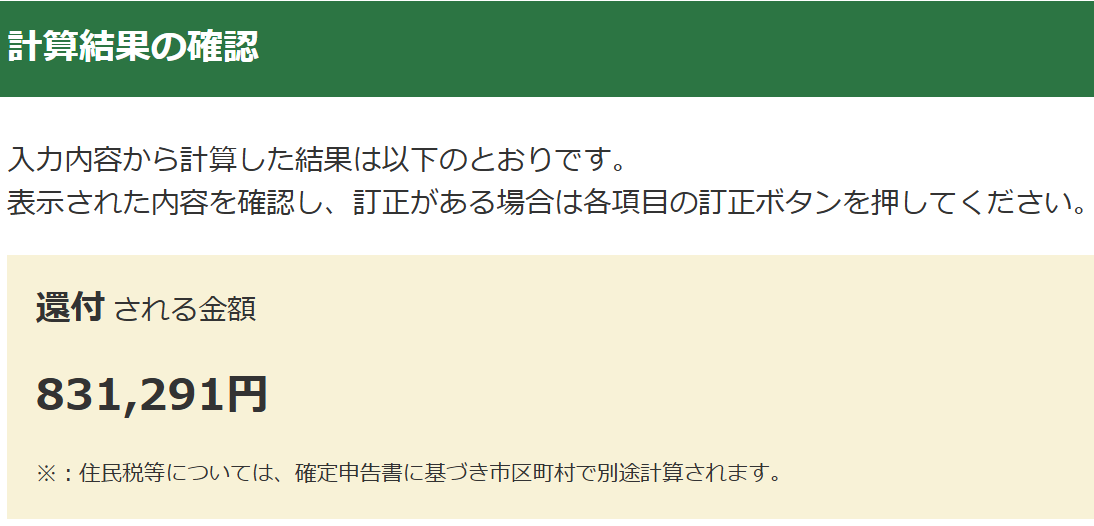

申告分離課税

申告分離課税の場合、還付される金額は831,291円。

居住地域の昨年の国民健康保険料料率(今年の料率は確定申告締め切り以降)を元にした場合、国民健康保険料は年間804,247円。

上場株式等の配当金にかかる税金は申告分離課税と同様に所得税15%、住民税5%で源泉徴収されているものと違いはないため、恐らく住民税の納付は不要。

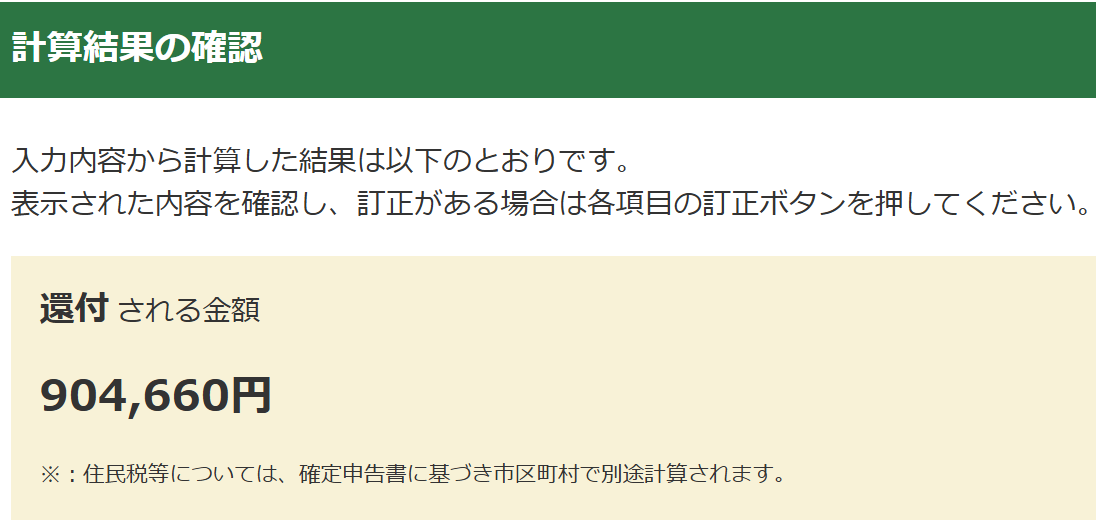

総合課税

総合課税の場合、還付される金額は904,660円。

国民健康保険料は申告分離課税と同様年間804,247円。

上場株式等の配当金にかかる税金は2024年の配当だと所得税20%、住民税10%となるため、源泉徴収されている分では足りず、別途住民税を収める必要が出てくる。そして2024年の支払通知書のデータからすると約30万円ほど収めることになる。

確定申告パターンまとめ

上記確定申告のパターンによる還付金、国民健康保険料、住民税を整理すると以下の様になる。

| 確定申告還付金 | 国民健康保険料 | 別途納付住民税 | 合計 | |

| 申告不要 | 0 | 24,630 | 0 | -24,630 |

| 申告分離課税 | 831,291 | 756,109 | 0 | 75,182 |

| 総合課税 | 904,660 | 756,109 | 300,000 | -151,449 |

単純な金額ベースでは申告分離課税が一番得となるのだが、申告不要にした場合は配当金が所得に含まれないため住民税非課税世帯となり、国民健康保険料の均等割分に関する減免措置以外にも色々な優遇措置が適用される点も考慮する必要がある。そして、自分のこの計算が正しいという保証も今一つ持てない。実際昨年は住民税のことを考慮に入れていなかった。

まとめ

以上、2024/令和6年度分の確定申告が必須かどうか、そして本当に確定申告をしない方がいいいのかについて整理してみた。

結論として昨年と同様に上場株式等の配当等に係る課税方式で申告不要を選択。上述した様に昨年の住民税考慮忘れの様に、自分が考慮漏れしている事項や計算の間違い等があるかもしれないことを考えると、昨年と同じ方式としておくのがリスクが少ないと判断した。

来年の確定申告に大きな変更が無く、今年と同様になって新たに検討する事項が少ないことを期待したい。毎年それなり時間を割いているのだが、今年はトランプ政権の動きによる市場の変動も相まってなかなか確定申告関連の作業をするのが大変だった。

最後に確定申告の内容と上に書いてきた前提等に誤りが無いことを願っている。