はじめに

2024年4月25日(木)には自分の所有しているブリストル・マイヤーズ スクイブ(BMY)の2024年第1四半期決算発表があった。

前回2023年第4四半期(2024年1月)の決算は可もなく不可もなくだったが、その際は

「個人的にはここ数ヶ月と同じくパッとしない株価が続きそうな気がするのだが、何とかこれ以上の下落とならないことを願いたい。」

と今後にあまり期待が持てそうではないとしていたのだが、実際冴えない動きだった様な印象がある。

そんな中で今回の決算はどうなったのか。以下内容を確認し整理しておく。

ブリストル・マイヤーズ2024年第1四半期決算概要

以下の情報はブリストル・マイヤーズ スクイブの企業サイトより引用・抜粋。

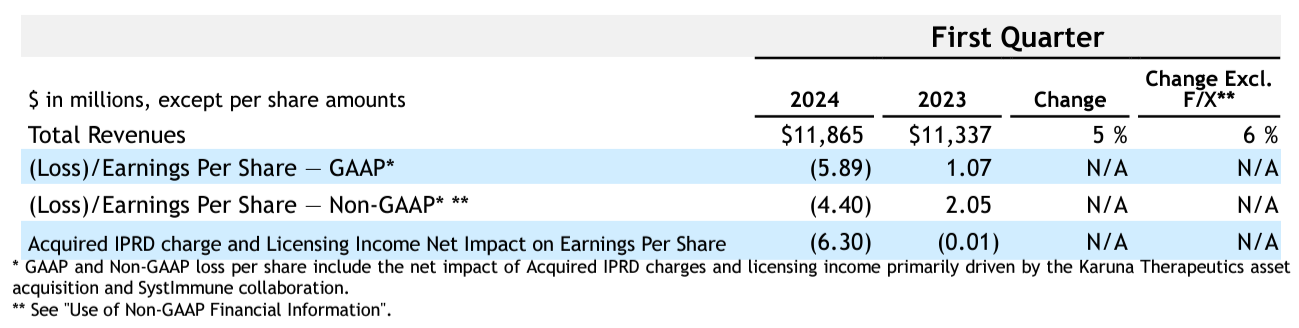

- 2024年第1四半期の総売上高(Total Revenues)は118億6500万ドル、前年同期は113億3700万ドルで前年同期比5%増加(恒常為替ベースでは6%増加)

- 2024年第1四半期のNon-GAAPベースでの1株当たり利益((Loss)Earings Per Share Non-GAAP)は4.40ドルの損失、前年同期は2.05ドルの利益

今四半期のEPSがマイナスとなったのは、ここ最近の買収(Karuna、 Mirati Therapeutics、RayzeBio、Augtyro)や協業(SystImmune)に関連する費用を計上したため。

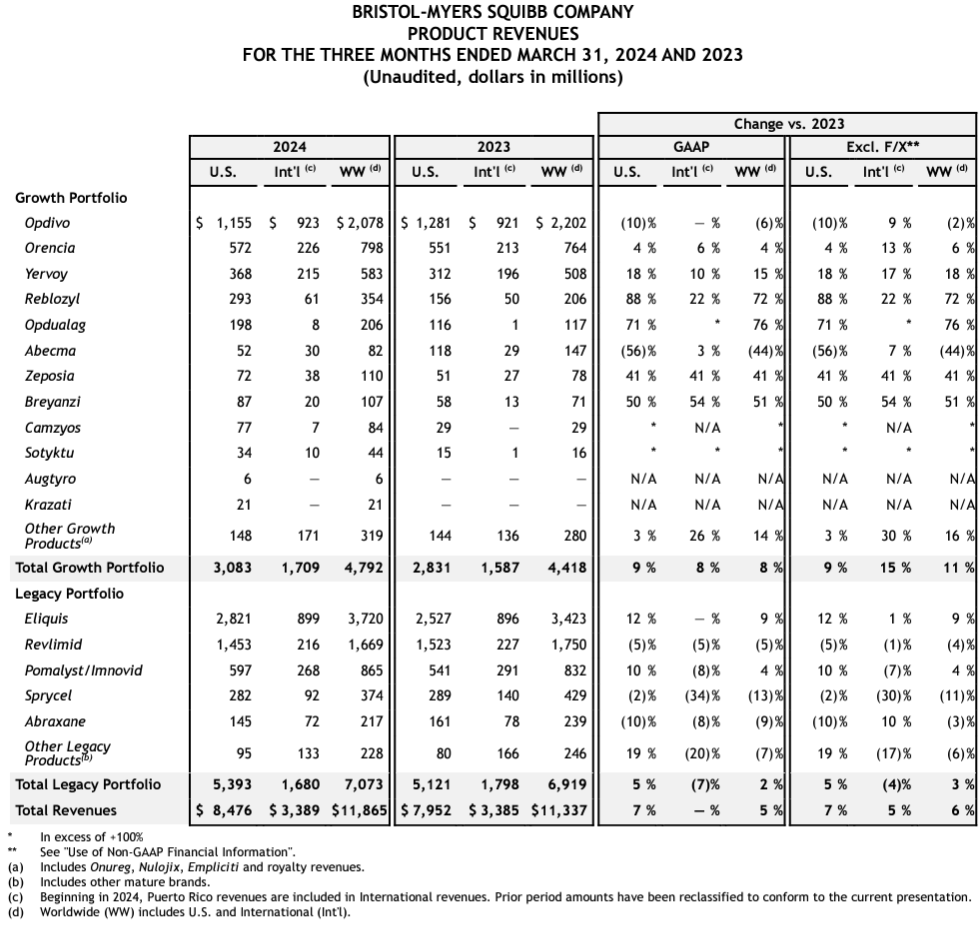

2024年第1四半期の主力製品の売上は以下の通り。前四半期まではIn-Line ProductsとNew Product Portfolioに大別されていたが、今回からGrowth PortfolioとLegacy Portfolioと分類されている。

主力のEliquisは前年同期比9%増の37億2000万ドル、Opdivoは6%減の20億7800万ドル、そして特許保護が失われたRevlimidは前年比5%減の17億5000万ドルとなっている。

Growth Portfolioでは47億9200万ドルで前年同期比8%増(恒常為替ベースでは11%増)、Legacy Portfolioでは70億7300万ドルで前年同期比2%増(恒常為替ベースでは3%増)、全体では118億6500万ドルで前年同期比5%増(恒常為替ベースでは6%増)。

2024年通期見通し

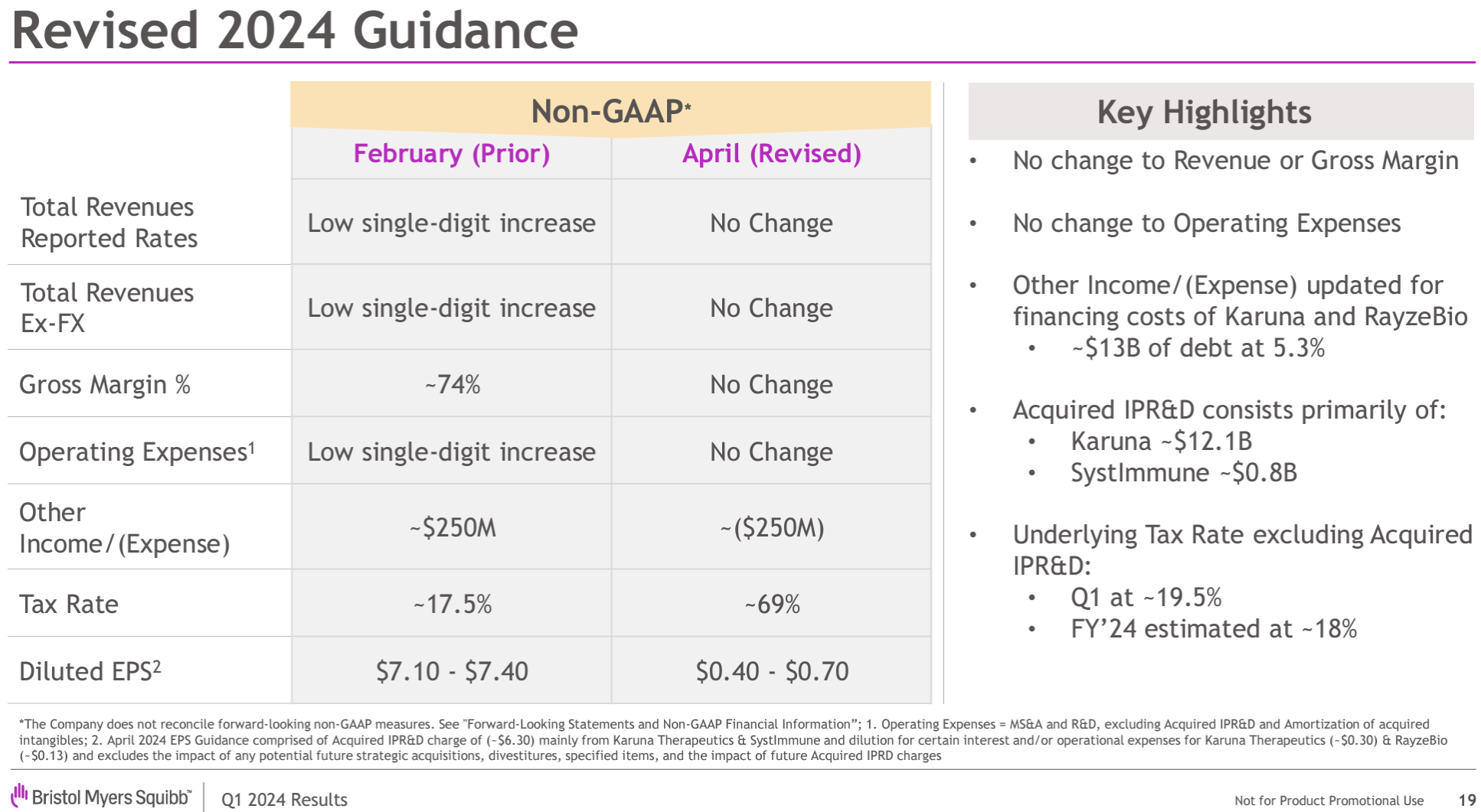

2024年の通期見通しは以下の通り。

【Non-GAAPベース】

- レポートベース総売上高率(Total Revenues Reported Rates):一桁台前半の増加(前回と変わらず)

- 恒常為替ベース総売上高(Total Revenues Ex-FX):一桁台前半の増加(前回と変わらず)

- グロスマージン:~74%(前回と変わらず)

- 営業経費(Operating Expenses):一桁台前半の増加(前回と変わらず)

- その他収入/経費(Other Income/(Expense)):2億5000万ドルの損失(前回の2億5000万ドルの収入から下方修正)

- 税率(Tax Rate):~69%(前回は~17.5%)

- 希薄化後一株当たり利益(Diluted EPS):0.40~0.70ドル(前回の7.10~7.40ドルから下方修正)

税率が前回から大幅に増加しているのはKaruna Therapeutics買収による121億ドルの1回限りの税控除対象外のIPRD(In Process Research and Development:進行中の研究開発)費用の影響、その他収入/経費及び希薄化後一株当たり利益が大幅に減少しているのは、先に触れた最近の買収、協業を反映したためとしている。

その他

その他決算資料及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- 2024年第1四半期は非常に良いスタートを切ることができている。今四半期の当社の業績は当社の長期的な成長プロファイルを強化するために当社が講じた措置を反映している

- 2024年第1四半期の買収に伴うIPRDは129億4900万ドル(前年同期は7500万ドル)

- 2024年第1四半期のNon-GAAPベースでの1株当たり利益は買収の影響を除けば1.89ドルとなっていた

- 2024年第1四半期の営業キャッシュフローは好調を維持し約28億ドル。この好調なキャッシュフローを活用して今後2年間で約100億ドルの負債を返済する予定

- いくつかの臨床試験を中止し外部化する決定を下したことにより2025年末までに約15億ドルのコスト削減が見込まれ、それに関連して2200人の従業員に影響が出る

- 特許が切れたRevlimidの昨年売上(約60億ドル)から15~20億ドル減(40~55億ドル)という想定は変わらないが、来年の売上はさらに減少するだろう

- Opdivoに関連するLOE(Loss Of Exclusivity:独占期間満了)は2028年12月

- 来年初めに皮下製剤を発売する予定であり、その他にも関連する複合療法等の臨床試験を通じて新たな独占期間を目指している

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2024年第1四半期の総売上高(Total Revenues)は118億6500万ドル、市場予想の114億8000万ドルを上回っている

- 2024年第1四半期の調整後1株当たり利益(Non-GAAP Diluted EPS)は4.40ドルの損失、市場予想の4.41ドルの損失より若干悪い

- 2024年第1四半期のEliquis売上は37億2000万ドル、市場予想の36億ドルを上回っている

- 2024年第1四半期のOpdivo売上は20億7800万ドル、市場予想の23億2000万ドルを下回っている

- 2024年第1四半期のRevlimid売上は17億5000万ドル、市場予想の13億ドルを上回っている

となっている。

まとめ

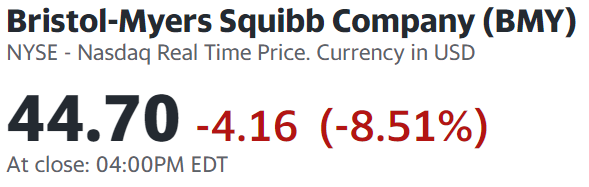

上記の様な決算内容を受けてブリストル・マイヤーズの株価は

前日比8.51%下落。同日の米国市場は

2024年第1四半期の米GDPの伸びが鈍化し市場予想を下回ったことが嫌気されていずれも下落してはいたが、ブリストル株の下落はそれを加味しても大きい。

2024年第1四半期の調整後1株当たり利益が大きな損失となることは市場予想に織り込み済みだったのだが、Growth Portfolioに分類されたOpdivoの売上減少やコスト削減効果はあるもののいくつかの臨床試験を中止あるいは外部化するなどしたことが嫌忌されたのだろうか。それでもこの決算後の下落は大きすぎる気がする。

年初来のブリストル株の推移は

となっており、2月2日の2023年第4四半期決算発表時を底として市場の上昇もあってか上昇傾向にあったが、3月は方向感が定まらず、4月に入ってからは市場の下落傾向よりも下げ幅が大きくなっており、今回の決算で更に下げ幅を拡大するという動きとなっている。

今後のブリストル株だが、今回の大幅下落は流石に下がり過ぎだと思うので反発する局面もあると思う一方、今回の決算で短期的に株価浮上のきっかけとなる様なものは見当たらず、次四半期決算で業績が改善されるまでは正直期待できそうにない。業界の特性として臨床中の試験が好結果であれば上昇する可能性もあるが・・・。

何とか今回の下落で悪材料が株価に反映されており、更なる下落とならないことを願いたい。