投資開始からの期間

2001年7月から数えて253ヶ月目(21年1ヶ月目)。

資産動向考察

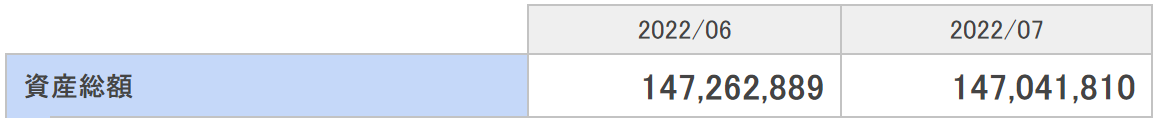

2022年7月末の円ベース資産は以下の通り。

2022年7月末の円ベース資産は前月末に比べて約20万円ほど減少。ただし2022年7月には配当金生活の生活費に充当するため米国個別株のドル配当を円変換して100万円程引き出している。

7月の市場推移

【ダウ工業平均】

2022年6月末終値:30,775.43

2022年7月末終値:32,845.13

2022年6月末/2022年7月末終値差異:6.73%上昇

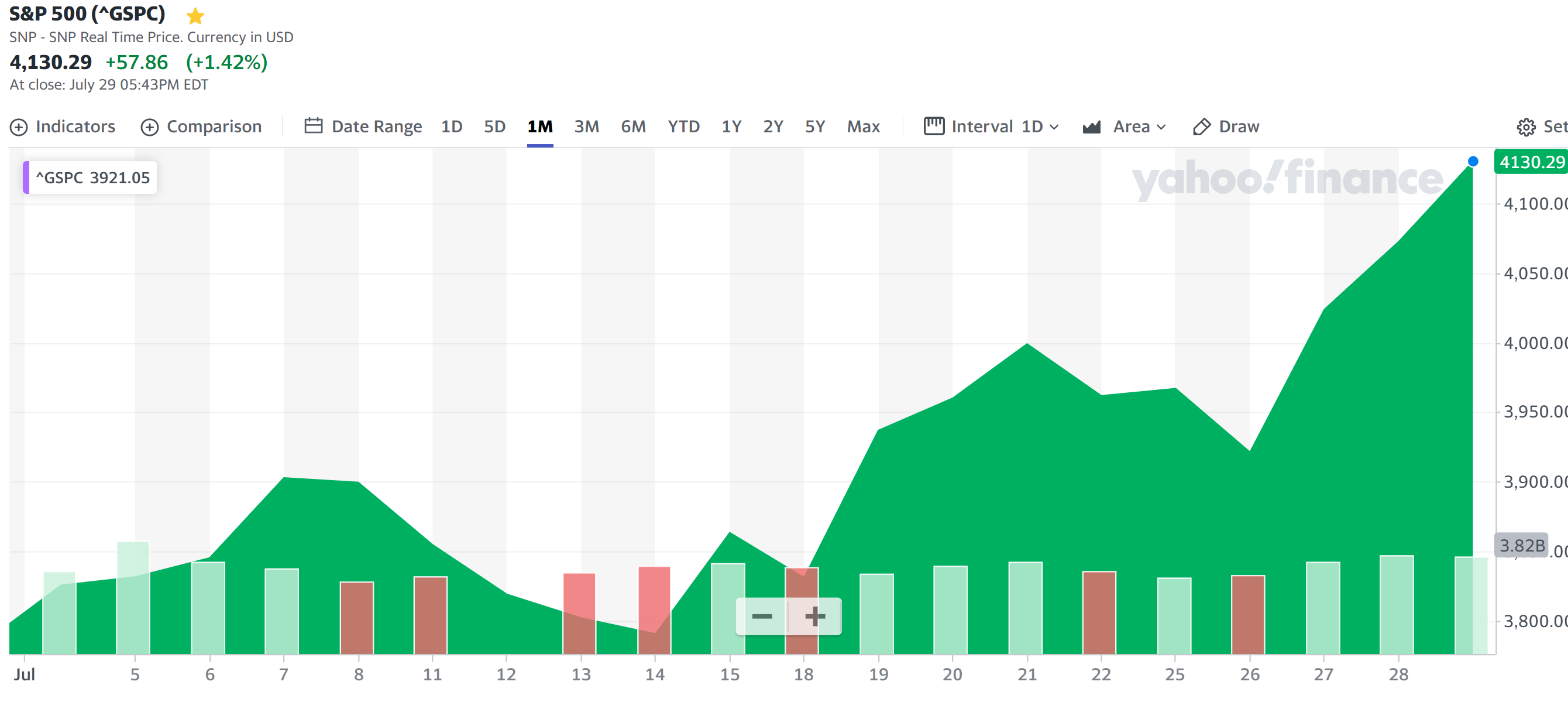

【S&P 500】

2022年6月末終値:3,785.38

2022年7月末終値:4,130.29

2022年6月末/2022年7月末終値差異:9.11%上昇

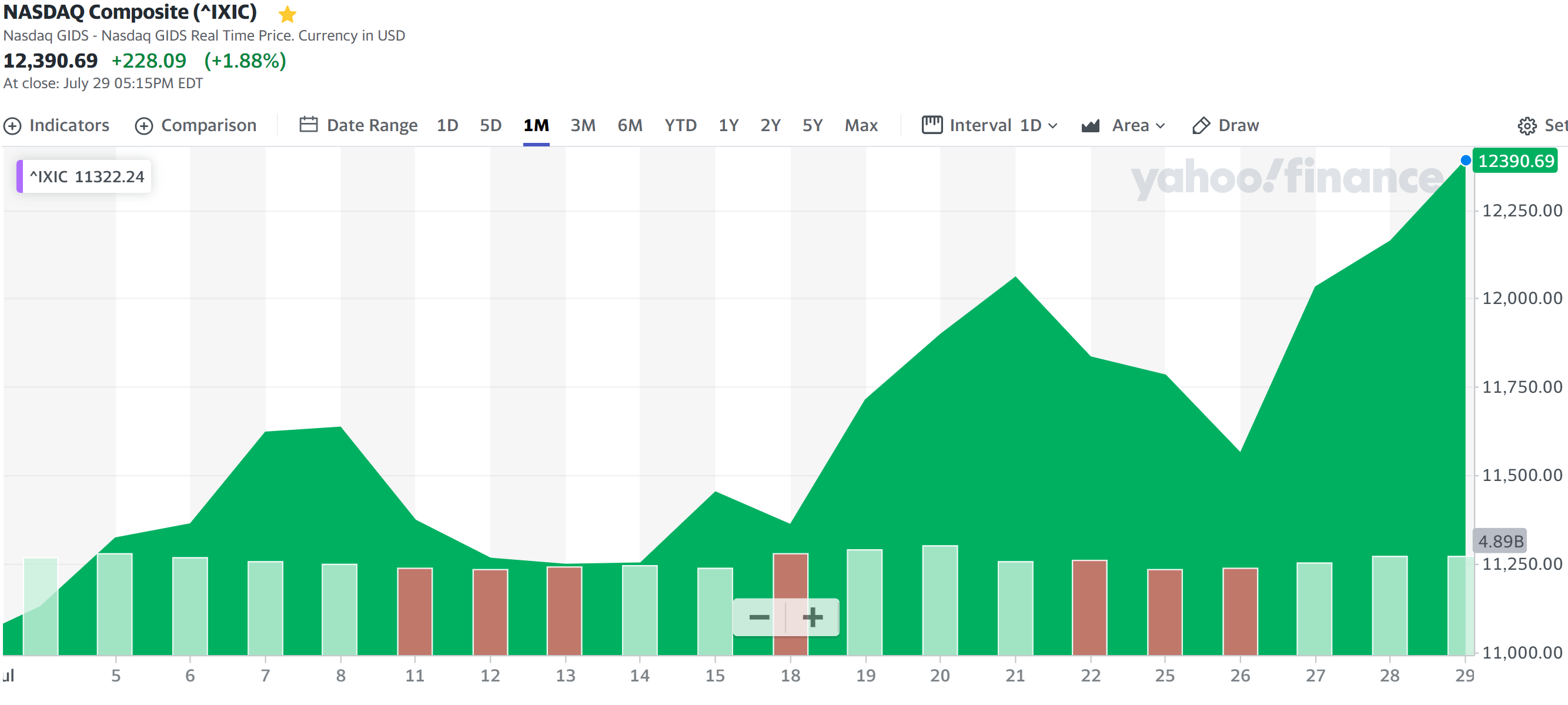

【NASDAQ】

2022年6月末終値:11,028.74

2022年7月末終値:12,390.69

2022年6月末/2022年7月末終値差異:12.35%上昇

2022年7月の米国市場はいずれも大きく上昇。2022年6月はダウ工業平均が6.71%、S&P 500が8.39%、NASDAQ総合が8.71%いずれも下落していたので、ほぼその分を回復したことになる。ちなみにS&P 500の月間9.11%上昇は2020年11月以来の大幅高とのこと。

7月にあった主な出来事

- 2022年7月13日米労働統計局発表の2022年6月消費者物価指数は市場予想を上回る上昇

米国のインフレ状況の指標となる米消費者物価指数(CPI:Consumer Price Index)だが、7月発表の6月結果も市場予想を上回る上昇。ただ事前の7月11日にカリーヌ・ジャン=ピエール米大統領補佐官が記者会見で、ガソリンと食品を含む全体の数字が「非常に高い」水準になると発言していたため市場はそこそこの下落で済んだ。

- 7月半ばから米企業の4~6月期決算発表が本格化

ウクライナ侵攻やインフレ進行の影響が色濃くであろう米企業の4~6月期(主に)決算が7月半ばから本格化した。勿論個々の企業によって結果はまちまちで下落した企業もあるのだが、予想外な事に市場予想を上回る決算結果となった企業が多かった。

8月2日時点で金融情報会社リフィニティブがまとめたデータではS&P 500構成銘柄で決算発表済み企業の約78%が市場予想を上回ったとのこと。上述の米国市場の推移が7月半ばから大きく上昇しているのも、この決算結果の影響が多かった様に思える。

7月27、28日は米連邦公開市場委員会(FOMC)の会合が行われ、それに続いてパウエル議長の会見があった。

FOMC自体はフェデラルファンド金利の目標範囲2.25%~2.5%とし前回から75bp引き上げたがこの結果発表直後はあまり市場は動かず。前述の2022年6月米消費者物価指数発表後は100bpの引き上げ観測もあったが、その後FRBでタカ派として知られるセントルイス連銀のブラード総裁が7月13日、ウォラー理事が7月14日に75bpの利上げを支持する発言をしていたことから75bpの引き上げは市場の予想通りだった様だ。一方でパウエル議長が会見を始めて以降市場は一段高となった。

これはパウエル議長が自動的に再利上げが必要だとはせず、政策の方向性についてのガイダンスを会合ごとに提供し今後の指針をデータに委ねるとしたことが市場に安心感をもたらしたためと思われる。

- 逆イールド現象がほぼ1ヶ月間続く

7月1、5日以降は米10年債利回りが2年債利回りを下回る逆イールド現象が続いている。こうした逆イールド(長短金利差逆転)はリセッション(景気後退)リスクを示唆すると受け止められ、リスク回避のため株式市場は下落傾向となる事が多いのだが、実際には上述の様に米国市場は7月中旬から大きく上昇している。

この逆イールドが続きさらに10年債と2年債の金利差が拡大しているにもかかわらず市場も上昇するという状態は個人的に不可解に思え実はかなり気になっている。

今後、逆イールド現象が解消されて市場が上昇するのか、逆イールドが続き市場が下落するのか、それともこのまま逆イールドが続きながらも市場は上昇する状態が続くのか、それ以外の状況になるのか注意しておきたい。

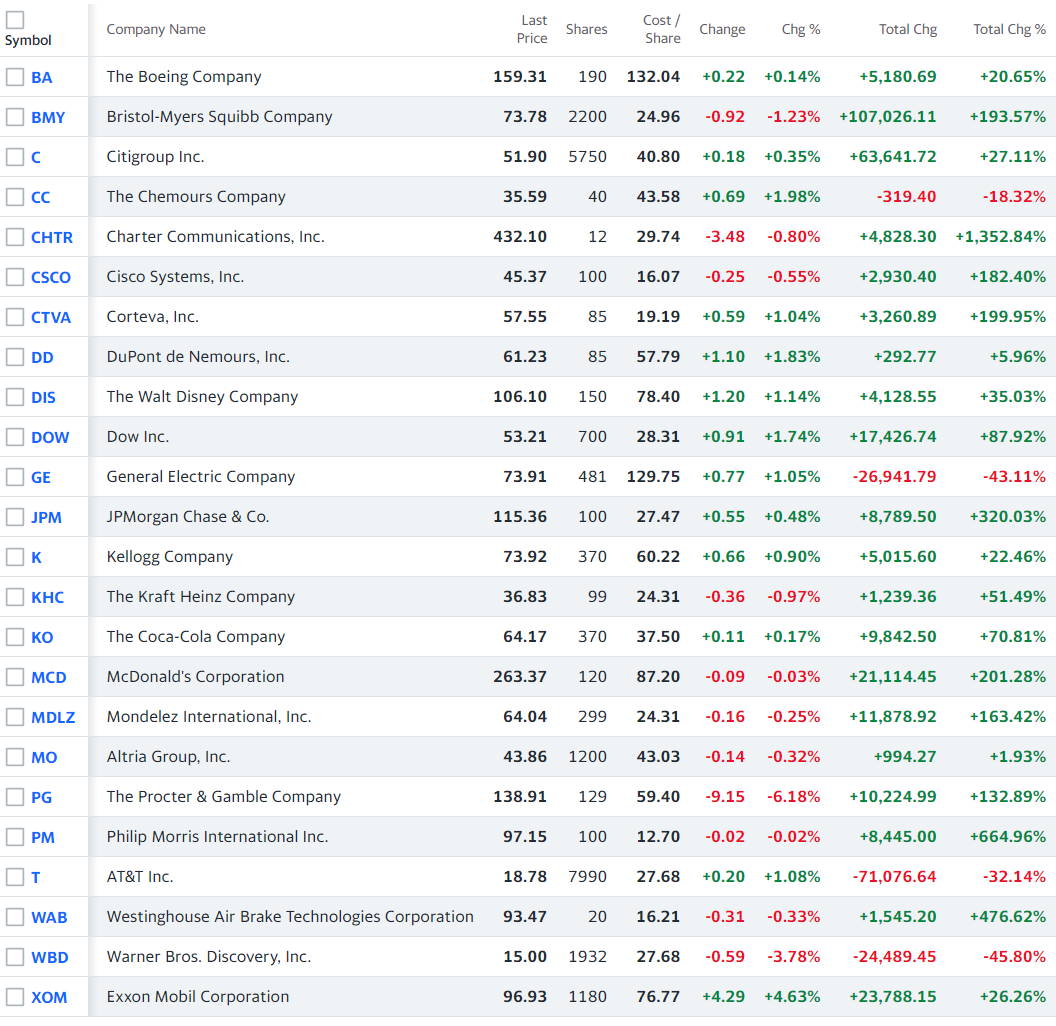

ポートフォリオ

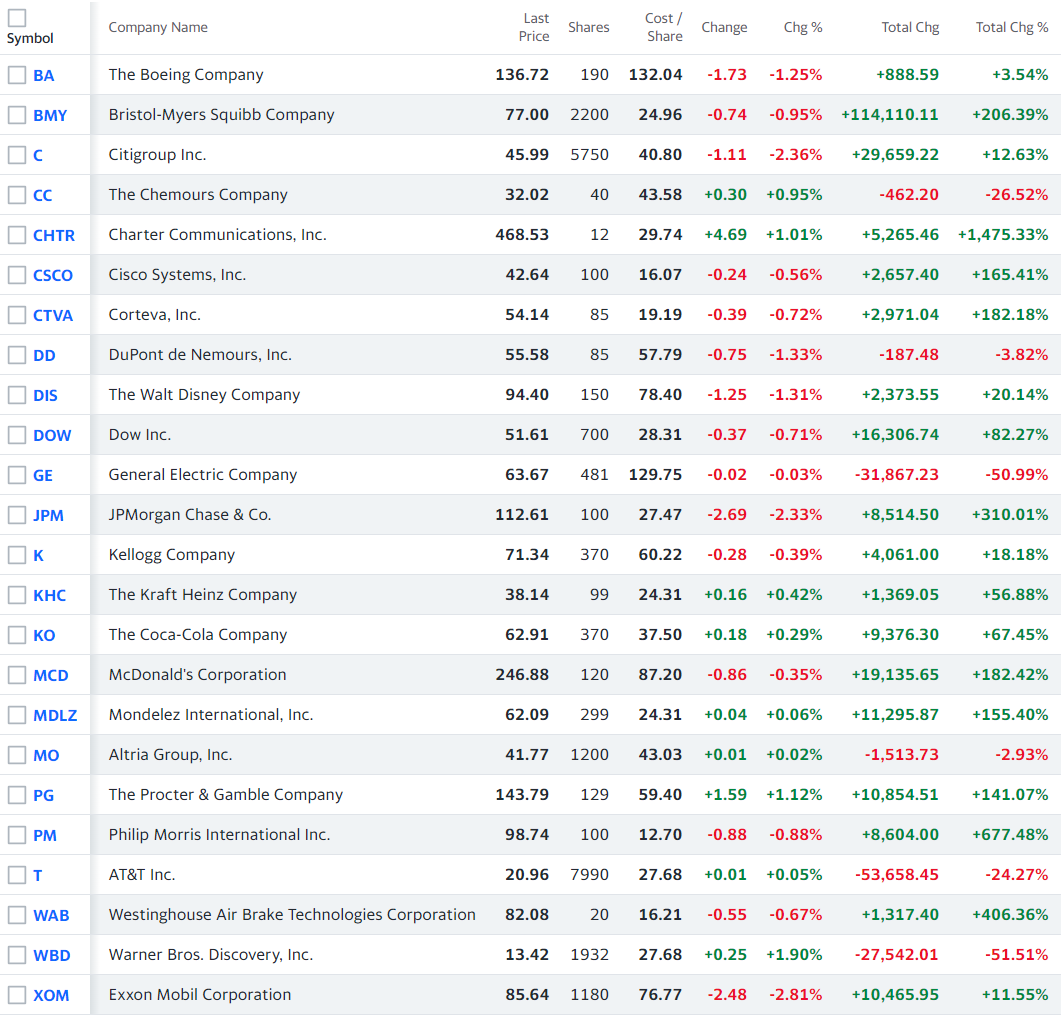

2022年6月末と2022年7月末の自分の米国株ポートフォリオは以下の通り。

【2022年6月30日】

【2022年7月29日】

2022年7月に10%を超える上下動のあった銘柄は以下の10銘柄。

ボーイング(BA):16.5%上昇

シティグループ(C):12.9%上昇

ケマーズ(CC):11.1%上昇

デュポン・ドゥ・ヌムール(DD):10.2%上昇

ウォルト・ディズニー(DIS):12.4%上昇

ゼネラル・エレクトリック(GE):16.1%上昇

AT&T(T):10.4%下落

ワブテック(WAB):13.9%上昇

ワーナー・ブラザース・ディスカバリー(WBD):11.8%上昇

エクソン・モービル(XOM):13.2%上昇

AT&Tを除いて上昇しているのだが、AT&Tは7月21日決算発表の大幅下落から市場上昇の流れに乗れず7月末時点では回復しなかったことになる。AT&Tは自分のポートフォリオ中では上位3番目の割合と大きいのでこの下落は気に掛かる。

所有24銘柄中上昇が18銘柄、下落が6銘柄で、ドルベースでは前月に比べて約4.5万ドルの増加、割合にすると4.3%の上昇という結果になっている。上述のAT&Tに加えて自分のポートフォリオ中で2番目に割合の大きいブリストル・マイヤーズ スクイブ(BMY)も前月比でマイナスとなっているのが、市場の上昇率に比べて自分のポートフォリオの上昇が冴えなかった要因だろう。

為替

先月終値:2022年6月30日1ドル=135.73円

今月終値:2022年7月29日1ドル=133.19円

2022年7月は前月に比べて1ドルあたり2.54円、割合で言うと1.87%ドル安。

日中の取引では7月中旬に一時139円台突破までドル高が進んだのだが、その後はジリジリとドル安。月間の動きは

先に挙げた米国市場が中旬以降は上昇しているのに対してドル円為替はドル安になっている。

まとめ

累計投資:80,000,000円(今月追加投入なし)

米国株:145,564,234円

外貨MMF:44,706円

USドル:929,767円

日本円:503,103円

資産:147,041,810円

累計損益(累計投資と資産より):67,041,810円/83.8%

累計引落額:6,500,000円(今月引落100万円)

2022年7月は冒頭に挙げた通り円ベースでは前月比約20万円の減少だったが、

- 生活費に充当するため100万円引落しが発生

- ドルベースの米国株資産は4.3%上昇

- ドル円為替が1.87%ドル安

といった要因が影響し、特に7月中旬以降は自分の米株資産は増加しても為替の関係で円ベース資産はそれ程増えない(あるいは減少する)といった状況が続き何とも判断の難しい月となった。

S&P 500が2020年11月以来の月間上昇だったとの報道を見て、自分の資産が円ベースでは引落分を含めなくてもそれ程増加していなかった点はガッカリだったが、冷静に考えれば先に書いた様にインフレやウクライナ侵攻の悪影響が出る可能性もあった4~6月期の決算を全体的にまずまず無難に乗り切ったことを良しとすべきだろう。

そして自分のポートフォリオはインカムゲイン(配当)中心であり、キャピタルゲイン(売買益)を狙ってはいないので市場と比べても仕方がない。

自分の所有銘柄の決算まとめをしていて既に8月半ばになったのだが、これまでS&P 500の8月は10営業日中7営業日が前日比下落となっているものの、上昇した3営業日の上げ幅が大きく前月比5.1%の上昇となっている(ダウ工業平均は3.8%、NASDAQ総合は7.3%それぞれ上昇)。

ただ前日比マイナスの日が多いことや、逆イールド現象が続いている中で8月下旬、8月全体の市場がどう動くのかが懸念される。何とか上旬の堅調さを下旬も維持してくれるといいのだがどうなるか。