投資開始からの期間

2001年7月から数えて247ヶ月目(20年7ヶ月目)。

資産動向考察

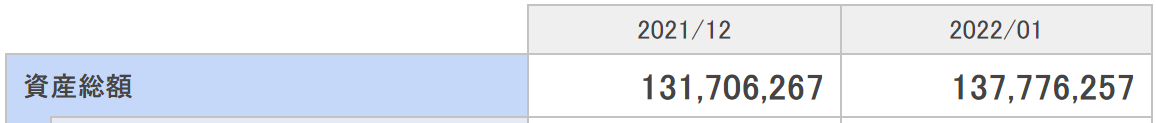

2022年1月末の円ベース資産は以下の通り。

前月末に比べて円ベースの資産は約600万円の増加。割合にすると6.4%の増加。2022年1月は米国市場が低調だったはずだが、自分の円ベース資産は珍しく市場に反して増加することとなった。以下いつもの様に整理していく中で、自分の資産が増加した理由について明らかにしていきたいと思う。

1月の市場推移

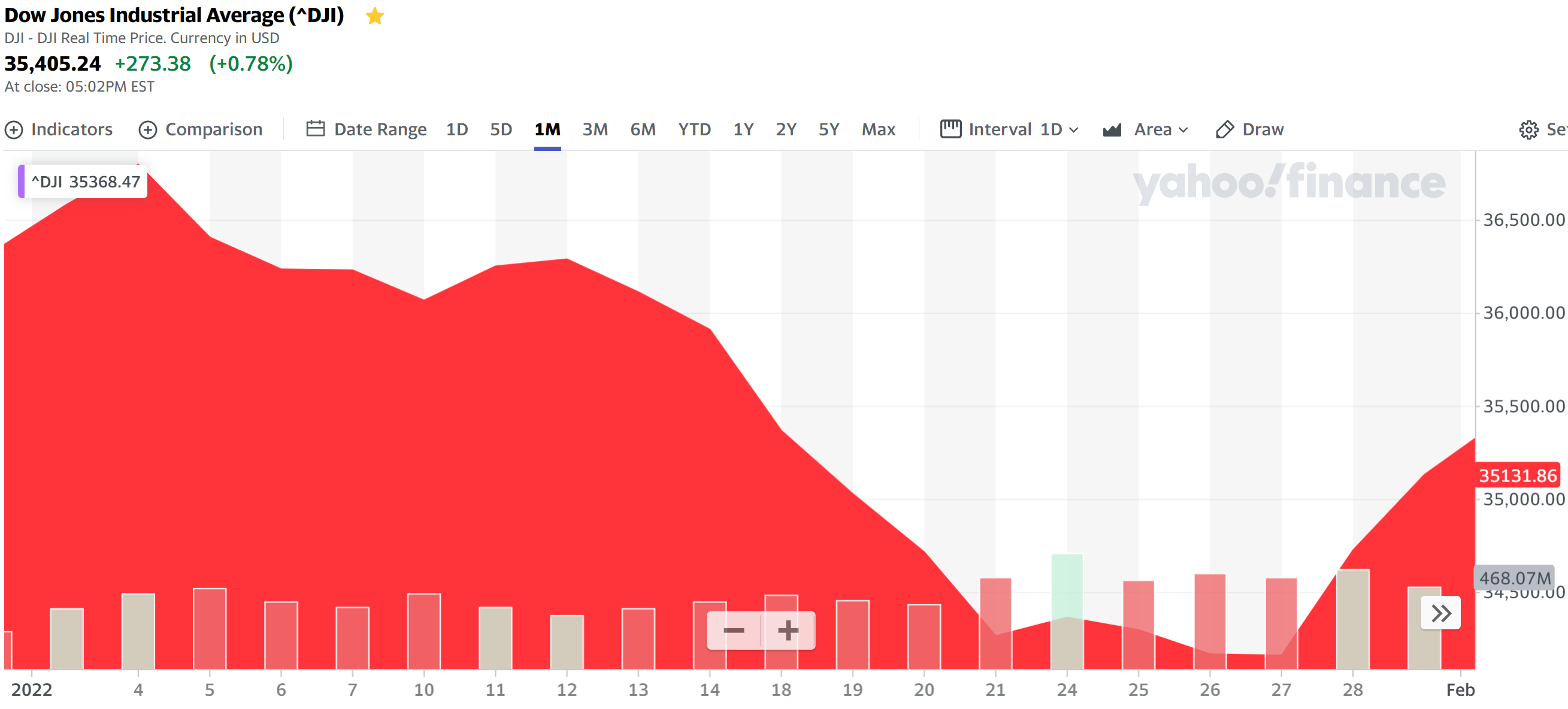

【ダウ工業平均】

2021年12月末終値:36,338.30

2022年1月末終値:35,131.86

2021年12月末/2022年1月末終値差異:3.32%下落

【S&P 500】

2021年12月末終値:4,766.18

2022年1月末終値:4,515.55

2021年12月末/2022年1月末終値差異:5.26%下落

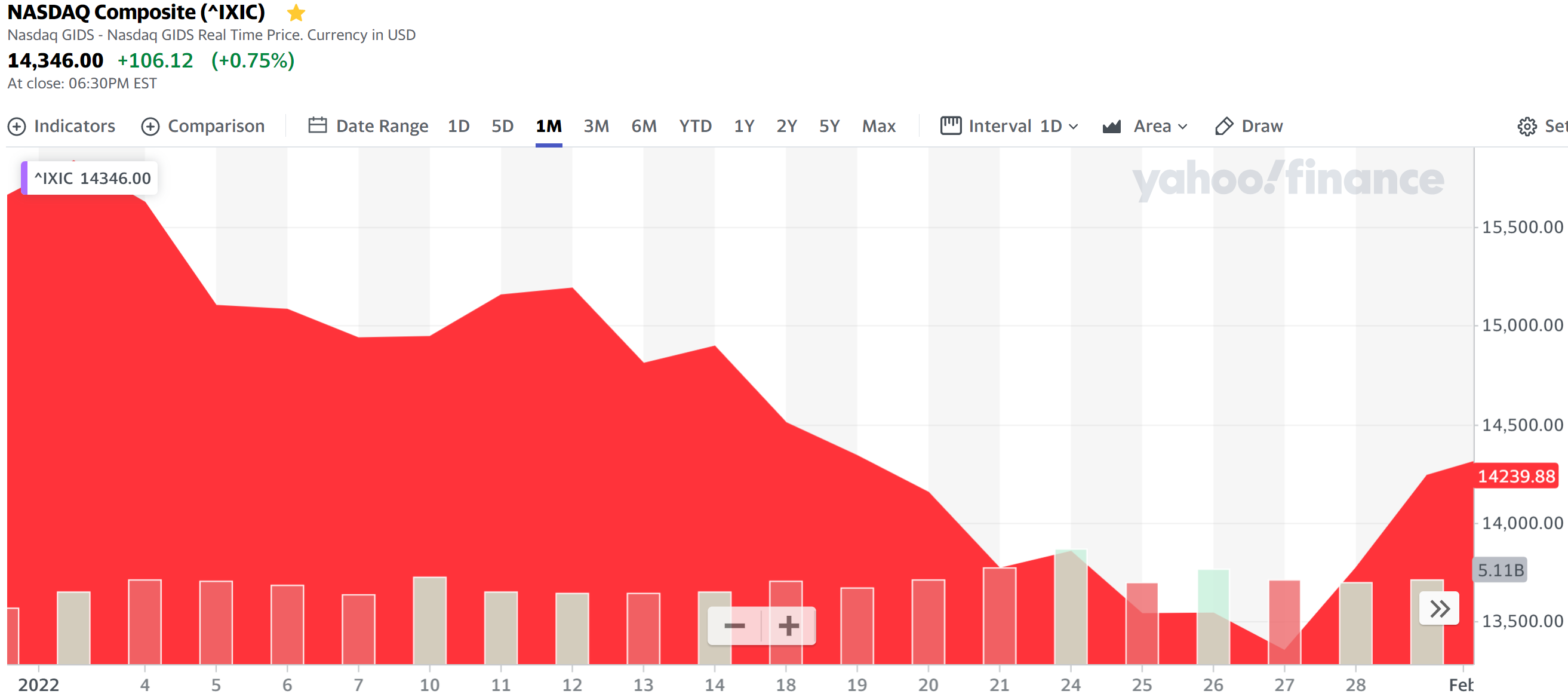

【NASDAQ】

2021年12月末終値:15,644.97

2022年1月末終値:14,239.88

2021年12月末/2022年1月末終値差異:8.98%下落

2022年1月の米国市場は、ダウ工業平均が3.32%、S&P 500が5.26%、NASDAQが8.98%いずれも下落となり、先月と同様に大型ハイテク株の占める割合が多い市場ほど低調な結果となった。米連邦準備制度理事会(FRB)の早期利上げ観測が強まったことで米長期金利が上昇し、ハイテク株中心に下落するという流れになったものと思われる。

ここで米長期金利が上昇すると米ハイテク株が軟調になるのかをおさらいしておく。

報道などで「米長期金利が上昇したため米ハイテク株が軟調」といった理由で市場の下落が説明されることが多く、自分もそれを基本正しいものとしているがそれは

- ハイテク株はいわゆるグロース株(成長株)とされる銘柄が多い

- グロース株(成長株)は将来の成長が織り込まれている

- 低金利下で利益をあげるにはグロース株のキャピタルゲインが好まれるが、高金利下ではリスクの低い債券投資でのインカムゲインで利益が期待できる

- 従って米長期金利が上昇すると、(グロース株の多い)ハイテク株は投資妙味が少なくなり売られる傾向となる(あくまで傾向)

といったロジック。ただあくまで傾向でありこのまま米長期金利が上昇し続けたとしてもNASDAQの下落傾向が続くとは限らない。

自分の投資は長期投資/バイアンドホールドであるので特に所有銘柄に対して何かをすると言う訳でもないのだが、大まかな市場の傾向を把握する上では役に立つ。

1月にあった主な出来事

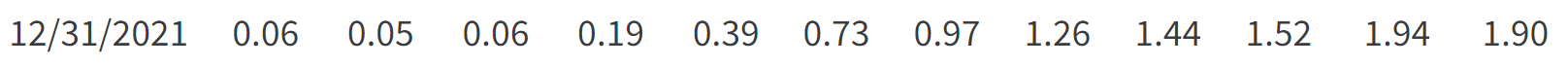

- 米長期金利の上昇傾向続く一方、長短金利差は縮小

1月のFOMC(米連邦公開市場委員会)は25、26日と米企業の四半期決算発表が立て込んでいる中であったのできちんとまとめてはいなかったが、3月の会合での利上げ開始示唆、量的緩和縮小(テーパリング)の3月上旬終了が決定、という2点がポイント。ただこれは市場の想定範囲内。2022年に入ってからも2021年12月から顕著になってきた米長期金利の上昇は続いている。

2021年12月末と2022年1月末の米国債金利は以下の通り。ちなみに米財務省(U.S. Department of the Treasury)から引用しているデータのフォーマットが2022年から微妙に変わっていた。

| 10年債 | 前月比 | 2年債 | 前月比 | 金利差 | 前月比 | |

| 2021/12/31 | 1.52% | 0.73% | 0.79% | |||

| 2022/1/31 | 1.79% | 17.76% | 1.18% | 61.64% | 0.61% | -22.78% |

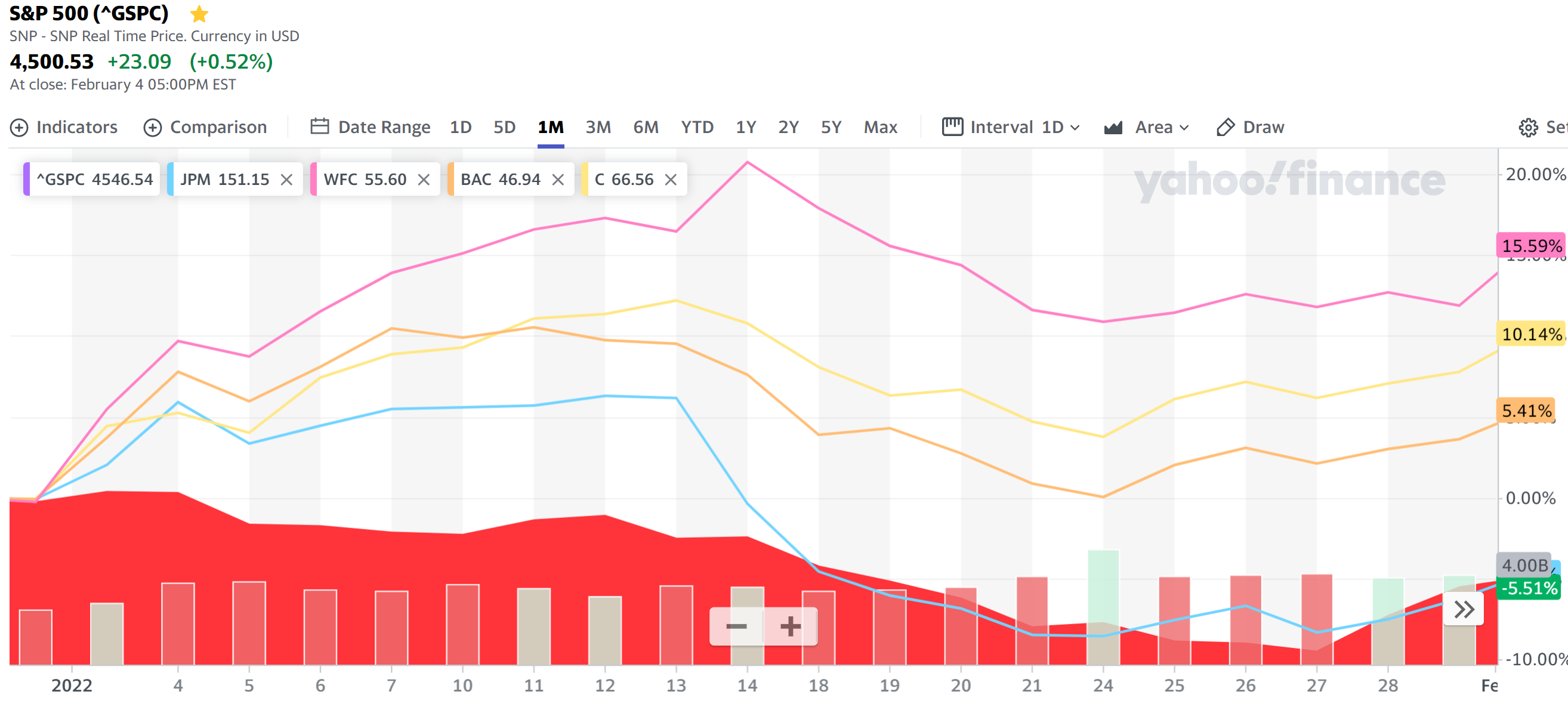

銀行株に影響を与える長短金利差であるが、長期債(10年債)の金利が15%上昇したのに比べて、短期金利(2年債)の金利は38%上昇しているので、2021年12月末に比べて長短金利差は30%近く減少している。通常長短金利差が縮小するとその利ザヤで稼ぐ銀行株には悪影響となることが多いのだが、米主要4銀行の株価は

| C | 前月比 | JPM | 前月比 | WFC | 前月比 | BAC | 前月比 | |

| 2021/12/31 | 60.39 | 158.35 | 47.98 | 44.49 | ||||

| 2022/1/31 | 65.12 | 7.83% | 148.60 | -6.16% | 53.80 | 12.13% | 46.14 | 3.71% |

とまちまち。2022年1月には米主要4銀行いずれも2021年第4四半期決算を発表しており、その点も加味されて明暗が分かれたのだろうがそれを除くと各銀行株の上下の傾向は市場(S&P 500)につられた部分もあるが類似している気がする(C、JPM、WFCは14日、BACは19日発表)。

それにしても一番安定度の高いと思われるJPモルガンが1月という期間限定ではあるがマイナスとなり他行と比べて10%以上パフォーマンスに差があったのは意外。

- ウクライナ情勢の不安定さ

2021年12月は11月に比べると報道に出る頻度が少なくなっていたウクライナ情勢だが、2022年に入ってから再び報道が増えてきた気がする。直接的に市場に影響を及ぼすほどではないが、原油先物価格や為替への影響はあるため間接的に市場に影響を及ぼしているはず。この問題が今後どう転ぶかについては注意が必要だろう。

- 米国企業の決算本格化

2022年1月半ばから主に2021年10~12月期の四半期決算が本格化。自分の所有している銘柄ではそれ程大きなネガティブサプライズは無かったものの、インフレに対して上手く対応している企業もあれば利益を損ねている場合もあり、企業によってまちまちな印象。そろそろ企業による影響の差が明確になってきたのかもしれない。

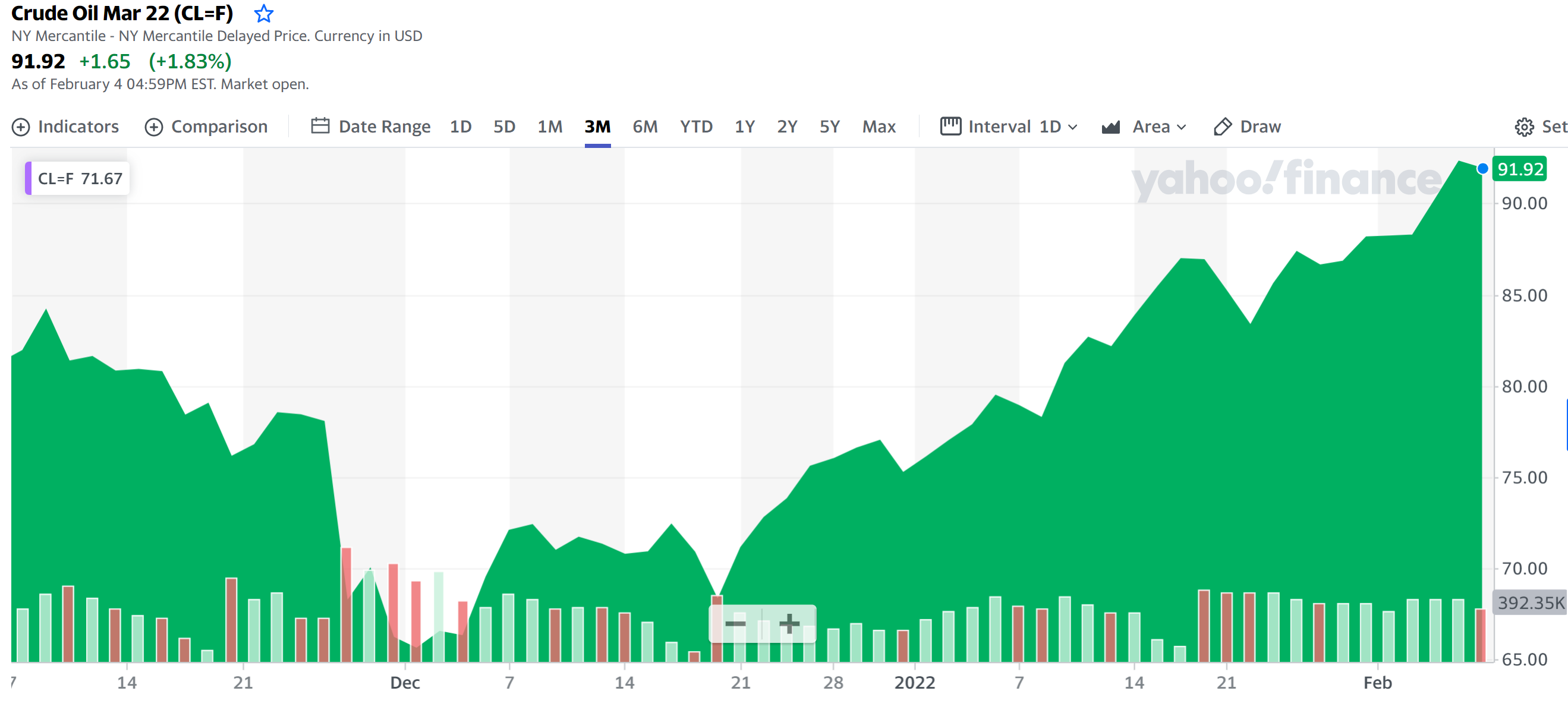

- 原油先物価格の上昇

2021年11月末にオミクロン変異株が検出されてからの需要懸念もあり12月はそれ程の上昇では無かったニューヨーク原油先物価格だが、2022年1月は概ね右肩上がり。

オミクロン変異株の原油需要への影響が限定的だったり、先に挙げたウクライナ情勢に関連した原油供給懸念などが原因だったと思われる。

- その他

アメリカでのCOVID-19は1月半ばをピークとして新規感染者数が減少傾向。米国市場の下落が加速したのは1月半ばからである事を考えると、結局ロックダウンといった強硬な制限まで至らなかったこともありCOVID-19の新規感染者数が直接市場に与える影響は限定的だったように思える。とはいえ経済指標に与える影響等まだまだ注意は必要だろう。

またインフレが全般的に企業決算へマイナスの影響を与えるのではと懸念していたが、一部の企業を除いてある程度想定範囲内の影響で済んでいた気がする。そろそろインフレを織り込んだ株価となっているのかもしれない。

ポートフォリオ

2021年12月末と2022年1月末の自分のポートフォリオは以下の通り。

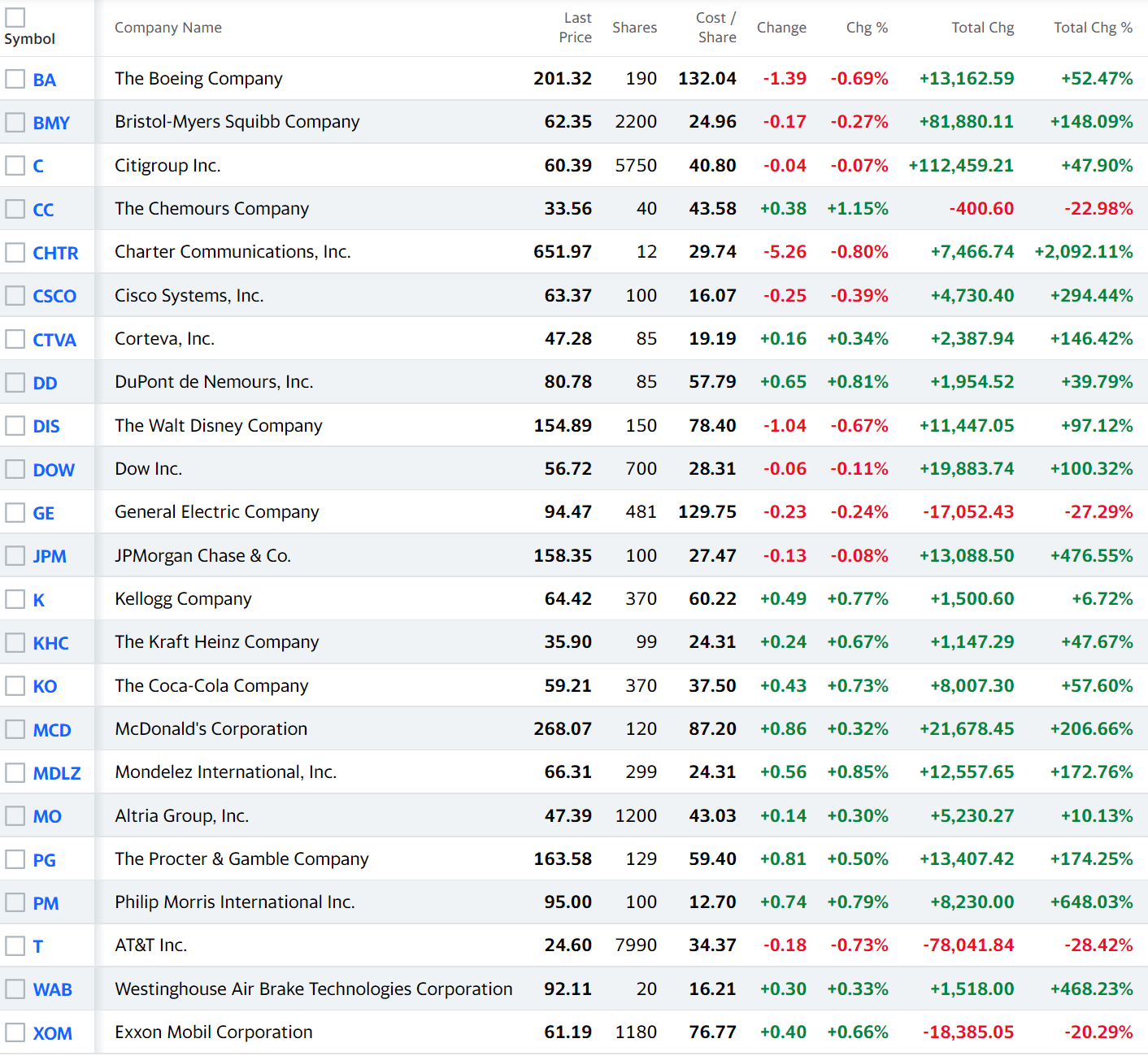

【2021年12月31日】

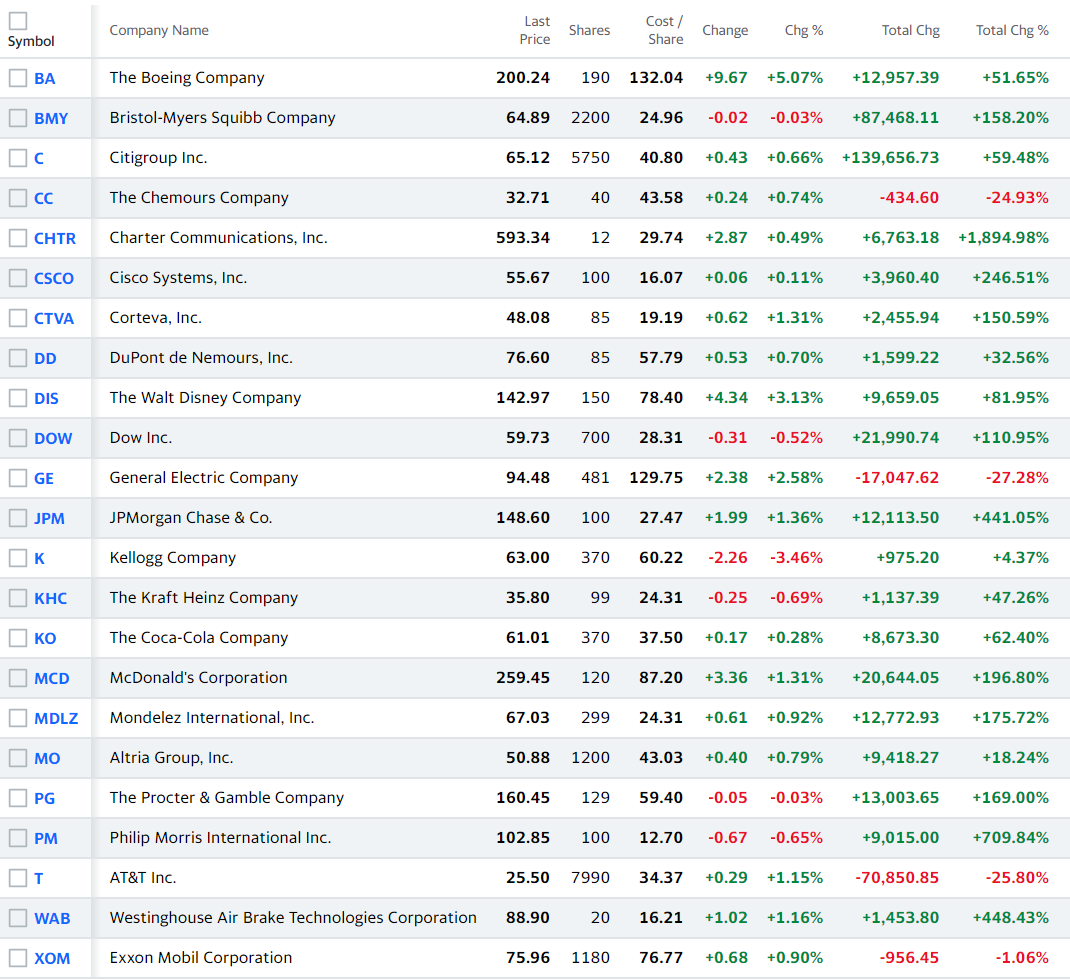

【2022年1月31日】

2022年1月に10%を超える上下動のあった銘柄は以下の2銘柄。

シスコ・システムズ(CSCO):マイナス12.2%

エクソン・モービル(XOM):24.1%

シスコの下落幅が一番大きかったのはNASDAQの下落につられた面もあるのだろうか。

所有23銘柄中上昇が11銘柄、下落が12銘柄で、ドルベースでの2022年1月の自分のポートフォリオは2021年12月に比べて約5.8万ドルの増加、割合にすると5.2%の上昇という結果になっている。

上昇・下落銘柄がほぼ同等にもかかわらず自分のドルベース資産が増加したのは、ポートフォリオ中で所有割合の大きい銘柄であるシティグループ(C)が約2.7万ドル(7.8%)、AT&T(T)が約7000ドル(3.7%)、エクソン・モービル(XOM)が約1.7万ドル(24.1%)といった具合に増加しているため。

為替

先月終値:2021年12月31日1ドル=115.08円

今月終値:2022年1月31日1ドル=115.10円

2022年1月は前月に比べて1ドルあたり0.02円、割合で言うと0.02%のドル高であるがほぼ変わらずと言ってよい。

年間を通じてこの位の為替水準であまり為替に変化のない年になってくれるとありがたいのだがなあ。

まとめ

累計投資:80,000,000円(今月追加投入なし)

米国株:136,447,610円

外貨MMF:38,655円

USドル:813,769円

日本円:476,223円

資産:137,776,257円

累計損益(累計投資と資産より):57,776,257円/72.2%

累計引落額:4,500,000円(今月引落無し)

2022年の開始月は市場が低調だったにもかかわらず昨年後半低調だったシティ、AT&T、エクソンといった銘柄が寄与してくれた結果、自分の資産は増加という珍しいパターンになった。ただシティは金利、エクソンは原油価格の高騰で今年も期待できそうな気がするが、AT&Tは今年のワーナーメディア分離でどうなるかが不安ではある。

また1月の市場が総じて下落だったのは上述したように、ハイテク株の割合が多いNASDAQの下落幅が一番大きかったことからも米長期金利が上昇してハイテク株が軟調であった事が伺える。一方で2021年12月に懸念していたCOVID-19(オミクロン変異株)の影響はそれ程でもなかった。とはいえ四半期決算発表の内容によって個別株の動きはまちまちでもあった。

2022年2月はどうなるのか。1月の市場下落要因が2月にも続くのか1月で終わるのか、ウクライナ情勢などの他の要因が市場に影響を与えるのか、想定のしづらい月な気がする。個人的には自分の資産が市場に反してプラスだった1月の傾向が続いてくれればと思っているのだがどうなるのだろうか。