はじめに

2025年10月23日(木)には自分の所有銘柄であるダウ・インク(DOW)の2025年第3四半期決算発表があった。

前回の2025年第2四半期決算は市場予想に届かない売上、EPSに加え、配当半減を発表したこともあり前日比17%を超える急落。その際には

「今後のダウ・インク株だが、今回決算が市場予想に届かない売上、EPS、配当半減だったことに加え、市場も厳しいとの想定から期待は出来ない。配当を半減した分を財務の柔軟性等に充てるとしているが、その効果が出るのはずいぶん先のことになるだろう。」

と短期的な先行きには期待できない旨を書いていた。

その後は当時懸念していた米相互関税上乗せ分が想定していたよりも概ね低い税率となり、市場全体が色々ありながらも概ね堅調に推移したのだが、ダウ・インクは予想した通り低調な推移となっていた印象がある。

そんな状況の中、今回のダウ・インクの決算内容及び株価はどうだったのか。以下に確認して整理しておく。

ダウ・インク2025年第3四半期決算概要

以下の情報はダウ・インクの企業サイトより引用・抜粋。

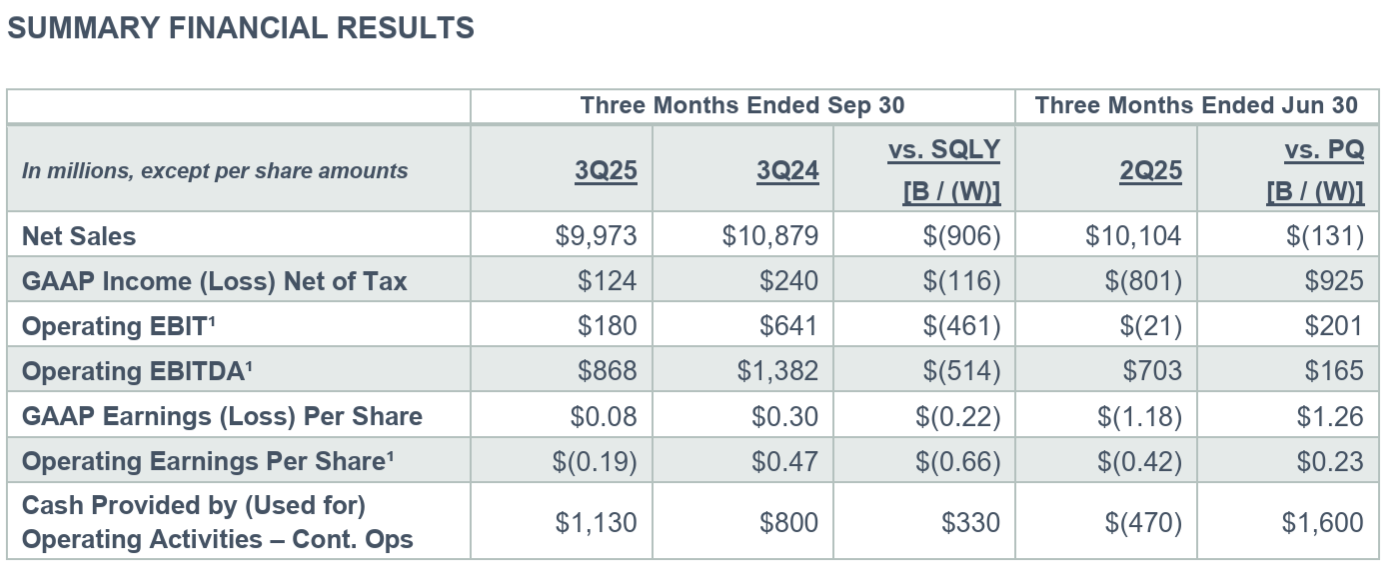

- 2025年第3四半期の総売上(Net Sales)は99億7300万ドル、前年同期は108億7900万ドルで前年同期比8%減

- 2025年第3四半期の一時項目を除く一株当たり利益(Operating Earnings Per Share)は0.19ドルの損失、前年同期は0.47ドル

事業部別業績

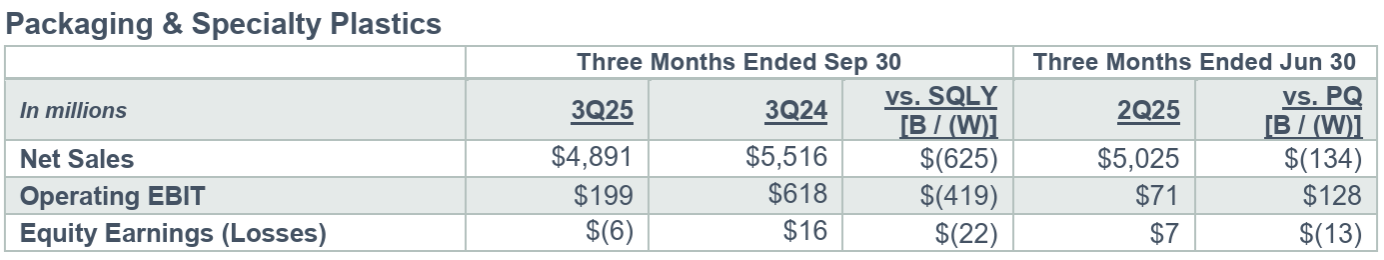

【Packaging & Specialty Plastics(パッケージング・特殊プラスチック)】

- 売上高(Net Sales):48億9100万ドルで前年同期比11%減

- 営業EBIT(Operating EBIT):1億9900万ドル、前年同期は6億1800万ドル

- (ここには書かれていない)営業EBITマージン:4.1%、前年同期は11.2%

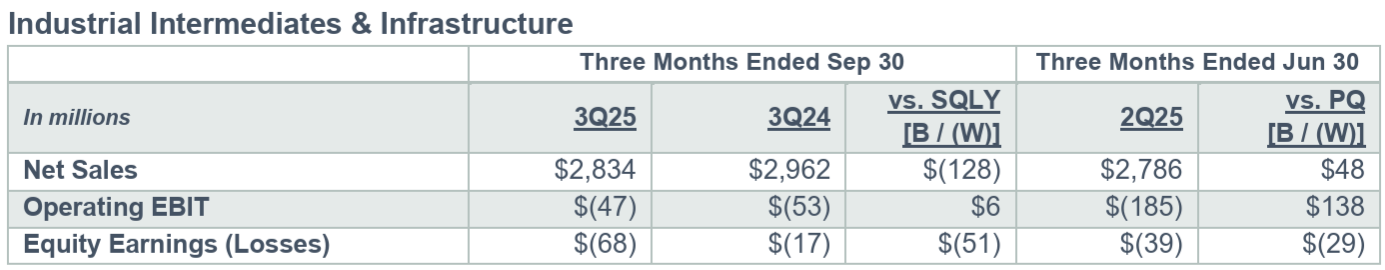

【Industrial Intermediates & Infrastructure(素材・インフラストラクチャ)】

- 売上高(Net Sales):28億3400万ドルで前年同期比4%減

- 営業EBIT(Operating EBIT):4700万ドルの損失、前年同期は5300万ドルの損失

- (ここには書かれていない)営業EBITマージン:-1.7%、前年同期は-1.8%

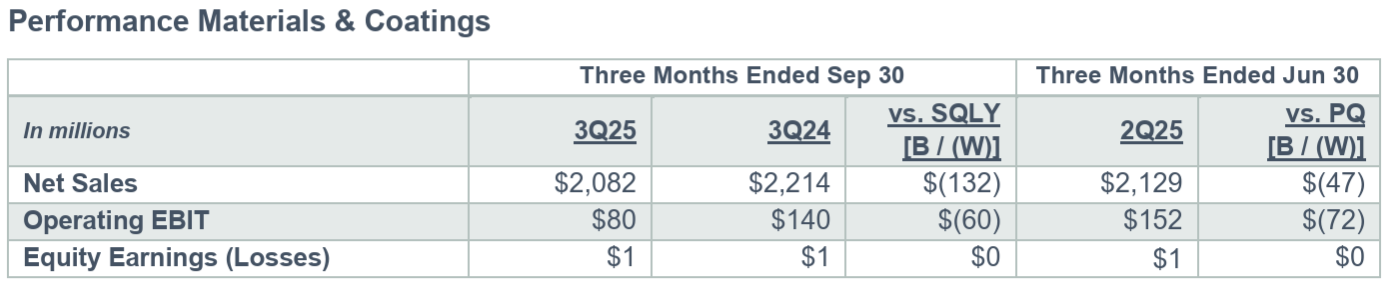

【Performance Materials & Coatings(パフォーマンスマテリアル・コーティング)】

- 売上高(Net Sales):20億8200万ドルで前年同期比6%減

- 営業EBIT(Operating EBIT):8000万ドル、前年同期は1億4000万ドル

- (ここには書かれていない)営業EBITマージン:3.8%、前年同期は6.3%

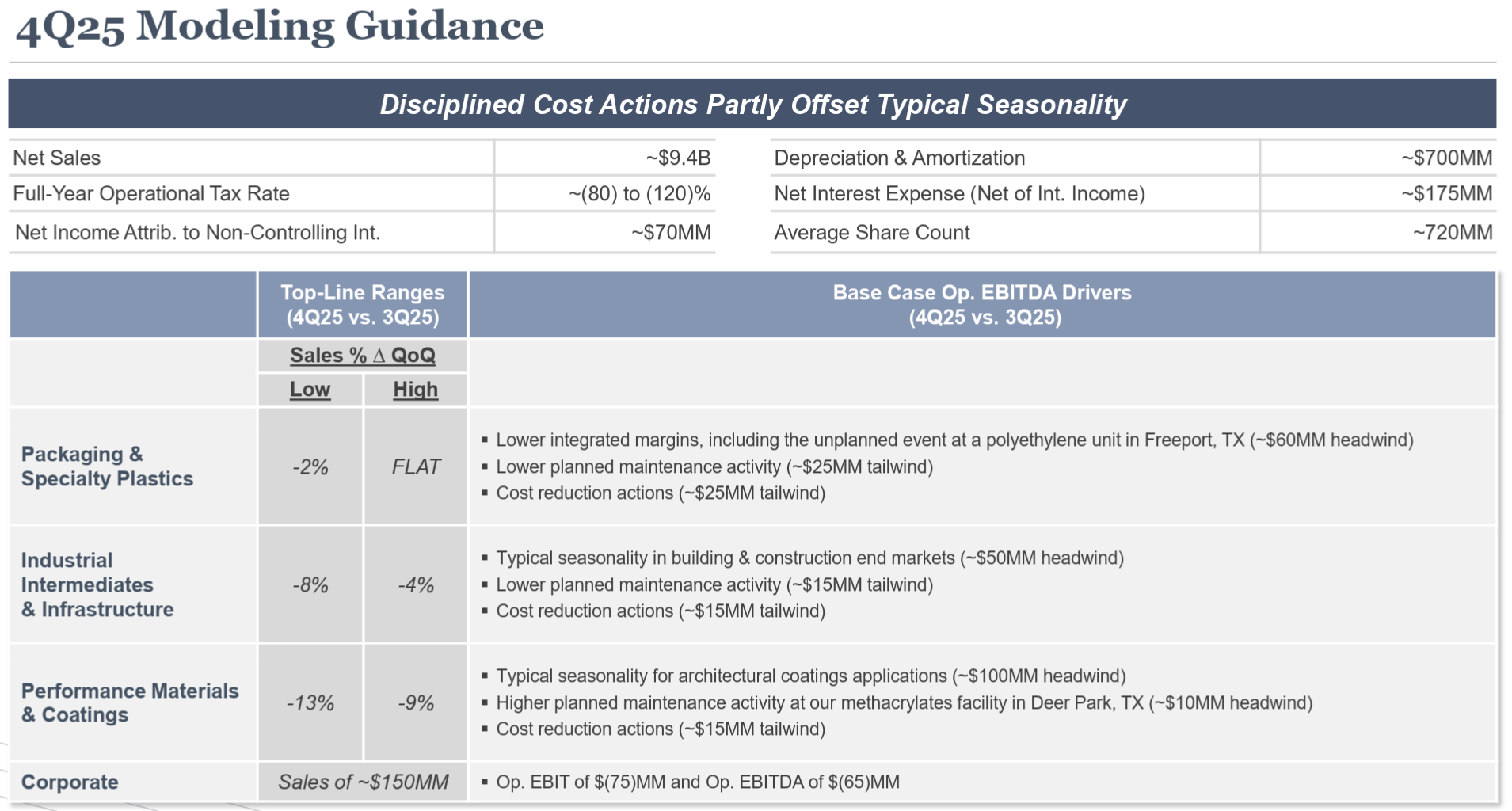

2025年通期見通し

前四半期まであった2025年通期の考慮要因(FY2025 MODELING CONSIDERATIONS)スライドは無し。業績不調により提示しなかったのかと思ったが、前年同期も通期のスライドは無かったので、例年第3四半期決算時は第4四半期の見通しのみで十分という事なのだろう。

2025年第4四半期の見通しは以下の通り。

- 全体の売上:~94億ドル

- Packaging & Specialty Plastics:前四半期に比べて₋2~0%の売上

- Industrial Intermediates & Infrastructure:前四半期に比べて₋8~₋4%の売上

- Performance Materials & Coatings:前四半期に比べて₋13~₋9%の売上

その他

その他決算発表及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- 第3四半期は、業界全体にわたる継続的な圧力にもかかわらず、ダウの戦略的優先事項に沿って、前四半期比で利益とキャッシュフローの改善を達成した

- これらの結果は、業界が回復した際に収益性の高い成長を実現できるよう、短期的な課題への対応に注力していることを反映している

- 過去の景気後退期の経験と同様に、回復の兆候がより顕著になるまで更なる発表や対策が続くと予想

- 完了済み/現在進行中の65億ドルを超える短期的キャッシュ支援施策について

- MEグローバルとの戦略的契約を拡大し、双方にとって魅力的な経済条件で10万トンの追加エチレン供給契約を締結することを発表

- 米国メキシコ湾岸のインフラ資産における49%の株式売却を完了。これにより、今年度総額約30億ドルの現金収入を得る

- 以前に発表した2件の非中核事業売却のうち2件目を完了

- 14億ドルの社債を追加発行し、財務の柔軟性を高めた

- 下半期には上半期と比較して約2億~3億ドルのキャッシュフロー増が見込まれる

- 2026年末までに少なくとも10億ドルのコスト削減に向け順調に進捗。2025年には約4億ドルのコスト削減を実現できる見込み

- 当初設備投資計画の35億ドルを、10億ドルのコスト削減目標に沿って抑えるためカナダAlberta州のプロジェクトを延期

- ダウ・インクの主要市場について

- 一部に安定の兆しが見られるものの、より広範な回復はまだ定着していない

- 現在、顧客からの受注状況から判断すると、引き続き慎重な事業環境が続くだろう

- 企業投資と個人消費は継続的な経済不確実性と価格競争力の課題により低迷しており、こうした状況はダウがサービスを提供する複数の主要最終市場における需要に影響を与えている

- 同時に、最近の金融政策の転換と利下げサイクルの開始は需要に好影響を与え始める可能性がある

- 第4四半期の見通し

- 説明したマクロ経済の動向により、顧客の購買パターンの可視性が依然として制限されており予測が困難になっているが、更新情報が入り次第タイムリーに提供する

- 現在の指標と通常の季節性に基づき、第4四半期のEBITDAは約7億2500万ドルになると予想

- 質疑応答

- 前四半期に比べて第3四半期に業績が改善した点について

- 年初に挙げた2026年までに10億ドルコスト削減が前倒しで進行し、第3四半期の最終損益に目に見える形で表れた

- カナダAlberta州のプロジェクト延期について

- Alberta州のプロジェクトはあくまで延期であり、キャンセルではない

- 米国メキシコ湾岸地域における新規投資による取引量の増加について

- 現在稼働している2つの成長資産は、米国メキシコ湾岸のPoly7ユニットと、同じく米国メキシコ湾岸にあるAlcoxolation生産ユニット

- 年間ベースのランレートで見ると、1億ドルから2億ドルの売上見込み

- 第3四半期に約4000万ドルの売上を上げており、第4四半期もこのペースが続くと想定

- 前四半期に比べて第3四半期に業績が改善した点について

質疑応答では(自分にとっては)詳しすぎる質問が多く、それらは割愛している。

市場予測との比較

今回の主な決算内容と市場予想を比較してみると、

- 2025年第3四半期の総売上(Net Sales)は99億7300万ドル、市場予想の102億3000万ドルを下回っている

- 2025年第3四半期の一時項目を除く一株当たり利益(Operating Earnings Per Share)は0.19ドルの損失で、市場予想の0.29ドルの損失よりは良い

となっている。

まとめ

上記の様な決算を受けてダウ・インク株は

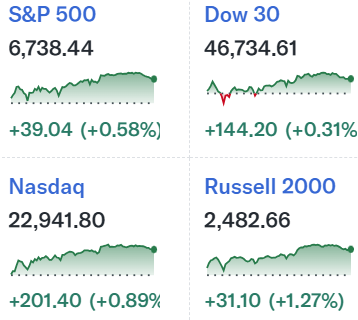

前日比12.95%の上昇。同日の米国市場も

いずれも上昇してはいるが、ダウ・インクの上昇幅は急騰と言って構わないレベル。

市場予想を下回る売上や主要市場の動向について保守的な発言があったものの、EPSは市場予想を上回り、コスト削減施策が前倒しで進んでいること、最近の金融政策が好影響を及ぼす可能性について言及したことなどが材料視されたのだろう。

決算後数日を含めた年初来のダウ・インク株の推移を市場(S&P 500)と比べてみると

前回決算での急落以降は、冒頭に書いた自分の印象通り市場の上昇と反対に低調な株価推移が続いていたが、今回の決算を受けて少し持ち直している。

今後のダウ・インク株だが、決算内を受けて上昇したものの、決算後数日を見てみると今回決算をキッカケに上昇傾向に転じるかは微妙。やはり年初来の下落傾向が止まるには、更なる結果を出すことやはっきりとした状況の改善が見られることが必要なのだろう。しばらくは期待しない方が良さそうだ。次回決算で好結果を出し、そして恐らく同時に発表される2026年見通しが回復を示すものとなり、株価/業績上昇のキッカケとなってくれることを願いたい。