はじめに

2025年10月21日(火)には自分が所有しているコカ・コーラ(KO)の2025年第3四半期決算発表があった。

前回の2025年第2四半期決算はEPSはやや市場予想を上回ったが、売上は市場予想に届かなかったためか前日比0.59%の下落。その際には

「今後のコカ・コーラ株だが、売上が市場予想に届かずEPSは市場予想を上回るという決算内容では判断が難しいが、ここ数ヶ月の様に一定の範囲内の動きに収まるのではないかという気がしている。余程のことが無い限りは大崩れはしない一方で大幅上昇も見込めないだろう。それでも年初来では10%を超える上昇をしているので、堅調な株価推移を続けてくれることを願いたい。」

と書いていた。

その後は懸念していた米相互関税上乗せ分が想定していたよりも概ね低い税率となり、市場全体が色々ありながらも概ね堅調に推移する中、コカ・コーラ株はそれ程伸びていなかった印象がある。

今回のコカ・コーラ決算結果及びそれを受けての株価はどうなったのか。以下決算の内容を確認し整理しておく。

コカ・コーラ(KO)2025年第3四半期決算概要

以下の内容はコカ・コーラの企業サイトより引用・抜粋。

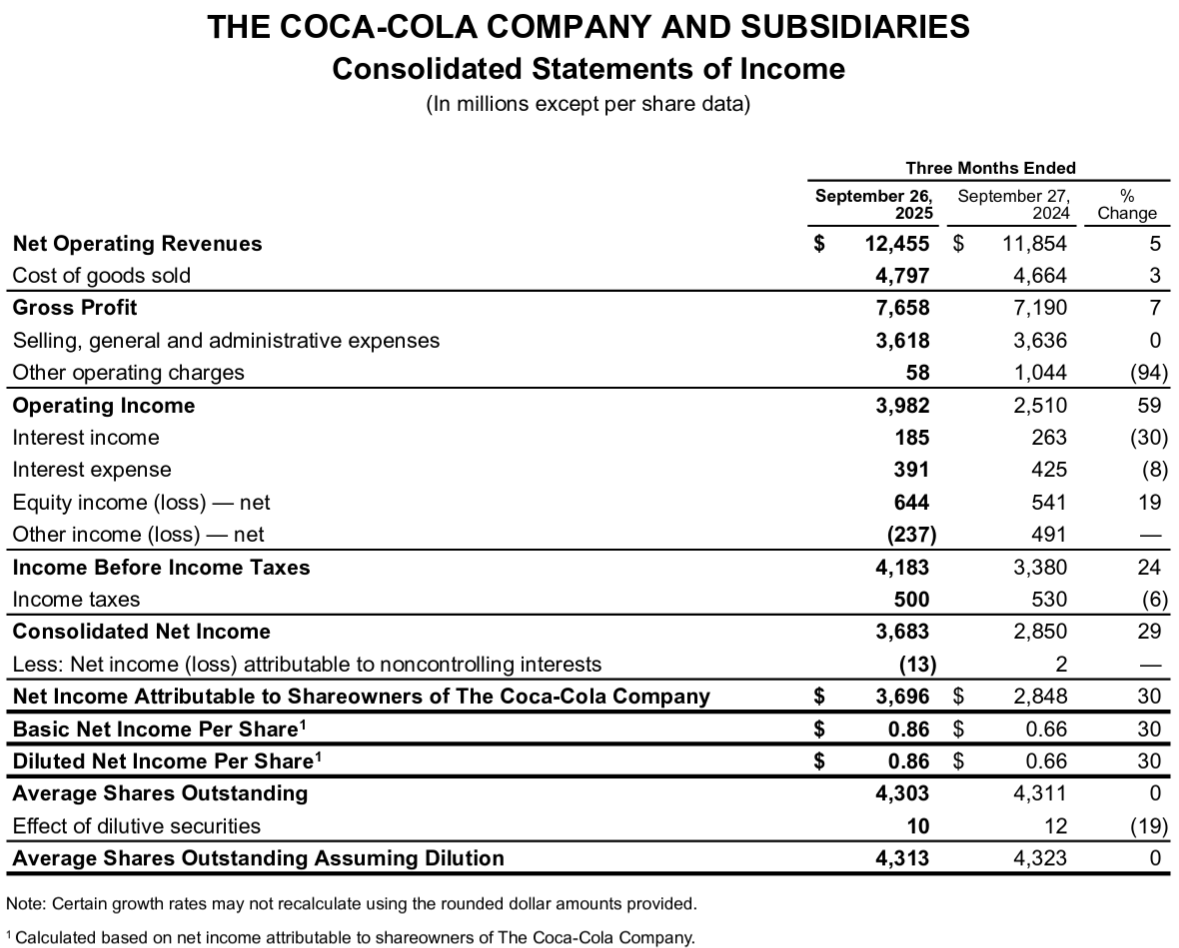

- 2025年第3四半期の純売上高(Net Operating Revenues)は124億5500万ドルで前年同期比5%増加

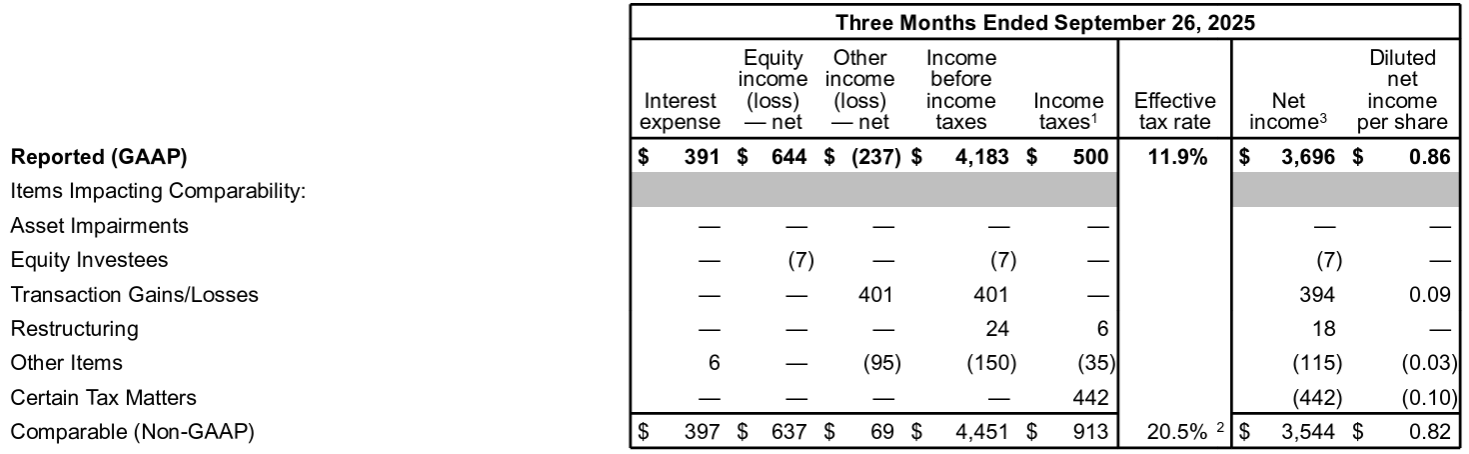

- 2025年第3四半期のNon-GAAPベースの比較可能な一時項目を除く1株当たり利益(Comparable Diluted Net Income Per Share)は0.82ドルで前年同期比6%増加

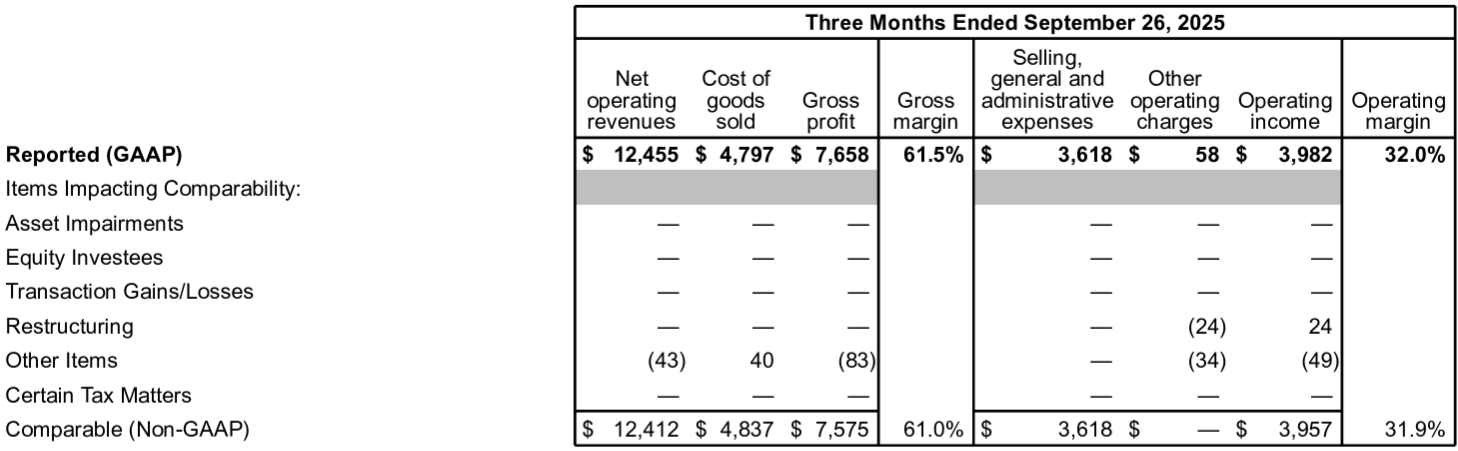

- 2025第3四半期のOperating Margin(営業利益率)はGAAPベースでは32.0%(前年同期は21.2%)、Non-GAAPベースでは31.9%(前年同期は30.7%)

2025年通期見通し等

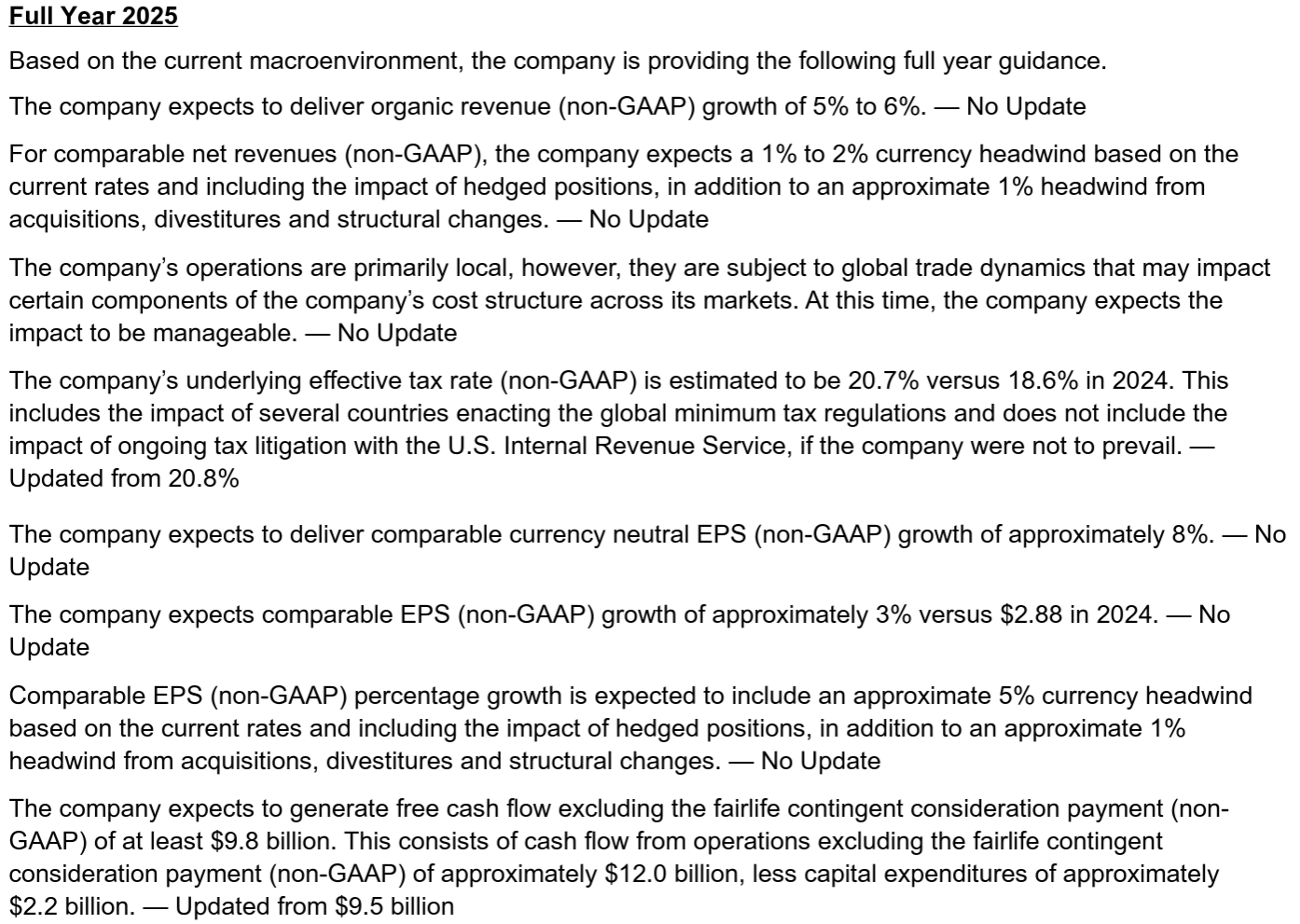

2025年通期の見通しは以下の通り。

【Non-GAAPベース】

- Organic Revenue(既存事業売上高)成長率:5~6%(前回と変わらず)

- Comparable currency neutral EPS(為替を含まない調整後EPS)成長率:8%(前回の7~9%から修正)

- Comparable EPS(為替を含む調整後EPS)成長率:3%(2024年は2.88ドル)(前回の2~3%から修正)

- Free Cash Flow:98億ドル(120億ドルの営業キャッシュフローから設備投資22億ドルを差し引いたもの)(前回の95億ドルから上方修正)

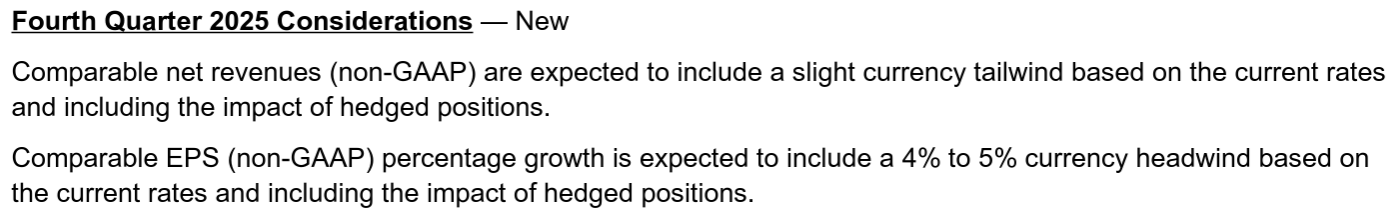

2025年第4四半期見通しの考慮要因は以下の通り。

- Comparable net revenues(比較可能な総売上):現在のレートに基づき、ヘッジポジションの影響も含め若干の為替の好影響

- Comparable EPS(為替を含む調整後EPS):現在のレートに基づき、ヘッジポジションの影響も含め4~5%の為替の好影響

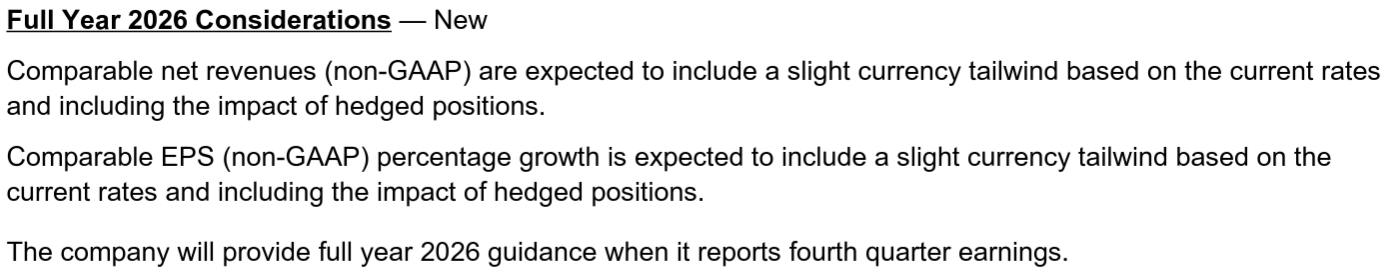

2026年通期見通しの考慮要因は以下の通り。

- Comparable net revenues(比較可能な総売上):現在のレートに基づき、ヘッジポジションの影響も含め若干の為替の好影響

- Comparable EPS(為替を含む調整後EPS):現在のレートに基づき、ヘッジポジションの影響も含め若干の為替の好影響

- 詳細な2026年通期見通しは第4四半期決算時に提供

その他

その他決算発表及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- 第3四半期は外部環境が引き続き変動しており依然として厳しい状況が続いているが、当社は必要に応じて計画を調整し、成長を促進するためのより的確な実行と投資に注力した

- 2025年も残り1四半期となったが、売上高と利益のガイダンスは繰り返し伝えている通り順調に達成できる見込み

- 多くの消費者は総じて好調を維持しているが、特定の消費者層はさまざまな要因により圧力を受けている

- 一時的な要因もあれば、インフレ圧力の累積的な影響、不確実な貿易動向、絶えず変化する地政学的環境など、長期的な要因もある

- この様な状況にもかかわらず第3四半期は以下の業績を達成した

- 販売量は7月、8月と緩やかなスタートを切ったが9月は力強く、増加を達成

- 既存事業の収益成長は当社の長期成長モデルの上限を維持

- 継続的な効率性と有効性向上の取り組みにより、比較可能な営業利益率が拡大

- 為替による6%の逆風にもかかわらず、比較可能な1株当たり利益は6%増加

- 財務関連

- Fairlifeへの条件付対価支払いを除いたフリーキャッシュフローは年初来85億ドル

- 純負債レバレッジはEBITDAの1.8倍で目標レンジの2倍から2.5倍を下回っている

- 当社は長期的なフリーキャッシュフロー創出に自信を持っており、事業への再投資と株主還元を優先する資本配分計画を推進するための十分なバランスシート余力を有している

- 米国国税庁(IRS)との進行中の係争に関する最新状況

- この係争の一部はブラジルの関連会社からのロイヤルティがブラジル法に基づいて差し止められていたことに関連

- 最近の3M控訴裁判所の判決も同じ規制に関するもので、この判決は当社の立場を強く支持するものと考えており、控訴審で勝訴する可能性に自信を持っている

- 2025年第4四半期について

- 一部の主要市場では販売量の比較がより困難になっている

- カレンダーの関係で第4四半期は1日多くなる

- 2026年の考慮事項

- カレンダーの関係で第1四半期は6日多く、第4四半期は6日少なくなる

- 販売量を最優先事項として、バランスの取れた売上高の成長を促進することに注力

- インフレが緩和するにつれて価格設定は正常化すると予想

- 市場の需要に応じて手頃な価格とプレミアム化の両方に取り組んでいく

- コモディティに関するコストインフレは見られるが、全体的な影響は管理可能だと考えている

- しかしボラティリティや貿易動向の影響を受ける項目が複数存在し、市場によって見通しが異なってくる可能性がある

- 為替については、現在の為替レートとヘッジポジションを前提とした場合、2026年通期の比較対象純収益および1株当たり利益はともに若干の追い風となる見込み

- 現在からガイダンスを提供する予定である2月までの間、多くの要因が当社の為替見通しと事業全体の見通しに影響を与える可能性がある

- 同日決算発表とは別の発表で、コカ・コーラとグッチェ・ファミリー・インベストメンツはがコカ・コーラ・ベバレッジズ・アフリカ(CCBA)社の経営権75%をコカ・コーラHBC AG社に売却することで合意したと発表

- 質疑応答

- 第4四半期、2026年の事業環境について

- 第4四半期に環境がそれほど急速に変化するとは考えていない

- 2026年はインフレと価格設定はより正常な範囲に落ち着くと確信している

- 当社の長期成長モデルでは売上高4%~6%の成長を目標としており、バランスの取れた成長を目指す場合、つまり販売数量で2%~3%、価格でも2%~3%の成長を目指すとすれば、この目標は年を追うごとに達成しやすくなると期待している

- 本日のコカ・コーラ・ベバレッジズ・アフリカに関する発表を受けて、再フランチャイズ化の取り組みについて

- これは2015年に開始したフランチャイズ再編戦略の完成に向けた最後の大きな一歩

- これまで行ってきた再フランチャイズを通じて、適切なパートナーを見つけてボトラー事業を託すことができれば、ボトラー事業はより多くの投資を行い、業績が向上する

- それがシステム全体の成長を後押しし、結果として事業全体の成長と収益性の向上につながることを実感している

- 残るはマレーシアやシンガポールといった少数の小規模国だけ

- 北米事業の現状について

- 第1四半期は明らかに厳しい時期だったが、第3四半期は販売数量を伸ばしただけでなく、販売額シェアも獲得した

- 消費者という視点で見ると、所得層による支出の格差が見られ、低所得層の消費者へのプレッシャーは依然として存在している

- 第1四半期以降取り組んできた中で本当に成果を上げているのは、手頃な価格だけでなくプレミアム化にも真剣に取り組む計画を立てたこと

- 例えばミニ缶の導入は、現在すでに10億ドルの売上を上げている

- 第4四半期、2026年の事業環境について

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2025年第3四半期の純売上高(Net Operating Revenues)は124億5500万ドルで、市場予想の123億9000万ドルを上回っている

- 2025年第3四半期のNon-GAAPベースの比較可能な一時項目を除く1株当たり利益(Comparable Diluted Net Income Per Share)は0.82ドルで、市場予想の0.78ドルを上回っている

となっている。

まとめ

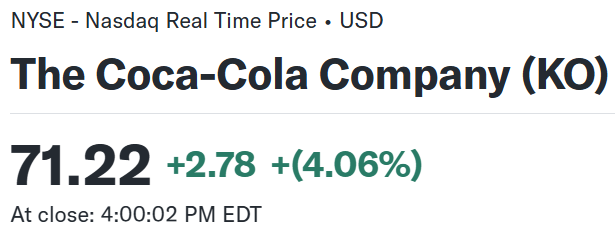

上記の様な決算内容を受けてコカ・コーラの株価は

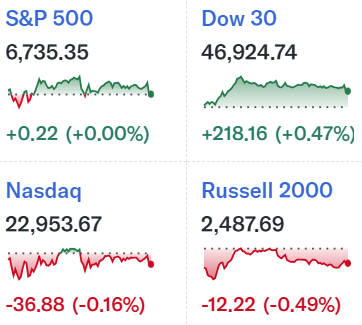

前日比4.06%の上昇。同日の米国市場が

あまり大きな変動は無くまちまちだったのと比べると、コカ・コーラ株の上昇はかなり大きい。

市場予想を上回る売上、EPSに加え、全体的な環境は厳しいとしつつも通期見通しを維持したことが評価されたのだろう。

決算後数日を含めた年初来のコカ・コーラ株の推移を市場(S&P 500)と比べてみると

前回7月22日の決算以降もそれまでの緩やかな下落傾向は止まらず。8月に入って理由は不明だが少し持ち直したものの8月下旬からは再び下落傾向が顕著となり、10月に入ってやや持ち直し今回決算を迎えてさらに上昇したが、決算後翌日からは3営業日続落となっている。

今後のコカ・コーラ株だが、今回決算でも少し前からの株価回復基調は続いたが、決算翌日からは市場が上昇する中で小幅ながら3営業日続落となっており、上昇となるか下落となるか判断を下すには時期尚早だろう。元々市場に比べて大幅に上昇する株ではないのでそれ程上昇することは無いと思うが、現在の年初来の株価の様に市場と同程度のパフォーマンスを続けてくれることを願いたい。