はじめに

2024年8月22日(木)から24日(土)まで、米カンザスシティ連邦準備銀行主催の年次シンポジウム(ジャクソンホール会議)が開催されている。

例年ジャクソンホール会議では各国の中央銀行幹部、政治家、経済学者などが参加して、世界経済や金融政策について講演や様々な議論が行われる注目イベントなのだが、今年は米連邦準備制度理事会(FRB)が経済状況をどう考えて、政策金利の利下げをいつ、どの程度で開始するのかに関する注目がいつもの以上に高かった。

というのも年初来では多少凸凹はあるものの概ね右肩上がりで上昇していた米国市場が7月下旬からやや下げに転じ、8月1日(木)から5日(月)の3営業日で大きく下落したため、FRBが目指す経済後退を伴わないソフトランディングによるインフレ退治が難しくハードランディングとなるのではという懸念が台頭したため。実際には8月7日(水)から市場は落ち着きを見せて上昇傾向となり8月の大幅下落前の水準(NASDAQ総合、S&P 500は上回り、ダウ工業平均は同程度)となっていたのだが、経済指標やFRBの考え次第では更なる一波乱もあり得る状況であることに変わりはない。

そんな中で、23日(金)には特に注目された米連邦準備制度理事会(FRB)パウエル議長の講演が米東部夏時間(EDT)の10:00から行われた(ジャクソンホールのあるワイオミング州の米山岳部夏時間(MDT)では8:00)。

以下、パウエル議長のジャクソンホールにおける講演内容を確認し、それを受けての市場状況について整理しておくことにする。

2024年8月23日のジャクソンホール会議におけるパウエル議長の講演概要

以下は米連邦準備制度理事会(FRB)のWebサイトより引用・抜粋。

2024年のジャクソンホール会議全体のテーマは”Reassessing the Effectiveness and Transmission of Monetary Policy(金融政策の有効性と波及の再評価)”で、パウエル議長は”Review and Outlook(レビューと見通し)”という題目で講演を行った。

講演の流れと概要は以下の通り。

- オープニング

- COVID-19の到来から4年半が経過してパンデミックに関連した経済の歪みの最悪な部分は薄れつつある

- Near-Term Outlook for Policy(政策の短期的な見通し)

- 経済は引き続き堅調なペースで成長しているが、インフレと労働市場のデータは状況の変化を示している。インフレの上振れリスクは減少している一方で、雇用の下振れリスクは増加している

- The Rise and Fall of Inflation(インフレの上昇と下降)

- なぜインフレが上昇したのか、そして失業率が低いままなのになぜインフレが大幅に下がったのかという疑問に関する研究は増えており、今が議論するのに良い時期だが、もちろん決定的な評価を下すには時期尚早。この期間は、私たちが亡くなった後もずっと分析され、議論されるだろう

- Conclusion(結び)

- パンデミック時の経済は他のどの経済とも異なることが証明されており、この異常な時期から学ぶべきことはまだたくさんあることを強調して締めくくりたい

以下に自分が気になった部分を引用・抜粋する。

- Our objective has been to restore price stability while maintaining a strong labor market, avoiding the sharp increases in unemployment that characterized earlier disinflationary episodes when inflation expectations were less well anchored.

我々の目標は、インフレ期待があまり安定していなかった以前のディスインフレ局面を特徴づける失業率の急激な上昇を避けながら、堅調な労働市場を維持しながら物価の安定を回復することであった - Inflation is now much closer to our objective, with prices having risen 2.5 percent over the past 12 months. After a pause earlier this year, progress toward our 2 percent objective has resumed. My confidence has grown that inflation is on a sustainable path back to 2 percent.

インフレ率は目標にかなり近づいており、過去12ヶ月間で物価は2.5%上昇した。今年初めに一時停滞した後、2%目標に向けた進捗が再開された。インフレ率は2%への持続可能な軌道に乗っているという私の自信は高まっている - All told, labor market conditions are now less tight than just before the pandemic in 2019—a year when inflation ran below 2 percent. It seems unlikely that the labor market will be a source of elevated inflationary pressures anytime soon. We do not seek or welcome further cooling in labor market conditions.

全体的に、労働市場の状況はインフレ率が2%を下回った2019年のパンデミック直前よりも逼迫度は低くなっている。近い将来、労働市場がインフレ圧力の高まりの原因となる可能性は低いようだ。我々は労働市場の状況がさらに冷え込むことを求めておらず、歓迎もしていない - Overall, the economy continues to grow at a solid pace. But the inflation and labor market data show an evolving situation. The upside risks to inflation have diminished. And the downside risks to employment have increased. As we highlighted in our last FOMC statement, we are attentive to the risks to both sides of our dual mandate.

全体として経済は引き続き堅調なペースで成長している。しかし、インフレと労働市場のデータは状況の変化を示している。インフレの上振れリスクは減少している。一方、雇用の下振れリスクは増加している。前回のFOMC声明で強調したように、我々は二重の使命の両側に対するリスクに注意を払っている - The time has come for policy to adjust. The direction of travel is clear, and the timing and pace of rate cuts will depend on incoming data, the evolving outlook, and the balance of risks.

金融政策を調整する時期が来ている。方向性は明確であり、利下げのタイミングとペースは今後発表されるデータ、変化する見通し、リスクのバランスによって決まる

Near-Term Outlook for PolicyとThe Rise and Fall of Inflationではもっと詳細な分析がなされていて、それはそれで興味深かったがここでは市場の動きにあまり関係ないので大きく割愛している。

同日の市場の動き

米国株式市場

開場後は前日比0.5%程度で始まり、パウエル議長の講演が行われた10時から一段高。その後午前中に上下動はあったものの前日比マイナスとなることは無く、午後は安定して主要3市場共に前日比1%を超える上昇で取引を終えている。パウエル議長が来月9月のFOMCで利下げが実施されるとの明確なシグナル(「The time has come for policy to adjust」)を出したことが好感されたようだ。

米国10年債

パウエル議長の講演があった上記チャートの米中部夏時間9時に大きく利回りが低下。株式市場の動きと同様、パウエル議長が9月の次回会合で利下げが決定される可能性が高いとこれまでで最も強く示唆したことを受けてのことだろう。

ドル円為替

パウエル議長の講演が行われた米MDT8:00は上記ドル円チャートのBST(英国夏時間)15:00。1ドル=146.5円前後から145円前後まで急速にドル安となった後もドルは下がり、1ドル=144円台前半の水準までドル安となっている。

まとめ

パウエル議長が講演で「The time has come」と印象的な言葉を使って(米国では記事の見出しにも使われていた)、9月の利下げを強く示唆したことから市場は上記の様な動き。講演では利下げ幅に言及はしなかったが、9月に通常(0.25%)よりも大きい幅(0.50%)での利下げを決定するとの観測も高まった(講演前は0.50%の確率が25%、講演後は37%)。

とりあえず自分が8月に入ってからまとめた7月末の米国株資産の中で触れた

「8月22日~24日のジャクソンホール会議でのFRBパウエル議長の発言次第では一波乱も二波乱もあることだろう。」

と書いていた事態にはならなくて一安心はしている。

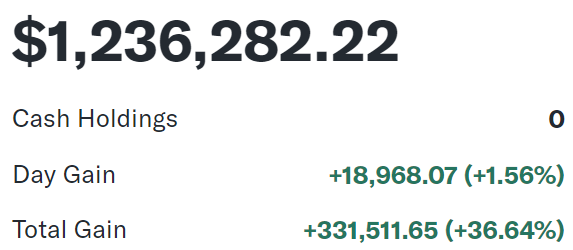

ただし覚悟はしていたことではあるのだが、ドル円為替のドル安が進行しているのが想定していたよりも実際にはキツい。例えば昨日の自分のドルベース米国株資産は

と1.9万ドル程増加したのだが、円ベース資産は

約100万円の増加に留まっておりドル円為替の影響は顕著。

今後日米金利差が縮小してドル安が進むのは致し方ないが、何とか自分の所有米国株が上昇して、そのドル安分を相殺とまでは言わないが多少なりとも穴埋めしてくれることを願いたい。それにしても9月のFOMCで実際に利下げが行われた場合には、どこまでドル安が進むことやら。全く想像が出来ないのが不安材料である。